Введение

Целесообразность и необходимость лизинговой деятельности, как и любой другой экономической деятельности, может быть обоснована в конечном счете одной из важнейшей категорией – эффективностью ее осуществления. Следовательно, важнейшей задачей лизингового бизнеса является корректная оценка эффективности, целесообразности инвестирования с использованием инструмента финансовой аренды. Подобные цели преследует и реципиент-предприятие, использующее лизинг как инструмент производственных инвестиций для достижения стратегических и тактических целей. В настоящее время известен целый ряд методов и подходов оценки эффективности лизинговых операций [2, 3, 4, 9, 11, 12, 14, 15, 16], которые имеют как общие, так и особенные черты, и в различной степени отражают специфику реализации лизинговых контрактов в современной России.

Главным достоинством описанных в научной и специальной литературе методик является ее адекватность условиям внешней среды. В рамках этого, плюсом той или иной методики является точный расчет налоговой нагрузки, имеющей место при использовании финансовой аренды. Одновременно решается задача определения бюджетной эффективности от реализации данной схемы финансирования.

Целью настоящего исследования является разработка методического обеспечения для оценки величины налога на добавленную стоимость, подлежащего уплате в бюджет лизингополучателем и расчета налоговой эффективности схем финансирования.

Методами исследования стали анализ денежных потоков, образующихся в процессе участи промышленного предприятия в системе лизинга.

Результаты исследования и их обсуждение

При оценке эффективности деятельности лизингополучателя и лизингодателя, в балансе оттоков и притоков денежных средств необходимо отражать налог на добавленную стоимость. При этом точность начисления налога на добавленную стоимость помогает построить реальную картину реализации проекта и его эффективности. Лизингополучатель зачитывает налог на добавленную стоимость, отраженных в книге покупок исходя из норм ст. 171 и 172 НК РФ [13] и факт на чьем балансе учитывается объект инвестирования не оказывает на денежные потоки влияния [7]. Сумма налога, уплачиваемого в бюджет, определяется как разница между налогом, начисленным на стоимость произведенной продукции и налогом, начисленным на лизинговые платежи в период лизингового договора.

В отечественной арбитражной практике наблюдается такое явление, как – организация-лизингополучатель не имеет права на вычет налога на добавленную стоимость по лизинговым платежам до момента принятия объекта лизингового договора на учет, то есть после погашения всей суммы задолженности по договору. Зачастую в таких случаях арбитражные суды принимают сторону лизингополучателей. Позиция арбитража сводится к тому, что по лизинговому договору реципиент приобретает услугу [5], поэтому суммы НДС, уплачиваемые в составе периодических лизинговых платежей, подлежат зачету перед бюджетом в полном объеме в тех налоговых периодах, в которых осуществляются указанные платежи, вне зависимости от того, на чьем балансе учитывается объект лизингового соглашения [6, 9].

Рекомендации. Учитывая то, что позиция Федеральной налоговой службы по данному вопросу окончательно сформировалась и с течением времени не корректируется, налогоплательщику уже на этапе заключения договора лизинга необходимо готовится к защите своих имущественных прав. Беря во внимание арбитражную практику, можно с определенной уверенностью сказать, что у лизингополучателей есть для этого все необходимое.

Моделирование нагрузки по налогу на добавленную стоимость при различных схемах финансирования

|

Направленность денежного потока |

Схема финансирования |

|

|

Лизинг |

Кредит (покупка) |

|

|

+ |

НДС с периодического лизингового платежа |

НДС с покупки объекта инвестирования (НДСполуч.) |

|

- |

НДС с выручки покупателям товаров, работ и услуг (НДСуплач.) |

НДС с выручки покупателям товаров, работ и услуг (НДСуплач.) |

Многочисленные диссертационные исследования [2, 3, 4, 9, 11, 12, 13, 14, 16] и публикации в научных изданиях [1] представляли элементы моделирования денежных потоков реципиента учетом налоговой нагрузки по НДС, однако, их анализ указывает на методический пробел, заключающийся в следующем:

1. отсутствие оценки налоговой эффективности, образующейся за счет НДС при использовании финансовой аренды;

2. некорректный учет налоговой базы по НДС за счет отсутствия оценки НДС по приобретению объекта инвестирования.

Подобные некорректности оценки приводят к искажённому представлению менеджмента промышленного предприятия относительно налоговой нагрузки на организацию в результате инвестирования (лизинг или альтернативные схемы финансирования) и, как следствие, неадекватная оценка эффективности инвестиций.

Результаты исследования и их обсуждение. Для моделирования денежных потоков при лизинге или иных схемах финансирования необходимо определить направленность соответствующих денежных потоков (оттоки ли притоки) и время появления данных денежных потоков исходя из принципа отражения на регистрах бухгалтерского учета «по начислению». Таким образом на величину налоговой нагрузки по налогу на добавленную стоимость оказывают влияние указанные его значения в товарных и платежных документах у сторон лизинга и режим налогообложения у предприятия – реципиента. Для повышения эффективности схемы финансирования важное значение имеет тот факт, что лизинговая компания, предприятие-лизингополучатель его покупатели находились в одном налоговом режиме, обеспечивающего возможность зачета налога поставщиков перед бюджетом. Если же предприятие – лизингополучатель находится на упрощенном режиме налогообложения, то оно лишается возможности зачета налог поставщиков услуг лизинга или оборудования.

Денежные потоки при лизинге или иных схемах финансирования (кредит, покупка), образующиеся на основе НДС представлены в таблице.

Из таблицы видно, что исходящий» денежный поток идентичен в лизинговой схеме кредитной, поэтому оценка нагрузки лизинга должна производится лишь на основе сопоставления величины «входящего» НДС.

Для оценки НДС при лизинге необходимо учесть, что в составе периодического лизингового платежа имеются ряд элементов [12]:

ЛП = К + %К + МЛК + СП. (1)

Данное обстоятельство оказывает влияние на то, что НДС, включенный в состав лизингового платежа (ЛП) включает в себя не только саму стоимость объекта инвестирования, но и стоимость обслуживания кредитной нагрузки лизинговой компании (%К), страховые взносы (СП) и стоимость лизингового удорожания (маржа лизинговой компании – МЛК).

Сопоставление величины лизинговой нагрузки по альтернативным схемам финансирования позволяет выявить эффективность той или иной схемы финансирования с позиции налога на добавленную стоимость:

если НДСLIZ – НДСCR > 0, то эффективность лизинга положительна;

если НДСLIZ – НДСCR < 0, то эффективность кредита положительна.

На основе анализа практической деятельности на рынке лизинга в РФ можно указать, что положительная эффективность лизинга по НДС дает основу для принятия управленческого решения по поводу выбора схемы финансирования технологического перевооружения.

Для устранения методического пробела в отношении расчета налоговой (налог, подлежащий уплате в бюджет) нагрузки по НДС в зависимости от схемы финансирования необходимо воспользоваться выражением (2):

НДСв.бюджетл/п = НДСуплач. – НДСполуч.

Раскрыв каждый элемент данной разности получим:

НДСв.бюджетл/п = Нндс × V – Нндс × ЛП (3)

или

НДСв.бюджетл/п = Нндс (V – ЛП) (4)

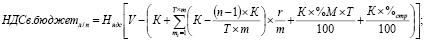

Раскрывая структуру лизингового платежа и подставляя значения в выражение 4 получим:

где V – выручка от реализации продукции, произведенной на лизинговом оборудовании за период лизингового договора;

К – чистая стоимость лизингового имущества;

СП – страховой платеж;

МЛК – маржа лизинговой компании;

%К – проценты за пользование банковским кредитом;

Т – продолжительность лизингового контракта;

m – периодичность начисления процентов по кредиту;

r – годовая процентная ставка по кредиту;

%М – маржа лизинговой компании;

%стр – процент страхового платежа;

n – номер платежа в графике выплат по кредиту;

Нндс – ставка налога на добавленную стоимость.

Заключение

Данные экономико-математические выражения позволят быстро и с достаточной точностью определить сумму налога за период действия лизингового процесса и устранить методический пробел по расчету налоговой эффективности, а адекватность оценки налоговой нагрузки позволит повысить качество принятия управленческих решений.