Введение

В условиях высокой турбулентности макроэкономической среды, общего снижения инвестиционной активности на фоне разворачивающегося кризиса в мировой экономике и ухудшения качества банковских портфелей все большее значение приобретает совершенствование и адаптация в практику кредитных организаций инструментария моделей и методов оптимального управления их инвестиционно-кредитной деятельностью с критериями надежности и финансовой устойчивости [1-4]. Особую актуальность приобретают теоретические исследования и практические наработки в области уточнения понятийного аппарата, связанного с этими критериями, методов оценки и управления надежностью и финансовой устойчивостью кредитных организаций, деятельность которых регламентируется отечественной и международной нормативными базами, собственными регламентами и отвечает реализуемой стратегии корпоративного и розничного кредитования.

Задача исследования – совершенствование инструментария анализа и оценки финансовой устойчивости коммерческого банка федерального и регионального уровней и расчет показателей устойчивости конкретного коммерческого банка на основе предложенной авторами параметрической модели оптимизации кредитно-инвестиционной деятельности банка. В качестве комментария к обозначенной задаче отметим, что параметрическое моделирование кредитно-инвестиционного портфеля коммерческого банка рассматривалось в более ранних работах авторов, в частности, в [5-9].

Объектом исследования выступает кредитно-инвестиционный портфель коммерческого банка.

Предметом исследования являются финансовые и нефинансовые показатели кредитной организации и построенная на их основе параметрическая модель банка.

Результаты исследования и их обсуждения

В условиях завершения рыночных преобразований значительно возрастает роль банковской системы в кредитовании инфраструктурных изменений, обеспечивающих эффективное функционирование рыночных институтов. Особенно значима роль небольших по объему капитала универсальных коммерческих банков, проводящих политику расширения клиентской базы, активного привлечения в инвестиции и трансфертные операции временно свободных средств малого и среднего бизнеса и домохозяйств.

Важнейшим фактором банковской деятельности на современном этапе является нестабильность макроэкономической среды банка, с учетом которой банковский менеджер, принимающий решения по управлению кредитно-инвестиционным портфелем банка, вынужден учитывать риски снижения доходности и качества активов и формировать кредитно-инвестиционную политику банка, исходя как из приоритетов рыночной стратегии, так и с учетом рейтинга и конкурентной позиции банка, на величины которых первоочередное влияние оказывают уровень его финансовой устойчивости и надежность финансово-экономической основы. Отметим, что этот аспект рыночной деятельности предпринимательской организации достаточно подробно освящен в работах Халикова М.А., Максимова Д.А., Шабалиной У.М. [10, 11].

Устойчивость и надежность коммерческого банка являются предметом пристального наблюдения органов власти всех уровней, профессиональных ассоциаций, инвесторов и банковских клиентов. Однако именно эти важнейшие характеристика банка и его кредитно-инвестиционной деятельности остаются на сегодняшний день не в полной мере раскрытыми: отсутствуют единообразное их толкование, общепринятые методы оценки, подходы и модели управления. Этот тезис подтверждает анализ следующих источников [8,12-18].

Понятие «финансовая надежность» кредитной организации

Надежность коммерческого банка справедливо ассоциируется с резервами и величиной собственного капитала, обеспечивающими постоянную ликвидность его баланса и позволяющими закрывать обязательства перед вкладчиками и сторонними инвесторами в оговоренные сроки и в надлежащих объемах. Некоей гарантией надежности банковской организации является безусловное исполнение нормативов регулятора по большинству показателей банковского портфеля [3,19-21]. В практической деятельности негосударственных банков уровень надежности определяется в следующей иерархической последовательности (сверху-вниз) [15, 21]:

– количественная и качественная оценка надежность финансово-экономической основы банка и приоритеты кредитно-инвестиционной политики;

– осложнения и трудности исполнения обязательств перед клиентами;

– ликвидность активно-пассивных операций;

– рисковые сделки;

– объемы и состав операций с юридическими и физическими лицами.

Принято выделять следующую градацию уровней надежности коммерческого банка [1]:

– абсолютная – банк покрывает большую часть обязательств перед клиентами, готов нормально функционировать в условиях повещённой волатильности на финансовом рынке;

– относительная – банк обеспечивает значительное снижение рисков, однако не способен поддерживать ликвидность в периоды кризиса или паники вкладчиков [16];

– сомнительная – банк способен обеспечить ликвидность активно-пассивных операций только в стабильной макроэкономической среде.

Для расчета уровня надежности кредитной организации аналитики исследуют различные финансовые показатели, характеризующие состояние банковских активов и пассивов (рентабельность и достаточность капитала, мгновенная ликвидность, структура депозитов физических лиц), публикуемые с периодичностью раз в полгода [2, 16]. В соответствии с признанным аналитиком уровнем может быть проведено рейтингование выделенной группы банков по этому показателю с фиксацией оценок в формах №135, 123, 101 [1].

Таким образом, «финансовая надежность», а более точно, «надежность финансово-экономической основы» банка означает его способность в не кризисных условиях полностью обеспечить покрытие текущих затрат по портфелю депозитов из резервов и собственных средств, не нарушив ликвидные обязательства.

Понятие «финансовая устойчивость» кредитной организации

Исследование понятия «финансовая устойчивость коммерческого банка» показало, что в современной научно-практической литературе по банковской тематике нет единого и четко трактуемого определения этого данного термина. Известные трактовки понятия финансовой устойчивости банковской организации предполагают выделение следующих признаков-индикаторов устойчивого ее функционирования [3,12, 14]:

– устойчивость банка как одного из элементов социально-экономической системы, связанного с клиентами, инвесторами, собственниками и государством коммуникациями, подверженными влиянию факторов, нарушающих сложившиеся цепочки взаимодействий;

– устойчивость конкретной сферы банковской деятельности и, в частности, наиболее доходной и в большей степени подверженной факторам рыночного окружения и риска – кредитно-инвестиционной;

– устойчивость банка как показатель отклонения параметров его функционирования в «спокойной» и «возмущенной» внешней и внутренней средах. Именно эта характеристика устойчивого развития позволяет выделить субъекты финансового рынка, обладающие потенциалом адаптации к изменяющимся условиям этих сред.

В общем, необходимо, чтобы все рассмотренные признаки обязаны присутствовать в рассматриваемом объекте, в данном случае, в коммерческом банке. Каждый фактор оказывает свою нагрузку, отсутствие какой-либо категории из них ослабляет позиции кредитной организации и ведет к возникновению серьезных проблем в экономике, так как каждый банк является элементом в банковской цепи, он является и кредитором, и заемщиком других организаций.

В теории финансового менеджмента представлено значительное число различных интерпретаций понятия «финансовая устойчивость предприятия» [1, 17]. Например:

1) Такое состояние финансовых ресурсов организации, их размещение и использование, при которых компания сохраняет обозначенный уровень прибыльности и кредитоспособности при допустимом уровне риска.

2) Состояние финансовой сферы организации, характеризующееся свойствами:

– независимость или невысокая зависимость от внешних заемных источников;

– высокая маневренность внутренних финансовых ресурсов;

– достаточный для осуществления текущей деятельности объем собственных средств.

3) Иммунитет предпринимательской организации к воздействию внутренних и внешних негативных факторов,

4) Финансовое состояние предприятия, обеспечивающее высокий результат его функционирования.

Финансовые аналитики предлагают подходы к оценке устойчивости, не противоречащие, а взаимодополняющие друг друга, в рамках приведенной терминологии [9, 12, 13].

Первый – результативный, определяющий финансовую устойчивость с позиции положительной динамики финансовых деятельности предприятия (сохранение и рост прибыли и капитала).

Второй – ресурсный, подразумевающий, что предприятие обладает достаточным объемом финансовых ресурсов для осуществления стабильной производственной деятельности.

Третий – защитный, предполагающий возможность предприятия противостоять негативным факторам рыночной среды, опираясь преимущественно на собственные средства.

Таким образом, финансовая устойчивость – интегральная характеристика деятельности кредитной организации, основанная на исследовании различных индикаторов, характеризующих это понятие [9].

В отечественной и зарубежной практике выделяют следующие подходы к оценке финансовой устойчивости банков:

1. Методика ЦБ РФ подразумевает расчет следующих показателей: достаточность капитала, качества капитала, рентабельность активов и капитала, чистая процентная маржа, чистый спред кредитных операций и т.д. Носит рекомендательный характер.

2. Методика агентства «Эксперт РА», предполагающая оценку аналогичных с методикой ЦБ показателей капитала, обязательств и активов.

3. Методика компании AK&M оценки финансовой устойчивости коммерческого банка, предполагающая расчет показателей, влияющих на его способность выполнять свои обязательства перед клиентами [18]. Отметим, что такой подход, однако, характеризует на устойчивость, а надежность банковской организации.

4. Методика «Интерфакс» оценивает характеристику устойчивости с позиции абсолютных и относительных показателей.

5. Компания Moody’s по праву является одной из авторитетных в сфере составления рейтингов. Ее подход предусматривает расчет сводного интегрального параметра на основе следующих показателей: рыночная позиция банка и его перспективы, изменения регуляторной и операционной сред, риск-менеджмент банка и т.д.

6. Методология МВФ подразумевает анализ базовых и рекомендуемых параметров финансовой устойчивости, связанных с капиталом и активами оцениваемого банка.

7. Система оценки BAKIS (Германия), Bankа Monitoring Screens (BMS) (США) предусматривает отклонения и изменения в работе финансовой структуры и обеспечивают полноту и комплексность анализа на основе сравнения фактических значений показателей с установленными нормативами, либо средними по группе однородных банков [13].

8. Системы RAST (Великобритания) и RATE (Нидерланды) основываются на индексном методе и методе экспертных оценок.

9. SEER Rating (США), SCOR (США), SAABA (Франция) основаны на анализе моделей прогнозировании банкротств и ожидаемых убытков кредитных организаций.

10. Нормативы Базель III направлены на повышение устойчивости банков стран, являющихся членами Комитета по банковскому надзору, составленному группой G10. Реализуется на основе стандартизации показателей банковской сферы [19].

11. Система Solvency II оценки устойчивости основана на анализе следующих показателей: качество капитала, нормативный капитал, риски и их взаимозависимости [22].

В нашей работе используем модель CAMELS, предложенную международными финансовыми структурами [20]:

– C (capital adequacy) – достаточность капитала;

– A (asset quality) – качество активов;

– M (management) – качество банковского менеджмента;

– E (earnings) – прибыльность, доходность;

– L (liquidity) – ликвидность банка;

– S (sensitivity to risk) – чувствительность активов банка к риску.

Пункт «C» содержит 5 показателей: K1-K5. Пункт «A» – четыре. Пункт «качество управления» – также четыре. Пункт «ликвидность» – 5 показателей: L1-L5 [23]. Для каждой литеры проводится бенчмаркинг и выставляется оценка по шкале от 1 до 5, где 1 – банк «здоров», 5 – у банка значительные проблемы.

Для анализа финансовой устойчивости коммерческого банка подобраны показатели, характеризующие уровень его капитала и потенциальную доходность. У каждого из них имеются нормативные значения. В результате отобраны два ключевых показателя: коэффициент достаточности капитала и уровень доходных активов:

,

,

где ИИС – источники собственных средств;

ПС – количество привлеченных средств (нормативное значение: 15-30%);

- уровень доходных активов (УДА) – доля активов, приносящих прямой доход, в общем объеме активов (нормативное значение: 70-90%).

Для адекватного анализа необходимо разделять эндогенные и экзогенные факторы, влияющие на стабильность банка. Экзогенные – макроэкономическая ситуация в стране, чрезвычайные события, произошедшие не по вине банка [11]. Эндогенные – топ-менеджмент и стратегия банка, взаимоотношения с кредиторами и акционерами, политика в сомнительных и рискованных сделках, поддержка со стороны исполнительной власти [8].

Обобщая вышесказанное, отметим, финансовая устойчивость кредитной организации – характеристика стабильности кредитно-инвестиционного портфеля и сохранения его доходности в установленных интервала в условиях влияния эндогенных и экзогенных факторов.

Выбор коммерческого банка и адаптация параметрической модели

Модельные расчеты по параметрической модели были проводились на параметре кредитно-инвестиционного портфеля ПАО «АКБ «Металлинвестбанк».

Кредитная организация ПАО «АКБ «Металлинвестбанк», успешно функционирующая с 1993 г., является ярким представителем частного финансового института. Помимо кредитования и ведения счетов корпоративных клиентов, важной частью бизнеса является работа на валютном и фондовом рынках рынке и рынке межбанковских кредитов. Ключевыми источниками фондирования являются средства крупных металлургических предприятий, торговых компаний, физических лиц. Входит в ТОП-100 крупнейших частных банков РФ [24].

Стратегическими направлениями деятельности являются: комплексное обслуживание всех типов клиентов, выдача гарантий, факторинг, предоставление широкого спектра розничных услуг, ипотечное кредитование, автокредитование, кредитование предприятий малого и среднего бизнеса, все виды операций с пластиковыми картами и депозитными вкладами, а также операции с ценными бумагами, иностранной валютой и производными финансовыми инструментами.

Приоритетными сферами развития банк видит корпоративный и розничный бизнес в регионах при рациональном контроле рисков. Акцент здесь делается на увеличении кредитования малого и среднего бизнеса. Доходы от предоставленных займов планируется направлять также на развитие региональной стратегии. Наряду с развитием малого и среднего бизнеса банк уделяет серьезное внимание ипотечному кредитованию.

Единственным акционером организации является АО ОМК-Сервис», которому принадлежит 100% уставного капитала. Банковская сеть включает 5 филиалов в разных регионах России.

Согласно данным, представленным рейтинговым агентством Moody’s, организации присвоен рейтинг B1, прогноз – стабильный [25]. «Национальное рейтинговое агентство» наделило банк индивидуальным рейтингом, соответствующим группе надежности «АA-», что говорит о высокой кредитоспособности в национальном банковском секторе – третий уровень.

ПАО АКБ «Металлинвестбанк» включен в реестр банков, входящих в систему обязательного страхования вкладов физических лиц, обладает всеми видами лицензий, необходимыми для осуществления банковских операций, представлен на ММВБ, РТС, НВА, НАУФОР, Московской торгово-промышленной палате и объединений банковского рынка, а также является ассоциированным членом международной платежной системы VISA International и Master Card (табл. 1) [25].

Таблица 1

Сведения об эмиссии и эквайринге банковских карт Металлинвестбанка

|

Эмиссия |

Эквайринг |

|

|

Виза (VISA Int.) |

+ |

+ |

|

МастерКард (MasterCard Int.) |

+ |

+ |

Рассмотрим основные предпосылки и особенности построения математической модели банка в параметрическом варианте.

В принципе любая модель банка направлена на выбор варианта деятельности из набора альтернативных, обеспечивающего наибольшую доходность при ограниченном риске [15]. Для кредитной структуры помимо этой задачи существует и другая, не менее важная – обеспечение стабильной работы и занятие уверенных позиций на банковском рынке [20].

Одним из условий корректного построения банковской модели является учет стратегии и приоритетов кредитно-инвестиционной деятельности. Управление этой деятельностью является многоаспектным процессом, требующим постоянный анализ и коррекцию портфеля в турбулентной рыночной среде [4, 5].

Построение модели банка подразумевает процесс отбора переменных, определение критериев оптимальности и ограничений. После того, как определены математические выражения и целевая функция, переходят к выбору численных значений управляемых параметров. Надо отметить, что в нашей модели эти показатели выбираются экспертным путем согласно банковской стратегии.

Все ограничения, используемые в параметрических моделях, в целом, разбиваются на следующие блоки. Правовые ограничения формируются на основе нормативных актов, принятых ЦБ РФ и иными государственными органами. Они являются обязательными к выполнению со стороны банка. Второй блок ограничений образуют те, которые устанавливаются, как правило, руководством банка самостоятельно на основе прогнозов внешний среды.

В параметрической модели банка присутствуют управляемые и неуправляемые факторы, описывающие структуру и состав банковского портфеля. Показатели, находящиеся в ведении банка и отвечающие его лимитной политике, являются управляемыми. Они используются ограничениях модели, и, варьируя их значениями, можно проводить целенаправленные изменения в структуре и составе кредитного портфеля.

Помимо этого, в модель включены показатели надежности коммерческого банка, заимствованные из методики CAMELS. Надежность предложено закладывать, соответствующую некоторому уровню, который далее учитывается в ограничениях модели. Варьирую показателем устойчивости, можно изменять качество и рискованность портфеля [22, 23]. Это удобный инструмент, позволяющий оценить, как в рамках допустимого изменения этих параметров получить тот или иной сбалансированный кредитно-инвестиционный портфель.

Понятие «сбалансированный портфель» в данном контексте имеет важное значение. Руководство банка усиливает ограничения на устойчивость, что приводит к снижению инвестиционной активности банка как следствие потери заемщиков, нуждающихся в кредитах. Снижая требования к устойчивости, банк повышает риск портфеля, но одновременно повышает инвестиционную активность.

Таким образом параметрическая модель обладает возможностью адаптироваться к условиям деятельности не только банковской организации, но и регулирующего органа, отслеживающего выполнение нормативов. Модель позволяет повысить качество инвестиционного портфеля и принимать решения, влияющие на инвестиционную активность коммерческого банка.

Модельные расчеты по параметрической модели проводились на данных кредитно-инвестиционного портфеля банка ПАО АКБ «Металлинвестбанк».

В условиях неполной информации о депозитном и кредитном рынках для повышения эффективности портфеля ПАО АКБ «Металлинвестбанк» была применена параметрическая система математических выражений в статичном варианте [6].

Авторы оперировали официальными данными, за период 2017-2019 гг.

При описании параметрической модели использовались следующие переменные и их обозначения, включая элементы внутрибанковский среды и параметры внешнего окружения, приведенные в таблице 2.

Таблица 2

Параметры параметрической модели оптимального кредитно-инвестиционного портфеля

|

Параметр |

Описание |

|

Dj(t) |

j-й депозит, действующий в период времени t |

|

Kj(t) |

кредиты и другие инвестиции банка в периоде t |

|

I(t) |

число депозитов, открытых в банке к началу периода t |

|

J(t) |

число кредитов и других инвестиций, включенных или рассматриваемых с позиции возможного включения в банковский портфель к началу периода t |

|

ρi(t) |

депозитная ставка процента |

|

γj(t) |

кредитная ставка процента |

|

δj(t) |

доля невозвращаемых кредитов |

|

DP(t) |

предельная величина сбережений для периода t, которая может быть размещена в депозиты |

|

CK(t) |

собственный капитал банка в ликвидной форме (для периода t) |

|

DI(t) |

потенциальная емкость инвестиционного рынка для периода t |

|

r1(t) |

1-й норматив резервирования |

|

r2(t) |

2-й норматив резервирования |

|

l(t) |

норматив текущей ликвидности |

Соответственно депозиты в конкретный момент времени t задаются формулой [6, 7]:

Di(t) = Di(t) (ρi (t)). (1)

Кредиты и другие инвестиционные вложения в период времени t определяются уравнением:

Kjt) = Kj(t) (γj(t) ). (2)

По сути, показатели Di(t) и Kj(t) являются элементами пассивов и активов коммерческого банка для момента t, которые связаны следующими неравенствами:

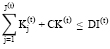

; (3)

; (3)

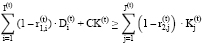

. (4)

. (4)

Таким образом, выражение, описывающее баланс банка для периода t, имеет следующий вид (5):

.

.

При этом необходимо задать дополнительные ограничения помимо выражений (3) – (5), регулирующие качество капитала и возможную доходность финансовых инструментов. Это параметры: коэффициент достаточности капитала и уровень доходных активов.

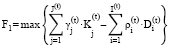

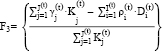

После выбора ограничений перейдем к целевой функции параметрической модели, для которой предложим максимизацию процентной маржи без учета риска невозврата части кредитных обязательств:

. (6)

. (6)

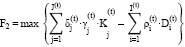

Или с учетом этого риска:

(7)

(7)

Также предложено рассчитывать критерий на максимум процентной маржи банковских резервов:

. (8)

. (8)

Однако критерии (6) – (8) не отвечают задаче стратегического планирования кредитно-депозитной деятельности банка, так как они ориентированы на выбор портфеля в конкретном временном периоде.

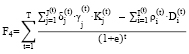

В качестве ориентира долгосрочного планирования банком, ориентированного на стабильный рост доходности и инвестиционной привлекательности банка, обеспечения финансовой устойчивости и снижение риска, следует ориентироваться на стоимостные показатели, основанные на оценках денежных потоков банка.

В связи с этим выбран интегральный показатель – дисконтированная стоимость накопленной процентной маржи:

(9)

(9)

где T – рассматриваемый стратегический горизонт (в данном случае, 3 года); e – ставка дисконтирования [9, 10].

При оценке финансовой устойчивости коммерческого банка нужно использовать точную информацию по всем элементам приведенной параметрической модели. Так, согласно данным ЦБ имеем следующие показатели структуры кредитного портфеля ПАО «АКБ «Металлинвестбанк» (табл. 3). Кредитный портфель диверсифицирован, однако основная доля приходится на кредиты негосударственным и коммерческим организациям и физическим лицам.

Необходимо указать другую часть данного портфеля, включающую депозиты и остальные инструменты (табл. 4). Средневзвешенные процентные ставки взяты с официального сайта ЦБ РФ. Портфель депозитов составлен из средств, полученных от налоговых резидентов РФ. Наиболее распространённым вариантом хранения средств на счетах являются краткосрочные депозиты: от 181 дня до 1 года и от 1 года до 3 лет.

Для проведения итоговых вычислений были рассчитаны показатели с ограничениями CAMELS, которые описаны ранее. Были использованы следующе показатели за этот период времени (табл. 5).

Благодаря этим данным, рассчитаем числовые значения коэффициентов системы CAMELS, определяющих оптимальный уровень капитала банка и его активов за рассматриваемый промежуток времени (табл. 6).

Таблица 3

Структура кредитного портфеля ПАО «АКБ «Металлинвестбанк» в 2017 – 2019 гг., в тыс. руб.

|

На 31.12. 2017 |

На 31.12.2018 |

На 31.12.2019 |

|

|

Кредитный портфель, всего |

32 221 241 |

41 023 362 |

43 964 029 |

|

Межбанковские кредиты |

4 560 899 |

6 961 956 |

7 689 394 |

|

Кредиты юр. лицам и индивидуальным предпринимателям |

15 196 942 |

16 578 467 |

18 973 513 |

|

Кредиты физ. лицам |

12 284 425 |

17 324 748 |

17 181 361 |

|

Прочая ссудная задолженность |

178 975 |

158 191 |

119 761 |

|

Кредиты и прочие размещенные средства с просроченными сроками платежей |

1 506 078 |

1 381 960 |

1 412 478 |

Таблица 4

Другие параметры инвестиционного портфеля ПАО «АКБ «Металлинвестбанк» в 2017 – 2019 гг., в тыс. руб.

|

На 31.12. 2017 |

На 31.12.2018 |

На 31.12.2019 |

|

|

Депозитный портфель, всего |

8233834 |

10199642 |

19411554 |

|

Ставка кредита, pi (в %) |

8,28 – 11,75 |

8,28 – 11,75 |

6,79 – 11,06 |

|

Ставка депозита, yj (в %) |

2,45 – 9,15 |

4,70 – 7,92 |

3,66 – 5,98 |

|

1-й норматив резервирования, r1 (в %) |

5,00 |

4,75 |

4,75 |

|

2-й норматив резервирования, r2 (в %) |

от 0 до 100 |

от 0 до 100 |

от 0 до 100 |

Таблица 5

Показатели ПАО «АКБ «Металлинвестбанк» в 2017 – 2019 гг. для расчета коэффициентов системы CAMELS, в тыс. руб.

|

На 31.12. 2017 |

На 31.12.2018 |

На 31.12.2019 |

|

|

Источники собственных средств |

8850909 |

9242941 |

11494656 |

|

Количество привлеченных средств |

56997926 |

80919244 |

80942221 |

|

Активы, приносящие прямой доход |

60774640 |

85627588 |

86917684 |

|

Итого активов |

72006405 |

96611089 |

99503857 |

Таблица 6

Показатели CAMELS, в %

|

2017 |

2018 |

2019 |

|

|

К2 |

14,34 |

14,23 |

11,09 |

|

УДА |

83,25 |

86,35 |

86,7 |

Таблица 7

Значения критериев оптимальности кредитно-инвестиционной деятельности ПАО «АКБ «Металлинвестбанк», в тыс. руб.

|

На 31.12. 2017 |

На 31.12.2018 |

На 31.12.2019 |

max |

|

|

F1 |

1044214 |

1567080 |

1865850 |

1865850 |

|

F2 |

783160 |

1410372 |

1592680 |

1592680 |

|

F3, % |

3,241 |

3,819 |

4,244 |

4,244 |

Таблица 8

Значения целевого критерия F4 оптимальности кредитно-инвестиционной деятельности ПАО «АКБ «Металлинвестбанк», в тыс. руб.

|

На 31.12. 2017 |

На 31.12.2018 |

На 31.12.2019 |

max |

|

|

F4 |

1044214 |

1567080 |

1865850 |

1865850 |

Приведенные данные позволяют утверждать, что ПАО «АКБ «Металлинвестбанк» контролирует риск банкротства заёмщика и поддерживает просроченную задолженность на уровне ниже порогового значения, поскольку расчетные значения укладываются в нормативы.

Таким образом, Металлинвестбанк за последнее время увеличил рисковые активы и повысил средний уровень доходности, приблизив его к максимально допустимому. Уровень достаточности капитала, указывающий на предельную сумму убытков, снизился до почти до 11% в 2019 г. от всех привлеченных средств.

В таблице 7 представлены результаты вычислений целевых критериев (6) – (8) – F1, F2, F3 за период 2017-2019 гг.

В качестве критериев оптимальности банковского портфеля были выбраны абсолютные показатели (F1 или F2). Критерий F3 является относительным, что сужает возможности его использования по причине «эффекта структуры».

Для корректного анализа был рассчитан интегральный коэффициент (9), который подтверждает вывод, что банк грамотно использует свои ресурсы при формировании финансового портфеля (табл. 8).

Исходя из проведенных вычислений по параметрической модели, учитывающей в ограничениях нормативы CAMELS, можно утверждать о ее адекватности: модель позволяет выбрать оптимальное распределение кредитно-денежных ресурсов коммерческого банка и представить объективную оценку кредитно-инвестиционного портфеля. Можно утверждать, что Металлинвестбанк не только грамотно диверсифицирует свой портфель, но и придерживается намеченной стратегии развития розничного кредитования. Примером тому является рост кредитного портфеля и увеличение доли займов физических лиц.

Заключение

В условиях отсутствия единообразно толкуемой участниками банковского сообщества методологии оценки финансовой устойчивости кредитной организации корпоративной формы собственности предложено использовать параметрическую модель банковского портфеля, с помощью которой можно провести качественный и количественный анализ первичных индикаторов финансовой устойчивости в целях эффективного управления пассивами и активами банковской организации. В рамках данной работы нами поставлена и решена задача исследования финансовой устойчивости выбранного коммерческого банка посредством выбора оптимального соотношения регулируемых (эндогенных) и нерегулируемых (экзогенных) параметров, используемых в критерии и ограничениях параметрической модели формирования оптимального портфеля кредитов-депозитов.

Оценки портфелей, полученные в ходе расчетов с использованием параметрической модели на официальных данных исследуемого коммерческого банка, подтвердили их соответствие поставленной задаче повышения его финансовой устойчивости и возможности корректного применения модели в кредитно-инвестиционной деятельности банковских организаций.