Институциональное развитие предпринимательских структур в условиях современной рыночной экономики связывается, в первую очередь, с интеграционными процессами – созданием крупных производственных структур и объединенных корпораций, основной стратегической целью функционирования которых является рост эффективности и снижение рисковых затрат на основе более полного использования синергии объединения продуктовых цепочек, специфических активов, производственного и финансового потенциалов [1]. Процессы глобализации корпоративного сектора в полной мере затронули и российскую экономику, инициируя рост интереса к проблематике управления крупными отечественными предприятиями в условиях неопределенности и риска [2-9].

Важным преимуществом интеграции предприятий в рамках холдинговой компании является минимизация внешне фирменных трансакционных издержек взаимодействия с агентами рыночного окружения на основе повышения объемов и качества внутрифирменного контрактирования между ранее независимыми агентами рынка, вошедшими в ее организационную структуру [10]. Также в условиях дефицита финансовых средств разделение контрактных полномочий среди предприятий холдинга позволяет минимизировать затраты на единицу выпускаемой продукции и сократить налоговые платежи [11].

Однако интегрированные группы предприятий и, в частности, вертикально интегрированные холдинги могут реализовать конкурентные преимущества «выигрыша» на больших объёмах производства с меньшими условно-постоянными затратами в производственной и инвестиционной сферах деятельности только в случае наличия эффективной системы внутрифирменных расчетов и платежей за промежуточную продукцию и услуги, оказываемые внутри общих производственно-технологических цепочек, системы внутрифирменного кредитования общих производственных и инвестиционных программ, а также системы внутрифирменных трансфертных цен, целью которой является сокращение издержек внутрифирменного оппортунизма, связанных с ослаблением стимулов интеграции.

В этой связи особую актуальность приобретает теоретическое обобщение опыта организации внутрифирменного финансового взаимодействия структурных подразделений в составе российских и зарубежных вертикально-интегрированных холдингов, что и составило основную цель работы.

В работе автор опирается на современные трактовки понятия холдинговой компании и характеристики внутрифирменных механизмов функционирования кранных интегрированных производственных структур, приведенные в научных публикациях и интернет-источниках [12-16].

Анализу подходов и инструментария внутрифирменного трансфертного ценообразования и кредитования, изложенного в работах [18-24], посвящена основная часть работы. Инструментальные методы оптимального управления производственными предприятиями в условиях неопределенности и риска, на основе которых строятся постановки и модели оптимизации трансфертных цен, представлены в следующих работах [25-31], результаты которых широко используются автором в исследованиях по данной тематике.

Особенности операционной, финансовой и инвестиционной деятельности производственной корпорации, влияющие на выбор приоритетов стратегии управления внутрифирменными денежными потоками и ставками внутрифирменных трансфертов, подробно освящены в работах [32-41], на результаты которых автор также широко использует в этой работе.

Трансфертное (внутрифирменное) кредитование – важный инструмент корпоративного управления, значимость которого существенно возрастает в последнее время в условиях ограничений внешних источников финансирования рыночной деятельности производственных предприятий и ужесточения условий кредитования на фоне макроэкономической нестабильности. В условиях экономки современной России интенсификация собственной финансово-инвестиционной деятельности крупных производственных корпораций с опорой на собственный потенциал – практически единственный путь сохранения стабильности и конкурентоспособного развития.

Остановимся на теории внутрифирменного финансирования и кредитования предприятий интегрированной производственной структуры из централизованных источников, находящихся в доверительном управлении материнской (головной) компании. и рассмотрим внутрифирменное кредитование как систему понятий.

В рамках институционального подхода трансфертное ценообразование определяется как ключевой инструмент регулирования хозяйственных связей внутри холдинговой компании, которая в данном случае рассматривается как некий «внутренний рынок», предполагающий наличие элементов отношений торговых сделок в парах «предприятие-предприятие» или «предприятие-управляющая компания», в частности, системы «внутренних» цен, обслуживающих эти сделки. Использование трансфертных цен обусловлено контрактной природой обеспечения правового регулирования отношений собственности на общефирменные активы объединенной компании, возникших на этапе их интернализации в условиях организационно-правового становления корпорации.

Регулирование производственно-коммерческой и финансово-инвестиционной деятельности предприятий холдинговой компании с использованием согласованных внутренними нормативами трансфертных цен на промежуточную продукцию и ставок по внутрифирменным кредитам позволяет решать задачи соблюдения пропорций эффективности и риска их деятельности с учетом объемов собственных и общефирменных ресурсов. Этот аспект, при всей его кажущейся очевидности в общей канве институционализма, однако остается нераскрытым как в рамках «оригинальной» трансакционной теории Р. Коуза, так и в известных автору публикациях по этой проблематике (в частности, приведенных выше). Как правило, исследователи обращают внимание на «внешние» эффекты внутрифирменных трансфертов: возможность в рамках холдинговой компании с распределенными правами собственности и ответственностью за результаты и затраты манипулировать трансфертными ценами с целью оптимизации налоговых обязательств и снижения налоговых рисков [21,24,25,27].

Важный аспект внутрифирменного кредитования – определение формы организации, выбор источников и условий осуществления. Внутрифирменные займы чаще выступают не в качестве непосредственного источника финансирования, а выполняют роль дополнительного инструмента интенсификации денежного притока в рабочие капиталы предприятий холдинга. Например, материнская или ближайшая в производственной цепочке дочерняя компания заимствует средства на местном рынке капитала и затем переправляет их компании-реципиенту в форме внутрикорпорационного займа, что позволяет эффективно использовать механизм кредитования с разными уровнями процентных ставок на отличных сегментах кредитного рынка (эта проблематика достаточно подробно освящена в работах [8,10,13,15,16,18,32,33]).

Однако большее, чем займы, значение имеет предоставление дочерним компаниям внутрифирменных кредитов как в открытой, так и в скрытой формах. Открытый кредит применяется для полностью централизованной холдинг-компании, в которой головная фирма несет ответственность и за результаты, и за затраты и собирает на своих счетах большую часть заработанной структурными подразделениями прибыли. В этом случае открытый кредит выступает в роли инструмента распределения инвестиционного капитала холдинга между его структурными подразделениями в соответствии с прогнозными и планируемыми результатами их деятельности и долей в централизованном фонде компании [27,28].

Скрытое кредитование осуществляется в форме предоставления предприятием-донором или управляющей компанией отсрочки платежей по товарным поставкам (или, наоборот, ускоренной оплаты продукции) предприятию-реципиенту: дочерняя компания получает возможность на определенный срок пользоваться средствами материнской или родственной компании, что равнозначно предоставлению краткосрочного товарного кредита (эта проблематика нашла отражение в работах [3,13,16,17]).

Приведенные формы внутрифирменного кредитования широко распространены в российской практике. К ним прибегают крупные производственные холдинги с целью повышения ликвидности своих предприятий в условиях сокращения сторонних инвестиций и с целью снижения нагрузки на собственный капитал. Особо значима роль товарного кредита как действенного инструмента снижения внутрифирменных трансакционных издержек и повышения эффективности затрат общефирменного капитала, распределяемого в сферы производства и инвестиций структурных подразделений.

В отечественных и зарубежных источниках (например, [7,9,18,22,25,33,34]), однако, несоразмерно большое значение отводится трансфертным ценам, используемым во внутрифирменной торговле между материнской и дочерними компаниями, как исключительному инструменту минимизации налогов в юрисдикциях с разными уровнями налоговых ставок. По нашему мнению, налоговая оптимизация- лишь одно, а для российских холдингов – не основное направление широкого использования механизмов трансфертного ценообразования на промежуточную продукцию, выпускаемую в рамках общих продуктовых цепочек холдинг-компании. Так как предприятия в составе российских холдингов неоднородны по производственно-технологическому и финансово-ресурсному потенциалам, то их эффективность и внешняя конкурентоспособность в решающей степени зависят от согласованности производственных мощностей и обеспеченности оборотными активами, что и актуализирует проблематику внедрения в продуктовых цепочках товарных кредитов.

Следующее важное направление в организации внутрифирменного финансировании взаимосвязанных в производственно-технологическом и финансово-ресурсном отношениях предприятий интегрированной структуры связано с внутрикорпоративными операциями, в составе которых выделим: регулируемые в централизованном порядке отсрочки или досрочные выплаты платежей (проценты по займам и кредитам, роялти, ставки по другим услугам, не включаемым в цену товара и т.д.). Так, отсрочка платежей дочерней компании возможна в случаях ожидаемого повышения курса валюты в стране ее местонахождения или, наоборот, в случае возникновения затруднений с выплатой в условиях ее девальвация. Используя этот прием, транснациональные компании стремятся избежать последствий неустойчивости валют и внезапных изменений валютных курсов (во внутрифирменных финансовых отношениях валютный риск отсутствует) [20].

Во внутрифирменной финансовой деятельности играет роль определение уровня платежей по предоставляемым родственным компаниям займам и кредитам, платежам по лицензиям, техническим и другим услугам. Произвольно завышая или занижая ставки по внутрифирменным финансовым операциям, транснациональные компании могут манипулировать ими в целях перераспределения прибылей между отдельными подразделениями и адаптации к изменяющимся условиям финансовых рынков.

Таким образом, финансирование внутрикорпоративных операций- важный и постоянно присутствующий элемент взаимодействия предприятий в составе холдингов, обеспечивающий устойчивость их финансовой системы и постоянную платежеспособность [3,4,5,6,9,16].

Отметим и международное внутрифирменное финансирование -предоставление валютных займов в парах «подразделение А-подразделение В», «подразделение холдинга-управляющая компания». Как правило, такие займы могут быть предоставлены в формах: прямого международного внутрифирменного кредита; компенсационного внутрифирменного кредита; параллельного внутрифирменного кредита; торгового внутрифирменного кредита [7].

На данный момент известны и другие формы кредитования, используемые российскими компаниями и предназначенные для перевода денежных средств в пределах корпорации. Например, предоставление беспроцентных внутрифирменных кредитов, которая считается удобной в использовании по той причине, что после возврата кредитного платежа в течение 564 дней осуществление такой операции не отражается в балансе предприятия, что обеспечивает свободу маневра кредитом на этот период [25].

Эта форма кредита оказалась очень удобной в практике крупного бизнеса и особенно транснациональных корпораций, которые прибегают к не только не открытым методам кредитования, но используют и скрытые методы, внешне представляющие собой обмен товарами и услугами между структурными подразделениями, являющимися самостоятельными юридическими лицами. Именно в этом случае можно говорить о внутрифирменном кредитовании как способе оптимизации налогового бремени хозяйствующих субъектов, интегрированных в рамках объединенной компании [3,8,10,14,15,21,22].

Значимость этой формы внутрифирменного кредитования связана также с прямым государственным регулированием процентных ставок (например, при установлении «потолка» на локальные процентные ставки), валютным контролем и различием налоговых ставок в разных странах [13,32,33]. В зарубежной практике внутрифирменное кредитование часто является единственным легальным способом финансового трансферта в случае необходимости перевести наличные деньги в бизнес-единицы, которые используют валюту, подверженную резким колебаниям курса обмена [11,13].

Внутрифирменное кредитование предполагает возможность отклонения реальной процентной ставки от рыночной. Завышая ставку процента, можно «изымать» часть прибыли материнской компании, выводить ее из-под высокого налогообложения в юрисдикции местонахождения [18].

Итак, внутрифирменные кредиты обеспечивают холдингам следующие преимущества: нет необходимости в оформлении кредитной заявки, наличные могут быть предоставлены в короткие сроки, условия погашения могут быть выгоднее, чем кредитование основной массы коммерческих заемщиков.

Однако, внутрифирменное кредитование может инициировать проблемы налогового характера: донор должен отразить процентные доходы по ссуде, а принимающая сторона – процентные расходы. Финансовый результат по операциям взаимного кредитования для сбытовых компаний холдинга определяется как прибыль, полученная от использования привлечённых от кредитного центра средств за вычетом платы за них (либо полученная плата за ресурсы, размещённые в кредитном центре, за вычетом упущенного дохода, который мог бы быть получен при эксплуатации этих ресурсов на внешнем рынке) [10]. Кроме того, налоговая ставка должна соответствовать той, которая могла бы быть получена при рядовой сделке с третьей стороной [16].

Внутрифирменный кредит должен быть задокументирован по регламенту, включая сумму начисляемой процентной ставки и условия погашения основного долга. В противном случае кредит рассматривается как инвестиция подразделения-донора в активы подразделения-реципиента и сопровождается налоговыми вычетами.

Межфирменные кредиты отражаются в финансовой отчетности отдельных структурных подразделений, но исключаются из консолидированной финансовой отчетности группы компаний с использованием следующих операций исключений, связанных с отношениями предприятий- структурных подразделений в группе:

- межфирменный долг, который исключает любые ссуды, предоставленные одним предприятием другому в рамках группы (приводит к взаимозачету векселей к оплате и векселей к получению, а также к взаимозачету процентных расходов и процентных доходов);

- внутрифирменные доходы и расходы, исключающие продажу товаров или услуг от одного подразделениями другому в пределах группы-компания, не может признать доход от продаж «для себя». Этот вид исключения в большей степени относится к подразделениям вертикально интегрированного холдинга;

- внутрифирменная собственность, которая подразумевает исключение доли акционерного капитала материнской компании в дочерних.

Внутрифирменные транзакции достаточно трудно идентифицируемы и требуется система контроля для их идентификации в соответствии с приведенными. Однако, когда внутрифирменная транзакция была идентифицирована ранее, вполне возможно, что она повторится в будущем. Соответственно, должен быть составлен и далее актуализироваться список всех осуществленных внутрифирменных транзакций.

Таким образом, механизм внутрикорпоративных кредитов призван обеспечить сбалансированность входящих и исходящих финансовых потоков подразделений холдинга, их дебиторской и кредиторской задолженности и снизить зависимость от внешних (в данном случае, заемных) источников финансирования. Сформированный за счет внутрикорпоративного кредитования дополнительный денежный поток может быть направлен на финансирование общефирменных инвестиционных программ, имеющих стратегическое значение в рамках холдинговой компании.

Система организации потоков внутрифирменных трансфертов холдинговой компании основывается на идеях рационального распределения ресурсов между структурными подразделениями, реализующими общефирменные и собственные производственные и инвестиционные программы, материального стимулировании персонала и формирования централизованных материальных и денежных ресурсов путём взаимного трансфертного кредитования но основе принципов срочности, возвратности и платности.

Взаимное кредитование материнской компании и подразделений холдинга осуществляется на базе внутреннего клиринга с платой за ресурсы, централизованным образом устанавливаемой и пересматриваемой управляющим органом. Ресурсы – объекты внутрифирменных транзакций оцениваются как денежное выражение совокупных затрат, осуществленных в рассматриваемом временном интервале этим и другими подразделениями-донорами в пользу подразделения-реципиента согласно клиринговым счетам [40].

К началу очередного временного периода у каждого структурного подразделения в составе холдинга имеется некоторый остаток ресурсов. В результате обоюдного кредитования между структурными подразделениями и управляющей компанией происходит контролируемый прирост (снижение) остатка ресурсов, равный объёму их привлекаемой (размещаемой) части.

В конце периода в каждом структурном подразделении остаток ресурсов приносит соответствующий доход, происходит возврат основной суммы привлечённых (размещённых) ресурсов, а также начисляется плата за ресурсы – расход по вовлеченным ресурсам (доход по размещённым ресурсам). Простейшая модель подразумевает, что удельная плата (ставка процента) за трансфертный кредит находится в линейной зависимости от его объёма. Итог операций трансфертного кредитования для структурного подразделения холдинга – доход, от использования привлечённых трансфертов за минусом платы за их обслуживание. Рассмотрим пример расчета эффекта трансфертного кредитования для интегрированной группы предприятий, приведенный в работе [32].

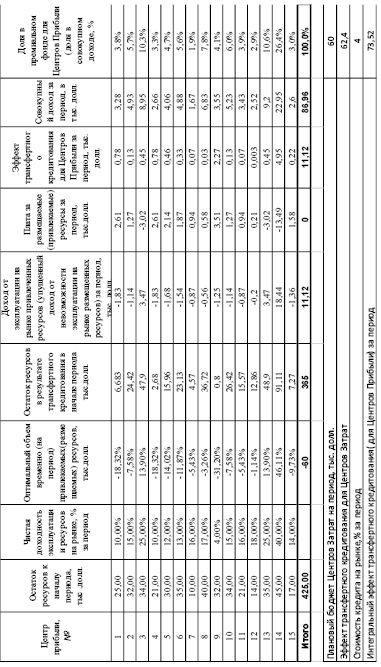

В представленном примере применяются условные прогнозно-плановые значения доходностей и данных об остатках ресурсов на начало периода (квартала) для пятнадцати структурных подразделений, работающих на региональных и активных сегментах рынка, а также относительные за рассматриваемый период ставки стоимости кредита и бюджетов подразделений (таблица).

Из приведенного примера следует, что внедрение трансфертного кредитования позволило, во-первых, профинансировать потребности структурных подразделений (в размере 60,0 тыс. долл.) и сэкономить 62,4 тыс. долл. (с учётом стоимости кредита 4% за период), а, во-вторых, повысило за счёт перераспределения ресурсов между структурными подразделениями совокупный доход, зарабатываемый холдингом на рынках, на 11,1 тыс. долл., поэтому интегральный эффект трансфертного кредитования составил 73,5 тыс. долл.

Пример расчётов эффекта трансфертного кредитования на период

Примечание. Составлено с использованием данных [32].

Рассмотрим один из возможных подходов к моделированию оптимального уровня ставок внутрифирменного (трансфертного) кредитования затрат производственной деятельности предприятий интегрированной производственной структуры и, в частности, вертикально интегрированного холдинга.

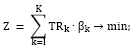

Критерием оптимальности и основным ограничением являются соответственно совокупные затраты на обслуживание внутрифирменных трансфертов, которые отчуждаются от альтернативного использования в других сферах рыночной деятельности объединенной компании, в частности, финансовой и инвестиционной, и риск структуры рабочих капиталов отдельных предприятий, оцениваемый плечом l финансового рычага:

(1)

(1)

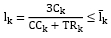

, (2)

, (2)

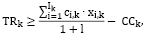

где k – индекс структурного подразделения в составе холдинговой компании (k = 1,k); TRk, βk – соответственно объем и ставка доходности внутрифирменных трансфертов, предназначенных k-му подразделению; lk и lk – соответственно плечо и допустимое значение плеча финансового рычага капитала, авансированного в покрытие затрат операционной (производственной) деятельности k-го структурного подразделения; ЗСk и CCk – соответственно заемные и собственные средства в рабочем капитале k-го структурного подразделения.

Сделаем следующее замечание, позволяющее уточнить смысловую нагрузку введенного критерия и ограничения на риск структуры рабочего капитала предприятия в составе холдинга.

Снижение допустимого порога риска неминуемо влечет сокращение внешнего кредитования и повышение нагрузки на общефирменный капитал, размещенный в централизованном фонде холдинга и направляемый в трансферты. И наоборот, рост внешнего кредитования предполагает снижение трансфертов, увеличение нагрузки на общефирменный капитал и рост финансового риска отдельных бизнес-единиц в составе холдинга.

В составе ограничений следуют также выделить ограничение на общий объем Ω доступного внутрифирменного финансирования из централизованного фонда холдинга:

(3)

(3)

и ограничение на минимальные объемы внутрифирменного финансирования затрат производственной деятельности структурных подразделений холдинга, определяемые программами выпуска и величинами их финансирования из собственных средств:

(4)

(4)

где i, Ik– соответственно индекс и число изделий производственной программы k-го структурного подразделения холдинга; ci,k, xi,k – соответственно удельные затраты и число планируемых к выпуску k-м предприятием i-х изделий.

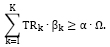

Необходимо также учесть условие финансовой реализуемости планируемой схемы трансфертного финансирования, заключающееся в достижении минимальной доходности совокупного объема трансфертов в сравнении с простой доходностью α по депозиту:

(5)

(5)

Таким образом, базовая модель выбора оптимальных параметров схемы финансирования затрат производственной деятельности структурных подразделений холдинга задается системой выражений (1) – (5), а также ограничениями на состав эндогенных (управляемых) параметров:

TRk , βk , lk ≥ 0 (6)

Экзогенными параметрами модели, определяемыми на этапе формирования варианта производственной программы k-го структурного подразделения, являются: ci,k, xi,k.

Отметим, что разно знаковость ограничений (3) и (4) может явиться причиной отсутствия допустимых решений в модели (1) – (6), а, следовательно, и оптимального. Решением этой проблемы является возможная манипуляция параметрами CCk и l: если ограничение (3) на объем трансфертов не выполняется, следует повышать объем собственного финансирования, затрат производственной сферы или/и повысить риск структуры рабочего капитала k-го предприятия, увеличив объемы внешнего кредитования.

Организационные структуры и формы внутрифирменных расчетов между подразделениями интегрированных производственных структур и холдинговых компаний взаимосвязаны. Ориентируясь на критерии доходности объединенной компании и риска производственной и инвестиционной деятельности российские и зарубежные холдинг-компании все активнее используют схемы и формы внутрифирменных расчетов, позволяющие снизить риски внутрифирменного оппортунизма и повысить эффективность общефирменного капитала, направляемого в финансирование производственной и инвестиционной деятельности управляющей компании и структурных подразделений. В работе представлен критический анализ зарубежного и отечественного опыта в сфере внутрифирменного кредитования, оценены перспективы использования в практике российских холдинг-компаний новых форм организации внутрифирменного кредитования, представлена авторская концепция экономико-математического моделирования оптимальных ставок внутрифирменных трансфертов в покрытие затрат производственной деятельности структурных подразделений интегрированной производственной структуры.