Одним из важнейших факторов развития экономики страны является объём привлеченных инвестиций. Экономическая безопасность связана с объёмами реального инвестирования, повышением инвестиционной активности и увеличением эффективности инвестиционных проектов.

Актуальность рассматриваемых вопросов на сегодняшний день не вызывает сомнений, так как экономическая безопасность развивается под влиянием инвестиционных процессов. Обеспечение инвестиционной привлекательности проекта является одним из приоритетных направлений инвестиционной деятельности, так как при ее повышении происходит развитие экономических показателей государства, следовательно, рост экономической безопасности.

Несмотря на особое внимание, которое уделяется вопросам обеспечения экономической безопасности, исследования данной проблемы широкого распространения не получили.

Доктор экономических наук В.Л. Василенок и доктор технических наук В.Н. Быков считают, что обеспечение экономической безопасности предполагает такое состояние экономики, которое поддерживает достаточный уровень социального, политического, оборонного существования и инновационного развития Российской Федерации, неуязвимость и независимость ее экономических интересов по отношению к возможным внешним и внутренним угрозам [1].

Соглашаясь с позицией данных авторов, в качестве аргументации своего мнения приведем определение экономической безопасности. Экономическая безопасность – это совокупность факторов, которые обеспечивают независимость, стабильность и устойчивость экономики страны на национальном и международном уровнях.

В целом можно утверждать, что экономическая безопасность зависит от большого количества различных факторов. Однако практика показывает, что существенное значение в обеспечении экономической безопасности приобретает ее инвестиционная составляющая.

Огромный вклад в научное осмысление инвестиций внесен такими зарубежными учеными, как Дж.М. Кейнс, М. Портер, П. Фишер, и др., а в отечественной экономической науке В.В. Ковалев, A.C. Волков, Н.В. Бакирова и др. Однако, проблемы реализации инвестиционной деятельности исследованы недостаточно и нуждаются в изучении [4].

По мнению специалиста в области финансов А.В. Герасименко, инвестиционный проект – это проект, основывающийся на инвестициях, в котором обосновываются экономическая целесообразность проекта, объемы и сроки осуществления вложений. Также для оценки инвестиционных проектов рассматриваются такие основные факторы, как рискованность проекта, денежные потоки и их распределение во времени [3].

Соглашаясь с А.В. Герасименко, предполагаем, что инвестиционный проект – это набор мероприятий, имеющих определенную цель, которые требуют вложения денег и должны в конечном итоге принести доход в кратчайшие сроки.

В современном мире обеспечение роста инвестиций в реальный сектор экономики является одной из актуальных задач государства. Экономика любого государства не может функционировать без инвестиций. Во многих странах опробованы различные методы для создания и регулирования благоприятного инвестиционного климата. Но среди всех инструментов стимулирования инвестиционного процесса самую важную роль занимают налоговые.

Конференция ООН по торговле и развитию (ЮНКТАД) выделяет следующие налоговые инструменты, используемые для стимулирования инвестиций [6]:

– уменьшение налоговых ставок;

– перенос убытков на будущее;

– налоговые льготы (скидки) при осуществлении капитальных вложений;

– налоговые каникулы;

– инвестиционный налоговый кредит;

– льготный режим налогообложения при выплате дивидендов;

– льготный режим налогообложения доходов от прироста стоимости капитала при долгосрочных инвестициях;

– прямые налоговые вычеты (скидки) по определенным видам затрат компаний из налогооблагаемой прибыли;

– снижение либо отсутствие пошлин;

– налоговые кредиты при увеличении добавленной стоимости;

– налоговые льготы, основанные на численности занятых.

Рассмотрим более подробно некоторые налоговые методы стимулирования инвестиций: налоговые льготы, инвестиционный налоговый кредит, налоговые каникулы, амортизационная политика, пониженные налоговые ставки.

Налоговые льготы – это важнейший инструмент налогового стимулирования инвестиций. Государство стимулирует или ограничивает инвестиционную активность страны через механизм предоставления или отмены льгот. На основе пункта 1 статьи 56 Налогового кодекса Российской Федерации (далее НК РФ) «льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере» [7].

На основании статьи 66 НК РФ инвестиционный налоговый кредит (далее ИНК) «представляет собой такое изменение срока уплаты налога, при котором организации предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов. ИНК представляется по налогу на прибыль, а также по региональным и местным налогам на срок от одного года до пяти лет и на срок до десяти лет» [8]. Минусы ИНК: сложная процедура взаимодействия сторон, наличие большого перечня документов, согласование с налоговыми органами договора поручительства на сумму более 20 млн рублей, малый срок предоставления и др.

В зарубежных странах льготы по налогообложению хозяйствующих субъектов связаны также с использованием налоговых каникул. Налоговые каникулы – это временная отмена налоговых платежей в бюджет (например, скидка на истощение недр, то есть из налогообложения исключается прибыль, используемая на НИОКР, капитальные вложения и т. д.) [9].

Налоговое стимулирование инвестиций связано с амортизационной политикой. Использование механизма ускоренной амортизации снижает налог на прибыль (применяется только для оборудования, используемого для научно-технической деятельности) и является одной из форм косвенного бюджетного субсидирования экономики. Результат ускоренной амортизации – трансформация недополученных поступлений в бюджет от налога на прибыль в инвестиции [5].

Наиболее распространенная из инвестиционных льгот в России – понижение ставки налогов по налогу на прибыль и налогу на имущество. По налогу на прибыль региональные органы власти могут снизить ставку в бюджет субъекта РФ до 13,5 %. В некоторых регионах РФ предусмотрено снижение ставки по налогу на имущество в 2 раза [9].

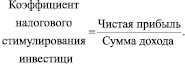

Коэффициент налогового стимулирования инвестиционной деятельности можно рассчитать по формуле (*). То есть, в числителе необходимо указать сумму, которая осталась фактически, а в знаменателе – первоначальную сумму, если бы не уплачивались налоги.

(*)

(*)

На основе анализа приведенной формулы делаем вывод, что чем коэффициент:

1) выше – тем более привлекательны налоговые условия;

2) ниже – тем больше налоговая нагрузка [5].

Таким образом, налоговое стимулирование инвестиционной деятельности способствует инновационному развитию налогоплательщика, а также созданию благоприятных условий роста экономической безопасности страны.

Отметим, что для оценки налоговых льгот можно применить коэффициент налогового стимулирования инвестиций, формула расчета представлена выше. Можно добавить, что ИНК не пользуется популярностью, так как в налоговом законодательстве условия его предоставления не доработаны. У большинства предприятий низкая вероятность снижения налоговой ставки по налогу на прибыль. А следствием начисления амортизации нелинейным способом и амортизационной премии должно стать формирование амортизационного фонда, в который целесообразно включать как сэкономленные денежные средства по налогу на прибыль организаций, так и суммы начисленной амортизации. Таким образом, перспективной формой налоговых льгот являются налоговые каникулы, эффективность которых связана со сроком их использования налогоплательщиком.

Подводя общую черту, хочется отметить, что в современной экономической литературе недостаточно публикаций, посвященных обоснованию роли инвестиционной деятельности в системе экономической безопасности.

Исходя из всего выше сказанного, можно сделать вывод о том, что экономическая безопасность инвестиционных проектов – это состояние эффективного использования ресурсов для предотвращения угроз и обеспечения стабильного функционирования инвестиционных проектов [5].

Таким образом, можно сделать вывод о том, что инвестиционный проект является важнейшим фактором, определяющим темпы экономического роста, а, следовательно, и повышения экономической безопасности. Развитию инвестиционной деятельности способствуют использование некоторых инструментов налогового стимулирования. За последние годы статистические данные о темпах роста совокупных инвестиций свидетельствуют о повышении активности экономических субъектов в данной области. Следовательно, развитие инвестиционной деятельности становится необходимым условием реализации национальных интересов в системе экономической безопасности государства.