Введение

Высшим проявлением кризисного состояния предприятия является его банкротство, наступление которого приводит к полному прекращению финансово-хозяйственной деятельности, увольнениям работников, потерям репутации компании. С целью предупреждения таких последствий, необходима разработка и реализация грамотной антикризисной программы, включающей обнаружение ранних признаков кризиса, анализ его симптомов (характеристик), мобилизацию всех имеющихся ресурсов.

Цель исследования: определить параметры кризисного процесса на примере предприятия комбикормовой промышленности и разработать мероприятия по его финансовому оздоровлению. Для достижения данной цели необходимо решить следующие задачи:

- по данным конкретного предприятия определить стадию, масштаб кризисного процесса, степень его воздействия и возможные последствия,

- предложить мероприятия по его финансовому оздоровлению.

Материалы и методы исследования

Методологическую основу исследования составил обзор и анализ источников, связанных с определением параметров кризисного процесса предприятия и разработкой антикризисных программ. Использовались: системные и логические подходы; анализ, обобщение, элементы сравнения, сопоставления и комбинаторики.

Результаты исследования и их обсуждение

Рассматривая предприятия комбикормовой промышленности установлено [1,2,3], что отрасль комбикормовой промышленности играет значительную роль в экономике страны, является важным звеном в развитии агропромышленного комплекса. Развитие предприятий комбикормовой промышленности нацелено на обеспечение птицефабрик, свиноводческих хозяйств и хозяйств по разведению крупного рогатого скота местной продукцией. Чем активнее развивается животноводство, тем больше возрастает значение комбикормов в качестве основы рациона сельскохозяйственных животных [1].

Однако, в настоящее время аграрные компании, в том числе и комбикормовая промышленность, столкнулись с проблемой избыточной финансовой несостоятельности (банкротством).

Основными причинами неэффективности развития и функционирования АПК России являются:

- диспаритет цен на продукцию растениеводства;

- высокая налоговая нагрузка на сельское хозяйство;

- неразвитость социальной инфраструктуры на селе, низкий уровень доходов работников сферы АПК;

- отсутствие обеспеченного спроса на произведенную продукцию кормопроизводства [1];

- отсталость в технико-технологическом развитии АПК от других отраслей народного хозяйства [1];

- высокая ставка по кредитам [2];

- ограничение ввоза необходимых компонентов (аминокислоты, ферменты и витамины и т.д.) [3].

Конечно, решить эти вопросы без изменений в агропромышленной политике государства невозможно. Однако эти трудности приводят к внутренним проблемам сельскохозяйственных организаций и неизбежно влияют на финансовую устойчивость и платежеспособность компаний.

По данным аналитики Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), в первом квартале 2019 года в сельском хозяйстве продолжился умеренный рост количества банкротств: если в начале 2018 года в среднем в отрасли банкротилось порядка тридцати шести организаций в месяц, то спустя год этот показатель перевалил за полсотни [4].

Возникновение и развитие кризиса, не всегда возможно предотвратить, однако можно снизить степень его влияния на организацию и уменьшить его негативные последствия. Для этого необходимо осуществление контроля над финансовым состоянием, своевременным выявлением и распознаванием стадий и масштабов кризисного процесса, принятием антикризисных мер, зависящих от стадий и глубины кризиса. В современных условиях в организации необходимо постоянно осуществлять прогнозирование кризисов, раннее их выявление, диагностирование для снижения рисков производственной и финансовой деятельности.

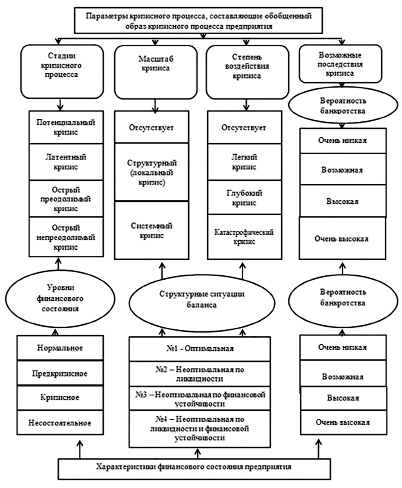

В авторской работе [5] предложен подход к определению параметров кризисного процесса по характеристикам финансового состояния предприятия (см. рисунок 1).

Наиболее значимыми параметрами кризисного процесса являются:

- стадии кризисного процесса, т. е. ограниченные во времени этапы, различающиеся скоростью развития, степенью опасности для выживания предприятия;

Рис. 1. Схема определения параметров кризисного процесса по характеристикам финансового состояния предприятия [5]

- масштаб кризиса, т.е. величина его охвата и степень поражения отдельных сторон и форм деятельности,

- степени воздействия кризиса, т.е. уровня его влияния на финансовую деятельность;

- возможные последствия, определяющиеся уровнем вероятности получения наихудшего результата – банкротства предприятия.

Перечисленные параметры кризисного процесса выражают качественное состояние кризиса предприятия и не могут быть определены количественными методами.

Показано, что процесс развития кризиса определяется изменениями и возможностями финансового состояния предприятия, и для обозначения качественных параметров кризисного процесса можно их сопоставить с некоторыми характеристиками финансового состояния и их сочетаниями, определяемыми количественными методами. К таким характеристикам финансового состояния можно отнести [6]:

- уровень финансового состояния, выступает обобщающей характеристикой финансового состояния, показатели (индикаторы безопасности) которого отражают наличие, размещение и использование финансовых ресурсов;

- структурная ситуация баланса, позволяет выявить возможные причины возникновения и развития кризиса, вызванного неоптимальной структурой актива (имущества) предприятия или структурой его источников (капитала);

- вероятность банкротства.

Методика определения параметров кризисного процесса по характеристикам финансового состояния предприятия может быть представлена схемой по рисунку 1.

После определения стадии, масштаба, степени воздействия и возможных последствий кризисного процесса необходимо разработать и реализовать соответствующую программу действий по финансовому оздоровлению предприятия. Укрупненно, направления этой программы представим в таблице 1.

Определим параметры кризисного процесса на примере ООО «Южная Корона» Брюховецкий комбикормовый завод. В аналитической таблице 2 приведены итоговые показатели баланса и финансового результата.

Как видно по таблице 2 на конец периода происходит увеличение большинства статей баланса, а именно: валюты баланса, внеоборотных активов, собственного капитала, выручки от реализации, валовой и чистой прибыли предприятия, снижение оборотных активов. Доля заемных средств в валюте баланса изменилась незначительно и составляет на конец периода 74%.

Таблица 1

Меры по финансовому оздоровлению предприятия в соответствии с параметрами кризисного процесса

|

Параметры кризисного процесса |

Мероприятия по финансовому оздоровлению |

|||

|

Стадии кризисного процесса |

Масштаб кризиса |

Степень воздействия кризиса |

Возможные последствия кризиса – вероятность банкротства |

|

|

Потенциальный кризис |

Отсутствует |

Отсутствует |

Очень низкая |

Устранение выявленных единичных отклонений, контроль рационального использования материальных, трудовых и финансовых ресурсов, показателей прибыли и рентабельности |

|

Латентный кризис |

Структурный (локальный кризис) |

Легкий кризис |

Возможная |

Устранение неплатежеспособности, изыскание дополнительных денежных средств, сокращение размера дебиторской задолженности, контроль величины запасов |

|

Острый преодолимый кризис |

Структурный (локальный кризис) |

Глубокий кризис |

Высокая |

Восстановление финансовой устойчивости, совершенствование структуры активов и пассивов, улучшение ликвидности предприятия, повышение кредитоспособности, реструктуризация финансовых обязательств |

|

Острый непреодолимый кризис |

Системный кризис |

Катастрофический кризис |

Очень высокая |

Внутренняя и внешняя санация реструктуризация финансовых обязательств, судебные процедуры банкротства |

Таблица 2

Аналитическая таблица показателей отчетного баланса предприятия и финансового результата

|

Наименование показателей, обозначение |

Абсолютные величины, тыс.руб. |

Изменения на конец сценария |

Удельные величины в % к балансу Б |

|||

|

На начало периода (0) |

На конец периода (1) |

Абсолютные Δ |

Относительные |

На начало периода (0) |

На конец периода (1) |

|

|

1 |

3 |

4 |

5=4-3 |

6=4/3 |

7 |

8 |

|

Валюта баланса, Б |

1 153 880 |

1 341 250 |

187 370 |

1,16 |

100 |

100 |

|

Внеоборотные активы, ВНА |

480 418 |

701 219 |

220 801 |

1,46 |

41,6 |

52,3 |

|

Запасы и затраты, ЗИЗ |

311 781 |

405 781 |

94 000 |

1,30 |

27,0 |

30,2 |

|

Оборотные активы, ОА |

673 458 |

640 034 |

- 33 424 |

0,95 |

58,3 |

47,7 |

|

Капитал и резервы, СК |

272 514 |

349 762 |

77 248 |

1,28 |

23,6 |

26,0 |

|

Долгосрочные обязательства, ДО |

406 727 |

467 353 |

60 626 |

1,15 |

35,2 |

34,8 |

|

Краткосрочные обязательства, КО |

474 635 |

524 138 |

49 503 |

1,10 |

41,1 |

39,0 |

|

Выручка, В |

1 292 840 |

1 495 690 |

202 850 |

1,03 |

||

|

Валовая прибыль, ВПр |

128 135 |

147 866 |

19 731 |

1,15 |

||

|

Чистая прибыль, Пр |

35 161 |

77 247 |

42 086 |

2,19 |

||

По данным аналитической таблицы 2 определяются значения индикаторов безопасности (ИБ) по ликвидности, финансовой устойчивости, рентабельности и деловой активности и направленности их динамики относительно пороговых значений (см. таблицу 3).

По результатам расчетов (см. таблицу 3) видно, что:

- текущие значения индикаторов безопасности Ктл находятся выше пороговых значений, но имеют отрицательную динамику;

- текущее значение индикатора безопасности Дсос, находятся ниже порогового значения, и имеют отрицательную динамику;

- текущее значение индикатора безопасности ROA находятся выше порогового значения, и имеют положительную динамику;

- текущие значения индикатора безопасности Коб незначительно снижаются.

Такое сочетание признаков соответствует предкризисному уровню финансового состояния предприятия с возможностью перехода в кризисное состояние.

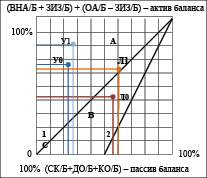

Структурная ситуация баланса является еще одной важнейшей характеристикой финансового состояния предприятия, определяющей возможные причины и места возникновения и развития кризиса. Структурную ситуацию баланса можно выразить графически с помощью координатной сетки (рис. 2), в которой ось абсцисс представлена суммой удельных показателей пассива баланса:

СК/Б + ДО/Б + КО/Б = 100%, (1)

где СК – собственный капитал;

Б – валюта баланса;

ДО –долгосрочные обязательства;

КО – краткосрочные обязательства.

а ось ординат выражена суммой удельных показателей актива баланса:

ВНА/Б + ЗИЗ/Б + (ОА/Б – ЗИЗ/Б) = 100% (2)

где ВНА – внеоборотные активы;

ЗИЗ – запасы и затраты;

ОА – оборотные активы.

Таблица 3

Направленность динамики индикаторов безопасности относительно пороговых значений по модели Вишневской О.В.

|

Наименование индикаторов безопасности, формулы расчета и пороговые значения |

Числовые значения расчетных показателей |

Направленность динамики индикаторов безопасности относительно пороговых значений |

|

|

На начало отчетного периода (0) |

На конец отчетного периода (1) |

||

|

Коэффициент текущей ликвидности Ктл=ОА/КО≥1÷ |

1,41 |

1,22 |

|

|

Доля собственных оборотных средств в покрытии запасов Дсос=(СК–ВНА)/ЗИЗ≥1 |

-0,67 |

-0,87 |

|

|

Рентабельность капитала ROA=(Пр/Б)·100%>0% |

3,05 |

5,76 |

|

|

Коэффициент оборачиваемости капитала Коб=(В/Б) Коб1≥Коб0 |

1,12 |

1,11 |

|

Координатная сетка разделена графиком – пороговой прямой 1, выражающей условие абсолютной финансовой устойчивости: Дсос = (СК – ВНА) / ЗИЗ = 1,0, которое преобразуется в уравнение: ВНА/Б + ЗИЗ/Б = СК/Б, и делит координатное поле на две области: А – область финансовой устойчивости и (В + С) – область финансовой неустойчивости.

Координатная сетка также разделена графиком – пороговой прямой 2, выражающей условие достаточной текущей ликвидности Ктл = ОА/КО = (Б – ВНА) / (Б – (СК + ДО)) = 2, которое преобразуется в уравнение: ВНА/Б = 2 [(СК/Б + ДО/Б) – 1] и делит координатное поле на две области: (А + В) – область недостаточной текущей ликвидности и «С» – область достаточной текущей ликвидности.

Рис. 2. Графическая модель определения структурной ситуации баланса анализируемого предприятия, где точки У1 – точка финансовой устойчивости (на конец периода), Л1 – текущей ликвидности (на конец периода)

По данным предприятия, приведенным в таблице 2, нанесем точку финансовой устойчивости У0 (на начало периода) и У1 (на конец периода) с координатами:

У0 {(ВНА0/Б0+ЗИЗ0/Б0) = (0,416 + 0,27)×100% = 68,6%; (СК0/Б0) = 23,6%} (3)

У1{(ВНА1/Б1+ЗИЗ1/Б1) = (0,523 + 0,30,2)×100% = 82,5%; (СК1/Б1) = 26,0%} (4)

и точку Л0 (на начало периода), Л1 (на конец периода) текущей ликвидности с координатами:

Л0{(ВНА0/Б0) = 41,6%;

(СК0/Б0 + ДО0/Б0) = (0,236 + 0,352)×100% = 58,8%} (5)

Л1{(ВНА1/Б1) = 52,3%;

(СК1/Б1 + ДО1/Б1) = (0,26 + 0,348)×100% = 60,8%} (6)

Построим график для определения структурной ситуации баланса анализируемого предприятия на рисунке 2.

Как видно по рисунку 2, точки финансовой устойчивости (У1) и текущей ликвидности (Л1) находятся в неблагоприятных областях, что говорит о неоптимальной структуре актива (имущества) предприятия и его источников (капитала). Сопоставляя расположение точек на рисунке 2, со значениями индикаторов безопасности по таблице 3 (Ктл1 = 1,22 < 2,0 и Дсос1 = - 0,87 < 1,0) определим структурную ситуацию баланса предприятия как № 4 неоптимальную по ликвидности и финансовой устойчивости.

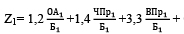

Дополнительной информационной характеристикой финансового состояния предприятия является определение вероятности банкротства. С этой целью используем наиболее известную модель, подходящую для российских условий, Э. Альтмана, в которой вычисляется интегральный показатель уровня угрозы банкротства – Z:

Z = 1,2×Х1 + 1,4×Х2 +3,3×Х3 + 0,6×Х4 + Х5 (7)

(9)

(9)

Уровень угрозы банкротства предприятия оценивается по шкале, представленной в таблице 4.

Таблица 4

Шкала угрозы банкротства

|

Значение показателя «Z» |

Вероятность банкротства |

|

До 1,8 |

Очень высокая |

|

1,81 ÷ 2,70 |

Высокая |

|

2,71 ÷ 2,99 |

Возможная |

|

3,0 и выше |

Очень низкая |

Для значения Z1 = 2,33 вероятность банкротства оценивается как «высокая».

Таким образом, можно сделать вывод о том, что структура баланса предприятия неудовлетворительная: Сведем полученные результаты анализа финансового состояния предприятия с помощью характеристик в таблицу 5.

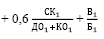

Используя подход к определению параметров кризисного процесса, указанный по рисунку 1, и выявленные характеристики финансового состояния предприятия (таблица 5), установим параметры, характеризующие кризисный процесс анализируемого предприятия (см. рисунок 3).

Таблица 5

Результаты анализа финансового состояния предприятия с помощью характеристик

|

Характеристики финансового состояния |

|

|

1. Уровень финансового состояния предприятия |

Предкризисное финансовое состояние с тенденцией перехода в кризисное |

|

2. Структурная ситуация баланса |

№ 4 Структура неоптимальная, с финансовой неустойчивостью и недостаточной текущей ликвидностью |

|

3. Вероятность банкротства предприятия |

Высокая вероятность банкротства |

Таким образом, в рассматриваемый период времени, ООО «Южная Корона» Брюховецкий комбикормовый завод находился в предкризисном состоянии (с возможностью перехода в стадию острого преодолимого кризиса), вызванном неоптимальной структурой баланса (по ликвидности и финансовой устойчивости), с высокой вероятностью банкротства. И, несмотря на то, что ему удается наращивать объемы выручки и прибыль, предприятие не обладает достаточностью собственных финансовых ресурсов, основным источником финансирования являются заемные средства. Поэтому ключевые мероприятия по его финансовому оздоровлению должны быть направлены на оптимизацию структуры активов (имущества) предприятия и его источников (капитала) предприятия и содержать:

- увеличение собственного капитала, путем дополнительного прироста прибыли предприятия;

- повышение эффективности использования заемного капитала;

- оптимизацию оборотного капитала и его составляющих;

- реализацию излишних, устаревших, неиспользуемых и полностью изношенных объектов основных средств.

Рис. 3. Результат определения параметров кризисного процесса анализируемого предприятия по характеристикам финансового состояния

Существенного изменения структурных составляющих валюты баланса анализируемого предприятия в короткое время вряд ли удастся добиться, однако, для предотвращения дальнейшего ухудшения состояния предприятия необходимо стремиться их реализовать.

Дальнейшее финансовое оздоровление должно быть ориентировано уже не на избежание банкротства и выживание предприятия, а на последовательное повышение эффективности его деятельности, развитие производства с учетом особенностей изменившейся внешней и внутренней среды.

Заключение

Предложен подход выявления параметров кризисного процесса по характеристикам финансового состояния на примере предприятия комбикормовой промышленности. Показано, что определение характеристик финансового состояния (уровень финансового состояния, структурная ситуация баланса, вероятность банкротства) поможет своевременно проявить и распознать признаки финансовых кризисов в деятельности предприятия и предпринять меры по предотвращению их дальнейшего развития и улучшению финансового положения.