Введение

Формирование финансовых ресурсов выступает фундаментальным аспектом деятельности предпринимателя, однако этот этап сопровождается переходом на стадию качественного управления полученными денежными средствами. Финансовые ресурсы при их использовании преобразуются в денежные потоки предприятия в различных сферах его финансово-хозяйственной деятельности: использование оборотных средств, управление дебиторской и кредиторской задолженностями, инвестиционная деятельность, кредитная политика, операции с ценными бумагами и прочие сделки. Вся система денежных потоков предпринимательства требует качественного управленческого подхода на каждой стадии формирования и использования фондов денежных средств. Особенно в условиях быстро меняющейся экономической и политической конъюнктуры необходимость создания рациональной системы по управлению денежными потоками многократно возрастает. В сфере малого предпринимательства первостепенное значение имеет целесообразное использование денежных средств и их целевое назначение.

Таким образом, предпринимательство как форма хозяйственной деятельности, направленная на получение прибыли, требует изыскания множества необходимых источников финансовых ресурсов для обеспечения своего функционирования, что крайне затруднительно осуществлять без применения комплекса мер экономического и финансового менеджмента по управлению денежными потоками в рамках финансово-хозяйственной деятельности.

Оценка финансового состояния предприятий включает множество составляющих, которые систематизируются в несколько групп:

1. Состояние имущества и источников его формирования в составе и структуре (методы: горизонтальный, вертикальный, сравнительный, факторный, структурно-динамический);

2. Деловая активность, эффективность использования оборотного капитала (методы: абсолютные показатели состояния собственного оборотного капитала, относительные показатели, коэффициенты) [2];

3. Ликвидность предприятия (методы: абсолютные показатели ликвидности, коэффициенты ликвидности);

4. Платежеспособность и финансовая устойчивость предприятия (методы: относительные коэффициенты) [5];

5. Рентабельность предприятия (методы: горизонтальный, вертикальный, факторный, коэффициенты рентабельности);

6. Вероятность банкротства предприятия (методы: индексы риска банкротства) [6].

Среди всех указанных групп одним из наиболее важных элементов оценки финансового состояния предприятия выступает оценка финансовых результатов, которая включает в себя ликвидность, платежеспособность, финансовую устойчивость и анализ выручки [3]. По указанным показателям выстраивается методика оценки финансовых результатов предприятия, которую разработаем на примере предприятия. Важным дополнением станет включение в методику эконометрических методов, построение модели регрессии и корреляции, которые позволят определить основополагающий фактор (переменную), оказывающий наибольшее воздействие на конечный финансовый результат предприятия – чистую прибыль.

Цель исследования: определить возможности и потенциал применения эконометрических и структурно-динамических методов анализа к оценке уровня финансовой устойчивости и стабильности малого предприятия. Объектом исследования выступает Общество с ограниченной ответственностью «Чеченские минеральные воды», которое создано в соответствии с действующим законодательством Российской Федерации в целях получения прибыли от его предпринимательской деятельности в 2007 году.

Материал и методы исследования

Для анализа финансового состояния ООО «Чеченские минеральные воды» следует провести оценку ликвидности платежеспособности. Задача анализа ликвидности баланса возникает в связи с необходимостью дать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам [1].

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная ликвидности баланса по времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в денежную форму, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков [1].

Методика расчета коэффициентов ликвидности приведена ниже:

– Общая ликвидность: Kол = Оборотные активы / Текущие обязательства;

– Коэффициент абсолютной ликвидности: Kал = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства;

– Промежуточный коэффициент покрытия: Kпп = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / Текущие обязательства;

– Коэффициент текущей ликвидности: Kтл = (Оборотные активы: А1 + 0,5А2 + 0,3А3) / Текущие обязательства [4].

Используя данные бухгалтерско-финансовой отчетности компании ООО «Чеченские минеральные воды», рассчитаем представленные выше коэффициенты (табл. 1).

1. Общий показатель ликвидности на предприятии значительно ниже нормативных величин, кроме 2014 года, когда совокупные активы выросли относительно срочных обязательств. За весь рассматриваемый период коэффициент общей ликвидности ниже нормы в среднем в 5 раз, что говорит об отсутствии на предприятии оборотных активов для погашения краткосрочных обязательств. При этом с 2016 года данный показатель сокращается и по итогам 2019 года составил 0,2, что характеризует финансовый риск неплатежеспособности. Остается открытым вопрос, как на протяжении последних лет предприятие обслуживало краткосрочные пассивы при таком уровне общей ликвидности? Очевидно, что обязательства переходили на последующие года с накопленным итогом, что в купе с сокращением стоимости оборотных средств привело к падению платежеспособности.

2. Коэффициент абсолютной ликвидности находился в зоне приемлемых значений в период 2014-2016 гг., прочие года отражают отсутствие возможности погасить минимальную величину наиболее срочных обязательств. Более того, наблюдается негативная динамика данного коэффициента с 2016 года. Основная причина подобных тенденций – это низкий объем и удельный весь наиболее ликвидных активов в балансе предприятия – денежных средств, а также активное наращивание кредиторской задолженности в последние годы.

3. Промежуточный коэффициент покрытия из рассмотренных показателей имеет положительные значения. Большой объем накопленной дебиторской задолженности позволяет предприятию погашать большую часть своих краткосрочных обязательств. Однако в данном случае следует сказать, что рост кредитной торговой политики может привести к проблемам с дебиторами, так как существует риск возрастания просроченных платежей и безнадежных долгов.

Таким образом, рассмотренные показатели говорят о неплатежеспособности анализируемого предприятия, то есть оно не способно отвечать по своим краткосрочным обязательствам текущими активами, так как основная доля активов приходится на денежные средства, наиболее ликвидные активы, сумма которых значительно ниже краткосрочных обязательств.

Таблица 1

Коэффициенты, характеризующие ликвидность и платежеспособность ООО «Чеченские минеральные воды» за период 2010-2019 гг.

|

Показатель |

Норма |

2019 |

2018 |

2017 |

2016 |

2015 |

2014 |

2013 |

2012 |

2011 |

2010 |

|

Общая ликвидность |

1,5-2,5 |

0,20 |

0,24 |

0,38 |

0,76 |

0,21 |

1,74 |

0,37 |

0,29 |

0,06 |

0,16 |

|

Коэффициент абсолютной ликвидности |

0,2-0,5 |

0,002 |

0,003 |

0,011 |

0,689 |

0,208 |

1,495 |

0,028 |

0,012 |

0,004 |

0,030 |

|

Промежуточный коэффициент покрытия |

0,7-1 |

0,88 |

0,67 |

1,27 |

2,68 |

0,29 |

4,73 |

0,30 |

0,18 |

0,004 |

0,030 |

|

Коэффициент текущей ликвидности |

1,5-2,5 |

0,18 |

0,25 |

0,37 |

0,57 |

0,19 |

0,95 |

0,46 |

0,39 |

0,14 |

0,21 |

Источник: Рассчитано автором по отчетности организации ООО «Чеченские минеральные воды», URL: https://www.list-org.com/company/5369764/report (дата обращения: 28.09.2020).

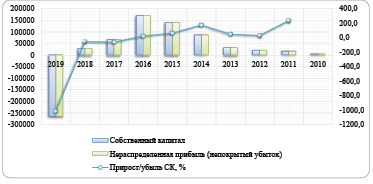

Рис. 1. Динамика и структура собственного капитала ООО «Чеченские минеральные воды» за период 2010-2019 гг.

Источник: сост. автором по отчетности организации ООО «Чеченские минеральные воды», URL: https://www.list-org.com/company/5369764/report (дата обращения: 28.09.2020)

Собственный капитал предприятия характеризуется: простотой привлечения, поскольку решения по его увеличению за счет роста внутренних источников (прежде всего прибыли) принимаются собственниками без согласия других хозяйствующих субъектов; более высокой способностью генерирования прибыли, ибо при его использовании не требуется уплата ссудного процента. В то же время, организация должна постоянно оценивать достаточность собственного капитала.

Размер уставного капитала предприятия не менялся с начала его деятельности и оставался в размере 10 тыс. рублей. По данным рисунка 1 основной статьей собственного капитала является нераспределенная прибыль, при этом у объекта исследования отсутствует добавочный и резервный капитал, которые могли бы служить подушкой безопасности в случае роста рисков финансовой неустойчивости.

Темпы прироста собственного капитала в период 2009-2015 гг. были достаточно высокими, что обеспечивалось ростом нераспределенной прибылью данного предприятия. Однако с 2016 года наблюдается убыль собственного капитала, при этом с ежегодным наращиванием темпов спада, достигнув критического 10 кратного снижения в 2018 году. Данная тенденция вывела в отрицательное значение собственный капитал.

В случае определения недостаточности реального собственного капитала усилия должны быть направлены на увеличение прибыли и рентабельности, погашение задолженности участников (учредителей по взносам в уставный капитал, распределение чистой прибыли преимущественно на пополнение резервного капитала и фондов накопления.

Цель анализа использования собственных финансовых ресурсов – установление финансового потенциала для будущего развития предприятия.

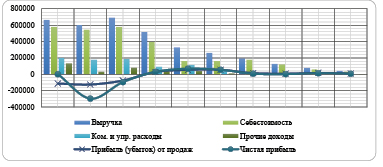

По данным рисунка 2 рассматриваемое предприятие имело прогрессивную динамику выручки с 2010 года по 2017 год, что составило 692 млн. рублей. Аналогично росту выручки прослеживается увеличение себестоимости, но предприятие формировало чистую прибыль до 2016 года. 2017 и 2018 годы стали убыточными для компании по причине роста коммерческих и управленческих расходов, суммарный рост которых превысил валовую прибыль и привел к убытку от продаж. Чистый же убыток в 2018 году составил 297 млн. рублей. Однако в 2019 году предприятию удалось вывести финансово-хозяйственную деятельность на прибыльное состояние. Следует отметить, что чистая прибыль формировалась на протяжении всего рассматриваемого периода благодаря прочим доходам, которые обеспечивали покрытие убытка от продаж и выводили предприятие в рост.

Рис. 2. Показатели финансовой деятельности ООО «Чеченские минеральные воды» за период 2010-2019 гг. (тыс. рублей)

Источник: сост. автором по отчетности организации ООО «Чеченские минеральные воды», URL: https://www.list-org.com/company/5369764/report (дата обращения: 28.09.2020)

За весь период 2010-2019 гг. общий объем выручки вырос в 15,5 раз, в то время как себестоимость увеличилась в 17 раз. Значительный рост коммерческих и управленческих расходов наблюдается с 2013 года, что стало основным фактором снижения финансовой результативности предприятия.

Для более точечного определения степени влияния рассмотренных на рисунке 2 показателей на объем чистой прибыли используем уравнение множественной регрессии по следующей формуле:

Y =  (1)

(1)

где Y – зависимая переменная, чистая прибыль предприятия;

хi – независимая переменная в количестве четырех: х1 – выручка, х2 – себестоимость, х3 – коммерческие и управленческие расходы; x4 – собственный капитал;

βi – коэффициенты модели;

ε – случайная величина.

Исходные данные для построения эконометрической модели представлены в Таблице 2.

Таблица 2

Исходные данные ООО «Чеченские минеральные воды» для оценки уравнения регрессии

|

Год |

Чистая прибыль, тыс. руб. |

Выручка, тыс. руб. |

Себестоимость, тыс. руб. |

Ком. и упр. расходы, тыс. руб. |

Собственный капитал тыс. руб. |

|

2019 |

1928 |

666125 |

578752 |

201273 |

-264956 |

|

2018 |

-297504 |

601084 |

547266 |

178480 |

28996 |

|

2017 |

-95493 |

691707 |

581521 |

186536 |

66484 |

|

2016 |

30358 |

515735 |

392528 |

94943 |

171182 |

|

2015 |

69250 |

329507 |

160353 |

115193 |

140824 |

|

2014 |

55107 |

261672 |

161047 |

46067 |

86891 |

|

2013 |

7737 |

194225 |

179407 |

107 |

31784 |

|

2012 |

2304 |

128845 |

120830 |

32 |

21459 |

|

2011 |

13061 |

78726 |

61460 |

144 |

16573 |

|

2010 |

7327 |

43052 |

33118 |

79 |

4952 |

Источник: сост. автором по отчетности организации ООО «Чеченские минеральные воды», URL: https://www.list-org.com/company/5369764/report (дата обращения: 28.09.2020).

Таблица 3

Показатели, описывающие регрессионную модель влияния инновационных технологий на развитие экономики

|

Регрессионная статистика |

|||||

|

Множественный R |

0,97232185 |

||||

|

R-квадрат |

0,94540978 |

||||

|

Нормированный R-квадрат |

0,9017376 |

||||

|

Стандартная ошибка |

33442,1966 |

||||

|

Наблюдения |

10 |

||||

|

Дисперсионный анализ |

|||||

|

df |

SS |

MS |

F |

Значимость F |

|

|

Регрессия |

4 |

96842243472 |

24210560868 |

21,6478744 |

0,002341972 |

|

Остаток |

5 |

5591902562 |

1118380512 |

||

|

Итого |

9 |

1,02434E+11 |

|||

|

Коэффициенты |

Стандартная ошибка |

t-статистика |

P-Значение |

||

|

Y-пересечение |

-47008,94 |

26129,83261 |

-1,799052458 |

0,13191841 |

|

|

Переменная X 1 |

2,90543068 |

0,400093694 |

7,26187572 |

0,00077382 |

|

|

Переменная X 2 |

-2,6476254 |

0,331424165 |

-7,988631147 |

0,0004962 |

|

|

Переменная X 3 |

-2,7379204 |

0,552259517 |

-4,957669926 |

0,0042567 |

|

|

Переменная X 4 |

-0,7454985 |

0,134809331 |

-5,530021841 |

0,00265094 |

|

Результаты построения модели методом наименьших квадратов (МНК) представлены в таблице 3.

Результаты исследования и их обсуждение

Полученная модель имеет большой скорректированный коэффициент детерминации (R-квадрат = 0,95), это говорит о том, что модель значима.

В результате регрессионное уравнение влияния ряда финансовых показателей на объем чистой прибыли принимает следующий вид:

Y = -47008,94 + 2,9054X1 – 2,6476X2 – 2,7379X3 – 0,745Х4 + e (2)

Анализируя полученное уравнение (2), можно сделать следующие выводы:

- увеличение выручки рассматриваемого предприятия на 1 тыс.руб., способствует росту чистой прибыли на 2,905 тыс. руб., при условии, что все остальные переменные остаются без изменения;

- рост себестоимости на 1 тыс.руб. вызывает уменьшение чистой прибыли предприятия на 2,647 тыс.руб., а увеличение коммерческих и управленческих расходов приводит к спаду чистой прибыли на 2,738 тыс.руб соответственно;

- при увеличении собственного капитала на 1 тыс. руб. происходит сокращение чистой прибыли на 0,745 тыс. руб.

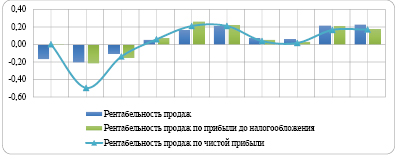

Одним из основных показателей эффективности работы организации является рентабельность (уровень прибыли), которая показывает размер прибыли на единицу потребляемых ресурсов и рассчитывается как отношение прибыли к конкретным видам средств или результатам деятельности, обеспечивающим ее получение (рисунок 3).

Рост и снижение рентабельности продаж обусловлен снижением и увеличением выручки. Данные рисунка 3 показывают более детальное состояние финансовых результатов предприятия. Очевидные проблемы с формированием прибыли у предприятия прослеживаются с 2015 года, что стало следствием наращивания коммерческих и управленческих расходов.

Рис. 3. Основные виды рентабельности ООО «Чеченские минеральные воды» за период 2010-2019 гг.

Источник: сост. автором по отчетности организации ООО «Чеченские минеральные воды», URL: https://www.list-org.com/company/5369764/report (дата обращения: 28.09.2020)

Максимальная величина рентабельности чистой прибыли составила 21% в 2014-2015 гг., что отражает прирост чистой прибыли в размере 21 копейки на каждый вложенный рубль капитала. В 2019 году данный показатель составил лишь 0,3%, после четырехкратного падения в период 2015-2018 гг.

Для сферы производства и торговли напитков, которую представляет анализируемое предприятие, минимальный размер рентабельности для обеспечения эффективности деятельности по данным Федеральной налоговой службы РФ составляет не менее 8%. Соответственно, полученные результаты свидетельствуют о критически низком значении данных расчетов, что требует принятия эффективных мер по повышению финансового состояния фирмы.

Подобная зависимость чистой прибыли от выручки и рентабельности от чистой прибыли вполне объяснима, так как увеличение финансового результата сказывается позитивно на все аспекты анализа финансового состояния предприятия. Однако в данном случае полученные значения говорят о критическом положении исследуемого предприятия, поскольку результаты анализа свидетельствуют о проблемах в формировании собственных средств, низком уровне платежеспособности, риске финансовой неустойчивости.

Выводы

В результате проведенного анализа по оценке финансового состояния предприятия ООО «Чеченские минеральные воды», следует сделать следующий вывод: в каждом из проведенных расчетов и анализов, наблюдается закономерная негативная ситуация, складывающаяся в собственном капитале. Выявлено, что доля собственного капитала в общей структуре источников за анализируемый период составляет в среднем 5%, что является неприемлемым фактором при формировании имущества, в соответствии с теоретическими нормами и эффективным функционированием любого предприятия. Доля собственного капитала в общем объеме источников формирования имущества должна превышать 50%. Собственного капитала не достаточно для приобретения основных средств и использования собственных средств в производственном обороте. В данном случае мы имеем достаточно специфическую ситуацию, предприятие осуществляет свою деятельность лишь за счет привлечения краткосрочных обязательств по статье кредиторская задолженность, приобретая материальные запасы в кредит, далее, осуществляя свою производственную деятельность, предприятие использует текущие активы – денежные средства и погашает возникшие обязательства перед поставщиками и подрядчиками. Помимо проблем с обеспечением финансовой автономии и финансовой устойчивостью, следует отметить тот факт, что наблюдается сокращение объемов производства, замедление и снижение эффективности использования оборотных средств. Также анализ показал сокращение получаемой чистой прибыли, в связи с уменьшением получаемой выручки и ростом себестоимости производства, коммерческих и управленческих расходов. Ухудшение возможностей использования собственных оборотных средств, наращивание заемного капитала, сокращение объемов производства вызывает ухудшение финансового состояния анализируемого предприятия и требует принятые достаточных мер по наращиванию финансовой автономии и проведению рациональной долгосрочной инвестиционной политики. С учетом этого предприятие не в состоянии расплачиваться по своим краткосрочным обязательствам текущими активами.

Анализ также показал сокращение получаемой чистой прибыли в связи с уменьшением получаемой выручки и ростом себестоимости производства, коммерческих и управленческих расходов. Ухудшение возможностей использования собственных оборотных средств, наращивание заемного капитала, сокращение объемов производства вызывает ухудшение финансового состояния анализируемого предприятия и требует принятия мер по наращиванию финансовой автономии и проведению рациональной долгосрочной инвестиционной политики. С учетом этого предприятие не в состоянии расплачиваться по своим краткосрочным обязательствам текущими активами.