Развитие любой экономики может идти за счет экстенсивных, либо интенсивных факторов. К сожалению, российская экономика использует преимущественно экстенсивный путь развития, используя богатые природные ресурсы. Однако, когда экстенсивные факторы оказываются исчерпанными, неизбежно приходится переходить на интенсивный путь, предполагающий эффективное использование имеющихся трудовых, финансовых, информационных и других ресурсов.

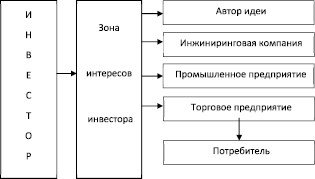

1. Это должно быть вложением в высокотехнологичное предприятие, занимающееся инновационными разработками.

2. Это должна быть инвестиция в начинающее предприятие, неспособное к получению обычного банковского кредита.

3. Это должно быть прямым инвестированием, позволяющее инвестору напрямую, или опосредованно, сохранять контроль над научными результатами венчурной деятельности фирмы.

Одним из важнейших интенсивных факторов является создание и внедрение инноваций, позволяющих производить и продавать конкурентоспособную, пользующуюся повышенным спросом на мировом рынке продукцию. Как показывает мировой опыт, инновационные идеи и продукты успешнее всего создаются в рамках малых и средних предприятий, которые обладают способностью к поиску новых идей и разработке нововведений. Однако, малые и средние фирмы, ориентированные на создание инновационных продуктов, испытывают серьезные проблемы, с поиском первоначального капитала, так как банки традиционно избегают кредитовать проекты с неочевидной прибылью или с серьезным временным лагом.

В инвестировании инновационных предпринимательских структур важное место занимает венчурный, т.е. рисковый капитал, вкладываемый как раз в проекты, которые в случае реализации принципиально новых идей могут принести высокую прибыль. Обладающие свободным капиталом, такие компании или физические лица, не опасающиеся серьезных рисков, могут позволит себе инвестиции в акции перспективных предприятий, покупая незначительный их пакет и надеясь получить значительную прибыль после продажи акций на фондовой бирже.

Процесс венчурного финансирования условно можно разделить на несколько последовательных этапов.

1. Поддержка венчурного проекта на этапе его зарождения и становления.

1.1. Фаза зарождения, когда венчурный проект существует как идея, но нового продукта еще нет; на этой фазе предпринимателю нужен сравнительно небольшой капитал для поиска идеи и разработки бизнес-плана, а также для начальной организации бизнеса. Функции инвестора на этой стадии сводятся к формированию рабочей группы и помощи ей. В начале процесса развития венчурного бизнеса венчурные инвесторы (ВИ) практически игнорировали эту стадию из-за ее максимального риска. С увеличением фондов рискового капитала и снижением уровня их рентабельности, фаза зарождения, минимальные вложения на которой позволяют получить значительную долю акций будущего венчурного проекта (ВП), привлекла внимание венчурных фирм или фондов (ВФ), и некоторые из них стали на ней специализироваться [1]. Иногда поддержку венчурным проектам на данном этапе оказывают индивидуальные частные инвесторы («бизнес-ангелы» – БА). Они не относятся к числу профессиональных инвесторов и не осуществляют интенсивного мониторинга, сопряженного с финансированием и предоставлением консультационных услуг профессиональными ВИ. Финансирование венчурных проектов «ангелами» образует неформальный сегмент рынка рискового капитала, участники которого не имеют налаженной связи между собой. Из-за этого его размеры трудно оценить, однако, все исследователи сходятся в том, что он невелик. Так, по оценкам американских ученых на долю БА приходится 3-4 % общего финансирования мелких венчурных проектов, а их средние инвестиции, по приблизительным оценкам, составляют в среднем 100 тыс. долл. [2].

Однако обычно ВФ на данной стадии предоставляется самими основателями венчурного проекта, их друзьями или родственниками. Имеются свидетельства того, что основатели ВП не всегда стремятся на данной стадии к получению рискового финансирования со стороны, поскольку, ввиду очень высокой степени неопределенности и риска, оно будет неминуемо сопряжено с передачей ВИ крупных пакетов акций.

1.2. Вторая фаза первого этапа – создание прототипа нового продукта, который учреждаемая компания может производить и продавать. Это фаза собственно стартового финансирования, на которой преимущественно и начинается поддержка ВП профессиональным ВИ, которыми финансируются разработка прототипа продукта и первые маркетинговые мероприятия.

Решению о поддержке ВП предшествует оценка экспертного совета ВИ, ведущего жесткий отбор предоставляемых проектов. Анализ предложенного к финансированию проекта обходится в 2-3 тыс. долл., но играет важную роль в определении коммерческого риска внедрения новшества. Проделать такой анализ самостоятельно стартовой компании обычно не под силу. Положительная оценка бизнес-плана ВП становится исходным пунктом инвестиционного цикла рискового капитала. Средняя сумма средств для финансирования этой стадии составляет в США около 3 млн. долл. Несмотря на высокую рискованность вложений, около трети рисковых вложений в США осуществлялись именно на этой стадии рождения ВП как акционерной компании закрытого типа. Эта стадия обычно бывает убыточной [3].

1.3. Третья фаза финансирования предполагает инвестиции с целью начала производства и маркетинга.

2. На следующем этапе развития ВП – этапе расширения производства я(длящемся от 4-х до 6-ти лет) задача стартовой компании состоят в организации второго этапа финансирования, требуемого для первоначального расширения ВП, уже начавшего производство и продажи, но еще не получающего прибыли, так и третьего этапа – изыскания дополнительных средств для расширения компании, уже достигшей точки безубыточности или начавшей получать прибыль. Такой компании уже нетрудно получить помощь ВИ и для этого ей не придется расставаться с большим пакетом своих акций, поскольку рискованность помощи резко снижается.

Если в итоге второго этапа развития ВП достигает достаточной прибыльности и имеет хорошие перспективы роста, фирма ВИ выводит его на открытый рынок ценных бумаг. В противном случае выбирается другой путь развития ВП – слияние с крупной корпорацией посредством операции по выкупу. С конца прошлого века число таких продаж ВП фондами рискового капитала и, соответственно, доля этого капитала, вкладываемая в указанные операции, резко возросли.

3. С момента принятия решения о выводе ВП на открытый рынок и до начала этого этапа длится этап промежуточного рискового финансирования – кредитование ВП из различных (банковских и небанковских) источников с целью подготовки к выходу на рынок первых эмиссий. Эта подготовка включает составление проспекта компании, передаваемого в Комиссию по ценным бумагам; проведение рекламной кампании с целью представления ВП потенциальным вкладчикам; контакты и соглашения с инвестиционными банками, непосредственно занимающимися выпуском и гарантией, размещения пакета активов первой эмиссии стартовых компаний.

Страты организации работы венчурных компаний

При так называемом первоначальном публичном предложении (ППП), или выходе на рынок первых эмиссий, стартовая компания меняет статус частной корпорации на статус открытой корпорации, предлагающей акции широкой публике. Это предложение имеет место на внебиржевом рынке ценных бумаг, на котором идет публичная торговля акциями компаний, не зарегистрированных на главных фондовых биржах. На этот рынок предлагаются как акции, полученные ВИ в ходе первого раунда учредительства, так и дополнительно выпускаемые акции.

Цена эмиссии, устанавливаемая инвестиционными банками, намного превышает цену, уплаченную ВИ на первом этапе учредительства, так что продажа полученных тогда акций позволяет реализовать учредительскую прибыль. Но часто на рынок выходят только дополнительно выпускаемые акции, причем часть их, а иногда и контрольный пакет, поступают тем же ВИ, которые и после публичной котировки акций ВП могут играть важную роль в руководстве им.

Присутствующие в числе партнеров с ограниченной ответственностью инвестиционные банки играют на данном этапе развития уже активную роль, выполняя – за высокие комиссионные и вознаграждение в иных формах – функции выпуска, реализации и размещения акций, с привлечением для этого институциональных инвесторов со стороны. Фонд рискового капитала может распределить акции вновь регистрируемой компании между партнерами с ограниченной ответственностью и напрямую, минуя этап первоначального публичного предложения. Это связано с тем, что среди указанных партнеров присутствуют как субъекты, не облагаемые налогами (пенсионные и благотворительные фонды), так и налогооблагаемые инвесторы (корпорации, индивиды, страховые компании), продажа акций которым сопровождалась бы для них возникновением обязательств по налогу на доходы с прироста капитала, чего эти инвесторы хотели бы избежать. Естественно, что наличие развитого рынка первых эмиссий и благоприятная конъюнктура на нем – важные условия для процветания индустрии рискового капитала. Однако первоначальное публичное предложение – не единственная стратегия возврата рисковыми капиталистами своих инвестиций в ВП. Используются и другие способы выхода из ВК – поглощение, вторичная продажа, обратный выкуп и списание, причем пригодность того или иного способа выхода учитывается рисковыми капиталистами в качестве важного фактора принятия решения об условиях инвестирования в тот или иной ВП. Выход через поглощение предполагает покупку ВП третьей стороной. Он может быть осуществлен в форме продажи всех акций фирмы за деньги, взамен на акции покупателя или иные активы, в форме продажи активов или слияния между инвестируемым ВП и покупателем. Покупатель, как правило, является более крупной и зрелой компанией, нуждающейся в доступе к перспективной технологии, разрабатываемой продаваемым ВП. Вторичная продажа отличается от поглощения лишь тем, что только рисковый капиталист продает свои акции третьей стороне. Характеристики фирмы-покупателя в данном случае те же, что и при поглощении. При обратном выкупе предприниматель или менеджеры фирмы покупают акции, принадлежащие рисковому капиталисту. Списание происходит тогда, когда рисковые капиталисты отказываются от своих инвестиций. Оно часто связано с провалом компании, но рисковый капиталист может продолжать держать акции нежизнеспособной или едва прибыльной фирмы. Основную долю доходов рисковые капиталисты получают при выходе через ППП. По данным исследования экономистов, 1 долл. инвестированный в фирму, впоследствии выведенную на рынок ППП, приносит 1,95 долл. сверх инвестированной суммы. Средняя продолжительность инвестиций при такой стратегии выхода составляет 4,2 года, тогда как при инвестировании в фирму, впоследствии проданную стратегическому покупателю (т.е. при выходе через поглощение) доходность 1 долл. составляет 40 центов при средней продолжительности инвестиций 3,7 года [7].

Цикличность венчурного бизнеса.

Цикл начинается задолго до появления первых признаков, а именно тогда, когда лучший ВИ предпринимает инвестиции в компании с неясным будущим. В случае появления признаков успеха – выхода на публичный рынок и колебаний на биржах, в отрасль начинает поступать капитал. Хлынувшая масса инвестиций толкает цены вверх как на частном, так и на публичном рынках. Появляется избыточное число компаний, построенных по принципу «модности», в менеджменте которых находятся либо непрофессионалы, либо люди, не совсем компетентные. Их массовый крах очевиден и неминуем, он влечет за собой повальную неуверенность в состоятельности отрасли и бизнеса в принципе.

Приоритеты венчурного финансирования.

Для небольших фирм, работающих в сфере высоких технологий, венчурное финансирование является одним из немногих источников финансирования, позволяющих удержаться на плаву. Это связано с особенностью бизнеса подобных фирм, с его высокими рисками. Начинающий предприниматель может взять достаточно большую сумму денег (а высокие технологии требуют больших начальных инвестиций), только в банке. Но банки не готовы пойти на большой риск даже ради получения большой прибыли. Банк озабочен, в первую очередь, вероятностью возврата инвестиций и периодичностью этих возвратов. А иллюзорная сверхприбыль – это не тот стимул, на который рассчитывает кредитный эксперт, (а точнее, тот не захочет понять), и уж тем более не защитит это на кредитном комитете. Проблема в том, что у банка ставка возврата инвестиций, как известно, фиксированная, то есть банк, конечно, заинтересован в том, чтобы бизнес клиента процветал, но повышенной активности в этом вопросе никто проявлять не будет. Ну а ВИ работает за долю прибыли. И он будет работать ничуть не меньше предпринимателя в проекте, и, что самое главное, скорее и вернее выделит деньги, нежели любой банк. Да и в самой формулировке «ВП» заложен тот факт, что эта отрасль бизнеса нацелена на перспективные разработки, являющиеся, как правило, рисковыми.