Введение

Аграрный сектор является ключевой экономической силой во всех как развитых, так и развивающихся странах. Для оказания помощи в удовлетворении их финансовых потребностей были создали различные системы и организации сельскохозяйственного кредитования в зависимости от их общих потребностей, целей и исторического контекста.

В процессе осуществления своей деятельности сельскохозяйственные организации зачастую испытывают нехватку собственных денежных средств. В таком случае, одним из способов решения данной проблемы является привлечение заемных средств в специализированных банках. Однако современная система кредитования несовершенна, так как существует ряд проблем. Одной из них является отсутствие целостности кредитной системы, в направлении обслуживания сельскохозяйственных товаропроизводителей, отвечающей современным требованиям и уровню сельской экономики.

АО «Россельхозбанк» определенно выступает в качестве ведущего института, специализирующегося на кредитной поддержке сельскохозяйственных организаций. Банк имеет многолетний опыт и устоявшееся лидирующее место в области кредитования предприятий агропромышленного комплекса. Исходя из этого, разумно полагать, что именно этот банк сможет наиболее качественно и эффективно решить проблему совершенствования системы кредитования сельскохозяйственных организаций.

Актуальность выбранной темы обуславливается необходимостью совершенствования современной системы кредитования сельскохозяйственных организации в целях обеспечения их надежной финансовой поддержки.

Целью данного исследования является разработка мер по совершенствованию системы кредитования сельскохозяйственных организаций в АО «Россельхозбанк».

Материалы и методы исследования

Проблемами кредитования сельскохозяйственных организаций занимались многие ученые-экономисты, поэтому информационной базой изучения системы кредитования организаций являются методические пособия, учебная и специальная литература, электронные ресурсы, публикации официальных сайтов электронных и печатных средствах массовой информации.

При подготовке материалов публикации к изданию были использованы абстрактно-логический, монографический, расчетно-конструктивный и экономико-статистический методы.

Результаты исследования и их обсуждение

Понятие «система кредитования» постоянно используется в научных изданиях, учебной литературе и нормативно-правовых актах Центрального банка Российской Федерации. Тем не менее, данное понятие, не смотря на частоту его употребления, по сей день не получило полного обоснования.

Так, О.И. Лаврушин определяет понятие система кредитования как: «…множество взаимосвязанных элементов, которые определяют организацию процесса кредитования и его урегулирования в соответствии с принципами кредитования, а также законодательной и организационно-методологической базой…». Помимо этого, автор отмечает, что термин непосредственно обращен к процессу кредитования, а субъект кредита, объект кредита и обеспечение кредита, определяет как фундаментальные элементы системы кредитования, неотделимые друг от друга. Таким образом, совокупность этих трех элементов действует исключительно как система, и попытка разорвать это единство приведет к нарушению всей системы [4, c. 327].

С другой стороны, под системой кредитования понимается ряд связанных между собой элементов процесса кредитования, включающих принципы и объекты кредитования, механизм предоставления и возврата кредита, контроль на различных стадиях кредитного процесса, где принципы кредитования образуют главный элемент системы банковского кредитования [3, c. 107].

Помимо отсутствия четкого определения системы кредитования также не существует ее конкретно представленной структуры.

По нашему мнению, она должна отражать основных участников и элементы, определяющие организацию процесса кредитования, их функции и взаимосвязь.

В настоящее время в России сформирована банковская инфраструктура, которая может способствовать переходу сельскохозяйственных организаций от сырьевой направленности развития к инновационной, с помощью активного участия коммерческих банков в кредитовании инновационной деятельности.

АО «Россельхозбанк» определен государством в качестве главного агента, обеспечивающего обслуживание сельскохозяйственных товаропроизводителей.

Существуют теории, с позиций которых рассматривается общая система кредитования. С точки зрения экономической теории система кредитования выступает в качестве системы экономических отношений, которая возникает в процессе движения ссудного капитала к заемщику.

Однако, это не дает подробной информации о содержании элементов и их функций в системе кредитования.

Считаем, что более полной и конкретной является институциональная теория. С ее позиции система кредитования обосновывает взаимодействие следующих участников:

1. Кредитные организации, выступающие в роли кредитора и осуществляющие кредитования.

2. Заемщики, осуществляющие привлечение средств для реализации инноваций.

3. Органы, осуществляющие надзор за кредитной деятельностью.

4. Институты развития, небанковские кредитные организации, банковская инфраструктура, обслуживающие инновационный процесс.

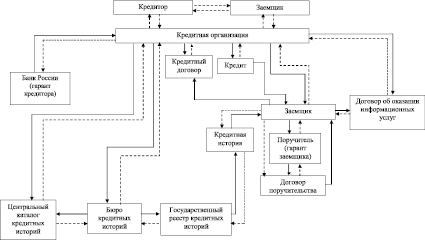

На основании этой теории нами построена современная система кредитования (рисунок) [1; 2]. Она непосредственно связана c вышеперечисленными элементами и представлена в общем виде, вне зависимости от специализации деятельности кредитной организации.

С позиции полного проявления системы кредитования важным является единство всех ее элементов, что проявляется в виде их двусторонней взаимосвязи.

Главным элементом системы кредитования выступает кредитная организация, которая выполняет наибольшее количество функций по отношению к остальным элементам системы. Кредитная организация заключает кредитный договор с заемщиком и выдает кредит.

Кредитная организация формирует кредитную историю, которая содержится в государственном реестре. Между ней и поручителем заключается договор поручительства. Вместе с тем, кредитная организация запрашивает кредитные истории заемщика в бюро кредитных историй и информацию о местонахождении кредитных историй заемщика в центральном каталоге кредитных историй. Ведет каталог кредитных историй Банк России, который также осуществляет надзор за деятельностью кредитной организации [5, с. 94].

В уже имеющуюся систему кредитования сельскохозяйственных организаций предлагается ввести новый ключевой элемент – гарант. В лице гаранта кредитора выступает Банк России, который обеспечивает ответственность по обязательствам кредитной организации и отвечает за безопасность осуществляемой сделки.

Гарантом заемщика должен выступать поручитель, который дает гарантийное обязательство об уплате заемщиком денежной суммы кредитору. Гарант обеспечивает надежные и доверительные отношения между кредитором и заемщиком (сельскохозяйственной организацией).

По нашему мнению, введение гаранта, как ключевого элемента системы кредитования, станет важным не только для кредитора и заемщика, а для системы кредитования в целом. Это объясняется тем, что гарант должен отвечает за безопасность функционирования и единство всей системы.

Таким образом, главными элементами системы кредитования должны быть кредитная организация (кредитор), сельскохозяйственная организация (заемщик) и поручитель (гарант). Главным контрольным органом выступает Банк России. В системе кредитования сельскохозяйственных организаций должны присутствовать вспомогательные элементы в виде бюро кредитных историй, центрального каталога кредитных историй и государственного реестра кредитных историй. Вспомогательными и значимыми инструментами являются кредитный договор, кредитная история, договор поручительства и договор об оказании информационных услуг.

Система кредитования сельскохозяйственных организаций

Стоит отметить, что все элементы, инструменты и органы системы должны находиться в постоянном и непрерывном взаимодействии, что образует целостное и полное представление, как о системе банковского кредитования, так и о кредитной системе.

Построенная нами система кредитования для кредитных организаций, вне зависимости от рода их деятельности содержит такие элементы как: кредитор, заемщик и гарант. Их совокупность исключительно как система, и попытка разорвать это единство приведет к нарушению всей системы.

Заключение

Подводя итоги, отметим, что под системой кредитования сельскохозяйственных организаций понимается множество взаимосвязанных элементов, которые определяют организацию процесса кредитования и его урегулирования в соответствии с принципами, а также законодательной и организационно-методологической базой.

Ввиду несовершенства системы и наличия большого количества рисков, с которыми сталкиваются банки при кредитовании сельскохозяйственных организаций, был введен новый ключевой элемент – гарант. В его лице для кредитора выступает Банк России, обеспечивающий ответственность по обязательствам кредитной организации и отвечающий за безопасность осуществляемой сделки. Гарантом заемщика должен стать поручитель, который дает гарантийное обязательство об уплате заемщиком (сельскохозяйственной организацией) денежной суммы кредитору.