Введение

В условиях роста рыночной стоимости недвижимости и низких доходов домохозяйств, выделяемых на ее приобретение, ипотека остается практически единственным инструментом финансирования первичного рынка жилья. Механизм постепенной выплаты денежных средств за приобретаемую жилищную площадь сделал ипотечный кредит одним из самых востребованных на российском рынке. По оценкам авторов за последние 7 лет доля ипотечных кредитов в портфеле кредитов физических лиц выросла на 15 %.

Складывающаяся экономическая ситуация оказывает негативное влияние на финансовое состояние и кредитоспособность ипотечных заемщиков: каждый седьмой потенциальный заемщик не может подтвердить свои официальные доходы, первоначальный взнос по ипотеке составляет лишь 10-15 % от суммы кредита. Соответственно, банки сталкиваются с множеством рисков, сопутствующих ипотечному кредитованию.

Однако, риски банковского портфеля в части ипотечных кредитов исследованы недостаточно. Остаются нерешенными задачи их выделения, «привязки» к этапам заключения и сопровождения ипотечного договора, классификации и корректной оценки.

Цель исследования – провести анализ состава, предложить классификацию и методы оценки рисков ипотечного кредитования для российских коммерческих банков, адаптированные к современным стандартам банковской практики и учитывающие нормативы ЦБ РФ.

Объект исследования – риски ипотечного кредитования, осуществляемого коммерческими банками, функционирующими ни территории РФ.

Предмет исследования – методы классификации и оценки рисков ипотечного кредитования.

Методологические основы исследования

Методологическую основу исследования составили:

– работа проф. Лаврушина О.И. и Валенцовой Н.И. по банковским рискам [1];

– нормативы и стандарты российской и мировой практик оценки и управления банковскими рисками, изложенные в нормативах ЦБ РФ и стандартах Базель– II, III и комментариях к ним [2-5];

– работы проф. Халикова М.А. и его учеников по тематике управления банковскими и инвестиционными портфелями с учетом риска в статичной и динамической постановках, классификации рисков и факторов снижения экономической безопасности предпринимательской организации и методам их оценки [6-13];

– документы стандартов Базель – III и ЦБ РФ, регулирующие ипотечное кредитование и расположенные на официальных сайтах, открытых для доступа [14-19];

– классическая» монография Ф. Найта по тематике оценки и учета риска в процедурах стратегического планирования и управления предпринимательской организацией [20];

– инструктивные материалы ЦБ РФ, Базель – II и комментарии к ним, относящиеся к управлению операционным риском банковской организации [21-26];

– статистические данные по исследуемым в работе банкам, расположенные на официальных сайтах, открытых для доступа [27-29].

Результаты исследования и обсуждение

1. Ипотечное кредитование банковским сектором РФ.

Снижение процентных ставок по ипотеке стимулирует спрос на этот вид кредитования. Если в 2017 г. приобрести жилье в течение пяти лет планировало 12 млн семей, то в 2018 г. уже 17 млн семей, их них 14,9 млн рассматривают возможность взять ипотеку. Кроме того, по итогам 2018 г. на рынке ипотечного кредитования России установлен рекорд: выдано 1,5 млн кредитов на сумму около 3 трлн руб., что больше показателя 2017 г. на 50 %. Отметим, что около трети ипотечных кредитов за 2018 г. были оформлены в последние три месяца года, так как аналитические агентства опубликовали информацию о том, рост волатильности на финансовых рынках вызовет увеличение процентных ставок по кредитам [17].

По данным Центрального Банка была отмечена тенденция увеличения объема ипотечно-жилищного кредитования в последние 4 года. Объем кредитов на 1 декабря 2019 г. увеличился по сравнению с аналогичным показателем на 1 декабря 2015 г. более, чем в два раза. Наибольший темп прироста был отмечен в 2018 г. (по сравнению с 2017 г., он составил 54,4 %). Одной из причин является снижение средневзвешенной ставки по кредитам: за период 2014-2019 гг. она уменьшилась на 2,81 п.п. (рис. 1) [23].

Банками – лидерами рынка ипотечного кредитования являются Сбербанк, занимающий около половины рынка, ВТБ и Газпромбанк (табл. 1) [17].

Ниже более детально рассмотрены показатели ипотечного кредитования для АО «Альфа-Банк» и АО «Райффайзенбанк», которые вошли в десятку крупнейших ипотечных кредиторов по итогам 11-ти месяцев 2019 г.

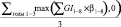

Альфа-банк начал выдавать ипотечные кредиты в конце 2017 г. и уже в 2018 г. вошел в список лидеров рынка. По состоянию на 1 декабря 2019 г. объем выданных ипотечных кредитов увеличился на 162,3 % по сравнению с декабрем прошлого года (рис. 2) [28, 29].

Рис. 1. Динамика ипотечно-жилищных кредитов и средневзвешенной ставки по кредитам на временном интервале 2014 – 2019 гг.

Таблица 1

Топ – 10 российских банков по объему ипотечного кредитования по итогам ноября 2019 г.

|

Позиция в рэнкинге 2019/2018 |

Банк |

Объем выданных ипотечных кредитов за январь-ноябрь 2019 г., млрд руб.. |

Рыночная доля за январь-декабрь 2019 г., % |

|

1 |

Сбербанк |

1132,3 |

42,4 |

|

2 |

ВТБ |

589,1 |

22,0 |

|

3 |

Газпромбанк |

95,8 |

3,6 |

|

4 |

Россельхозбанк |

76,6 |

2,9 |

|

5 |

ФК Открытие |

75,5 |

2,8 |

|

6 |

Альфа-Банк |

73,7 |

2,8 |

|

7 |

Росбанк |

68,6 |

2,6 |

|

8 |

Промсвязьбанк |

60,0 |

2,2 |

|

9 |

ДОМ.РФ |

59,2 |

2,2 |

|

10 |

Райффайзенбанк |

50,3 |

1,9 |

Рис. 2. Динамика предоставленных ипотечных кредитов Альфа-Банком (по данным источников [28, 29])

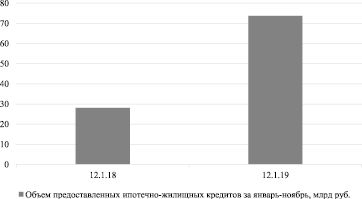

Рис. 3. Динамика ипотечных кредитов, предоставленных Райффайзенбанком (по данным источника [17])

Райффайзенбанк является одним из крупнейших ипотечных кредиторов. Так за последние три года объем выданных ипотечных кредитов за 11 месяцев не опускался ниже 50,3 млрд руб. (рис. 3) [17].

Итак, по АО «Альфа-Банк» и АО «Райффайзенбанк» наблюдается положительная динамика объема выданных ипотечных кредитов: влияние оказали ставки Центрального Банка, активность ссудополучателей, а также грамотная политика банков в сфере выявления, оценки и контроля рисков ипотечного кредитования. Иными словами, банки так организовали свою деятельность, что у них реализована возможность наращивать объемы ипотечного кредитования с низким риском убытков инициированным первичными рисками этого вида кредитования.

2. Риски ипотечного кредитования и их классификация.

Напомним, что в «классической» теории риска, представленной в монографии Ф. Найта [9], риск рассматривается как следствие действия или бездействия, в результате которого возникает возможность получения неопределенных результатов, влияющих на финансово – экономическое положение хозяйствующего субъекта как в лучшую, так и худшую стороны.

В приложении к банковскому сектору Российская банковская энциклопедия определяет риски как вероятность финансовых потерь и банкротств. Совершенно естественно, что стратегической целей деятельности коммерческих банков является получение прибыли, в том числе, и в сфере ипотечного кредитования, а любая деятельность, направленная на получение прибыли, сопряжена с рисками, причем в условиях рыночной экономики как внешней, так и внутренней сред. Реализация этих рисков существенно влияет на интегральный результат деятельности банковской организации [8-11].

Среди основных рисков, с которыми сталкиваются банковские организации в процессе заключения и обслуживания сделки по ипотечному кредитованию, выделяют: кредитный, рыночный, процентный, операционный, ликвидности [5, 12, 14, 16].

Перечисленные риски сопровождают этапы заключения и ведения сделки ипотечного кредитования:

1) Предварительный этап.

Определяется круг потенциальных заемщиков, клиентам предоставляется информация об условиях и порядке оформления кредита, требованиях к заемщику и документах, которые необходимо предоставить.

Риски отсутствуют в связи с тем, что происходит лишь беседа с заемщиком (или же клиент посещает сайт банка для ознакомления с условиями), и не выносится решение об одобрении кредита.

2) Сбор и подтверждение информации.

Клиент предоставляет необходимый пакет документов с информацией для дальнейшего одобрения кредита.

Круг рисков: операционные, связанные, например, с факторами внешней среды – предоставление клиентом ложной информации и, как следствие, одобрение персоналом кредита на основе некорректной информации.

3) Проведение оценки вероятности погашения ипотечного кредита.

Проводится комплексный анализ информации о заемщике – оценка его кредито – и платежеспособности, в том числе, оценка достаточности средств для внесения первого взноса и погашения задолженности. Вычисляются отношения платежа по кредиту к совокупному доходу, изучается кредитная история заемщика, проверяется состояние недвижимого имущества. Учитываются и компенсирующие факторы, в составе которых: уровень образования, квалификация и сегмент, в котором занят заемщик. Полученные рекомендации направляются в кредитный комитет.

Круг рисков: данный этап также предполагает изучение и оценку персоналом полученной информации, расчет показателей, что влечет возникновение операционных рисков.

4) Принятие кредитным комитетом решения о предоставлении кредита.

Кредитный комитет изучает предоставленные документы и рекомендации, юрист выносит заключение о приемлемости предмета залога, специалист по оценке вероятности погашения задолженности также предлагает свое решение. На основе заключений определяются сумма и срок кредита, процентная ставка и порядок погашения.

Круг рисков: как и на предыдущих этапах, имеют место операционные риски, связанные с действиями персонала. Кроме того, банк оценивает иные риски, сопутствующие ипотечному кредитованию: кредитный, рыночный, процентный и ликвидности.

5) Заключение сделки об ипотечном кредитовании.

Именно на этапе проявляется большая часть рисков ипотечного кредитования, которые оценивались на предыдущем шаге, и главный – риск недополучения ожидаемой прибыли. Кроме того, возможно возникновение и операционного риска по причине срыва сделки.

6) Обслуживание ипотечного кредита.

На этапе обслуживания кредита имеют место все риски ипотечного кредитования, например, кредитный (в случае невыполнения заемщиком обязательств по обслуживанию кредита), процентный риск, связанный с изменением процентной ставки, и, как следствие, возможным снижением процентной маржи.

7) Закрытие кредитной сделки

Закрытие сделки означает выполнение заемщиком обязательств перед банком, а значит риски для кредитора уже не возникает [19].

Популярность ипотечных кредитов возрастает по всему миру. Глобализация экономики обуславливает необходимость регулирования банковской деятельности не только на уровне отдельной страны, а в мировом масштабе. Вследствие этого было разработано множество методик оценки банковских рисков. Проблематикой оценки рисков занимаются международный Базельский комитет по банковскому надзору, Центральный Банк России, коммерческие банки, в частности АО «Альфа-Банк» и АО «Райффайзенбанк», а также ряд ученых (например: О.И. Лаврушин, чей подход рассмотрен ниже).

Основной задачей Базельского комитета является разработка и внедрение стандартов банковского регулирования на международном уровне, при этом нормативы носят рекомендательный характер. При этом в странах-членах комитета они достаточно часто закрепляются на законодательном уровне. Например, ЦБ РФ также использует стандарты Базельского комитета и адаптирует под них банковскую систему России. Разработанные подходы во многом похожи, однако каждый из них имеет свою специфику.

Рассмотрим основную группу рисков ипотечного кредитования (табл. 2).

Таблица 2

Основная группа рисков ипотечного кредитования

|

Наименование риска |

Определение в соответствии с рекомендациями ЦБ РФ |

Определение по Лаврушину О.И. |

|

Кредитный |

Риск убытков кредитной организации вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств в соответствии с условиями договора. |

Риск невыполнения кредитных обязательств перед кредитной организацией третьей стороной. Совокупный кредитный риск – риск кредитного портфеля коммерческого банка. |

|

Рыночный |

Риск финансовых потерь кредитной организации вследствие изменения справедливой стоимости финансовых инструментов и товаров, а также курсов иностранных валют и (или) учетных цен на драгоценные металлы. |

О.И. Лаврушин не выделяет рыночный риск как отдельный риск ипотечного кредитования. |

|

Процентный |

Риск возникновения финансовых потерь вследствие неблагоприятного изменения процентных ставок по активам, пассивам и внебалансовым инструментам кредитной организации. |

Риск потерь в результате изменения процентных ставок по финансовым ресурсам. |

|

Операционный |

Риск возникновения убытков в результате несоответствия характеру и масштабам деятельности кредитной организации и (или) требованиям действующего законодательства, внутренних порядков и процедур проведения банковских операций и других сделок, их нарушения служащими кредитной организации и (или) иными лицами. |

Операционный риск как риск прямых или косвенных убытков в результате ошибок при построении бизнес-процессов, неэффективности процедур внутреннего контроля, технологических сбоев, несанкционированных действий персонала или внешнего воздействия. |

|

Ликвидности |

Риск неспособности кредитной организации финансировать свою деятельность, т. Е. обеспечивать рост активов и выполнять обязательства по мере наступления сроков их исполнения без убытков в размере, угрожающем финансовой устойчивости кредитной организации. |

Недостаток активов для своевременного выполнения обязательств, невозможность быстрой конверсии финансовых активов в платежные средства без потерь; вероятность возникновения убытков из-за необходимости быстрой конверсии финансовых активов. |

Составлено авторами с использованием источников [1, 2, 21].

3. Подходы и методы оценки рисков ипотечного кредитования.

Рассмотрим используемые в современной российской банковской практике подходы и методы оценки рисков ипотечного кредитования, разработанные Базельским комитетом, Центральным Банком России и предложенные отдельными авторами, в том числе, проф. Лаврушным О.И.

Кредитный риск.

Методы оценки:

А) в соответствии с рекомендациями Базельского комитета по банковскому надзору.

Методы оценки кредитного риска представлены в Базеле II, где предлагается два подхода к расчету кредитного риска:

– стандартизированный – взвешивание величины кредитных требований на коэффициент, приписываемый заемщику в зависимости от рейтинга, присвоенного внешним международным рейтинговым агентством;

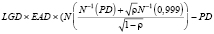

– на основе математической модели Internal Rated Based Approach – IRB Approach, включающей расчет: вероятности наступления дефолта контрагента (PD); дельного веса убытков при дефолте контрагента (LGD); абсолютной величины потерь при дефолте (EAD) [12].

Б) в соответствии с нормативами Центрального Банка России.

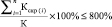

Норматив максимального размера крупных кредитных рисков (Н7) регулирует (ограничивает) совокупную величину крупных кредитных рисков банка и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка [3, 15].

В) в соответствии с рекомендациями Лаврушина О.И.

Доходность кредитного портфеля имеет нижнюю и верхнюю границу. Нижняя граница определяется себестоимостью кредитных операций (затраты на персонал, ведение ссудных счетов и т.д.) плюс процент, подлежащий уплате за ресурсы, вложенные в этот портфель. Верхней границей является уровень достаточной маржи.

Рыночный риск.

Методы оценки:

А) в соответствии с рекомендациями Базельского комитета по банковскому надзору.

Современные методы оценки рыночного риска отражены в стандартах Базель III.

Так, оценка рыночного риска производится на основе двух подходов:

– стандартизированный – разделение активов на категории по рискам, присущие им. С введением стандарта Базель III изменилась методология оценки. Теперь величина рыночного риска – сумма величин риска чувствительности (чувствительность к факторам риска по семи классам), риска дефолта и остаточного риска;

– на основе модели Expected Shortfall (ожидаемые потери) оценки риска и тестирования факторов, неучтенных в модели [4].

Б) в соответствии с рекомендациями Центрального Банка России.

В соответствии с положением ЦБ России рыночный риск подразделяется на процентный, фондовый и товарный, каждый из которых оценивается отдельно [18].

Процентный риск.

Методы оценки:

А) в соответствии с рекомендациями Базельского комитета по банковскому надзору.

Базельский комитет предлагает измерять величину процентного риска банковского портфеля с позиции:

– экономической стоимости банка. Для оценки рассчитывается, как изменилась чистая приведенная стоимость денежных потоков от банковских активов, обязательств и внебалансовых позиций для различных изменений процентных ставок;

– чистого процентного дохода. Рассчитываются величины, на которые изменится ожидаемая прибыль банка при различных изменениях процентных ставок.

В документах изложен стандартизированный подход для измерения подверженности процентному риску экономической стоимости банка. Для оценки подверженности процентному риску чистого процентного дохода предлагаются два сценария процентного шока – параллельный сдвиг процентных ставок вверх или вниз.

Стандартизированный подход оценки подверженности экономической стоимости банка процентному риску включает пять этапов:

1. Отнесение чувствительных к процентному риску позиций к одной из категорий: поддающиеся стандартизации, неподдающиеся стандартизации и менее поддающиеся стандартизации;

2. Распределение денежных потоков по 19 временным корзинам или соотнесение их с серединами временных корзин;

3. Определение величины потенциальных потерь по каждой значимой валюте (величина позиций в которой составляет более 5 % от активов или обязательств банковского портфеля);

4. Определение добавочной суммы для автоматических процентных опционов;

5. Определение величины капитала для покрытия процентного риска [4].

Б) в соответствии с рекомендациями Центрального Банка России.

Процентный риск рассчитывается как сумма специального процентного риска, общего процентного риска, суммы гамма- и вега-рисков.

В) в соответствии с рекомендациями Лаврушина О.И.

Для оценки процентного риска предлагается использовать три основных метода:

1) GAP-Модель;

2) имитационное моделирование;

3) дюрация.

Метод разрывов (GAP-анализ). Сущность GАР-анализа заключается в аналитическом распределении активов, пассивов и внебалансовых позиций по заданным временным диапазонам в соответствии с определенными критериями. GAP – разница между активами (RSA) и пассивами (RSL), чувствительными к изменению процентных ставок на рынке (GAP – англ. «разрыв, промежуток»).

К чувствительным активам (RSA) относятся:

– краткосрочные ценные бумаги;

– МБК;

– ссуды, предоставленные на условиях «плавающей» процентной ставки;

– ссуды, по условиям договоров по которым предусмотрен срок пересмотра процентной ставки. Обязательства, чувствительные к процентному риску (RSL);

– депозиты с «плавающей» процентной ставкой;

– ценные бумаги, по которым установлены «плавающие» процентные ставки;

– депозитные договоры, по условиям которых предусмотрен срок пересмотра процентной ставки. RSA и RSL необходимо различать по степени чувствительности к изменению процентной ставки (МБК, краткосрочные ценные бумаги обладают 100 %-ой чувствительностью; кредитный портфель, соответственно, менее чувствителен) [1].

Риск ликвидности.

Методы оценки:

А) в соответствии с рекомендациями Базельского комитета по банковскому надзору.

Оценка риска ликвидности осуществляется на основе нормативов ликвидности. Методика их расчета и пороговые значения установлены в документе Базель III [23]:

– показатель покрытия ликвидности LCR – рассчитывается для определения необходимого уровня высоколиквидных активов для поддержания ликвидности в течение 30 дней в условиях стресса ликвидности и характеризует краткосрочную ликвидность.

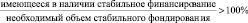

– показатель чистого стабильного фондирования (NSFR) – доступность привлеченных активов в среднесрочной и долгосрочной перспективе на срок более года характеризует долгосрочную ликвидность [16].

Б) в соответствии с рекомендациями Центрального Банка России.

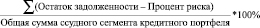

В практике российского банковского риск-менеджмента для оценки риска ликвидности ипотечного кредитования используется метод коэффициентного анализа, в основе которого лежит оценка соответствия коэффициента долгосрочной ликвидности его предельному значению, устанавливаемому ЦБ РФ [3, 24].

В) в соответствии с рекомендациями Лаврушина О.И.

Для контроля ликвидности кредитные организации могут устанавливать минимальные и максимальные уровни для каждого обязательного норматива и разработанного банком коэффициента, не противоречащие требованиям Банка России. Другой метод управления риском несбалансированной ликвидности, основанный на оценке результатов соотношения активов и пассивов разных сроков, базируется на прогнозировании денежных потоков банка. Суть данного метода заключается в определении ликвидной позиции коммерческого банка на соответствующие даты рассматриваемого периода [1]. Метод предполагает определение избытка либо дефицита ликвидных средств, накопленного и с разбивкой по периодам, на основе соотношения величины требований и обязательств банка с учетом их движения (развитие этого метода представлено в работе одного из авторов [6]).

Операционный риск.

Методы оценки:

А) в соответствии с рекомендациями Базельского комитета по банковскому надзору.

Используются следующие подходы к оценке риска:

– базовый индикативный подход – расчет капитала под операционный риск с помощью показателя, равного среднему за предыдущие три года, выраженному в фиксированных процентах положительного ежегодного валового дохода (показатели за годы, когда валовый доход был отрицательным, исключаются из числителя и знаменателя);

– стандартизированный подход – деятельность банка разделяется на восемь бизнес-линий, каждой из которых соответствует фактор b (показатель общеотраслевого соотношения между операционными убытками и общим уровнем валового дохода) (табл. 3).

Таблица 3

Бизнес-линии и соответствующие бета-факторы

|

Бизнес-линии |

Бетафакторы |

|

Корпоративное финансирование |

18 % |

|

Торговля и продажи |

18 % |

|

Розничные банковские операции |

12 % |

|

Коммерческие банковские операции |

15 % |

|

Платежи и расчеты |

18 % |

|

Агентские услуги |

15 % |

|

Управление активами |

12 % |

|

Розничные брокерские услуги |

12 % |

Составлено авторами с использованием источника [19].

Общая сумма требований к капиталу рассчитывается как трехлетняя средняя требований к регулятивному капиталу для каждой из бизнес-линий за каждый год.

Также по усмотрению национальных органов надзора банку может быть разрешено применять альтернативный стандартизованный подход при условии, что этот подход позволит более эффективно избежать двойного счета риска. Методология расчета аналогична стандартизованному подходу, за исключением двух бизнес-линий: розничные банковские операции и коммерческие банковские операции.

– «продвинутые» подходы (AMA).

Требование к капиталу в рамках данного подхода равно показателю риска, генерируемому внутрибанковскими системами измерения операционного риска с использованием количественных и качественных критериев.

Продвинутые подходы включают:

– подход внутреннего измерения;

– подход на основе распределения потерь;

– подход на основе моделирования сценариев;

– подход оценочных карт или балльно-весовой подход.

Банки перемещаются вдоль цепочки возможных подходов с учетом появления более продвинутых систем и совершенствования практики измерения операционного риска [25].

Б) в соответствии с рекомендациями Центрального Банка России.

Кредитные организации могут разрабатывать методы оценки операционного риска самостоятельно либо использовать методы, принятые в международной банковской практике. В международной банковской практике применяются следующие методы:

– статистический анализ распределения фактических убытков;

– балльно-весовой метод (метод оценочных карт);

– моделирование (сценарный анализ).

Сущность балльно-весового метода заключается в оценке операционного риска в сопоставлении с затратами по его минимизации. Применение балльно-весового метода (метода оценочных карт) наряду с оценкой операционного риска позволяет выявить слабые и сильные стороны в управлении риском.

В рамках метода моделирования (сценарный анализ) на основе экспертного анализа для направлений деятельности кредитной организации, отдельных видов банковских операций и других сделок определяются возможные сценарии возникновения событий или обстоятельств, приводящих к операционным убыткам, и разрабатывается модель распределения частоты возникновения и размеров убытков, которая затем используется для оценки операционного риска [26].

В) в соответствии с рекомендациями Лаврушина О.И.

В рамках процедуры оценки операционного риска Лаврушиным О.И. предложены те же методы, что и Базельским комитетом (табл. 4).

Таблица 4

Методы оценки риска

|

Название риска |

Методика |

Аналитическое выражение риска |

|

Кредитный |

Базельский комитет |

Ожидаемые потери: (EL = PD×EAD×LGD) Неожидаемые потери: (UL = |

|

ЦБ |

Н7 = |

|

|

По проф. Лаврушину |

K = |

|

|

Рыночный |

Базельский комитет |

Р = чувствительность к риск- факторам + риск дефолта + + добавочная величина остаточного риска |

|

ЦБ |

ТР + ФР + ПР ФР = СФР + ОФР + ГВР(ФР), ТР = ОТР + ДТР + ГВР(ТР) |

|

|

Процентный |

ЦБ |

ПР = СПР + ОПР + ГВР(ПР) |

|

По проф. Лаврушину |

GAP = (RSA) – (RSL) |

|

|

Ликвидности |

Базельский комитет |

LCR = NSFR = |

|

ЦБ |

коэффициент долгосрочной ликвидности (Н4). |

|

|

Окончание табл. 4 |

||

|

Название риска |

Методика |

Аналитическое выражение риска |

|

Операционный |

Базельский комитет ЦБ По проф. Лаврушину |

Требование к капиталу в рамках базового индикативного подхода КBIA = Общее требование к капиталу рассчитывается как: КTSA = Требование к капиталу под операционные риски для розничных банковских операций выражается как:

|

Составлено авторами.

Комментарии к таблице 4. В таблице используются следующие обозначения и сокращения:

– по кредитному риску:

EL – ожидаемые потери при дефолте;

PD – вероятность наступления дефолта;

EAD – подверженность кредитному риску;

LGD – удельный вес убытков при дефолте;

ρ – корреляция между заемщиками в рамках одного кредитного рейтинга;

N-1 – обратная функция стандартного нормального распределения;

UL – непредвиденные потери вследствие кредитного риска;

Кскр(i) – i-й крупный кредитный риск за вычетом сформированного резерва на возможные потери по соответствующим кредитным требованиям (условным обязательствам кредитного характера) в соответствии с Положением Банка России № 254-П и № 283-П;

К – размер собственных средств (капитала) банка.

– по рыночному риску:

ПР – процентный риск. Рассчитывается по формуле:

ПР = СПР + ОПР + ГВР(ПР),

где СПР – специальный процентный риск – риск неблагоприятного изменения справедливой стоимости ценных бумаг и производных финансовых инструментов под влиянием факторов кредитного риска, связанных с эмитентом ценных бумаг и обеспечением по ценным бумагам, а также сроков, оставшихся до погашения ценных бумаг, и валюты, в которой номинированы и (или) фондированы ценные бумаги; ОПР – общий процентный риск – риск неблагоприятного изменения справедливой стоимости ценных бумаг и производных финансовых инструментов, в связи с рыночными колебаниями процентных ставок; ГВР(ПР) – сумма гамма-риска и вега-риска по опционам, включаемым в расчет процентного риска;

ФР – фондовый риск, рассчитываемый по формуле:

ФР = СФР + ОФР + ГВР(ФР),

где СФР – специальный фондовый риск – риск неблагоприятного изменения справедливой стоимости ценных бумаг и производных финансовых инструментов под влиянием факторов кредитного риска, связанных с эмитентом ценных бумаг и обеспечением по ценным бумагам;

ОФР – общий фондовый риск – риск неблагоприятного изменения справедливой стоимости ценных бумаг и производных финансовых инструментов, связанный с колебаниями цен на рынке ценных бумаг; ГВР(ФР) – сумма гамма-риска и вега-риска по опционам, включаемым в расчет фондового риска.

ТР – товарный риск, рассчитываемый по формуле:

ТР = ОТР + ДТР + ГВР(ТР),

где ОТР – величина основного товарного риска по позициям, указанным в пункте 4.1 Положения № 511 (кроме гамма-риска и вега-риска по опционам); ДТР – величина дополнительного товарного риска по позициям, указанным в пункте 4.1 Положения № 511 (кроме гамма-риска и вега-риска по опционам); ГВР(ТР) – сумма гамма-риска и вега-риска по опционам, включаемым в расчет товарного риска.

– по процентному риску:

GAP – разница между активами (RSA) и пассивами (RSL), чувствительными к изменению процентных ставок на рынке (GAP – англ. «разрыв, промежуток»). Чувствительные активы перечислены выше.

– по риску ликвидности:

LCR – показатель покрытия ликвидности;

NSFR – показатель чистого стабильного фондирования;

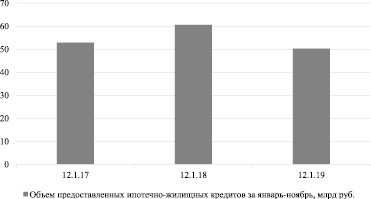

Норматив долгосрочной ликвидности (Н4):

где Крд – кредитные требования с оставшимся сроком до погашения более года; Ко – капитал банка; ОД – обязательства со сроком до погашения более года; О* – минимальный совокупный остаток по депозитам со сроком погашения менее года и по счетам до востребования юридических и физических лиц.

Контроль норматива Н4 помогает не допускать чрезмерное ипотечное кредитование за счет краткосрочных пассивов (например, банк выдает ипотеку сроком на 25 лет, при этом деньги на кредиты заимствует у банков-контрагентов на 30 дней).

– по операционному риску:

KBIA – требование к капиталу в рамках базового индикативного подхода;

GI – положительный ежегодный валовый доход за предыдущие три года; GI = (Процентные доходы – Процентные расходы) + (Непроцентные доходы – Непроцентные расходы);

n – количество лет из предыдущих трех, в которые валовый доход был положительным

a = 15 % – константа, установленная Базельским комитетом;

KTSA – требование к капиталу в рамках стандартизированного подхода;

GI1-8 – ежегодный валовый доход данного года, определенный согласно базовому индикативному подходу для каждой бизнес-линии;

b1-8 – фиксированный процент, установленный Базельским комитетом, связывающий уровень требований к капиталу с уровнем валового дохода для каждой бизнес-линии (табл. 3);

КRB – требование к капиталу для розничной банковской бизнес-линии;

bRB – бета для розничной банковской бизнес-линии;

LARB – общие непогашенные розничные кредиты и авансы (не взвешенные по риску и включая резервы), усредненные за последние 3 года;

m = 0,035 – коэффициент, значение которого установлено Базельским комитетом.

4. Эмпирические расчеты рисков ипотечного кредитования для российских коммерческих банков.

Для коммерческих банков «Альфа-Банк» и «Райффайзенбанк» на основе первичных данных (табл. 5) рассчитаны рассмотренные выше риски ипотечного кредитования (табл. 6).

Таблица 5

Данные для расчета рисков ипотечного кредитования

|

Наименование показателя |

Значение показатели, тыс. руб. |

|

|

«Альфа-Банк» |

«Райффайзенбанк» |

|

|

ОПР |

4160055 |

3165200 |

|

СПР |

9941330 |

569211 |

|

ОФР |

13137 |

20211 |

|

СФР |

216454 |

220588 |

|

Ссудная задолженность (ст2) |

3068190 |

1101277 |

|

Резервы на возможные потери |

241433 |

42148 |

|

Обязательные резервы |

26301 |

10406 |

Составлено авторами с использованием источников [22, 23].

Таблица 6

Результаты расчета рисков ипотечного коммерческими для банков «Альфа – банк» и «Райффайзенбанк»

|

Наименование риска |

Объем на 01.01.2020, тыс.руб. |

|

|

«Альфа банк» |

«Райффайзенбанк» |

|

|

Процентный |

14101575 |

3624033 |

|

Фондовый |

344337 |

0 |

|

Товарный |

50763 |

692336 |

|

Рыночный |

14496675 |

4316369 |

|

Операционный |

22935897 |

12973533 |

|

Кредитный |

28921076 |

23986030 |

Составлено авторами.

Таблица 7

Данные о показателях H7 и H4 «Альфа-Банка» и «Райффайзенбанка»

|

Показатель |

Сумма на 01.01.2020, % |

Максимальное значение, установленное нормативами ЦБ, % |

|

|

«Альфа банк» |

«Райффайзенбанк» |

||

|

Максимальный размер крупных кредитных рисков (Н7) |

98,37 |

129,84 |

800 |

|

Норматив долгосрочной ликвидности (Н4) |

50,98 |

49,17 |

120 |

Составлено авторами с использованием источника [21].

Ипотечные кредиты выступают одним из основных показателей для расчета норматива долгосрочной ликвидности банка (H4), который отражает риск потери ликвидности от размещения средств в долгосрочные активы (больше 1 года). Показатель сигнализирует о чрезмерном кредитовании за счет краткосрочных пассивов. Значения этого показателя для «Альфа-Банка» и «Райффайзенбанка» не превышают допустимого порога в 120 %, что может свидетельствовать об отсутствии риска потери ликвидности банка при изменении рыночной конъектуры (табл. 6). Норматив максимального размера крупных кредитных рисков (Н7) меньше допустимого порога в 800 % для обоих банков и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка (табл. 7).

Таким образом, максимальный размер крупных кредитных рисков и норматив долгосрочной ликвидности для этих банков меньше предельных значений, установленных ЦБ.

Заключение

Риски кредитного портфеля коммерческого банка, часть которого составляют ипотечные кредиты, значительно отличаются по составу и объемам покрытия от рисков кредитно-инвестиционного портфеля, в котором ипотечная составляющая отсутствует, что является следствием их отличий по срокам и ликвидности. Тестирование альтернативных методов оценки рисков ипотечного кредитования показало перспективность методов Базель-II, III в сочетании с политикой «осторожного» ипотечного кредитования, предполагающей соблюдение нормативов регулятора по достаточности капитала и согласованности объемно-временной структуры совокупного портфеля депозитов-ссуд.