Институт банкротства является неотъемлемой частью рыночной экономики. Процессы ликвидации и реорганизации компаний с участием транснационального капитала во многих странах мира в соответствие с данными, опубликованными в открытых источниках, неуклонно растут и, по мере расширения международных экономических отношений и глобализации экономики, восстановление платёжеспособности в ходе процедур банкротства приобретает ключевое значение.

Несостоятельность компаний с участием транснационального капитала стимулирует совершенствование и разработку новых механизмов восстановления платежеспособности в рамках процедуры несостоятельности (банкротства), выходящей за пределы одного государства. Особое место в проблематике оценки банкротства компаний с участием транснационального капитала и реализации системы антикризисного управления занимает выбор подхода при проведении анализа финансового состояния. Существенные различия в раскрытии показателей финансовой отчетности по российским правилам и, в соответствии с Международными Стандартами Финансовой Отчетности (далее по тексту – МСФО), отражаются на результатах оценки несостоятельности, а достоверное определение движения и выявление активов должника с учетом стран базирования и места его фактического нахождения с целью формирования конкурсной массы, требует иного подхода при управлении и санации должника [1].

Компания с участием транснационального капитала – часть группы лиц в единой системе управления, основанная на участии в уставных (складочных, акционерных и совместных) капиталах и договорных отношениях, независимо от юридической формы, имеющая деловые интересы в двух и более принимающих странах, деятельность которой регламентируется законами соответствующих национальных государств.

В настоящее время применяют три способа создания юридического лица с участием транснационального капитала:

а) создается новое предприятие с максимальным участием иностранного юридического лица (регистрация такого предприятия проводится в соответствии с законодательством принимающей страны) или приобретается контроль в уже существующей организации (в том силе в российской) и юридическое лицо получает статус коммерческой организации с иностранными инвестициями (смешанной);

б) оформляется долевое участие в российской коммерческой организации (не менее 10% уставного капитала);

в) открывается филиал или представительство иностранного юридического лица.

В Российской Федерации сложились определенные формы объединений юридических лиц с участием транснационального капитала, которые состоят из формально независимых по отношению к друг другу юридических лиц, однако связанные контролем и влиянием, поэтому безусловно рассматриваются как единые субъекты. Документом, подтверждающим влияние компаний с участием транснационального капитала на экономику Российской Федерации является Федеральный закон от 29.04.2008г. № 57-ФЗ «О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и безопасности государства».

Показатели деятельности организаций с участием трансграничного капитала по видам экономической деятельности (согласно данным государственной статистики) представлены в табл. 1.

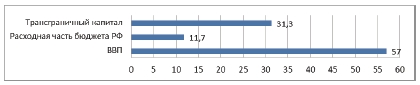

Соотношение трансграничного капитала к ВВП и расходной части бюджета РФ (%), представлено на рис. 1.

Контроль для идентификации участников группы юридических лиц определяются в соответствии с установленными МСФО, признаваемыми на территории Российской Федерации, однако не учитываемые при проведении анализа финансового состояния в ходе процедур банкротства.

Применение материальной консолидации в качестве инструмента восстановления платежеспособности при использовании критерия инкорпорации (домицилия) контролирующих лиц

Мировая практика антикризисного управления утвердила критерий международной подсудности – центр основных интересов должника (далее по тесту COMI-стандарт) в основе которого лежит принцип территориальности. COMI-стандарт основан на постулате, что центр интересов должника, может быть смещен в правовую систему иного государства при совокупности двух исчерпывающих условий: если место осуществления управления интересами и деловой активности должника находится в отличном от места инкорпорации, государстве; если конкурсным кредиторам должника это было очевидно [2].

Таблица 1

Показатели деятельности организаций с участием трансграничного капитала по видам экономической деятельности

|

Виды деятельности |

Число организаций с участием трансграничного капитала |

Среднесписочная численность работников, тыс. чел. |

Оборот организаций, млрд. руб. |

|

Сельское хозяйство |

702 |

55, 8 |

171, 1 |

|

Рыболовство, рыбоводство |

39 |

3, 3 |

23, 1 |

|

Добыча полезных ископаемых |

442 |

216, 8 |

3 420, 6 |

|

Обрабатывающие производства |

4 060 |

1 332, 2 |

15 304 |

|

Производство электроэнергии |

271 |

323, 3 |

2 511 |

|

Строительство |

1 521 |

113, 3 |

592 |

|

Оптовая и розничная торговля |

8 187 |

740, 5 |

15 991, 1 |

|

Гостиницы и рестораны |

707 |

64, 7 |

183, 3 |

|

Транспорт и связь |

1 742 |

323, 8 |

3 533, 4 |

|

Операции с недвижимостью |

5 238 |

228, 4 |

1 397, 3 |

|

Образование |

45 |

2, 1 |

2, 2 |

|

Здравоохранение и соц. услуги |

240 |

23, 6 |

49, 6 |

|

Прочее |

324 |

17, 1 |

90 |

|

ИТОГО |

23 518 |

3 444, 9 |

43 268, 8 |

Рис. 1. Соотношение трансграничного капитала к ВВП и расходной части бюджета Российской Федерации (%)

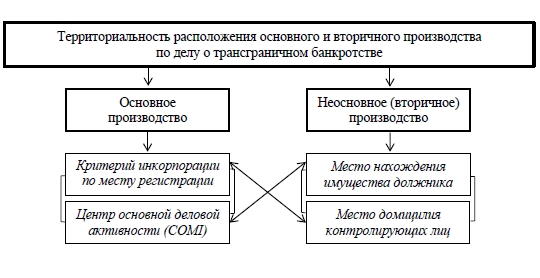

Рис. 2. Критерии возбуждения основного и вторичного производства по делу о банкротстве

Критерии возбуждения дел о банкротстве наглядно представлены на рисунке 2.

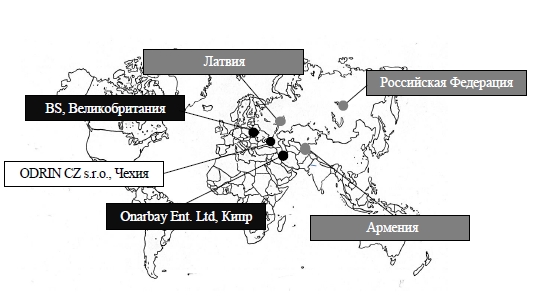

Карта государств, где территориальность позволяет возбуждение основного и неосновного (вторичного) производства по делу о трансграничном банкротстве представлена на рис. 3.

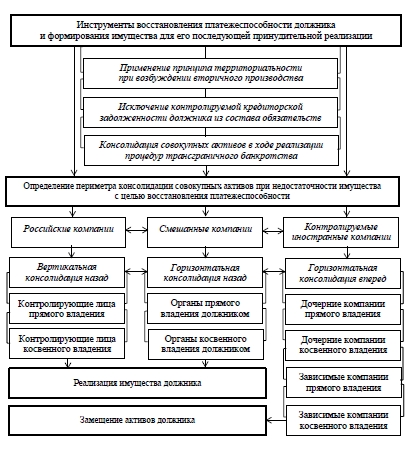

Общий механизм восстановления платежеспособности компании и формирования имущества для его реализации с учетом рекомендаций представлен на рис. 4.

Рис. 3. Карта государств, реализующих принцип территориальности

Рис. 4. Общий механизм восстановления платежеспособности компании с участием транснационального капитала с учетом рекомендаций

Мобильность применяемого COMI-стандарта сформировала в международном частном праве отрицательную практику за счет злоупотребления со стороны контролирующих лиц в виде манипуляции юрисдикциями и выбор наиболее выгодного государства в качестве страны проведения банкротства в ущерб интересам кредиторам. Для государств, процессуальные вопросы определения международной подсудности регулируются внутренними национальными нормами, которые не учитывают особенности трансграничного банкротства и экономической модели хозяйствующего субъекта, что препятствует восстановлению платежеспособности [5].

Используя принцип инкорпорации контролирующих лиц в качестве альтернативы в ходе процедуры трансграничной несостоятельности, формируются условия для консолидации активов как должника, так и контролирующей компании [4].

Методика комплексного анализа финансового состояния компании с участием транснационального капитала в ходе процедур несостоятельности

В основу комплексного анализа финансового состояния положено:

- метод выявления учетных несоответствий;

- метод сопоставления взаимоувязанных показателей в сопряженных финансовых документах;

- метод специальных расчетных и корректирующих показателей;

- совокупный анализ коэффициентов финансово-хозяйственной деятельности на основе финансовой отчетности составленной в соответствии с РПБУ и консолидированной финансовой отчетностью.

Совокупность применяемых методов позволяет проводить расчет уровня существенности – базовый показатель, который указывает на размер искажений финансовой отчетности, не является постоянной величиной и в каждом случае рассчитывается отдельно [6].

Так, в соответствии с действующими стандартами на территории РФ предлагаемая величина допустимой погрешности бухгалтерской отчетности для исчисления уровня существенности (УСС ) составляет 5% от балансовой прибыли предприятия, 2% от валового объема реализации без НДС, 2% от валюты баланса, 10% от собственного капитала, 2% от общих затрат предприятия.

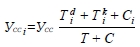

Расчет уровня существенности проводится по следующей формуле:

, (1)

, (1)

где УСС – уровень существенности;

ЗП – значение базового показателя;

Х – количество используемых показателей для расчета;

Расчет уровня существенности по статьям баланса представлен в следующей формуле:

, (2)

, (2)

где УСС i – уровень существенности по i статье баланса;

– дебетовый оборот по i статье баланса;

– дебетовый оборот по i статье баланса;

– кредитовый оборот по i статье баланса;

– кредитовый оборот по i статье баланса;

T – оборот по дебету или кредиту за отчетный период по всем счетам;

Ci – сальдо по i статье баланса.

Основные коэффициенты финансово-хозяйственной деятельности для проведения анализа финансового состояния по данным РПБУ и МСФО на примере консолидированной группы UPESP, представлены в табл. 2.

Сравнение финансовых показателей по форме РПБУ и МСФО указывает на преимущество РПБУ в части позитивной динамики активных статей финансовой отчетности. Однако, динамика изменения коэффициентов, рассчитываемых в ходе несостоятельности, демонстрирует ухудшение шести аналитических коэффициентов. Отчетность МСФО (при наличии низких показателей финансовой устойчивости) содержит ухудшение только трех коэффициентов, что является показательным фактом при выявлении признаков преднамеренного банкротства и влияет на анализ и оценку реальных возможностей восстановления платежеспособности компании с участием транснационального капитала.

Таблица 2

Основные коэффициенты финансово-хозяйственной деятельности для проведения анализа финансового состояния по данным РПБУ и МСФО

|

Наименование показателя |

Значение на предшествующий период |

Значение на отчетную дату |

||

|

РПБУ |

МСФО |

РПБУ |

МСФО |

|

|

Коэффициент абсолютной ликвидности |

0,81 |

0,07 |

0,16 |

0,15 |

|

Степень платёжеспособности по текущим обязательствам |

3,53 |

5,52 |

4,93 |

4,94 |

|

Коэффициент текущей ликвидности |

2,14 |

1,17 |

1,90 |

1,23 |

|

Коэффициент обеспеченности обязательств |

3,21 |

1,55 |

1,91 |

1,81 |

|

Коэффициент обеспеченности собственными оборотными средствами |

–0,82 |

–1,31 |

–0,34 |

–1,0 |

|

Коэффициент автономии |

0,44 |

0,36 |

0,48 |

0,45 |

|

Доля просроченной кредиторской задолженности в пассивах |

0,59 |

0,64 |

0,45 |

0,55 |

|

Коэффициент отношения дебиторской задолженности к совокупным активам |

0,09 |

0,07 |

0,09 |

0,08 |

|

Рентабельность совокупных активов |

0,08 |

0,06 |

0,07 |

0,09 |

|

Норма чистой прибыли |

0,10 |

0,08 |

0,13 |

0,13 |

1. По итогам коэффициентного анализа финансово-хозяйственной деятельности на основании РПБУ, можно сделать следующие выводы: наиболее ликвидных активов недостаточно для своевременного погашения обязательств; отрицательная динамика показателей свидетельствует о низкой эффективности деятельности; выявлено снижение уровня платежеспособности.

Обобщая результаты анализа коэффициентов (показателей) финансово-хозяйственной деятельности можно сделать заключение о том, что предприятие неплатежеспособно, наиболее ликвидных активов может быть недостаточно для своевременного погашения обязательств; активы сформированы за счет заемного капитала; восстановление платежеспособности в порядке и сроки, установленные ФЗ № 127 «О несостоятельности (банкротстве)», невозможно.

2. По итогам коэффициентного анализа финансово-хозяйственной деятельности составленного на основании консолидированной отчетности можно сделать следующие выводы: наиболее ликвидных активов недостаточно для своевременного погашения обязательств; рост уровня платежеспособности и ликвидности; повышение уровня обеспеченности.

Обобщая результаты анализа коэффициентов (показателей) финансово-хозяйственной деятельности можно сделать следующее заключение. Предприятие неплатежеспособно, наиболее ликвидных активов может быть недостаточно для своевременного погашения обязательств; активы сформированы за счет заемного капитала; динамика роста показателей ликвидности и обеспеченности свидетельствуют о возможности восстановления платежеспособности в порядке и сроки, установленные Федеральным законом № 127 «О несостоятельности (банкротстве)».

Взаимоисключающие выводы являются доказательством необходимости сопоставления показателей отчетности для принятия решения о возможности восстановления платежеспособности за счет скрытых резервов, не отраженных в финансовой отчетности, составленной по РПБУ.

Сопоставление расчетных данных при материальной консолидации контролируемых иностранных компаний

Основной идеей материальной консолидации является объединение имущества и имущественных прав и обязательств компании с участием транснационального капитала, состоящей из множества фирм, для целей рассмотрения дела о несостоятельности.

Таблица 3

Прогнозный баланс при консолидации совокупных активов должника и активов контролирующего лица прямого владения, в млн. руб.

|

Бухгалтерский баланс |

|||

|

АКТИВ |

|||

|

Значение на отчетную дату |

Прогноз по итогам консолидации |

Отклонение |

|

|

Внеоборотные активы |

475,2 |

694,8 |

219,6 |

|

Нематериальные активы |

0,1 |

5 491,2 |

5 491,2 |

|

Результаты исследований |

1,2 |

1,2 |

- |

|

Нематериальные поисковые активы |

- |

- |

- |

|

Поисковые материальные активы |

- |

- |

- |

|

Основные средства |

311,7 |

311,7 |

- |

|

Доходные вложения |

9,1 |

9,1 |

- |

|

Финансовые вложения |

128,4 |

43 735,6 |

43 606,2 |

|

Налоговые активы |

- |

2 997 |

2 997 |

|

Прочие внеоборотные активы |

24,8 |

24,8 |

- |

|

Оборотные активы |

74,3 |

74,3 |

- |

|

Запасы |

5,1 |

5,1 |

- |

|

НДС |

0,6 |

0,6 |

- |

|

Дебиторская задолженность |

50,2 |

7 870,4 |

7 820,2 |

|

Денежные средства |

15,6 |

555,1 |

540,5 |

|

Прочие оборотные активы |

0,6 |

6 545,1 |

6 539 |

|

Баланс |

549,5 |

68 315,1 |

67 766 |

|

ПАССИВ |

|||

|

Капитал и резервы |

262,5 |

262,5 |

- |

|

Уставный капитал |

- |

- |

- |

|

Собственные выкупленные акции |

(23,3) |

(23,3) |

|

|

Переоценка |

3,5 |

3,5 |

- |

|

Добавочный капитал |

129,9 |

129,9 |

- |

|

Резервный капитал |

- |

67 193,1 |

67 193,1 |

|

Нераспределенная прибыль |

152,3 |

152,3 |

- |

|

Долгосрочные обязательства |

167,6 |

167,6 |

- |

|

Заемные средства |

138,9 |

138,9 |

- |

|

Налоговые обязательства |

26 |

26 |

- |

|

Оценочные обязательства |

0,5 |

0,5 |

- |

|

Прочие обязательства |

2,2 |

2,2 |

- |

|

Краткосрочные обязательства |

119,3 |

119,3 |

- |

|

Заемные средства |

53,7 |

53,7 |

- |

|

Кредиторская задолженность |

54,4 |

54,4 |

- |

|

Доходы будущих периодов |

0,5 |

0,5 |

- |

|

Оценочные обязательства |

10,7 |

10,7 |

- |

|

Прочие обязательства |

- |

- |

- |

|

Баланс |

549,5 |

68 315,1 |

67 765,6 |

Таблица 4

Прогнозный баланс при консолидации совокупных активов должника и активов дочерних компаний прямого владения, в млн. руб.

|

Бухгалтерский баланс |

|||

|

АКТИВ |

|||

|

Значение на отчетную дату |

Прогноз по итогам консолидации |

Отклонение |

|

|

Внеоборотные активы |

475,2 |

975 |

499,8 |

|

Нематериальные активы |

0,1 |

3,9 |

3,8 |

|

Результаты исследований |

1,2 |

327,9 |

326,7 |

|

Нематериальные поисковые активы |

- |

- |

- |

|

Поисковые материальные активы |

- |

- |

- |

|

Основные средства |

311,7 |

311,7 |

- |

|

Доходные вложения |

9,1 |

30 761,5 |

30 752,4 |

|

Финансовые вложения |

128,4 |

2 334,2 |

2 205,8 |

|

Налоговые активы |

- |

29 721,3 |

29 721,3 |

|

Прочие внеоборотные активы |

24,8 |

125,8 |

101 |

|

Оборотные активы |

74,3 |

574,1 |

499,8 |

|

Запасы |

5,1 |

150,9 |

145,8 |

|

НДС |

0,6 |

1,2 |

0,6 |

|

Дебиторская задолженность |

50,2 |

706 156,3 |

705 706,1 |

|

Финансовые вложения |

2,3 |

2,3 |

- |

|

Денежные средства |

15,6 |

23,5 |

7,9 |

|

Прочие оборотные активы |

0,6 |

0,7 |

0,1 |

|

Баланс |

549,5 |

771 470,3 |

770 920,8 |

|

ПАССИВ |

|||

|

Капитал и резервы |

262,5 |

262,5 |

- |

|

Уставный капитал |

- |

- |

- |

|

Собственные выкупленные акции |

(23,3) |

(23,3) |

- |

|

Переоценка |

3,5 |

3,5 |

- |

|

Добавочный капитал |

129,9 |

129,9 |

- |

|

Резервный капитал |

- |

770 587,5 |

770 587,5 |

|

Нераспределенная прибыль |

152,3 |

152,3 |

- |

|

Долгосрочные обязательства |

167,6 |

167,6 |

- |

|

Заемные средства |

138,9 |

138,9 |

- |

|

Налоговые обязательства |

26 |

26 |

- |

|

Оценочные обязательства |

0,5 |

0,5 |

- |

|

Прочие обязательства |

2,2 |

2,2 |

- |

|

Краткосрочные обязательства |

119,3 |

119,3 |

- |

|

Заемные средства |

53,7 |

53,7 |

- |

|

Кредиторская задолженность |

54,4 |

54,4 |

- |

|

Доходы будущих периодов |

0,5 |

0,5 |

- |

|

Оценочные обязательства |

10,7 |

10,7 |

- |

|

Прочие обязательства |

- |

- |

- |

|

Баланс |

549,5 |

771 470,3 |

770 920,8 |

В настоящее время материальная консолидация как инструмент восстановления платежеспособности несостоятельных компаний широко применяется в США, Новой Зеландии и Великобритании. Так, в деле о несостоятельности компании Exchange Securities & Commodities Ltd антикризисный управляющий предложил погасить кредиторскую задолженность путем объединения всех активов, а затем распределив полученные доходы среди кредиторов, удовлетворив их требования [7].

Примером принудительной консолидации совокупных активов может выступать дело KPNQuest N.V. – консолидированной группы компаний на территории Европейского Союза. В отношении материнской компании было возбуждено дело о банкротстве, и были возбуждены обособленные дела о несостоятельности каждой из дочерней компании, входящих в группу. По итогам процедуры конкурсного производства активы дочерней компании, были реализованы по отдельности, что существенно снизило их стоимость и сделало невозможным реорганизацию и сохранение имущественного комплекса корпорации за счет совокупной консолидации. Прогнозный баланс при процедуре консолидации совокупных активов должника и активов контролирующего лица представлен в табл. 3.

Прогнозный баланс при консолидации совокупных активов должника и активов дочерних компаний прямого владения представлен в табл. 4

Сводные данные о наиболее оборачиваемых активах дочерних компаний прямого владения представлены в табл. 5.

Представленные инструменты обеспечивают рост ликвидности и обеспеченности должника за счет принудительной консолидации совокупных активов, способствуют увеличению конкурсной массы, способствуют восстановлению платёжеспособности должника, что является ключевой целью при повышении эффективности антикризисного управления в ходе процедур несостоятельности.

Таблица 5

Сводные данные о наиболее оборачиваемых активах дочерних компаний прямого владения, млн. руб.

|

Сводные данные |

Млн. руб. |

|

Активы |

771 470,3 |

|

Дебиторская задолженность |

706 156,3 |

|

Финансовые вложения |

2 334,2 |

|

Денежные средства |

23,5 |

Заключение

Для характеристики финансового состояния оказалось принципиально важным, каким образом интерпретируется финансовая отчетность. Выводы по итогам анализа финансового состояния будут существенно различаться, особенно в отношении таких показателей как динамика изменения коэффициентов платёжеспособности, деловой активности и финансовой устойчивости должника.

Комплексный анализ финансового состояния компании позволяет достоверно оценить причины утраты платёжеспособности и реальные возможности восстановления платежеспособности компании с участием транснационального капитала и/или консолидированной группы, что обеспечит проведение санации, исключая ликвидационную направленность.

Применение материальной консолидации позволит в короткий срок определить состав совокупных активов принадлежащих должнику и его корпоративной группе, а также периметр его принудительной консолидации для включения в конкурную массу, что снизит срок проведения процедуры конкурного производства и расширит перечень установленных мер направленных на восстановление платёжеспособности, что является ключевой целью при повышении эффективности антикризисного управления в ходе процедур трансграничного банкротства.