Введение

В условиях современных международных отношений введение санкций не является новаторством. Данный инструмент влияния широко используют как США и Канада, так и страны Европы и Азии. Влияния ограничительных мер не избежала и Россия. За почти семилетний период (одним из первых ограничений стала публикация «списка Магнитского» в апреле 2013 года) санкции коснулись большого круга отраслей российской экономики. Проследить их влияние можно на примере фондового рынка, который можно характеризовать как индикатор экономики. Фондовый рынок является важным сегмент экономики, характеризуется с большим объемом данных, представляющих интерес для статистического изучения. Мероприятия для его развития обозначены в документе от Банка России «Основные направления развития финансового рынка Российской федерации на период 2019–2021 годов», что говорит о значимости данного вопроса [7]. В то же время, фондовый рынок является сферой инвестиций (в том числе иностранных), и повышение его привлекательности не менее значимый фактор. Учитывая выше сказанное, одной из задач является понимание места санкции в будущем развитии рынка.

Цель исследования

Целью данного исследования является изучение особенностей изменения биржевых показателей (на примере Московской биржи) в условиях санкций, а также оценка влияния ограничительных мер на развитие фондового рынка Российской Федерации. Дополнительно ставится задача выявления взаимосвязи отраслевых индексов Московской биржи с введением санкций, что даст понимания какие отрасли более или менее чувствительные к ограничениям и как это отражается на доходности ценных бумаг, учитываемых в расчете данных индексов.

Материал и методы исследования

Для изучения внутреннего состояния фондового рынка Российской Федерации были выбран следующий ряд показателей.

– количество основных участников и биржевой оборот, как показатели качества функционирования фондового рынка (представлены данные на конец отчетного года);

– отраслевые индексы, как обобщенный индикатор состояния конкретной отрасли, так и показатель результатов торгов (представлены данные на конец отчетного месяца).

Данные получены с официального сайта Московской Биржи https://www.moex.com. В исследовании использовались статистические методы анализа и обработки данных, такие как группировки, анализ структуры и динамики, корреляция методом Спирмена[1].

Объектом данного исследования является фондовый рынок Российской Федерации.

Результаты исследования и их обсуждение

Фондовый рынок, в первую очередь именно рынок, то есть отношения между продавцами и покупателями. От того какое количество участников на рынке и какова их активность зависит движение цен на финансовые инструменты. На рынке нередко можно встретить упоминание «быков» и «медведей», характеризующие участников рынка по их действия в отношении трендов. Рассматривая один из принципов технического анализа – «движение цен подчинено трендам», можно сделать вывод, что формирование или «разрушение» трендов подчинено участникам [2].

По данной табл. 1 представлена динамика изменения количества уникальных клиентов в разрезе категорий. В первую очередь следует отметить, что количество клиентов ежегодно растет, что характеризует интерес инвесторов, предпринимателей, государства к российскому рынку, несмотря на ограничительную политику, о которой следовало бы ожидать негативного влияния. Введение санкций на рынке равносильно публикации неэффективных показателей компании или макроэкономических показателей, что может отпугнуть инвесторов от вложений капитала, однако оценивая динамику можно увидеть обратное. Особенно интересен факт роста иностранных лиц, при этом в общем объеме их доля не превышает 1 %. Среднегодовой темп роста иностранных инвесторов составляет 20 %, что в большей степени вызвано ростом в 2009 году. Отдельного внимания заслуживает рост числа физических лиц и их доли от общего итога (97,15 % по итогу 2018 года). Рост числа физических лиц может быть объяснен несколькими факторами. В первую очередь это желание заработать или приумножить капитал. Несмотря на высокий риск и влияние множества факторов, фондовый рынок остается площадкой с высокой доходностью, при верно подобранной стратегии. На российском рынке имеется множество ценных бумаг, которые имеют устойчивый рост, несмотря на множество негативных факторов, что будет подтверждено в будущих главах[3]. Во-вторых, это доступность рынка. В текущей ситуации, когда банковская сфера деятельности России занимает высокие позиции на международном уровне (согласно журналу The Banker в 2019 году в перечне 25 крупнейших финансовых организаций Центральной и Восточной Европы банкам России отведено 12 позиций), инвестиции на фондовом рынке могут быть доступны большинству клиентов банков. Определенно рост числа участников рынка фактором развития фондового рынка, но стоит обратить внимание на прочие показатели.

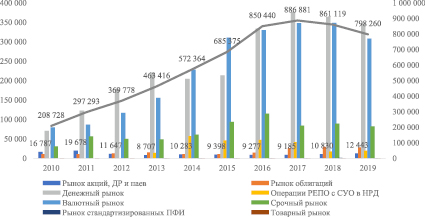

В продолжение следует обратить внимание на то, как распределен биржевой оборот (рис. 1) по сегментам Московской биржи. Так как фондовый рынок не является единственным инструментом на финансовым рынке, вышеуказанные участники могут совершать сделки по иным инструментам. В рамках ограничительной политики следует учитывать, что настроение участников рынка может меняться, что непосредственно отражается на их активности и обороте [2].

На рис. 1 представлены данные по биржевому обороту каждого из рынков, представленных на московской бирже. Стоит отметить, что фондовый рынок занимает незначительную долю в общем обороте, где преобладают денежный и валютный рынок. Однако, сразу после них следует срочный рынок, или рынок деривативов. Кроме того, если обратить внимание на динамику на итоговый оборот, можно увидеть, что в течение последних 10 лет оборот ежегодно рос с 2010 до 2017 года. После 2017 года биржевой оборот начал снижаться, однако не посредственное влияние введения санкций не установлено. Анализируя информационный источники, в частности БКС Брокер, то причиной может служить отсутствие серьезных причин для активной торговли. Снижение оборота влияет на комиссионный доход Московской биржи, и конечно, имеет негативный характер. Сегменты с наибольшей долей (денежный и валютный), отличающиеся высокой волатильностью при публикации негативной информации, снизили оборота, при этом фондовый рынок в указанный период увеличил оборот.

Таблица 1

Динамика основных участников рынка в разрезе категорий

|

Дата |

Физ. лица |

% физ. лиц |

Юр. лица |

% юр. лиц |

Ин. лица |

% ин. лиц |

Клиенты с ДУ |

% ДУ |

Итого |

|

2008 |

417403 |

95,68 % |

12703 |

2,91 % |

2078 |

0,48 % |

4061 |

0,93 % |

436245 |

|

2009 |

671475 |

96,42 % |

16364 |

2,35 % |

3851 |

0,55 % |

4717 |

0,68 % |

696407 |

|

2010 |

714295 |

96,38 % |

17170 |

2,32 % |

4295 |

0,58 % |

5348 |

0,72 % |

741108 |

|

2011 |

772175 |

96,60 % |

16850 |

2,11 % |

5058 |

0,63 % |

5242 |

0,66 % |

799325 |

|

2012 |

805549 |

96,53 % |

17821 |

2,14 % |

5876 |

0,70 % |

5261 |

0,63 % |

834507 |

|

2013 |

881844 |

96,53 % |

19539 |

2,14 % |

6957 |

0,76 % |

5182 |

0,57 % |

913522 |

|

2014 |

944559 |

96,64 % |

20178 |

2,06 % |

7486 |

0,77 % |

5142 |

0,53 % |

977365 |

|

2015 |

1006751 |

96,80 % |

20753 |

2,00 % |

8729 |

0,84 % |

3836 |

0,37 % |

1040069 |

|

2016 |

1102966 |

96,62 % |

18622 |

1,63 % |

9215 |

0,81 % |

10694 |

0,94 % |

1141497 |

|

2017 |

1310296 |

96,29 % |

17766 |

1,31 % |

10211 |

0,75 % |

22564 |

1,66 % |

1360837 |

|

2018 |

1955118 |

97,15 % |

16631 |

0,83 % |

11453 |

0,57 % |

29262 |

1,45 % |

2012464 |

Рис. 1. Динамика биржевому обороту сегментов Московской биржи

Рассмотренные показатели дают общее представление о фондовом рынке и Московской бирже. Для более подробного анализа рассмотрим изменение отраслевых индексов, каждый из которых дает представление как за отчетный период изменился каждый сегмент в условиях санкций. В продолжение анализа рассмотрим на динамику отраслевых индексов Московской биржи.

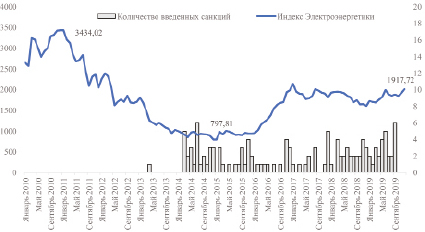

На рис. 2 представлен индекс электроэнергетики, по динамике которого следует отметить, что индекс за 10 лет имел изменчивый характер развития. Стоит отметить пиковые значения в 2010-2011 годах, после чего до 2014 был значительный спад. Данный спад сложно связать с введением санкции, так как первые пакеты были введены в 2013 году. После данного падения в 2014 году был утвержден план мероприятий («дорожная карта») «Внедрение инновационных технологий и современных материалов в отраслях ТЭК» на период до 2018 года, который создал единую систему управления инновационной деятельностью в отраслях ТЭК и сформировал набор инструментов поддержки инновационного развития. В рамках реализации Плана было одобрено 20 проектов, в том числе 10 проектов в электроэнергетике. Определенно, комплект данных мер стимулировал рост индекса, несмотря на введение ограничительных мер. Зависимость российского ТЭК от импорта оборудования, который затруднен в условиях санкций, что создает сложности для компаний данного сектора, что так же отражается на индексе. Можно заметить, что в начале июня 2019 г. произошел был рост индекса электроэнергетики. Это может быть связано с новостями о Евразийском экономическом союзе в сфере электроэнергетики. В конце июня 2019 г. произошел спад индекса, который продолжился до середины августа 2019 г. Новость о назначении Анатолия Тихонова на должность заместителя Министра электроэнергетики могла повлиять на изменение индекса, причем как в положительную сторону, так и в отрицательную [8]. Как и говорилось ранее, в июле 2019 г. также были уточнены целевые показатели объемов ввода генерирующих объектов на основе энергии солнца, ветра, и воды в 2020–2024 годах, что тоже могло повлиять на изменение индекса, но скорее в положительную сторону.

Принято считать, что зависимость экономики России от мировых цен на нефть досталась по наследству от Советского Союза – уровень диверсификации экономики позднего СССР был низким. Высокая зависимость от нефтяных доходов в середине 1980-х годов стала одним из значимых факторов распада Союза. С тех пор каждый из экономических кризисов в стране был неизменно связан с падением нефтяных цен, а периоды процветания – с их ростом. Действительно, сравнив динамику цены на нефть Brent и динамику индекса нефти и газа нефти и газа, можно убедиться в том, что два графика в определенные периоды похожи, за исключением периода к концу 2014 года, когда на фоне событий на Украине значительно снизилась цена на нефть [9].

Введенные санкции коснулись:

– нефтяной отрасли (санкции в отношении нефтяных компаний и их дочерних предприятий; ограничение экспорта технологий нефтедобычи и нефтепереработки в Россию);

– газовой отрасли (санкции против газодобывающих компаний и их дочерних предприятий; замораживание уже существующих и отказ от новых проектов) [5].

Рис. 2. Динамика индекса электроэнергетики при введении санкций

Поскольку доходы Российской Федерации в значительной мере зависят от экспорта нефти и газа, санкции не могли не повлиять на экономическое развитие России. Доля нефтегазовых доходов в структуре федерального бюджета Российской Федерации в 2016 г. снизилась по сравнению с 2015 г. на 2 %. Несмотря на это, данная доля остается крайне высокой и в 2016 г. она составила 41.4 %.

Факт введения санкций не мог не отразится на выручке нефтегазовых компаний. Роснефть У крупных игроков на рынке нефти и газа в 2016 году в сравнении с 2014 выручка снизилась (Лукойл – 5 %, Роснефть – 9 %). Это неудивительно, так как санкции коснулись экспортной деятельности, что является значимой частью дохода Роснефти и Лукойла. Но спустя 2 года эти компании показали значительный рост, что говорит о преодолении зависимости от западных технологий и устойчивости к новым ограничительным мерам [5].

Возвращаясь к анализу нефти и газа (рис. 3), в периоде с 2017 года можно увидеть, что несмотря на введения новых санкции индекс перестал значительно реагировать, лишь незначительно корректируется в рамках устойчивого восходящего тренда.

На рис. 4 представлен индекс телекоммуникаций. Первое заметное падение наблюдаем в августе 2011 года – на 18 %. На это могли повлиять следующие события:

22 августа 2011 года Ульяновское УФАС России оштрафовало ОАО «Ростелеком» на сумму свыше 8,5 млн рублей за взимание платы ОАО «ВолгаТелеком» при оказании услуг по выдаче справки о номере телефона абонента сети местной телефонной связи. Комиссия Ульяновского УФАС признала «Ростелеком» нарушившим пункт 10 части 1 статьи 10 закона «О защите конкуренции» и выдало предписание оказывать информационно-справочные услуги бесплатно. В связи с тем, что «ВолгаТелеком» присоединен к «Ростелекому» лицом, в отношении которого выносится административное наказание, становится «Ростелеком».

Значимым событием стало 31 августа 2011 года, когда Генеральная прокуратура Российской Федерации направила в Следственный департамент МВД РФ материалы проверки о хищении около 300 млн руб. бюджетных средств, выделенных на реализацию федеральной целевой программы «Электронная Россия (2002-2010 года)». Минкомсвязи России заключил с ОАО «Ростелеком» государственные контракты стоимостью более 2 млрд руб. на выполнение работ в рамках ФЦП «Электронная Россия (2002 – 2010 годы)». В ходе проверки, проведенной Генеральной прокуратурой РФ в Минкомсвязи России и ОАО «Ростелеком», были получены данные, свидетельствующие о хищении части этих средств путем обмана или злоупотребления доверием [10].

На фоне введения санкционных ограничений 2014 года значение индекса в ноябре сократилось на 26 %. Сопровождалось это следующими новостями:

– от 18 ноября: Чистая прибыль «Ростелекома» за девять месяцев 2014 года по МСФО составила 15,147 млрд. рублей, что на 36,7 % меньше по сравнению с данными за аналогичный период прошлого года (23,942 млрд. рублей).

– от 18 ноября: «Ростелеком» оставил прогноз по росту выручки по итогам 2014 года на уровне 1-2 %.

Рис. 3. Динамика индекса нефти и газа в зависимости от цены на нефть марки Brent

Рис. 4. Динамика индекса телекоммуникаций

Это, вероятно, спровоцировало падение котировок акций самого Ростелекома и Индекса телекоммуникаций в целом [10].

В результате международных ограничений российские компании вынуждены были изменить процессы хранения данных, что определенно создает расходы на выстраивание инфраструктуры хранения данных для телекоммуникационных компаний.

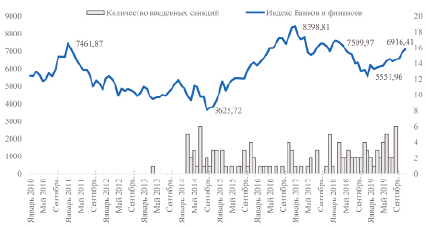

Индекс банков и финансов. В настоящее время банковская сфера России предлагает широкий набор продуктов и услуг как для всех видов бизнеса, так и для физических лиц. После 1999 года, когда банковская система преодолевала последствия дефолта, девальвации и экономического кризиса, за 20 лет была построена новая система, отвечающая международным стандартам.

Ряд введенных санкций не обошел банковскую систему России. В марте 2014 года США направила четыре волны санкций, под которыми оказались АБ «Россия», Собинбанк, СМП Банк и Инвест Капитал Банк, а затем ВЭБ, Газпромбанк, ВТБ, Россельхозбанк и Банк Москвы. Когда первая группа банков была под санкциями, который включали в себя запрет на работу с Visa и MasterCard, международные переводы и замораживали активы [4].

Для второй группы был введен запрет на привлечение иностранного капитала. Таким образом, банковская система России была фактически отрезана от западных рынков капитала, и имеющиеся источники заимствования стали дороже. Кроме того, увеличились валютные риски. Однако, эффективные действия ЦБ России позволили избежать серьезных последствий. Увидев угрозу финансовой стабильности страны, была начата срочная разработка национальной платежной системы (НПС), которая в настоящий момент стабильно функционирует, хотя все же уступает западным конкурентам услугами и сервисом [4].

Рассматривая динамику индекса на рис. 5, стоит отметить основные события, касающиеся санкционной политики. Санкции привели к ограничениям на выдачу средне- и долгосрочных кредитов крупнейшим российским банкам, что привело к снижению объема средств, привлеченных от нерезидентов в 2014 году, на 19,9 процента (в долларовом эквиваленте) по сравнению с 2013 годом, что также сопровождается снижением индекса в первой половине 2014 года.

Рис. 5. Динамика индекса банков и финансов

Таблица 2

Ключевые показатели отраслевых индексов Мосбиржи

|

Индекс |

Цена на начало 2010 г. |

Цена на конец 2019 г. |

Доход-ность за весь период |

Доход-ность за 2019 год |

Среднемес. темп прироста |

Волатиль-ность тотал |

Чувствитель-ность к санкциям |

|

Нефть и газ |

2567,08 |

8739,70 |

240,45 % |

20,53 % |

1,15 % |

1,24 % |

47,05 % |

|

Банки и финансы |

5587,62 |

7096,03 |

27,00 % |

14,36 % |

0,38 % |

1,42 % |

10,45 % |

|

Телекоммуникации |

1930,88 |

2150,13 |

11,35 % |

19,35 % |

0,28 % |

1,38 % |

-44,80 % |

|

Электроэнергетика |

2652,89 |

2010,99 |

-24,20 % |

16,40 % |

0,02 % |

1,42 % |

-29,33 % |

После 2014 года общий объем кредитования экономики менялся незначительно, причем рост объема кредитов физлицам (особенно в 2017 году) соседствовал с небольшим падением объема кредитов нефинансовым организациям.

Санкции также оказали влияние в 2017 году, на фоне чего чистая прибыль банковского сектора в 2017 году приблизилась к докризисному уровню в 1 триллион рублей.

В апреле 2018 года акции ВТБ упали на 9,03 % (под санкциями – глава банка Андрей Костин). Котировки Сбербанка опустились на 17,04 %. Данные события прослеживаются на графике индекса в периоде с начала 2018 года, в течение которого индекс имел нисходящий тренд и снизился на 1958 п. [11].

Рассмотрев динамику отраслевых индексов Московской биржи за десятилетний период, становится ясно, что ограничительные меры Западной Европы и США влияют на показатели не в равной мере. Определенные отрасли более чувствительны в подобным действиям, что обусловлено зависимостью от экспорта, международных взаимоотношений, закупок и т.д. В рамках данного анализа необходимо оценить данную чувствительность.

Чтобы изучить насколько индексы чувствительны к санкциям, был использован анализ корреляции методом Спирмена [1]. В рамках анализа, представленного в табл. 2, выявлено, что чувствительности к санкциям не имеет индекс банков и финансов. Теснота менее 20 %, что говорит об отсутствии связи. Наиболее сильно коррелируют с санкциями индексы нефти и газа, телекоммуникации. Это подтверждает выводы, полученные при анализе динамики, так как санкции непосредственно связаны с данными отраслями.

Заключение

По полученным результатам можно увидеть, как изменились индексы за 10 лет с основными показателями, характеризующими изменения. Лидером доходности является индекс нефти и газа, что вполне ожидаемо, так как именно данная сфера промышленности наиболее значима и развита в России, как и металлы и добыча, занимающие вторую строчку. Стоит отметить индекс электроэнергетики, который за 10 показали отрицательную доходность. Данный факт заслуживает особого внимания, так как снижение индексов говорит о непривлекательности ценных бумаг данных компаний для инвесторов. Как правило, это может быть вызвано отсутствии перспектив развития, новых технологических решений со стороны российских компаний. Рассматривая доходность 2019 года, то доходность более 10 % показатели индексы банков и финансов, телекоммуникаций, электроэнергетики. Этот год стал успешным для большинства отраслей и фондового рынка в целом. Компании, входящие в расчет индексов, показывают положительные результаты по отчетности, что благоприятно для данных отраслей экономики. Конечно, для инвесторов доходность за 10 лет менее 50 % процентов не является значимой, так как на текущий момент доходность банковских вкладов составляет 5 % и риск потери капитала значительно ниже. Однако, если рассматривать рост индекса, как фактор развития, то это определенно положительный факт. Волатильность, рассчитанная на дневных данных, для всех индексов превышает 1 %. В рамках проведенного анализа было выявлены более и менее доходные отрасли для инвестиций, учитывая текущую геополитическую ситуацию. Учитывая риски новых санкций, наиболее перспективными являются нефтегазовая, и банковская сферы, которые, не смотря на введенные ограничения, на годовых периодах выглядят устойчиво. Аутсайдером данного анализа являются индекс электроэнергетики, имеющий минимальную доходность на длительном периоде, а так же подвержен влиянию санкций. Обращая внимания на проблемы развития фондового рынка, компании, входящие в расчет индекса, требуют новых путей и решений, в частности перспективных международных проектов и технологий со странами-партнерами, а также собственных программ развития.