Введение

Малое предпринимательство является неотъемлемым элементом современной рыночной экономики. Роль малого бизнеса многогранна. Малые предприятия направлены на удовлетворение спроса потребителей; они способствуют демонополизации экономики; обладают наиболее гибкой структурой; способствуют развитию конкуренции; содействуют эффективному распределению ресурсов [9].

Актуальность исследования анализа деятельности малого предприятия заключается в особенностях развития малого предприятия как наиболее уязвимого субъекта экономики. Несмотря на преимущества над крупным бизнесом, которые заключаются в гибкости, маневренности деятельности, большинство малых предприятий ощущают нехватку финансовых ресурсов для обеспечения деятельности, что естественным и негативным образом влияет на их финансовую устойчивость.

Цель исследования

Целью научного исследования является рассмотрение методики анализа деятельности малого предприятия на примере конкретной организации и обоснование ее эффективности.

Материал и методы исследования

В процессе исследования методики анализа деятельности малого предприятия были использованы такие методы, как систематизация, аналогия, абстрагирование, обобщение. Информационной базой послужили бухгалтерская (финансовая) отчетность малого предприятия, научные статьи, учебные пособия, интернет-ресурсы.

Результаты исследования и их обсуждение

Финансовая поддержка предприятий малого бизнеса осуществляется со стороны государства. На рис. 1 наглядно представлена динамика субсидирования малого бизнеса за последние 3 года [7, 8].

Как показывают данные, объем финансовой помощи субъектам малого предпринимательства на протяжении трех лет показывает тенденцию к снижению: если в 2016 году объем субсидирования деятельности малого предпринимательства был на уровне 11 124 625 тыс. руб., то к концу 2018 года объем субсидий составил 5 845 007 тыс. руб., (снижение составило 52 %) также создает необходимость всестороннего анализа и оценки деятельности каждого малого субъекта хозяйствования для изыскания внутренних резервов финансирования деятельности.

Источником анализа деятельности малого предприятия будет служить бухгалтерская (финансовая) отчетность ООО НПЦ «Стройтехпроект». ООО НПЦ «Стройтехпроект» осуществляет свою деятельность в сфере строительства зданий. Участники данной сферы имеют ряд проблем, затормаживающих их экономическое развитие. Эти проблемы на протяжении с 2016 по 2018 год имеют следующие значения (табл. 1) [7, 8].

Таким образом статистические данные свидетельствуют, что субъекты предпринимательства в сфере строительства подвергаются влиянию различных негативных факторов, которые напрямую оказывают влияние на замедление масштабов деятельности. Наиболее весомым является чрезмерная налоговая нагрузка, что подтверждается мнением более 40 % исследуемых респондентов ежегодно. Также наиболее существенным является влиянием нехватки объемов работы, что в 2018 году отметили 45 % исследуемых малых субъектов хозяйствования, а в предыдущие периоды ситуация с заказами была более положительной. Также немаловажным фактором на протяжении трех лет остается неплатежеспособность заказчиков, что в 2016 году подтверждает 36 % респондентов, а 39 % и 37 % подтверждают этот факт в 2017 году и 2018 году соответственно.

Рис. 1. Субсидирование деятельности малого предпринимательства из федерального бюджета

Таблица 1

Негативные факторы, влияющие на экономическое развитие малых предприятий сферы строительства

|

Фактор |

2016 г. |

2017 г. |

2018 г. |

|

Значения представлены в усредненных в процентах от общей численности исследуемой выборки |

|||

|

Несостоятельность заказчиков |

36 |

39 |

37 |

|

Чрезмерный уровень налогов |

40 |

43 |

45 |

|

Нехватка заказов |

35 |

40 |

45 |

|

Высокие материальные затраты |

34 |

28 |

27 |

|

Высокие проценты по кредитам |

16 |

14 |

12 |

|

Высокий физический износ машин и механизмов |

2 |

1 |

5 |

|

Низкий квалификационный уровень рабочих |

10 |

9 |

9 |

|

Нехватка материалов |

3 |

2 |

2 |

|

Низкий уровень финансирования |

21 |

20 |

18 |

|

Климатические условия |

9 |

9 |

10 |

Для обеспечения нормального функционирования и поддержания конкурентоспособности малого предприятия необходимо обеспечивать регулярный анализ финансового-хозяйственной деятельности внутри субъекта хозяйствования для принятия своевременных и эффективных управленческих решений, направленных на поддержание устойчивого развития малого предпринимательства. Для полноценной оценки деятельности малого предприятия необходимо рассматривать анализ по следующим направлениям:

1. Анализ имущественного потенциала и источников финансирования деятельности организации;

2. Факторный анализ выручки малого предприятия и анализ рентабельности деятельности;

3. Анализ финансовой устойчивости на основании абсолютных показателей и коэффициентного метода.

В рамках первого направления финансового анализа деятельности необходимо на основании составленного аналитического баланса оценить имущественный потенциал организации, финансовые ресурсы, направленные на финансирования деятельности, их динамику и структурные составляющие. Аналитический баланс активов ООО НПЦ «Стройтехпроект» представлен в табл. 2.

Согласно сведениям, представленным в аналитической табл. 2, имущественный потенциал организации снизился на 35370 тыс. руб. или на 14,8 %, что свидетельствует о сужении масштабов деятельности исследуемого малого предприятия. Снижению общей суммы имущества способствовали снижение оборотных активов на 45972 тыс. руб. или на 19,3 % и одновременный рост внеоборотных активов на 10602 тыс. руб. или почти в 36 раз. Такому значительному росту внеоборотных активов способствовало осуществление долгосрочных финансовых вложений, что можно расценивать как положительный факт в деятельности, так как такие вложения направлены для извлечения дохода в будущих периодах деятельности. Также благоприятно оценивается преобладание оборотных активов в структуре баланса: 99,9 % в 2017 году и 94,6 % в 2018 году, так как обеспеченность оборотным капиталом позволяет организации поддерживать нормальную платежеспособность и ликвидность.

В структуре оборотных активов наблюдаются следующие изменения: запасы увеличились на 5460 тыс. руб. или на 47,2 %, увеличились наиболее ликвидные средства – финансовые вложения на 8507 тыс. руб. или на 52,6 %, снижение наблюдалось по показателю дебиторской задолженности на 59905 тыс. руб. или на 28,5 %, также снизилась ее доля в общей структуре оборотных активов на 14,1 п.п., что также благоприятно оценивается, так как происходит возврат иммобилизированных из оборота средств, отсутствие денежных средств на расчетном счете к концу 2018 года создает угрозу потери текущей платежеспособности.

Таблица 2

Аналитическая группировка статей актива баланса ООО НПЦ «Стройтехпроект»

|

Статьи актива баланса |

Тыс. руб. |

Удельные веса, % |

Изменения |

||||

|

2017 г. |

2018 г. |

2017 г. |

2018 г. |

в тыс. руб. |

в уд. весах, пунктов |

Темп прироста % или раз |

|

|

1 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

288 |

10890 |

0,1 |

5,4 |

10602 |

5,2 |

в 36 раз |

|

Основные средства |

288 |

261 |

0,1 |

0,1 |

-27 |

0,0 |

-9,4 |

|

Финансовые вложения |

0 |

10629 |

0,0 |

5,2 |

10629 |

5,2 |

0,0 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

238075 |

192103 |

99,9 |

94,6 |

-45972 |

-5,2 |

-19,3 |

|

Запасы |

11569 |

17029 |

4,9 |

8,4 |

5460 |

3,5 |

47,2 |

|

Дебиторская задолженность |

210308 |

150403 |

88,2 |

74,1 |

-59905 |

-14,1 |

-28,5 |

|

Финансовые вложения |

16164 |

24671 |

6,8 |

12,2 |

8507 |

5,4 |

52,6 |

|

Денежные средства и денежные эквиваленты |

8 |

0 |

0,0 |

0,0 |

-8 |

0,0 |

-100,0 |

|

Прочие оборотные активы |

26 |

0 |

0,0 |

0,0 |

-26 |

0,0 |

-100,0 |

|

БАЛАНС |

238363 |

202993 |

100,0 |

100,0 |

-35370 |

0,0 |

-14,8 |

Таблица 3

Аналитическая группировка статей пассива баланса ООО НПЦ «Стройтехпроект»

|

Статьи актива баланса |

Тыс. руб. |

Удельные веса, % |

Изменения |

||||

|

2017 г. |

2018 г. |

2017 г. |

2018 г. |

в тыс. руб. |

в уд. весах, пунктов |

Темп прироста % |

|

|

1 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

12022 |

20222 |

5,0 |

10,0 |

8200 |

5,9 |

68,2 |

|

Уставный капитал |

10 |

10 |

0,0 |

0,0 |

0 |

0,0 |

0,0 |

|

Нераспределенная прибыль (непокрытый убыток) |

12012 |

20212 |

5,0 |

10,0 |

8200 |

5,0 |

68,3 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

226341 |

182771 |

95,0 |

90,0 |

-43570 |

-5,0 |

-19,2 |

|

Заемные средства |

68822 |

69214 |

28,9 |

34,1 |

392 |

5,2 |

0,6 |

|

Кредиторская задолженность |

157519 |

113557 |

66,1 |

55,9 |

-43962 |

-10,2 |

-27,9 |

|

БАЛАНС |

238363 |

202993 |

100,0 |

100,0 |

-35370 |

0,0 |

-14,8 |

В табл. 3 представлена группировка статей пассива баланса ООО НПЦ «Стройтехпроект» для последующей оценки источников финансирования имущества.

Данные, представленные в табл. 3, позволяют выявить, что общая сумма источников финансирования, что соответствует правилу равенства баланса, так же снизилась на 35370 тыс. руб. или на 14,8 %. Данному снижению способствовали снижение краткосрочных обязательств на 43570 тыс. руб. или на 19,2 % и увеличение собственного капитала на 8200 тыс. руб. или на 68,2 %. Структура пассивов показывает, что исследуемая организация финансирование своей деятельности осуществляет преимущественно за счет заемных и привлеченных средств, так как краткосрочные обязательства имеют доминирующее положение в структуре пассивов (что наблюдается у подавляющего большинства малых предприятий): 95 % в 2017 году и 90 % в 2018 году, а на долю собственного капитала приходится соответственно 5 % и 10 %. Такое преобладание заемного капитала над собственным приводит к потере финансовой устойчивости. Но в связи с тем, что доля собственного капитала к концу 2018 года увеличилась на 5 % за счет роста нераспределенной прибыли, то необходимо отметить, что заемные средства организацией используются эффективно, что позволяет накапливать прибыль от финансово-хозяйственной деятельности.

Анализ имущественного потенциала и источников финансирования деятельности организации показал, что в целом имущество состоит из оборотного капитала, что рассматривается как положительная тенденция, но настораживает преобладание заемного капитала над собственным, что создает риск потери финансовой устойчивости, поэтому возникает необходимость всесторонней оценки финансового состояния исследуемой организации.

После оценки имущественного потенциала и источников его финансирования необходимо проанализировать основной доход от основной деятельности любого хозяйствующего субъекта – выручки от реализации. Факторный анализ выручки будет проведен для оценки степени влияния интенсивных и экстенсивных факторов, повлекших ее изменение. К экстенсивным факторам отнесем стоимость основных средств, материальных затрат, стоимость собственного капитала, а к интенсивным соответственно фондоотдачу, материалоотдачу и капиталоотдачу.

Значение экстенсивных и интенсивных факторов и их динамика, а также динамика выручки представлены в табл. 4.

Выручка от реализации за исследуемый период возросла на 43 948 тыс. руб., в то время как стоимость основных фондов снизилась на 27 тыс. руб., сумма материальных затрат возросла на 5 460 тыс. руб., стоимость собственного капитала увеличилась на 8200 тыс. руб. Данные изменения привели к росту фондоотдачи на 180,4 руб., материалоотдачи на 1,6 руб., капиталоотдачи на 1,0 руб.

Парные значения интенсивных и экстенсивных факторов сгруппируем в форме двухфакторных моделей оценки влияния на выручку:

1. В = СОФ*ФО

2. В = МЗ*МО

3. В = СК*КО

Методом цепных подстановок определим влияние прежде всего экстенсивных факторов:

1. Влияние стоимости основных средств:

ΔВ = 261*116,4-33518 = – 3137,6 тыс. руб.

2. Влияние изменения стоимости материальных затрат:

ΔВ = 17029*2,9 – 33518 = 15866,1 тыс. руб.

3. Влияние изменения стоимости собственного капитала:

ΔВ = 20222*2,8-33518 = 23103,6 тыс. руб.

Интенсивные факторы оказали следующее влияние на выручку от реализации:

1. Влияние изменения фондоотдачи:

ΔВ = 77466 – 30380,4 = 47085,6 тыс. руб.

2. Влияние изменения материалоотдачи:

ΔВ = 77466-49384,1 = 28081,9 тыс. руб.

3. Влияние изменения капиталоотдачи:

ΔВ = 77466- 56621,6 = 20844,4 тыс. руб.

Таблица 4

Факторы влияния на выручку от реализации

|

Показатель |

2017 год (базисный) |

2018 год (отчетный) |

Абсолютное отклонение |

|

Выручка от реализации, тыс. руб. (В) |

33 518 |

77 466 |

43 948 |

|

Стоимость основных средств, тыс. руб. (СОФ) |

288 |

261 |

- 27 |

|

Материальные затраты, тыс. руб. (МЗ) |

11569 |

17029 |

5460 |

|

Стоимость собственного капитала, тыс. руб. (СК) |

12022 |

20222 |

8200 |

|

Фондоотдача (ФО), руб. |

116,4 |

296,8 |

180,4 |

|

Материалоотдача (МО), руб. |

2,9 |

4,5 |

1,6 |

|

Капиталоотдача (КО), руб. |

2,8 |

3,8 |

1,0 |

Далее для наглядности преобразуем сведения об интенсивном и экстенсивном влиянии на выручку в табличный вид (табл. 5).

Факторный анализ выручки от реализации показал, что общая сумма ее увеличилась по сравнению с 2017 годом на 43 948 тыс. руб. Росту выручки способствовали изменения в части факторов основных фондов: за счет экстенсивного фактора выручка снизилась на 3 137,6 тыс. руб., а за счет эффективности использования основных фондов возросла на 47 085,6 тыс. руб. В части материальных факторов выручка увеличилась за счет изменения суммы материальных затрат и материалоотдачи на 15 866,1 тыс. руб. и 28 081,9 тыс. руб. соответственно. В части капитала, на выручку оказали влияние капиталоотдача на 20 844,4 тыс. руб. или 47,4 %, а также стоимость собственного капитала на 23 103,6 тыс. руб. или на 52,6 %. Поэтому для дальнейшего получения выручки ООО НПЦ «Стройтехпроект необходимо придерживаться роста фондоотдачи, материалоотдачи и повышать стоимость собственного капитала.

Анализ рентабельности деятельности будет произведен на основе расчета и исследования рентабельности по отдельным группам показателей:

1. Показатели прибыльности продукции;

2. Показатели прибыльности имущества и его элементов;

3. Показатели эффективности используемого капитала.

В следующей табл. 6 сгруппированы все три группы показателей с методикой расчета и расчетным значением по ООО НПЦ «Стройтехпроект».

Таблица 5

Факторный анализ выручки от реализации

|

Показатель |

Основные средства |

Материалы |

Капитал |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Экстенсивный |

- 3 137,6 |

-7,1 |

15 866,1 |

36,1 |

23 103,6 |

52,6 |

|

Интенсивный |

47 085,6 |

107,1 |

28 081,9 |

63,9 |

20 844,4 |

47,4 |

|

Итог отклонений |

43 948 |

100,0 |

43 948 |

100,0 |

43 948 |

100,0 |

Таблица 6

Показатели рентабельности организации ООО НПЦ «Стройтехпроект»

|

Показатель |

Методика расчета |

2017 г. |

2018 г. |

Абсолютное отклонение, ± |

|

Показатели прибыльности продукции |

||||

|

Рентабельность реализованных работ и услуг, % |

Отношение прибыли от продаж к полной себестоимости |

27,0 |

37,3 |

10,3 |

|

Рентабельность продаж, % |

Отношение прибыли от продаж к выручке |

21,3 |

27,2 |

5,9 |

|

Показатели прибыльности имущества и его элементов |

||||

|

Рентабельность совокупных активов, % |

Отношение чистой прибыли к величине активов |

2,4 |

10,0 |

7,6 |

|

Рентабельность оборотных активов, % |

Отношение чистой прибыли к оборотным активам |

2,4 |

10,0 |

7,6 |

|

Рентабельность чистого оборотного капитала, % |

Отношение чистой прибыли к чистому оборотному капиталу (Собственный капитал – Внеоборотные активы) |

48,0 |

216,8 |

в 1,7 раз |

|

Показатели эффективности используемого капитала |

||||

|

Рентабельность собственного капитала, % |

Отношение чистой прибыли к собственному капиталу |

46,9 |

99,9 |

53,3 |

|

Рентабельность постоянного капитала, % |

Отношение чистой прибыли к собственному капиталу и долгосрочным обязательствам |

46,9 |

99,9 |

53,3 |

Благодаря получению прибыли и ее накоплению по итогам 2018 года, ООО НПЦ «Стройтехпроект» имело положительную отдачу от деятельности. Так, доходность реализуемых работ и услуг возросла на 10,3 %, рентабельность продаж имела рост до 5,9 %, рентабельность от использования имущества возросла на 7,6 %, а отношение чистой прибыли к чистому оборотному капиталу имело значительный рост в 2018 году в 1,7 раз, доходность капитала также возросла на 53,3 %.

Изучив имущественный потенциал, источники финансирования и доходность деятельности необходимо приступить к анализу финансовой устойчивости на основании абсолютных показателей и коэффициентного метода. Финансовая устойчивость является многогранным понятием, включающее в себя оценку различных сторон деятельности малого предприятия. В табл. 7 сгруппированы коэффициенты, позволяющие произвести оценку финансовой устойчивости предприятия.

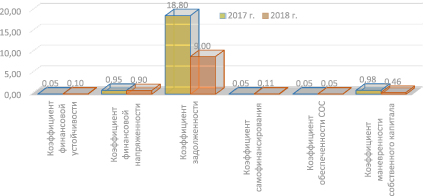

На рис. 2 представлены расчетные значения основных коэффициентов, оценивающих финансовую устойчивость ООО НПЦ «Стройтехпроект».

Таблица 7

Основные финансовые коэффициенты финансовой устойчивости

|

Показатель |

Нормативное значение |

Методика расчета |

|

Коэффициент финансовой устойчивости |

0,8 и более |

Отношение собственного капитала и долгосрочных источников к балансу |

|

Коэффициент финансовой напряженности |

(менее 0,5) |

Доля заемного капитала в пассивах |

|

Коэффициент задолженности |

(менее 0,7) |

Отношение заемного капитала к собственному |

|

Коэффициент самофинансирования |

(более 1,0) |

Отношение собственного капитала к заемному |

|

Коэффициент обеспеченности собственными оборотными средствами |

(0,1 и более) |

Отношение СОС к оборотным активам |

|

Коэффициент маневренности собственного капитала |

(0,2-0,5) |

Отношение СОС к собственному капиталу |

Рис. 2. Коэффициенты финансовой устойчивости ООО НПЦ «Стройтехпроект

Таблица 8

Трехфакторная модель определения типа финансовой устойчивости ООО НПЦ «Стройтехпроект

|

Показатель |

2017 г. |

2018 г. |

|

Излишек (недостаток) собственных оборотных средств |

165 |

-7697 |

|

Излишек (недостаток) собственных и долгосрочных заемных источников покрытия запасов |

165 |

-7697 |

|

Излишек (недостаток) общей величины основных источников финансирования запасов |

68 987 |

61517 |

|

Трехфакторная модель типа финансовой устойчивости |

(1,1,1) |

(0,0,1) |

Для оценки финансовой устойчивости на основании абсолютных показателей применим трехфакторную модель финансовой устойчивости, позволяющей определить тип финансовой устойчивости (табл. 8).

Выводы (заключение)

Проведенный анализ деятельности ООО НПЦ «Стройтехпроект показал, что коэффициенты финансовой устойчивости в большинстве своем не входили в пределы нормативных значений за исключением обеспеченности собственным оборотным капиталом, что является положительным фактом, так как показывает, что у организации имеется достаточный уровень средств для финансирования текущей деятельности, но высокая зависимость от заемного капитала может подвергнуть организацию к потере финансовой устойчивости. К тому же абсолютные показатели финансовой устойчивости показали, что к концу 2018 года организация имела неустойчивое финансовое состояние, Такое состояние характеризуется нарушением текущей и перспективной платежеспособности, организации требуются дополнительные источники финансирования деятельности, но при этом имеется тенденция к восстановлению платежеспособности.

Для сохранения платежеспособности и повышения финансовой устойчивости ООО НПЦ «Стройтехпроект необходимо пересмотреть политику привлечения средств, осуществив перевод краткосрочных обязательств в долгосрочные, что повысит размер перманентного капитала, а также возможно привлечь новых учредителей для повышения собственного капитала, что в дальнейшем позволит изменить структуру источников финансирования в пользу наиболее постоянных и обеспечить повышение финансовой устойчивости в перспективе.

Таким образом, проведение анализа деятельности малого предприятие показало, что для малых предприятий наиболее приемлемым является коэффициентный анализ финансовой устойчивости, анализ рентабельности отдельных категорий используемых средств и всей деятельности, а также исследование факторного влияния на финансовые результаты малого предприятия. Использование данных методик позволяет всесторонне изучить характер и тенденции развития деятельности и, в случае выявленных неблагоприятных обстоятельств, принять своевременные и эффективные управленческие решения.