Введение

В настоящее время информационные технологии активно проникают во все сферы деятельности человека. Процесс цифровизации, являющийся одним из современных тенденций развития общества, становится важнейшим показателем развития страны. Именно в целях экономического роста реализуется национальная программа «Цифровая экономика Российской Федерации», нацеленная на повышение качества жизни населения и уровня его благосостояния на основе использования цифровых технологий.

Особая роль в данном процессе отводится банковскому сектору, который в первых рядах внедряет в свою работу новые инновационные решения, служащие в дальнейшем катализаторами цифровизации в других отраслях экономики. Поэтому ускорение развития цифровых технологий в банках считается одной из важнейших задач развития экономики России.

Цель исследования

Целью данной работы является рассмотрение особенностей внедрения цифровых технологий в российский банковский сектор, анализ особенностей функционирования информационных технологий в деятельности финансово-кредитных организаций, выявление проблем, сдерживающих развитие банковских цифровых сервисов, а также предложение мер, способствующих минимизации рисков цифровизации в банковском секторе.

Материал и методы исследования

Методологическую основу данной статьи составили эмпирические методы исследования, а именно изучение источников информации, касающихся цифровой трансформации банков, в процессе подготовки материала особое внимание обращалось на данные аналитических центров, компаний и фондов. Кроме того, в статье применяются общенаучные методы исследования в рамках сравнительного, логического и статистического анализа, с помощью которых рассматривается текущее состояние цифровизации банковского сектора и содержание используемых цифровых инструментов в финансово-кредитных организациях, а также сравнивается опыт внедрения информационных технологий в различных банках. Помимо приведенных методов в работе используется обобщение полученного материала, а для наглядного представления результатов исследования применяется графическая интерпретация данных.

Результаты исследования и их обсуждение

Уровень цифровизации российского банковского сектора на данный момент достаточно высок и по своим показателям практически не отстает от наиболее развитых экономик мира. Согласно данным компании КПМГ 86 % российских банков уже внедряют в свою деятельность программу цифровой трансформации, в то время как уровень цифровизации отечественного рынка отстает от данного показателя на 23 %, составляя 63 % [6].

Банковская сфера стала первостепенным объектом цифровизации в силу наличия следующих предпосылок:

1. Эффективное применение цифровых технологий на сегодняшний день является неотъемлемым условием в работе банков, стремящихся сохранить конкурентоспособность по всем клиентским сегментам [3, с. 148].

2. Распространение цифровых сервисов в банковской сфере способствует лучшему пониманию потребностей клиентов и дает возможность формировать индивидуальные предложения для пользователей, то есть происходит совершенствование путей взаимодействия банков и потенциальных клиентов [4, с. 110].

3. Данные технологии дают возможность клиентам банка выбрать подходящие им предложения вне зависимости от географии размещения финансовой организации.

4. Информационные технологии, использующиеся в банковской сфере, позволяют совершать более понятные, быстрые и визуально открытые транзакции.

5. Цифровизация позволяют повысить операционную эффективность и управляемость финансовых операций.

6. Инновационные технологии дают возможность снизить стоимость услуг за счет сокращения издержек всех участников финансового рынка.

7. Банки, использующие в процессе своей работы цифровые решения, формируют тем самым свой имидж и предстают перед клиентами как современные технологически продвинутые организации.

По результатам исследования, проводившегося фондом «Сколково» и компанией VR_Bank, был составлен рейтинг кредитных организаций, которые уже совершают конкретные шаги в разработке цифровых технологий и направляют ресурсы в инновационные разработки для создания новых бизнес-моделей. Так, в данный список вошли следующие банки: Тинькофф Банк, Сбербанк России, Альфа-Банк, Райффайзенбанк, АК Барс, Росбанк, ВТБ, Банк Русский Стандарт, Банк «Санкт-Петербург», Банк Уралсиб [12].

Средний объем инвестиций от трех до пяти лет, который банки направляют в программы цифровизации, составляет около 55 млрд. рублей в год [6]. Одним из российских банков, который вкладывает большое количество денежных средств в развитие информационных технологий, является Сбербанк: за последние четыре года на процесс цифровизации было потрачено свыше 400 миллиардов рублей [11].

Основываясь на данных, приведенных в исследовании ВЦИОМа в 2019 году, банковские операции считаются самой популярной онлайн-услугой: 61 % опрошенных чаще совершают банковские трансакции посредством цифровых каналов, при этом значительная доля респондентов, пользующаяся данной услугой, находится в возрастном интервале от 18 до 24 лет (77 %) [13].

За последние 4 года наблюдается увеличение активности населения при использовании цифровых каналов в банковской сфере. Так в 2015 году доля клиентов, использующих дистанционный доступ к банковским счетам, составляла 19,6 %, а в 2018 году этот показатель вырос в 2,3 раза и составил 45,13 %. В 2019 году доля россиян, пользующихся банковским приложением, превысила 50 % [10].

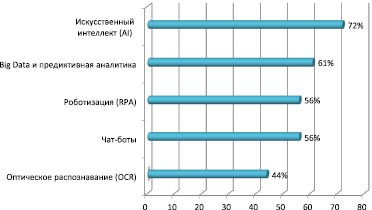

Из основных цифровых технологий, которые используются согласно программе «Цифровая экономика Российской Федерации», самыми распространенными инструментам цифровизации в банках являются: искусственный интеллект, инструменты анализа больших данных, роботизация процессов, чат-боты и оптическое распознавание (рис. 1).

Технология искусственного интеллекта (Artificial Intelligence) нацелена на решение множества задач, главной из которых является адаптация банковских инструментов под желания и нужды клиентов кредитных организаций и персонализация банковских продуктов и сервисов. Применение искусственного интеллекта позволяет упростить систему сбора данных, распознавать и анализировать речь и видео, использовать нейронные сети и биометрическую идентификацию. В мобильном приложении «Сбербанк Онлайн» в марте 2019 года начали применять технологии искусственного интеллекта, которые анализируют поведение клиента с помощью алгоритмов. После этой процедуры в разделе рекомендованных операций пользователю предлагают выполнить действия, которые он уже выполнял раньше.

Рис. 1. Топ-5 технологии, которые планируют развивать российские банки в ближайшее время [6]

Искусственный интеллект активно используется для определения кредитного скоринга (способ оценки кредитоспособности клиентов банка, основанный на численных статистических методах). Например, в «Тинькофф Банке» данные технологии устанавливают допустимую для клиента величину кредитного лимита на основе автоматического анализа данных заемщика, после этого финансовая организация, опираясь на данную информацию, корректирует размер займа.

Кроме того, механизмы искусственного интеллекта помогают выявлять мошеннические операции. Банки применяют биометрический анализ, чтобы идентифицировать клиентов и распознавать злоумышленников. Так, в системе биометрии кроме отпечатков пальцев искусственный интеллект считывает набор уникальных характеристик, описывающих лицо, эти показатели не зависят от прически, очков, макияжа и другие факторов. Данная технология называется биометрический дескриптор лица, с помощью него нельзя восстановить исходное изображение лица, а поэтому данные считаются обезличенными и защищёнными от мошенников. Помимо этого, программа распознает голос по 70 параметрам, при этом соотносит речь с мимикой лица, это позволяет исключить обман с использованием предварительно записанного голоса [2, с. 193].

Также искусственный интеллект в некоторых банках может определить личность по скорости набора текста на клавиатуре. Еще одним способом использования биометрических технологий является аутентификация по рисунку вен на ладони, сканирование осуществляется при помощи инфракрасного излучения, проходящего сквозь ткани руки. Такую технологию уже используют в Альфа-Банке для доступа VIP-клиентов к банковской ячейке.

Работа над единой биометрической системой началась в 2017 году, а летом 2018 года была запущена сама база. В январе 2020 года число зарегистрировавшихся в единой биометрической системе превысило 110 тысяч человек [5].

Помимо борьбы с мошенничеством биометрия помогает клиентам банка получить доступ к дистанционным услугам, требующим подтверждения личности, а пользователям, которые находятся в отдаленных регионах, дает выбор наиболее выгонных предложений в любом банке вне зависимости от их территориальной удаленности.

Инструменты на основе анализа больших данных (Big Data) позволяют обрабатывать значительные массивы информации, поступающие из разных источников в любых форматах. Технологии Big Data дают возможность хранить, исследовать и получать корректные сведения о «цифровом следе», который оставляют все пользователи Интернета, это, в свою очередь, позволяет банкам формировать персональные предложения для своих клиентов, эффективно распределять ресурсы и формировать цифровую стратегию.

Анализ больших данных позволяет разделить пользователей банка на сегменты в соответствии с конкретными профилями, которые составляются при помощи данных технологий на основании модели расходов клиентов, идентификации каналов транзакций. Так, в Сбербанке для тех лиц, кто часто переводит денежные средства в благотворительные фонды, предлагают карту «Подари жизнь». Технологии Big Data помогают понять структуру расходов и предыдущей кредитной истории клиента, это используется финансовой организацией для оценки риска при выдаче кредита.

Большинство банков в своей деятельности используют оптическое распознавание символов или OCR для цифровизации документооборота при обслуживании клиентов, работы с контрагентами и архивации документов. Технология OCR обрабатывает большие объемы текста и переводит изображение в формат, доступный для редактирования. Программа оптического распознавания символов сканирует документы и автоматически проверяет правильность их заполнения, а затем отправляет скан-образы сотруднику банка для верификации, после успешного прохождения которой сканированные документы сохраняются в архив и могут быть в дальнейшем использованы в информационной системе банка. Подобные технологии успешно используются в «Россельхозбанке», где система потокового ввода клиентских данных от ABBYY позволила автоматизировать ввод данных, благодаря чему сотрудники кредитного учреждения теперь ежемесячно обрабатывают 4 миллиона страниц, значительно снизились риски потери и порчи документов, ускорилось взаимодействие между головным офисом и филиалами банка [9].

Для ускорения и облегчения связи между работником кредитной организации и клиентом банки начали задействовать в работу чат-ботов (это программа, которая имитирует диалог с пользователем), тем самым снижая необходимость в использовании таких каналов, как телефон или электронная почта.

Чат-боты, отвечающие на стандартные вопросы, позволяют снизить нагрузку на call-центры и расширяют возможности банка в дополнительных каналах связи с клиентами, что, в свою очередь, способствует повышению качества обслуживания. Кроме того, боты оповещают клиентов о новых банковских продуктах и проводимых акциях, дают информацию о курсах валют. Этот способ коммуникации действует круглосуточно и дает быстрый доступ к информации пользователям, которые используют мессенджеры (программы для смартфона или персонального компьютера, предназначенные для онлайн-общения). В России самым популярным мессенджером для банковских чат-ботов является Telegram, кроме него распространены и другие – Viber, WhatsApp, а также социальные сети (ВКонтакте, Facebook, Instagram, Одноклассники). Например, в Альфа-Банке действует канал связи в Telegram (@AlfaBankBot), который предоставляет информацию о ближайших отделениях и банкоматах, о курсах валют, направляет клиентов на соответствующие страницы официального сайта банка согласно запросу пользователя.

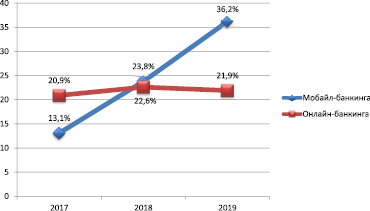

В течение последних пяти лет наблюдается тренд к переходу на мобильный доступ в банк. Для многих потребителей финансовых услуг именно этот путь наиболее часто используется для получения необходимой информации или проведения отдельных операций. Доля клиентов, пользующихся на постоянной основе мобильным приложением или онлайн-банком, постоянно растет (рис. 2). А это означает, что комфорт и функциональность банковских мобильных приложений становятся основой конкурентного преимущества в ближайшие годы.

К самым распространенным банковским операциям, совершающимся с помощью мобильных приложений, относятся: переводы денег по номеру телефона (57 % опрошенных), оплата услуг ЖКХ, мобильной связи, интернета и другого (54 % респондентов), при этом 37 % из них делают этого с помощью QR-кодов или штрих кодов [7].

Рис. 2. Доля активных клиентов банков, воспользовавшихся мобильным приложением или онлайн-банком хотя бы раз за 90 дней ( %) [8]

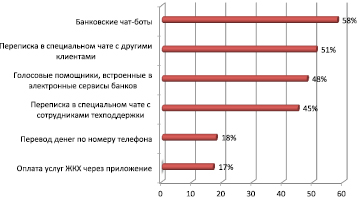

Рис. 3. Цифровые сервисы, о которых не знают участники [7]

Однако более активному развитию банковских цифровых сервисов препятствует недостаточная степень готовности к этому со стороны потребителей, незнание или нежелание клиентов кредитных учреждений пользоваться новыми для них цифровыми услугами. Так, на основе исследования, проведенного Аналитическим центром НАФИ, был составлен список сервисов, которые малоизвестны участникам опроса (рис. 3). Также были выявлены те услуги, о которых большинство россиян знает, но пользуются неохотно, к ним относятся: подача заявки на оформление банковских продуктов на сайте или через приложение (39 % опрошенных), просмотр финансовых советов и новостей в приложениях (30 % респондентов), получение кешбэка (35 % опрошенных) [7].

Помимо данных факторов к проблемам цифровизации банковского сектора относятся риски информационной безопасности. Так, онлайн-банкинг довольно уязвим с точки зрения безопасности транзакций и сохранения персональных данных. Развитие интернета вещей способствует массовым DDoS-атакам, а использование злоумышленниками искусственного интеллекта может привести к сильнейшим сбоям и потерям не только в банковском секторе, но и во всех сферах жизнедеятельности общества [1, с. 21].

Для того, чтобы минимизировать риски цифровизации в банковском секторе и увеличить положительный эффект от инновационных продуктов в деятельности кредитных организаций, рекомендуется внедрять цифровые технологии постепенно, осваивая смежные отрасли, увеличивая скорость совершенствования продуктов, при этом необходимо сконцентрировать внимание на развитие технологий обеспечения безопасности данных.

Заключение

Таким образом, организация эффективного использования цифровых технологий с учетом возможностей банка и запросов со стороны клиентов будут основными направлениями для цифровизации банковского сектора в ближайшие годы.

Благодаря удобству использования инновационных продуктов, интерес к которым за последние годы только повышается, цифровые технологии обладают огромным потенциалом развития не только для банков, но и для экономики в целом. Текущее состояние банковского сектора России предоставляет все необходимые предпосылки для дальнейшей его цифровизации и будущего мирового лидерства в этой сфере. Рациональные цифровые преобразования позволят отдельным банкам, а впоследствии и всему банковскому сектору повысить эффективность деятельности и выйти на новый этап развития финансово-кредитных организаций.