Введение

Принимая во внимание постулаты классических подходов к управлению финансами, эффективная финансово-экономическая деятельность подавляющего большинства коммерческих предприятий и организаций практически невозможна без привлечения заемного капитала. Использование заемных средств позволяет существенно расширить объем хозяйственной деятельности коммерческой организации, что позволяет повысить эффективность использования совокупного капитала компании, и в конечном итоге оказывает положительное влияние на рыночную капитализацию компании, и в результате повышается благосостояние владельцев организации. В современном экономическом мире, за счет внедрения элементов цифровой экономики, взаимоотношения «инвестор – предприятие» претерпеваются существенные изменения. Коммерческие организации с одной стороны выдвигают собственные условия по суммам и срокам поступления финансовых ресурсов, с другой стороны персональный финансовый цикл кругооборота ресурсов диктует даты погашения задолженностей перед инвесторами. Данные выводы также подтверждаются результатами различных эмпирических исследований [1, 2, 3], которые постоянно показывают, что к наиболее значимым факторам, влияющими на выбор источников финансирования заемного капитала, помимо его стоимости, относятся: гибкость управления, степень риска, время проведения операций, ожидаемые дополнительные доходы от привлечения заемных средств. Данные факторы приводят к тому, что коммерческие структуры постоянно ищут новые формы финансирования, которые являются по определенным показателям более привлекательными, чем классические. К числу таких новых форм финансирования, с учетом развития на современном этапе IT-технологий и наличием различных инвестиционных платформ, востребованных в первую очередь малыми предприятиями и стартапами относят и микроинвестирование от физических лиц. Невысокий доход от классических вариантов размещения временно свободных денежных, который сопоставим с официальными показателями инфляции, толкает инвесторов – физических лиц на поиски альтернативных вариантов финансовых вложений. В настоящее время в связи со снижением ключевой ставки Банком России до 6 % (с 10.02.2020 г.) [4], ставки по вкладам для физических лиц, по основным банкам, (срок вложения 3 года) находятся в диапазоне от 4,5 до 6 % годовых [5-9].

Однако для оценки возможности привлечения финансовых ресурсов руководство коммерческой организации или стартапа должна четко понимать, на какой срок и под какой процент возможно привлечение финансовых и/или материальных ресурсов от физических лиц, и устроят ли предложенные параметры потенциальных инвесторов.

Цель исследования

Сформировать модель финансирования внедрения бизнес-идеи в деятельность коммерческой организации или стартапа за счет привлечения ресурсов от широкого круга инвесторов. В исследовании под инвестором рассматривается только физическое лицо – резидент Российской Федерации. Указанная модель должна дать ответ на несколько основных вопросов:

1) на какой срок, и под какой минимальный процент необходимо привлекать ресурсы для организации/стартапа;

2) имеет ли целесообразность вложения ресурсов со стороны инвестора – физического лица;

3) как изменится затратная часть за счет учета налоговой нагрузки в расчетах между организацией и физическими лицами;

4) в какой форме необходимо предоставлять ресурсы коммерческой организации/стартапу, с позиции минимизации риска финансовых потерь со стороны инвестора;

5) какова должна быть минимальная цена на новую продукцию (товар, работу, услугу) посредствам расчета и обработки данных в системе бухгалтерского управленческого учета;

6) имеет ли целесообразность вывода продукции (товара, работы, услуги) на рынок, относительно конкурентов;

7) каковы финансовые результаты деятельности коммерческой организации/стартапа, при внедрении нового вида деятельности, с учетом использования заёмных ресурсов.

Материалы и методы исследования

В методологическом отношении проведенное исследование основано на общенаучных методах финансового управления, финансовой математики, бухгалтерского управленческого учета. Типологические особенности проблемы, которой посвящено данное исследование, а также относящегося к ней широкого круга вопросов, потребовал от авторов систематизации и преемственности в исследовании.

В процессе исследования применялись такие общенаучные методы, как сравнительный анализ, логико-аналитические методы, системный анализ, а так же построение графических зависимостей и формирование табличных данных.

Информационной базой исследования послужили законодательные и нормативно-правовые акты РФ, регулирующие налогообложение юридических и физических лиц, бухгалтерский учет затрат, данные из открытых источников Банка России и банковского сообщества, статистические данные Федеральной службы государственной статистики РФ. В работе использованы материалы международных и отраслевых научно-практических конференций, а также общедоступная информация из глобальной сети Интернет.

Результаты исследования и их обсуждение

Анализируя вопрос об эффективности привлечения в финансово-хозяйственной деятельности заемных ресурсов, на основе собственного опыта и информации доступной в экономической периодике [8-11], в виде отправной точки исследования авторы рассматривают, следующие факты:

1. Для привлечения банковского кредита коммерческой организации (малый или средний бизнес) чаще всего необходимы или залог или гарантийное обеспечение от третьих лиц.

2. Банки чаще всего предоставляют кредит со следующим условием: по договору предусмотрена ежемесячная аннуитетная схема погашения долга, что всегда удобно компании из-за наличия отраслевых особенностей финансово-хозяйственного цикла деятельности предприятия.

3. Вариант расширения или диверсификации бизнеса – увеличение уставного капитала за счет привлечения новых владельцев, несет в себе риск, связанный с потерей независимости коммерческой организации.

4. Имеется возможность привлекать ресурсы не только в денежной форме, но и в материальной, причем право собственности остается у инвестора. Такой подход служит дополнительной защитой вложений при неблагоприятном развитии ситуации при реализации бизнес идеи.

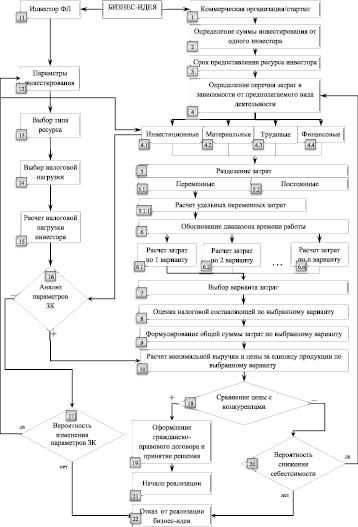

Исследуя данный вопрос, представим процесс поиска решения в виде алгоритма, схематично представленного на рисунке.

Отличительной чертой представленного алгоритма является тот факт, что авторами сделана попытка свести вместе финансовые интересы коммерческой организации/стартапа и инвесторов-физических лиц, с учетом действующего нормативно-правового поля в Российской Федерации, регулирующего бухгалтерский учет и отдельные аспекты налогообложения участников данного процесса.

Для понимания реализации механизма принятия решения детализируем основные этапы алгоритма, представленного на рисунке.

На этапе 4 происходит формирования полных затрат, согласно выделенным элементам, которые понесет организация при реализации бизнес-идеи. Авторы разделили финансовые и инвестиционные затраты, согласно следующих признаков: финансовые – это затраты связанные непосредственно с реализацией бизнес идеи; под инвестиционными понимаются затраты в виде денежного потока связанного с обслуживанием заемного капитала. На данном этапе дополнительно формируется график погашения задолженности по привлеченным суммам основного долга. Необходимо отметить, что данный пункт тесно связан с реализацией этапов 12, 13 и 14. В соответствии с авторской идеей между ними должен происходит обмен данными по следующим показателям:

- форма привлечения заемного капитала. С практической точки зрения можно рассматривать два основных варианта. Первый вариант – классический, привлечение капитала в виде денежных средств на расчётный счет организации. Второй вариант – покупка инвестором от своего имени и за свой счет необходимого для реализации бизнес идеи актива, с последующей сдачей его в аренду.

Алгоритм принятия решения о привлечении заемных ресурсов при реализации бизнес-идеи

При этом договор аренды может предусматривать переход права собственности на актив через определённый период времени после погашения задолженности. Данный вариант предпочтителен для инвестора, так как он позволяет сохранить в той или иной мере вложенные ресурсы, при неудачной реализации бизнес идеи.

- формирование налоговой нагрузки у организации и инвестора. Авторы в своих исследованиях поддерживают мнение, что в расчетах процентная ставка по привлечённому капиталу должна быть «чистой». Другими словами необходимо учитывать при расчёте доходности от вложений налоговую нагрузку. Если у коммерческой организации затраты при реализации и первого и второго варианта согласно положению по бухгалтерского учету [13] увеличивается себестоимость, продукции (товаров, работ, услуг). То для инвестора – физического лица не все так однозначно. Если вложения в реализацию бизнес-идеи произошли в форме денежных средств, то доход в виде процентов облагается согласно пункту 1 статьи 224 НК РФ [14] по ставке 13 % (инвестор – резидент Российской Федерации). В том случае когда, сдается имущество в аренду юридическому лицу, то инвестор имеет возможность платить налог на профессиональный доход (ставка 6 %) [15]. В представленных вариантах получается разная налоговая база.

Информация, которая собирается при совместно реализации данных этапов должна показывать все затраты компании в денежном эквиваленте, а также сроки их наступления. Полученные данные необходимо на этапе 5 разделить на переменные и постоянные. В данной ситуации авторы предлагают использовать традиционные системы бухгалтерского управленческого учета, т.е. использовать показатели затрат на уровне единицы продукции, такие как количество заработная плата основных производственных рабочих, число часов работы оборудования и количество единиц произведенной продукции (этап 6).

На этапе 10 происходит расчет минимально возможной выручки. Данный расчет предлагается производить через точку безубыточности, т.е. когда объем реализации равен затратам на производство и продажу продукции (товаров, работ, услуг). Исходя из полученных данных, и предлагается принимать решения о реализации бизнес идеи или пересмотре данных по ней (этап 17, 18).

Выводы

Главной особенностью формирования капитала небольших коммерческих предприятий или стартапов является тот факт, что зачастую основным источником финансирования, являются заемные средства по процентную ставку значительно выше рыночной. Поэтому исходя из практики хозяйственной деятельности реализация представленного механизма обоснования при принятии решений является реальной возможностью понять жизнеспособность основной бизнес идеи. Информационная база представленного алгоритма является реалистичной, т.к. при своем формировании опирается на первичные данные бухгалтерского управленческого учета. В свою очередь инвесторы – физические лица, имеют инструмент позволяющий оценить эффективность инвестирования с учетом налоговой нагрузки. Данные инструмент позволяет принять инвестиционное решение, исходя из собственных предпочтений относительно доходности и риска, о целесообразности и формах вложения денежных средств.