Сейчас, в кризисные для России годы, перед государством стоит сложная задача по формированию бюджетных ресурсов для покрытия дефицита бюджета, существующего сегодня в России. На сегодняшний день особую роль в формировании полноценного бюджета государства приобретает проблема использования наиболее эффективного механизма взыскания налоговой задолженности. Для решения данной проблемы налоговыми органами применяется административный порядок взыскания налоговой задолженности, позволяющий создать финансовую и социальную стабильность в России и решить проблему нехватки денежных ресурсов в бюджете российского государства.

В настоящее время основной акцент в сфере администрирования налоговой задолженности делается на досудебное взыскание налоговой задолженности налоговыми органами. Поэтому перейдем к детальному анализу возможной к взысканию налоговыми органами налоговой задолженности.

Материал и методы исследования

Информационной базой для анализа налоговой задолженности являются отчеты о задолженности по налогам и сборам, пеням и налоговым санкциям в бюджетную систему Российской Федерации по форме 4-НМ за 2015, 2016, 2017, 2018 и 2019 годы, которые представлены на официальном сайте ФНС РФ в разделе «Статистика и аналитика»[5].

Результаты исследования и их обсуждение

Обработав информацию по формам 4-НМ за ряд лет были получены следующие сводные показатели взыскания налоговой задолженности.

Исходя из табл. 1, можно сделать вывод, что с 2015 по 2019 год задолженность налогоплательщиков перед бюджетом как по налогам и сборам, так и по налоговым пеням и санкциям растет год за годом в связи с активно распространяющимся экономическим кризисом в России.

В качестве более детального изучения общей задолженности перед бюджетом была рассчитана динамика состояния налоговой задолженности в Российской Федерации за 2015-2019 годы. Для этого необходимо воспользоваться следующими формулами:

Днз по налогам и сборам ( %) = Днс1 : Днс0 * 100– 100, (1)

где Днз по налогам и сборам – динамика состояния налоговой задолженности по налогам (сборам) за рассматриваемый период в сравнении с соответствующим периодом прошлого года;

Днс1/(0) – сумма задолженности перед бюджетом по налогам и сборам за отчетный период/(соответствующий период прошлого года) (тыс. руб.);

Днз по пеням и санкциям( %) = Дпс1 : Дпс0 * 100 – 100, (2)

где Днз по пеням и санкциям – динамика состояния налоговой задолженности по пеням и санкциям в целом по РФ за рассматриваемый период в сравнении с соответствующим периодом прошлого года;

Дпс1/(0) – сумма задолженности перед бюджетом по пеням и санкциям за отчетный период/(за соответствующий период прошлого года) (тыс. руб.);

Исходя из данных формул, были проведены следующие расчеты динамики состояния налоговой задолженности в целом по РФ, которые отражены в табл. 2.

Таблица 1

Сводные показатели взыскания налоговой задолженности в административном порядке за 2015-2019 гг.

|

Показатели |

Ед. изм. |

На 01.01.2015 |

На 01.01.2016 |

На 01.01.2017 |

На 01.01.2018 |

На 01.01.2019 |

|

Общая задолженность перед бюджетом по налогам и сборам |

тыс. руб. |

728 164 852 |

770 308 170 |

802 681 722 |

827 344 753 |

1 031 693 514 |

|

Общая задолженность перед бюджетом по пеням и налоговым санкциям |

тыс. руб. |

319 392 931 |

329 005833 |

336 121184 |

296 785120 |

348 015 544 |

Таблица 2

Расчет динамики состояния налоговой задолженности, администрируемой налоговыми органами в целом по РФ за 2015-2019 гг.

|

Показатели |

Ед. изм. |

На 01.01.2015 |

На 01.01.2016 |

На 01.01.2017 |

На 01.01.2018 |

На 01.01.2019 |

|

Динамика задолженности перед бюджетом по налогам и сборам |

% |

+7,83 |

+5,79 |

+4,20 |

+3,07 |

+24,69 |

|

Динамика задолженности перед бюджетом по пеням и налоговым санкциям |

% |

-3,04 |

+3,01 |

+2,16 |

-11,71 |

+17,26 |

Исходя из полученных в табл. 1 и 2 данных, можно сделать следующие выводы:

- динамика задолженности перед бюджетом показывает, что ежегодно в Российской Федерации отмечается рост задолженности перед бюджетом как по налогам и сборам (в среднем увеличение на 9,1 % ежегодно), так и по налоговым санкциям и пеням (в среднем увеличение на 1,5 % ежегодно);

- по мнению экономиста Севостьянова И.А. «Анализ динамики текущей задолженности по налогам и сборам, а также пеням и санкциям показывает, что сейчас наблюдается ее некоторый рост, а значит наличие у экономических субъектов задолженности по налогам и сборам может стать одним из ключевых дестабилизирующих социально-экономических факторов, поскольку она существенным образом ограничивает объем финансовых ресурсов, находящихся в распоряжении государства»[3];

- по мнению экономиста Бондаревой О.А. «рост налоговой задолженности является следствием кризисных явлений, происходящих в экономике России в последние годы и связанных со снижением ликвидности и платежеспособности организаций»[2];

- По мнению экономиста Муталимовой П.М. «Для отслеживания и принятия мер по взысканию или списанию задолженности налоговым органам необходимо получать более детальную информацию об эффективности проводимых ими мероприятий. Для этого ФНС РФ необходимо доработать форму 4-НМ путем добавления в нее более детальных аналитических данных, позволяющих оценить эффективность мероприятий по отсрочке (рассрочке) с указанием основания предоставления. Также из этих данных будет видно, насколько востребован ИНК в регионе и работают ли реально стимулы, заложенные в ней»[3];

- По мнению экономиста Федоренко Н.В. «Для того чтобы инкассовые поручения, выставленные налоговыми органами, всегда исполнялись в полном объеме, необходимо сделать так, чтобы в случае открытия счета организацией в ином кредитном учреждении двухмесячный срок повторного направления инкассового поручения должен исчисляться с даты, когда налоговому органу стало известно об открытии должником нового счета»[4].

Далее были рассмотрены и проанализированы причины возникновения задолженности перед бюджетом, администрируемой налоговыми органами в административном порядке. Данными причинами являются:

- недоимка организаций, не представляющих налоговую отчетность в установленные законом сроки;

- задолженность организаций и ИП, находящихся в процедуре банкротства.

Результаты проведенного анализа по рассмотрению глобальных причин возникновения налоговой задолженности отражены в табл. 3. Для проведения данного анализа был изучен раздел 1 формы 4-НМ отчета о начислении и поступлении налогов и сборов в бюджетную систему Российской Федерации, взятый с официального сайта Федеральной налоговой службы [4].

Исходя из полученных результатов, отраженных в табл. 3, можно сделать следующие выводы:

- с 2015 по 2017 год был зафиксирован рост непредоставлений налоговой отчетности в установленные законом сроки организациями, однако с 2018 года был зафиксирован спад недоимки организаций, в связи с непредставлением налоговой отчетности, так как ФНС России разработала новую информационную систему в сети Интернет по оповещению налогоплательщиков о необходимости предоставления в налоговые органы налоговой отчетности.

Таблица 3

Анализ причин возможной к взысканию налоговыми органами налоговой задолженности (тыс. руб.)

|

Показатели |

На 01.01.2015 |

На 01.01.2016 |

На 01.01.2017 |

На 01.01.2018 |

На 01.01.2019 |

|

Недоимка организаций, не предоставляющих налоговую отчетность |

72 596 950 |

87 250 020 |

100 126 538 |

57 222 722 |

56 715 885 |

|

Недоимка организаций и ИП, находящихся в процедуре банкротства |

64 575 541 |

67 702 617 |

77 307 537 |

79 905 186 |

98 741 183 |

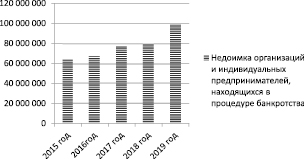

Рис. 1. Недоимка организаций и индивидуальных предпринимателей, находящихся в процедуре банкротства

- недоимка организаций и ИП, находящихся в процедуре банкротства с 2015 по 2019 год выросла в 1,52 раза, более наглядно это можно увидеть на рис. 1. Это связано с тем, что с каждым годом в России развивается кредитная система, а это значит, что растет и доля как организаций-заемщиков, так и заемщиков-индивидуальных предпринимателей, которые берут кредиты на разные нужды, в том числе и на открытие и поддержку бизнеса. Но не всегда такой бизнес растет и процветает. В любой момент дела могут стать убыточными, а долги не покрываемыми. Поэтому организации и ИП начинают с каждым годом более активно прибегать к процедуре банкротства, особенно в условиях кризиса мировой экономики.

- по мнению экономиста Консвисаровой Е.В. «для повышения эффективности взыскания налоговой задолженности в ходе процедур банкротства необходима концентрация функций обеспечения процедур банкротства как на уровне региональных управлений ФНС России, так и в правовой и досудебной работе ФНС России на уровне центрального аппарата с крупнейшими и значимыми должниками с целью инициирования только тех процедур, в которых задолженность по налогам будет погашена» [2].

Далее была проанализирована налоговая задолженность, которую налоговым органам удалось урегулировать в административном порядке и сделать соответствующие выводы. Для этого в данной работе была создана табл. 4, отражающая способы урегулирования налоговыми органами налоговой задолженности в административном порядке и показывающая результаты урегулирования задолженности за ряд лет.

В связи с полученными в табл. 4 результатами, можно сделать следующие выводы:

1. Размер реструктурированной налоговой задолженности с 2015 по 2019 год снизился в 4,2 раза, а это значит, что рост числа уклонений от уплаты налогов постепенно снижается.

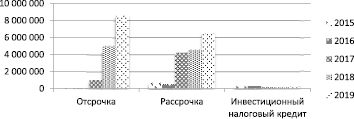

2. Количество предоставленных налоговыми органами отсрочек и рассрочек для уплаты налогоплательщиками налоговой задолженности год за годом растет. Более наглядно это можно увидеть на рис. 2. Это обусловлено повышающейся из года в год налоговой нагрузкой на бизнес в РФ.

3. Самую большую долю задолженности, урегулированную налоговыми органами в административном порядке, составляет задолженность, приостановленная к взысканию в связи с введением процедуры банкротства. Среднее значение с 2015 по 2019 год по данному показателю составило 210 029 540 тыс. рублей.

Также в ходе анализа практики административного порядка взыскания налоговой задолженности, была проанализирована налоговая задолженность, которую налоговым органам не удается взыскать по следующим причинам:

- гибель физических лиц, имеющих налоговую задолженность;

- ликвидация организаций и ИП, имеющих налоговую задолженность.

Таблица 4

Анализ урегулированной налоговыми органами налоговой задолженности в административном порядке за 2015-2019 гг. (тыс. руб.)

|

Показатели |

На 01.01.2015 |

На 01.01.2016 |

На 01.01.2017 |

На 01.01.2018 |

На 01.01.2019 |

|

Реструктурированная задолженность |

7 813 200 |

5 855 030 |

4 424 642 |

3 034 910 |

1 857 907 |

|

Отсрочка |

49 856 |

68 769 |

1 056 425 |

5 015 997 |

8 599 157 |

|

Рассрочка |

712 494 |

530 008 |

4 217 346 |

4 573 742 |

6 532 320 |

|

Инвестиционный налоговый кредит |

300 000 |

348 531 |

203 848 |

206 794 |

309 191 |

|

Задолженность приостановленная к взысканию в связи с введением процедуры банкротства |

203 211 768 |

217 113 367 |

193 504 937 |

196 901 407 |

239 416 222 |

Рис. 2. Анализ отсроченных (рассроченных) платежей за 2015-2019 гг.

Таблица 5

Анализ задолженности по налогам и сборам, невозможной к взысканию налоговыми органами, в административном порядке (тыс. руб.)

|

Показатели |

На 01.01.2015 |

На 01.01.2016 |

На 01.01.2017 |

На 01.01.2018 |

На 01.01.2019 |

|

Задолженность умерших физических лиц |

1 029 720 |

1 152 592 |

1 436 495 |

2 004 715 |

2 493 661 |

|

Задолженность ликвидированных организаций и индивидуальных предпринимателей |

2 380 773 |

1 177 484 |

3 618 016 |

2 410 631 |

2 172 860 |

Для анализа данных причин была создана табл. 5, отражающая результаты анализа невозможной к взысканию налоговыми органами задолженности вследствие гибели физических лиц, а также при ликвидации организации или индивидуального предпринимателя, имеющих налоговую задолженность.

Исходя из данных табл. 5, можно сделать следующие выводы:

- рост задолженности умерших физических лиц с 2015 по 2019 год планомерно растет, что негативно сказывается на возможности взыскания налоговыми органами налоговой задолженности. Это связано, в первую очередь, с неблагоприятной демографической ситуацией в стране. Из-за высокой смертности физических лиц в России с 2015 по 2019 год в досудебном административном порядке налоговым органам не удалось взыскать задолженности на сумму 8 117 183 тыс. рублей;

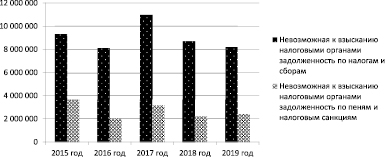

- налоговая задолженность у ликвидировавшихся организаций и ИП в среднем с 2015 по 2019 год составляет 2 351 953 тыс. рублей. Однако на 01.01.2017 года наблюдается резкое увеличение задолженности ликвидированных организаций и индивидуальных предпринимателей (рис. 3). Это связанно с ухудшением экономической обстановки в стране, введением санкций против нашей страны, а также развитием мирового экономического кризиса.

Рис. 3. Анализ налогов и сборов, а также пеней и санкций, невозможных к взысканию налоговыми органами в административном порядке

Заключение

Таким образом, по результатам исследования можно сделать вывод, что по состоянию на сегодняшний день, у ФНС РФ существует ряд проблем, с которыми они ежедневно сталкиваются при взыскании налоговой задолженности, процедура проведения административного порядка взыскания налоговой задолженности не является совершенной и подлежит существенному реформированию. ФНС РФ следует оценивать реальную платежеспособность налогоплательщика для погашения имеющейся задолженности, совершенствовать налоговое законодательство путем устранения противоречий и более точной детализации прав и обязанностей как налогоплательщика, так и налоговых органов, а также необходимо вводить новые программные комплексы для повышения качества проведения налогового контроля, следствием которого станет увеличение взыскания налоговой задолженности; Во-вторых, по результатам проведенного анализа в данном исследовании, можно сделать вывод о нестабильности налоговой системы РФ, в результате чего организации и ИП стараются оптимизировать налогообложение. За последние пять лет с 2015 по 2019 год в досудебном административном порядке налоговым органам не удалось взыскать задолженности на сумму 8 117 183 тыс. рублей, при этом динамика задолженности перед бюджетом показывает, что ежегодно в Российской Федерации отмечается рост задолженности как по налогам и сборам (в среднем увеличение на 9,1 % ежегодно), так и по налоговым санкциям и пеням (в среднем увеличение на 1,5 % ежегодно). Также в связи с введением экономических санкций и продолжающимся кризисом в экономике России с 01.01.2015 согласно проведенному анализу наблюдается резкое увеличение задолженности ликвидированных организаций и индивидуальных предпринимателей (с 1 177 484 тыс. руб. до 3 618 016 тыс. руб.). А в связи с неблагоприятной демографической ситуацией в стране рост налоговой задолженности умерших физических лиц вырос за последние 5 лет в 2,5 раза и составил на 01.01.2020 года – 2 493 661 тыс. рублей.

Подводя итог, стоит отметить, что урегулирование налоговой задолженности является важной составляющей для государства, но наличие выявленных проблем в данном исследовании свидетельствует о необходимости изменений в механизме действий налоговых органов по взысканию налогов и сборов в административном порядке.