Введение

Основной сферой взаимодействия рыночных агентов в условиях рыночной экономики является финансовая. По мере развития промышленности и торговли ведущую роль в финансовой инфраструктуре стала выполнять банковская система. Она является важнейшим институтом рыночной экономики, призванный обеспечить регулирование и трансформацию финансовых потоков на основе деятельности кредитных учреждений, отличающихся объемами капитала, величинами портфелей, показателями доходности и риска и др. факторами, определяющими их роль на региональном и федеральном уровнях. Исходя из этого, стратегической целью банков, как и других коммерческих организаций, является достижение системных критериев эффективности основной деятельности, таких как доходность, ликвидность и устойчивость. Эти показатели формируются как на этапе проведения пассивных операций, связанных с привлечением денежных ресурсов, так и на этапе активных, осуществляемых в соответствии с политикой размещения финансовых средств.

Для поддержания стабильности с целью снижения потенциальных финансовых рисков коммерческому банку необходимы правильная оценка, мониторинг и регулирование финансовой устойчивости [1–5]. Однако, большинство известных на сегодняшний день методик оценки данного показателя не решают проблемы банкротства, санации или отзыва лицензии, поскольку не в полной мере отражают реальности практической деятельности коммерческих банков. Одной из причин является некорректное определение финансовой устойчивости и характеризующих ее внутренних рисков банка.

Целью исследования является определение основных финансовых рисков, диагностика которых позволит корректно идентифицировать финансовую устойчивость коммерческого банка.

Предметом исследования выступают количественная и качественная оценки финансовой устойчивости коммерческих банков.

Результаты исследования и их обсуждение

Использование тех или иных методов оценки финансовой устойчивости банковской организации диктуется выбранным понятийным аппаратом. Известно несколько теоретических подходов к определению устойчивости, основными из которых являются функционально-целевой и риск-ориентированный [6–8].

Первый подразумевает использование в оценках финансовой устойчивости банка возможности выполнения им своих функциональных обязанностей и достижения целей собственников и кредиторов в условиях изменчивой внешней среды. Например, С.Л. Ермаков [9] характеризует финансовую устойчивость банка как способность сохранять равновесие в условиях воздействии внутренних и внешних сил.

Некоторые сторонники данного подхода особенно выделяют функцию выполнения банком взятых обязательств. Так, И.С. Ильясов [10] утверждает, что финансовая устойчивость банка – способность в динамических условиях рыночной среды четко и оперативно выполнять свои функции, обеспечивать надежность вкладов юридических и физических лиц и своих обязательств по обслуживанию клиентов. И.И. Можанова и О.А. Антонюк [2] считают, что финансовая устойчивость определяется стабильностью, поступательным развитием хозяйствующего субъекта, обеспечивающим максимальное достижение поставленных им целей в изменяющихся условиях.

Временной аспект становится не менее важным критерием в определении финансовой устойчивости. По мнению Л.В. Татариновой [8], финансовая устойчивость коммерческого банка – качественная характеристика его деятельности, позволяющая своевременно адаптироваться к изменениям макроэкономической среды, эффективно функционировать на рынке банковских услуг, выполнять обязательства перед клиентами, акционерами вне зависимости от воздействия внешних и внутренних факторов и обеспечивать потенциальный рост и развитие всех структурных подразделений в среднесрочной и долгосрочной перспективе.

Особо отметим, что категории «устойчивость» и «надежность» не тождественны. Этой позиции придерживается, например, проф. М.А. Халиков и его ученики [1, 4, 7, 11, 12]. Согласно словарю И.С. Ожегова [13], «надежный» – внушающий доверие, отвечающий своему назначению; «устойчивый» – не подверженный колебаниям, стойкий, твердый. Таким образом, выполнение банком своих обязательств перед клиентами или участниками является определяющим критерием надежности. Устойчивость, прежде всего, – способность противостоять влиянию экзогенных и эндогенных факторов [14].

Второй подход к определению ориентирован на внутренние источники нестабильности, выступающие в форме рисков. Следуя Э.С. Розенгрену, «трансформация риска» происходит за счет аккумулирования средств вкладчиков и направления их в более рисковые долгосрочные инвестиционные проекты [15]. Так, финансовая устойчивость определяется эффективностью оценки риска и способов его нивелирования с учетом вероятности возникновения. С.В. Кадомцева, сторонник данного подхода, также отмечает необходимость учитывать достижение оптимального сочетания выигрыша и риска [16].

Стоит также отметить, что Центральный Банк России напрямую устанавливает методики оценки финансовой устойчивости и трактует ее, как состояние, при котором банк продолжает выполнять свой функционал, не допуская нарушений контрольных параметров [17].

Учитывая изложенные подходы, предложим следующее определение финансовой устойчивости коммерческого банка, ориентированное на использование в рамках риск-анализа: финансовая устойчивость – состояние финансовых ресурсов, при котором коммерческий банк, трансформируя финансовые риски, способен оперативно выполнять свои функции и сохранять основные параметры экономической деятельности (капитал, прибыль) при изменениях макроэкономической среды.

Далее, переходя к процедуре оценки финансовой устойчивости коммерческого банка, будем исходить из установленных нормативными актами Центрального банка и внутренними нормативами процедур по установлению степени соответствия устойчивости коммерческого банка предъявляемым требованиям со стороны субъектов оценки [17–19].

Комплексный подход к определению финансовой устойчивости банка включает:

– анализ балансовой отчетности, качества клиентской базы и конъюнктуры рынка [16];

– выявление рисков кредитно-инвестиционной и операционной деятельности банка;

– соблюдение нормативов регулирующих органов;

– контроль за ведением бухгалтерской отчетности;

– контроль за эффективностью ведения активных и пассивных операций.

Поскольку вывод об устойчивости банка делается на основе оценки уровня рисков и качества управления ими, необходимо выявить эти риски.

Единого перечня рисков для коммерческих банков в РФ не установлено, и каждая кредитная организация выбирает собственный метод оценки финансовой устойчивости. Банк России в своем обзоре банковского сектора определил следующие показатели финансовой устойчивости (в %) [18, 19]:

– достаточность капитала;

– кредитный риск;

– риск ликвидности;

– рыночный риск;

– риск рентабельности.

Норматив достаточности капитала (Н1) регулирует риск несостоятельности банка и определяет требования по минимальной величине собственных средств банка [3]. Поскольку финансовая устойчивость определяется способностью сохранять основные параметры экономической деятельности, данный показатель покрывает возможные рыночные, кредитные и операционные риски коммерческого банка. Норматив достаточности собственных средств рассчитывается как отношение банковского капитала к сумме обязательств перед клиентами на последнюю отчетную дату квартала [17]:

(1)

(1)

Специалисты Базель III предложили альтернативный способ определения уровня достаточности капитала в оценках финансовой устойчивости на основе базовой (стабильной) части капитала и активов, взвешенных на величину риска [20]:

(2)

(2)

Чем выше коэффициент, тем более устойчивым считается оцениваемый банк.

Кредитный риск наиболее важен в оценках долгосрочной устойчивости банка. Он характеризует вероятность потерь финансовых активов в результате невыполнения заемщиком своих обязательств по выплате процентов и основной суммы долга в соответствии с договором. В широком смысле, Банк России связывает кредитный риск с размещением средств в разные активы, с проведением срочных сделок, с наличием условных обязательств кредитного характера [18]. По форме 0409115 кредитный риск рассчитывается как сформированный резерв на возможные потери по ссудам в % в объеме выданных ссуд:

(3)

(3)

Таким образом, от уровня резервной базы зависит стабильность финансового положения коммерческого банка и возможность вести непрерывную эконмическую деятельность при возникновении внешних рисков.

В банковской системе РФ используется опыт лишения лицензий в связи с проблемами с ликвидностью денежных средств. Способы оценки риска ликвидности кредитных организаций базируются на соотношении между объемами активов и соответствующих обязательств. Так, риск ликвидности характеризуется снижением объемов денежных средств на корреспондентских счетах, задержками в проведении безналичных платежей [18]. Банку необходимо оценивать величину потенциальных убытков, которые могут возникнуть при поддержании ликвидности, чтобы правильно распределять имеющиеся ресурсы. Таким образом, риск ликвидности указывает на состояние финансовых ресурсов, характеризующее способность банка выполнить свои обязательства и сохранить финансовую устойчивость.

Оперативность банковской деятельности характеризуется нормативом текущей ликвидности (Н3), который оценивает риск потери ликвидности и определяет минимальное значение отношения суммы ликвидных активов банка к сумме пассивов по счетам до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней. [15]. Норматив текущей ликвидности банка (Н3) рассчитывается по формуле:

*100 %, (4)

*100 %, (4)

где Овт – обязательства по счетам до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, и обязательства банка перед кредиторами (вкладчиками) сроком исполнения обязательств в ближайшие 30 календарных дней;

Овт* – величина минимального совокупного остатка средств по счетам физических и юридических лиц до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней.

Рыночный риск появляется в результате возникновения убытков вследствие неблагоприятного изменения макроэкономических показателей финансовой системы (кривые процентных ставок, курсы валют, стоимость финансовых инструментов). Во всех формах рыночного риска (процентный, валютный, фондовый, товарный) используются экзогенные показатели, что затрудняет оценку финансовой устойчивости [4, 7, 12].

Предложенный Базель III коэффициент чистого стабильного финансирования способен определить способность банка противостоять внешним рыночным шокам, учитывая совокупность срочных депозитных привлечений к общему объему рисковых активов. Однако в ст. 837, п. 2 Гражданского кодекса есть норма, гарантирующая возврат вклада физическому лицу по его первому требованию [14].

Таким образом, для объективной оценки финансовой устойчивости следует рассматривать срочные депозитные средства без учета вкладов граждан. Это позволит определить долю средств, покрывающих рисковые активы, которая не будет востребована в случае наступления «не шоковых» рыночных событий:

(5)

(5)

Риск рентабельности также является индикатором эндогенной формы финансовой устойчивости банка, поскольку низкая норма прибыли может быть связана с консервативной инвестиционной политикой или высокими операционными затратами. Эффективная деятельность банка может определяться ставками дохода от активов, что также свидетельствует о правильности распоряжения финансовыми ресурсами и сохранении прибыльности акционеров при изменении рыночной ситуации. В российской банковской практике в оценках финансовой устойчивости учитываются такие показатели, как рентабельность активов, рентабельность капитала. Альтернативный способ оценки риска рентабельности предлагают рассмотреть С.В. Кадомцева и М.А. Исраелян [17]. Авторы приводят примеры банкротств банков, чьи пассивы были сформированы за счет заимствованных ценных бумаг [17].

Чем выше зависимость банка от оптового финансирования, тем значительней риск потери прибыли.

Например, кредиты реальной экономики РФ в конце 90-х составили меньше третьей части активов, однако в ценные бумаги было вложено 33,4 % активов. Так банки стремились держаться дальше от реального сектора экономики, чтобы получить больший процент прибыли, при этом не всегда считаясь с рисками, что привело к потерям при дефолте 1998 г. [7].

В связи с этим, предлагается рассмотреть отношение сумм, инвестируемых банком на приобретение акций других юридических лиц к капиталу (норматив Н12) [18]:

(6)

(6)

Следующий риск – операционный – присущ всем банковским продуктам и тесно связан с другими рисками. Базельским комитетом рекомендовано включить его в оценку устойчивости коммерческим банкам. Центральный банк характеризует операционный риск как вероятность возникновения убытков в результате несоответствия характеру и масштабам деятельности кредитной организации и (или) требованиям действующего законодательства, их нарушения служащими кредитной организации, недостаточности функциональных возможностей, а также в результате воздействия внешних событий [21]. Контроль операционного риска является основой стабильного функционирования банка.

В декабре 2017 г. принята новая методология стандартизованной оценки операционного риска, которая заключается в определении минимума капитала [19]:

Коп. = BIC*ILM, (7)

где BIC – бизнес-индикатор, отражающей усредненный операционный риск отрасли;

ILM – внутренний мультипликатор убытков.

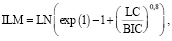

(8)

(8)

где LC – компонента убытков (Loss Component), учитывающая особенности операционного риска конкретного банка по статистике его внутренних убытков за последние годы (не менее 10 лет).

Если LC больше, чем BIC, то ILM больше единицы: банк с высокими потерями по сравнению с его BIC должен иметь более высокий капитал за счет учета внутренних потерь.

Заключение

Финансовый анализ – важнейший способ определения финансового состояния и выбора направления повышения эффективности банковской деятельности. Совокупная оценка финансовой устойчивости российского коммерческого банка по мнению авторов должна основываться на следующих показателях риска:

– риск достаточности капитала;

– кредитный;

– риск ликвидности;

– рыночный;

– риск рентабельности;

– операционный.

Основные проблемы банковской системы России связаны с ее недостаточной устойчивостью и высокой зависимостью от геополитических и экономических факторов. Наиболее значимые для банковской системы риски – снижение ликвидности кредитных организаций и уязвимость денежных средств вкладчиков. Необходимо учитывать низкую степень диверсификации активов банков и недостатки в системе их страхования. Коммерческие банки должны использовать унифицированные и собственные критерии финансовой устойчивости и отслеживать отклонения от их приемлемых значений.