Современная макроэкономическая ситуация в России характеризуется постепенным выходом экономики страны из кризиса 2014-2015 гг., когда произошли резкие негативные изменения в таких показателях, как курс национальной валюты, рыночная цена на нефть марки Brent. Это привело к давлению на уровень цен в стране, в связи с чем Банк России стал проводить более жесткую денежно-кредитную политику и придерживаться стратегии инфляционного таргетирования. По мнению ряда исследователей, проводима Банком России политика является достаточно эффективной с точки зрения выполнения цели по сдерживанию темпов инфляции, но оказывает негативное воздействие на экономический рост в стране [7].

Особое внимание при анализе факторов, влияющих на темпы инфляции в России, исследователи уделяют мировым ценам на нефть. Данный фактор может играть значимую роль, что связано с зависимостью экспорта России от нефтегазовых ресурсов. Исследуя влияние мировых цен на нефть и уровня инфляции в России в периоды до и во время кризиса 2014-2015 гг., исследователи приходят к выводу, что между данными показателями существовала прямая взаимосвязь – более низкие цены на нефть приводили к более высоким темпам инфляции [1]. Данная зависимость может объясняться политикой Банка России по осуществлению валютных интервенций и воздействием мировых цен на нефть на рыночный курс рубля. В то же время политика Банка России после 2015 года значительно изменилась, что определяет актуальность исследования зависимости цен на нефть и инфляции в России в посткризисный период.

Цель исследования

Цель данного исследования заключается в оценке значимости зависимости уровня инфляции в России от мировых цен на нефть в период 2016-2019 гг. Для этого будет проведен эмпирический анализ, который позволит сделать выводы о наличии взаимосвязи между данными переменными и о возможном характере данной взаимосвязи, а также позволит выбрать наиболее перспективные показатели для прогнозирования инфляции.

Материал и методы исследования

В данном исследовании был проведен анализ данных по пяти переменным:

1) уровень цен на товары и услуги в России за месяц;

2) средняя мировая цена на нефть марки Brentза месяц, долл./барр.;

3) средний рыночный курс рубля к доллару США за месяц;

4) ключевая ставка Банка России, %;

5) денежная масса сезонно скорректированная, млрд руб.

Важно отметить, что все независимые переменные (переменные 1-6) в модели взяты с лагом в один период, так как адаптация уровня цен к внешним шокам может занять определенное время. Рассмотрим подробнее данные переменные, а также гипотезы, которые выдвигаются по отношению к независимым переменным.

Переменная уровня цен на товары и услуги в России строится на основе индекса потребительских цен на всех товары и услуги ( % к предыдущему месяцу). Данный индекс ежемесячно публикует Росстат [5]. Индекс потребительских цен в динамике отражает изменения уровня цен в экономике, что позволяет сделать вывод о динамике инфляции в стране за определенный период времени. В рассматриваемой модели данная переменная выступает в качестве зависимой переменной.

Средняя мировая цена на нефть марки Brentза месяц – это показатель, рассчитанный на основе среднемесячной цены на фьючерс на покупку 1 барреля нефти марки Brent.С помощью данного показателя возможен анализ динамики мировых цен на нефть. Статистика по мировым ценам на нефть была взята из информационного портала Invest Funds [6]. Проведенные исследования обнаруживают обратную взаимосвязь между темпами инфляции в стране и мировыми ценами на нефть [1]. Подобная зависимость может объясняться механизмом передачи ценовых шоков от валютного курса к уровню цен в стране, что, в частности, ярко проявлялось в период валютного кризиса в России в 2014-2015 гг.

Следовательно, Гипотеза 1 (H1): Более высокие мировые цены на нефть марки Brentприводят к более низким темпам инфляции в России в 2016-2019 гг.

Средний рыночный курс рубля к доллару США – это показатель, который позволит отследить влияние курса национальной валюты на уровень инфляции в России. Курс рубля взят в прямой котировке по данным Центрального Банк РФ [3]. Ряд исследователей указывают на то, что между данными переменными может наблюдаться тесная взаимосвязь, что связано с тем с использованием импортных материалов и импортного оборудования в российской экономике [4]. В целом мы можем ожидать, что вместе с обесценением рыночного курса рубля к доллару США будет наблюдаться рост темпов инфляции.

Следовательно, Гипотеза 2 (H2): Более высокое значение рыночного курса рубля по отношению к доллару США в прямой котировке приводят к более высоким темпам инфляции в России в 2016-2019 гг.

Одним из важнейших показателей денежно-кредитной системы является ключевая ставка Банка России. Ключевая ставка – процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора. Более высокие значения ключевой ставки являются частью «жесткой» денежно-кредитной политики, что может приводить к снижению темпов инфляции.

Следовательно, Гипотеза 3 (H3): Более высокие значения ключевой ставки Банка России приводят к более низким темпам инфляции в России в 2016-2019 гг.

Денежная масса – это другой важный показатель денежно-кредитной политики Банка России. Более высокое значение денежной массы, при прочих равных, должно приводить к более высоким темпам инфляции, что связано со стимулирующей денежно-кредитной политикой [2]. В качестве индикатора денежной массы был выбран индикатор M2 (национальное определение) сезонно скорректированный. В целом ожидается, что рост данного индикатора будет сопровождаться ростом темпом инфляции в стране.

Следовательно, Гипотеза 4 (H4): Более высокое значение денежной массы M2 сезонно скорректированной приводит к более высоким темпам инфляции в России в 2016-2019 гг.

Таким образом, в рамках эмпирического исследования будут проверены четыре гипотезы о влиянии различных факторов на уровень цен в России в 2016-2019 гг. Важно отметить, что одним из потенциально значимых показателей является валовой внутренний продукт (ВВП), но, как показывает корреляционный анализ, данный показатель характеризуется очень высокой корреляционной взаимосвязью с рядом важных показателей (например, между ВВП и денежной массой). Это может привести к высокому риску мультиколлинеарности, что, в свою очередь, может привести к невозможности применения основных статистических тестов. По этой причине в предлагаемой модели показатель ВВП не будет учитываться напрямую.

В качестве методов исследования были выбраны следующие:

1) графический метод анализа, который позволит оценить возможную взаимосвязь между темпами инфляции и мировыми ценами на нефть марки Brent за исследуемый период;

2) корреляционный анализ, который позволит напрямую оценить корреляционную взаимосвязь между темпами инфляции и мировыми ценами на нефть марки Brent за исследуемый период;

3) регрессионный анализ, который позволит оценить влияние мировых цен на нефть марки Brentна темпы инфляции с учетом воздействия других важных показателей за исследуемый период;

4) кластерный анализ, который поможет классифицировать все наблюдения независимых переменных на оптимальное число кластеров.

В рамках регрессионного анализа будет оценена следующая теоретическая модель:

inflationt = α + β1*brentt + β2*rubt + β3*key_ratet + β4*M2t + ∈t, (1)

где brentt – средняя цена на нефть марки Brent за месяц t, долл. США;

rubt – средний валютный курс рубля по отношению к доллару за месяц t, прямая котировка;

key_ratet – ключевая ставка Банка России в месяц t, %;

M2t – денежная масса сезонно скорректированная в месяц t, млрд руб.

Далее, перейдем к результатам исследования.

Результаты исследования и их обсуждение

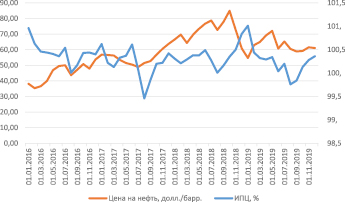

Результаты графического анализа позволили сделать вывод, что в определенные периоды наблюдала положительная взаимосвязь между темпами инфляции и мировыми ценами на нефть марки Brent, а в другие – отрицательная. Так, положительная взаимосвязь характерна для периода апрель 2019 года – декабря 2019 года (см. рис. 1).

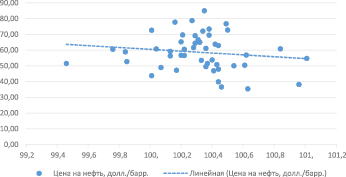

В то же время мы не может сделать однозначный вывод о характере взаимосвязи между данными показателями, так как явной зависимости между ИПЦ и мировыми ценами на нефть не наблюдается. Если рассматривать диаграмму рассеяния, то в целом наблюдается отрицательная взаимосвязь между ИПЦ и мировыми ценами на нефть (см. рис. 2).

Рис. 1. Динамика индекса потребительских цен ( %) в России и средней мировой цены на нефть марки Brent (долл./барр.) в 2016-2019 гг. Источник: составлено автором

Рис. 2. Диаграмма рассеяния для индекса потребительских цен ( %) в России и средней мировой цены на нефть марки Brent (долл./барр.) в 2016-2019 гг. Источник: составлено автором

Для более точной оценки следует провести корреляционный анализ. С помощью эконометрического пакета SPSS 23.0 был проведен расчет парной корреляции Пирсона для пяти рассматриваемых переменных, а также для показателя ВВП. Результаты корреляционного анализа представлены в табл. 1.

Как мы можем видеть, между инфляцией (inflation) и мировыми ценами на нефть (brent) наблюдается не значимая корреляционная взаимосвязь – коэффициент корреляции Пирсона составляет только -0,143. При этом важно отметить, что коэффициент корреляции является отрицательным, то есть более высокие мировые цена на нефть сопровождались более низкими темпами инфляции, как и предполагалось в рамках гипотезы H1.

Также, можно заметить, что между ВВП и двумя переменными (ключевая ставка Банка России, объем денежной массы) существует тесная значимая корреляционная взаимосвязь, поэтому эта переменная не будет учитывать в рамках регрессионного анализа для снижения риска мультиколлинеарности.

Далее, перейдем к результатам регрессионного анализа (см. табл. 2).

Таблица 1

Результаты корреляционного анализа зависимости цен на нефть (brent) и инфляции (inflation) в России в 2016-2019 гг.

|

brent |

rub |

gdp |

key_rate |

M2 |

inflation |

||

|

brent |

КорреляцияПирсона |

1 |

-,351* |

,737** |

-,818** |

,710** |

-,143 |

|

Знач. (двухсторонняя) |

,014 |

,000 |

,000 |

,000 |

,331 |

||

|

N |

48 |

48 |

48 |

48 |

48 |

48 |

|

|

rub |

Корреляция Пирсона |

-,351* |

1 |

-,142 |

,293* |

-,108 |

,359* |

|

Знач. (двухсторонняя) |

,014 |

,334 |

,043 |

,464 |

,012 |

||

|

N |

48 |

48 |

48 |

48 |

48 |

48 |

|

|

gdp |

Корреляция Пирсона |

,737** |

-,142 |

1 |

-,938** |

,981** |

-,214 |

|

Знач. (двухсторонняя) |

,000 |

,334 |

,000 |

,000 |

,145 |

||

|

N |

48 |

48 |

48 |

48 |

48 |

48 |

|

|

key_rate |

Корреляция Пирсона |

-,818** |

,293* |

-,938** |

1 |

-,938** |

,210 |

|

Знач. (двухсторонняя) |

,000 |

,043 |

,000 |

,000 |

,151 |

||

|

N |

48 |

48 |

48 |

48 |

48 |

48 |

|

|

M2 |

Корреляция Пирсона |

,710** |

-,108 |

,981** |

-,938** |

1 |

-,211 |

|

Знач. (двухсторонняя) |

,000 |

,464 |

,000 |

,000 |

,150 |

||

|

N |

48 |

48 |

48 |

48 |

48 |

48 |

|

|

inflation |

Корреляция Пирсона |

-,143 |

,359* |

-,214 |

,210 |

-,211 |

1 |

|

Знач. (двухсторонняя) |

,331 |

,012 |

,145 |

,151 |

,150 |

||

|

N |

48 |

48 |

48 |

48 |

48 |

48 |

|

|

*. Корреляция значима на уровне 0,05 (двухсторонняя). |

|||||||

|

**. Корреляция значима на уровне 0,01 (двухсторонняя). |

|||||||

Примечание. Источник: составлено автором.

Таблица 2

Результаты регрессионного анализа зависимости цен на нефть (brent) и инфляции (inflation) в России в 2016-2019 гг.

|

Коэффициентыa |

||||||

|

Модель |

Нестандартизованные коэффициенты |

Стандартизованные коэффициенты |

т |

Значимость |

||

|

B |

Стандартная ошибка |

Бета |

||||

|

1 |

(Константа) |

100,925 |

2,019 |

49,986 |

,000 |

|

|

brent |

,003 |

,006 |

,123 |

,496 |

,623 |

|

|

rub |

,028 |

,010 |

,467 |

2,821 |

,007 |

|

|

key_rate |

-,094 |

,109 |

-,481 |

-,863 |

,393 |

|

|

m2 |

-4,217E-5 |

,000 |

-,699 |

-1,500 |

,141 |

|

|

a. Зависимая переменная: inflation |

||||||

Примечание. Источник: составлено автором

Результаты теста на проверку значимости уравнения в целом представлена в табл. 3.

На основе регрессионного анализа мы можем сделать следующие выводы:

– коэффициент при переменной мировой цены на нефть марки Brent является не значимым на уровне 5 % (значение t-статистики составляет 0,496, p-value = 0,623);

– коэффициент при переменной валютного курса рубля (rub) является значимым на уровне 1 % (значение t-статистики составляет 2,821, p-value = 0,007);

– коэффициент при переменной ключевой ставка Банка России (key_rate) является не значимым на уровне 5 % (значение t-статистики составляет -0,863, p-value = 0,393);

– коэффициент при переменной денежной массы (M2) является не значимым на уровне 5 % (значение t-статистики составляет -1,5, p-value = 0,141);

– Коэффициент детерминации (R2) отражает, какая доля вариации объясняемой переменной учтена в модели и обусловлена влиянием на нее факторов, включенных в модель. В данном случае R2 = 0,218, что позволяет сделать вывод о том, что 21,8 % изменений исследуемой переменной (инфляция) объясняется изменениями четырьмя факторами модели;

– уравнение в целом является значимым на уровне значимости 5 %, так как значение F-статистики составляет 2,99 (p-value = 0,029), а нулевая гипотеза о незначимости отвергается.

Результаты кластерного анализа для четырех независимых переменных модели представлены в табл. 4.

Таблица 3

Результаты теста на проверку значимости уравнения модели в целом

|

Сводка для модели |

|||||||||||

|

Модель |

R |

R-квадрат |

Скорректированный R-квадрат |

Стандартная ошибка оценки |

|||||||

|

1 |

,467a |

,218 |

,145 |

,25844 |

|||||||

|

a. Предикторы: (константа), m2, rub, brent, key_rate |

|||||||||||

|

ANOVAa |

|||||||||||

|

Модель |

Сумма квадратов |

ст.св. |

Средний квадрат |

F |

Значимость |

||||||

|

1 |

Регрессия |

,799 |

4 |

,200 |

2,990 |

,029b |

|||||

|

Остаток |

2,872 |

43 |

,067 |

||||||||

|

Всего |

3,671 |

47 |

|||||||||

|

a. Зависимая переменная: inflation |

|||||||||||

|

b. Предикторы: (константа), m2, rub, brent, key_rate |

|||||||||||

Примечание. Источник: составлено автором.

Таблица 4

Результаты кластерного анализа зависимости цен на нефть (brent) и инфляции (inflation) в России в 2016-2019 гг.

|

Конечные центры кластеров |

||

|

Кластер |

||

|

1 |

2 |

|

|

brent |

49,41 |

67,72 |

|

rub |

63,42 |

63,16 |

|

key_rate |

9,90 |

7,42 |

|

M2 |

37099,72 |

45100,63 |

Примечание. Источник: составлено автором.

Как мы можем видеть, значения четырех независимых переменных можно классифицировать на два кластера. Для переменной мировых цен на нефть марки Brent конечным центром первого кластера служит значение 49,41 долл./барр., а конечным центром второго кластера является значение 67,72 долл./барр.

Результаты эмпирического исследования и проверки выдвинутых гипотез систематизированы в табл. 5.

Далее, сформулируем основные выводы на основе полученных результатов исследования.

Выводы

Результаты проведенного исследования позволяют сделать вывод о том, что между мировыми ценами на нефть и темпами инфляции в России в 2016-2019 гг. не наблюдалось значимой статистической взаимосвязи. Следовательно, гипотеза H1 о наличии отрицательной взаимосвязи между мировыми ценами на нефть и темпами инфляции отвергается. При этом результаты корреляционного анализа показывают, что между данными переменными существует слабая отрицательная корреляционная взаимосвязь, но данная взаимосвязь не является значимой.

Таблица 5

Результаты эмпирического анализа зависимости цен на нефть (brent) и инфляции (inflation) в России в 2016-2019 гг.

|

Переменная |

Содержание |

Значимость |

Знак при коэффициенте |

Принятые или отвергнутые гипотезы |

|

brent |

Средняя цена на нефть марки Brent за месяц, долл. США |

Не значим на уровне 5 % |

Положительный |

Отвергнута гипотеза H1 |

|

rub |

Средний валютный курс рубля по отношению к доллару за месяц, прямая котировка |

Значим на уровне 1 % |

Положительный |

Принята гипотеза H2 |

|

key_rate |

Ключевая ставка Банка России в месяц, % |

Не значим на уровне 5 % |

Отрицательный |

Отвергнута гипотеза H3 |

|

M2 |

Денежная масса сезонно скорректированная, млрд руб. |

Не значим на уровне 5 % |

Отрицательный |

Отвергнута гипотеза H4 |

Примечание. Источник: составлено автором.

Среди других переменных, рассмотренных в рамках эмпирического исследования, значимой была признана переменная курса рубля к доллару США. Мы можем сделать вывод, что вместе с ослаблением валютного курса рубля к доллару США происходило повышение инфляции в России в 2016-2019 гг. Таким образом, подтверждается гипотеза H2, что позволяет использовать показатель курса рубля к доллару США как прогнозный показатель. Следовательно, более подходящим показателем для прогноза уровня инфляции в России является курс рубля к доллару США. При этом корреляционный анализ не выявил традиционно сильной взаимосвязи между валютным курсом рубля и мировыми ценами на нефть, что может говорить о значительных изменениях в денежно-кредитной политике России в период после валютного кризиса 2014-2015 гг.