Крупные производственные компании и вертикально-интегрированные холдинги – основа корпоративного и государственного секторов в экономике России, рыночная эффективность и конкурентоспособность которых на внутреннем и внешнем рынках – залог ее устойчивого роста. В свою очередь, эффективность интегрированных производственных структур – результат реализации их основного конкурентного преимущества, связанного с синергетическим эффектом интернализации в рамках холдинга взаимосвязанных в производственно-технологическом отношении специфических активов ранее независимых агентов рынка. Синергия усиливается в случае корректно организованной внутренней институциональной среды интегрированной группы, например, в случае оптимизации внутрифирменных материальных и денежных потоков.

На сегодняшний день проблематика оптимального управления денежными потоками предприятия – независимого агента рынка достаточно широко представлена в работах отечественных и зарубежных исследователей. Из последних публикаций на эту тему отметим работы профессора Халикова М.А. и его учеников [21, 22, 24, 28], в которых предложена концепция математического моделирования динамики денежных потоков предприятия с учетом как внутренних условий и ограничений его производственной и финансовой сферы, так и особенностей формирования капитала, авансируемого в затраты производственной и инвестиционной деятельности, расчета и выплаты налогов и пр. обременений.

Что же касается крупных производственных структур и холдингов, то отмеченная проблематика, весьма актуальная для них, исследована недостаточно. Фрагментарно она присутствует в монографии [28]. Общая постановка задачи моделирования внутрифирменных денежных потоков интегрированной группы предприятий приведена в работе автора [2]. Таким образом, данная работа претендует стать первым детальным исследованием по заявленной проблематике.

Цель исследования – разработка и адаптация экономико-математического инструментария моделей и методов выбора оптимального по экономическому критерию варианта управления внутрифирменными денежными потоками интегрированной группы предприятий (в том числе, вертикально-интегрированного холдинга) с учетом приоритетов рыночной стратегии управляющей компании и структурных подразделений в ее составе, производственно-технологических и финансово-ресурсных ограничений совместной деятельности предприятий в операционной и инвестиционной сферах.

Методологическую основу исследования составили труды отечественных и зарубежных учёных по проблемам внутрифирменного управления, оценки эффективности и оптимизации рыночной деятельности крупных промышленных корпораций и холдингов – работы А. Алчяна и Х. Демсеца [1], И. Ансоффа [3], Г.Б. Клейнера и его учеников [15, 16], И.Г. Владимировой [10], В.О. Ивановой [12], Б.А. Логоши и его учеников [18], М.А. Халикова и его учеников [21, 22, 25, 26, 28, 33], Ю.В. Якутина [31]. Автор использовал известный материал по моделям функции «выпуск – затраты», в том числе и в неоклассическом варианте, представленный в работах Г.Б. Клейнера [14], В.А. Колемаева [17], Д.А. Безухова и М.А. Халикова [4, 9, 24, 27, 29]. В оценках перспектив использования тех или иных численных методов решения рассматриваемой оптимизационной задачи автор ссылается на работы М. Аоки [5], Н.С. Бахвалова [7], М.А. Горского [11], Н.Н. Моисеева [20], М.А. Халикова [23], А.С. Немировского [30].

Результаты исследования и их обсуждение

1. Моделирование денежных потоков управляющей компании и структурных подразделений интегрированной группы предприятий: постановка задачи и модель оптимального управления денежными потоками.

Рассматривая постановку задачи моделирования внутрифирменных денежных потоков интегрированной группы предприятий (производственного холдинга), сделаем ряд вводных замечаний, большая часть которых является вполне реалистичной с позиции экономики и финансов корпоративного бизнеса:

- В организационно-правовом отношении производственный холдинг представляет объединение под началом управляющей компании независимых субъектов рынка, взаимосвязанных общими материальными и денежными потоками, циркулирующими в рамках единых производственно-технологических цепочек;

- Перекрестное владение активами в структурных подразделениях холдинга (самостоятельных бизнес – единицах – СБЕ) обеспечивает единство целей и отсутствие внутрифирменного оппортунизма в поведении отдельных СБЕ и является основой их согласованной совместной деятельности в операционной, финансовой и инвестиционной сферах;

- Функционал управляющей компании связан с организацией планирования, контроля и управления общефирменной операционной и инвестиционной деятельностью, финансирование которой организуется как с использованием собственных средств СБЕ, так и привлеченных; включая кредиты внешних по отношению к холдингу финансовых учреждений и средств централизованного инвестиционного фонда холдинга, которыми распоряжается управляющая компания;

- Трансферты УК в адрес СБЕ является по существу низко рисковым и малодоходным софинснасированием рыночной деятельности СБЕ в указанных сферах деятельности и призваны повысить рентабельность их собственного капитала в условиях устойчивого внешнего спроса на продукцию холдинга. По этой причине стоимость трансферных кредитов существенно ниже «традиционного» заемного финансирования, а их возврат предусматривает дополнительную «премию», покрывающую риски и операционные затраты управляющей компании и обеспечивающую рост централизованного инвестиционного фонда холдинга;

- Рыночная деятельность каждого структурного подразделения – СБЕ осуществляется в трех сферах: операционной (производственной), финансовой и инвестиционной, денежные притоки и оттоки по которым регламентируются стандартами финансовой отчетности и, в частности, МСФО.

Так как предметом рассмотрения в этой работе являются денежные потоки, генерируемые в производственном сегменте структурных подразделений холдинга, то возникает необходимость конкретизации некоторых существенных для понимания текста категорий, описывающих этот сегмент. К ним, в частности, относятся: рабочий капитал, функция «затраты – выпуск» и некоторые другие.

Под термином «рабочий капитал» структурной бизнес – единицы в составе холдинга будем понимать постоянные и переменные активы, включаемые в процесс создания новой стоимости и списываемые на счета соответствующих видов затрат, а также собственные и привлеченные средства, авансируемые в покрытие затрат производственной (операционной) деятельности. На этапах производственно-коммерческого цикла рабочий капитал трансформируется в затраты и далее восстанавливается в размере осуществленных затрат из выделяемой части валового продукта.

Под термином «функция затраты – выпуск» будем понимать аналитическую зависимость между величиной рабочего капитала СБЕ на момент его трансформации в затраты и максимальным (в стоимостном выражении) объемом производимой и реализуемой на товарном рынке продукции. В работе в качестве примера функции выпуска будет рассматриваться так называемая неоклассическая производственная функция, описание которой будет приведено ниже.

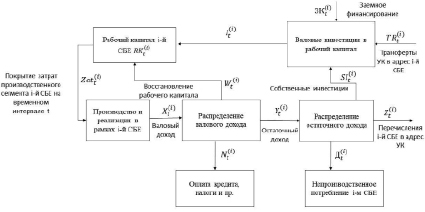

Рис. 1. Денежные притоки и оттоки производственного сегмента i-й СБЕ холдинга в плановом периоде t

На рисунке 1 представлены денежные притоки и оттоки производственного сегмента i-й СБЕ холдинга в плановом периоде t.

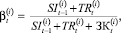

Из рисунка 1 непосредственно следуют соотношения, устанавливающие баланс денежных притоков и оттоков производственного сегмента i-й СБЕ холдинга в плановом интервале t:

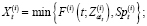

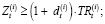

(1)

(1)

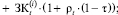

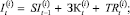

(2)

(2)

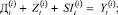

(3)

(3)

(4)

(4)

(5)

(5)

(6)

(6)

(7)

(7)

(8)

(8)

(9)

(9)

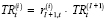

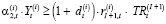

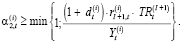

(10)

(10)

где t – индекс планового периода (t =  );

);

i – индекс СБЕ (i =  );

);

– величина рабочего капитала производственного сегмента i-й СБЕ в начале планового периода t;

– величина рабочего капитала производственного сегмента i-й СБЕ в начале планового периода t;

– объем затрат рабочего капитала i-й СБЕ, покрытых из валовой выручки планового периода t;

– объем затрат рабочего капитала i-й СБЕ, покрытых из валовой выручки планового периода t;

– объем инвестиций из собственных и привлеченных источников, направленных в рабочий капитал производственного сегмента i-й СБЕ в начале периода t;

– объем инвестиций из собственных и привлеченных источников, направленных в рабочий капитал производственного сегмента i-й СБЕ в начале периода t;

– производственная функция i-й СБЕ для планового периода t, устанавливающая зависимость между максимальным (в стоимостном выражении) объемом выпуска производственного ее сегмента и прямыми затратами

– производственная функция i-й СБЕ для планового периода t, устанавливающая зависимость между максимальным (в стоимостном выражении) объемом выпуска производственного ее сегмента и прямыми затратами  рабочего (производственного) капитала;

рабочего (производственного) капитала;

– рыночный спрос (в стоимостном выражении) на продукцию i-й СБЕ в плановом периоде t;

– рыночный спрос (в стоимостном выражении) на продукцию i-й СБЕ в плановом периоде t;

τ – ставка налога на прибыль;

– денежный поток выплат по кредитам, налогам и прочими обязательным платежам i-й СБЕ в плановом периоде t;

– денежный поток выплат по кредитам, налогам и прочими обязательным платежам i-й СБЕ в плановом периоде t;

pt – ставка по кредитам подразделениям холдинга в плановом периоде t;

– денежный поток дивидендов и др. выплат акционерам и собственникам по завершении планового периода t;

– денежный поток дивидендов и др. выплат акционерам и собственникам по завершении планового периода t;

– денежный поток отчислений i-й СБЕ в адрес управляющей компании (УК) по итогам производственной деятельности в плановом периоде t;

– денежный поток отчислений i-й СБЕ в адрес управляющей компании (УК) по итогам производственной деятельности в плановом периоде t;

– денежный поток собственных инвестиций в рабочий капитал производственного сегмента i-й СБЕ по завершении планового периода t;

– денежный поток собственных инвестиций в рабочий капитал производственного сегмента i-й СБЕ по завершении планового периода t;

,

,  – денежные притоки соответственно заемного капитала и трансфертных отчислений УК в адрес i-й СБЕ, направляемые в виде целевых инвестиций в её производственный сегмент в начале планового периода t;

– денежные притоки соответственно заемного капитала и трансфертных отчислений УК в адрес i-й СБЕ, направляемые в виде целевых инвестиций в её производственный сегмент в начале планового периода t;

– ставка по внутрифирменным трансфертам для i-й СБЕ в плановом периоде t;

– ставка по внутрифирменным трансфертам для i-й СБЕ в плановом периоде t;

– величина рабочего капитала производственного сегмента i-й СБЕ в конце нулевого временного интервала.

– величина рабочего капитала производственного сегмента i-й СБЕ в конце нулевого временного интервала.

Эндогенными (управляемыми) параметрами системы управления денежными потоками производственного сегмента i-й СБЕ в плановом периоде t являются:

– объемы заемного капитала  , привлекаемого в расширение рабочего капитала;

, привлекаемого в расширение рабочего капитала;

– объемы активов  в составе рабочего капитала, авансируемых в покрытие постоянных и переменных затрат производственной деятельности в плановом периоде t;

в составе рабочего капитала, авансируемых в покрытие постоянных и переменных затрат производственной деятельности в плановом периоде t;

– объем отчислении  на непроизводственное потребление по завершении временного интервала t;

на непроизводственное потребление по завершении временного интервала t;

– объем средств  , перечисляемых по завершении временного интервала t в адрес управляющей компании.

, перечисляемых по завершении временного интервала t в адрес управляющей компании.

Внутрифирменные денежные потоки холдинга в парах «СБЕ-УК» обеспечивают дополнительные инвестиции в рабочие капиталы структурных подразделений (трансферты по линии «УК>СБЕ») и рост общефирменного централизованного инвестиционного фонда (обратные денежные потоки). Балансовые соотношение для этих потоков следящие:

(11)

(11)

(12)

(12)

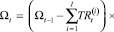

Ωt ≥ 0, t =  , (13)

, (13)

где Ωt-1, Ωt – объемы централизованного инвестиционного фонда холдинга, соответственно, на конец временных периодов t-1 и t;  – ставка по размещенным управляющей компанией в плановом периоде t на банковском депозите средствам централизованного инвестиционного фонда.

– ставка по размещенным управляющей компанией в плановом периоде t на банковском депозите средствам централизованного инвестиционного фонда.

Ограничения (12), (13) обеспечивают финансовую реализуемость внутрифирменной финансовой деятельности структурных подразделений и управляющей компании холдинга.

Соотношения (1) – (13) соответствуют сделанным выше замечаниям и введёнными понятиям, характеризующим динамику денежных и материальных потоков производственной сфере СБЕ в составе холдинга. Эти соотношения корректно описывают трансформацию этих потоков на T – шаговом временном интервале.

Для математической формализации динамической модели внутрифирменных денежных потоков производственного холдинга необходимо выбрать критерий оптимальности варианта выбора состава эндогенных (управляемых) параметров модели.

Учитывая приведенные выше предпосылки о организационно-правовой основе холдинга и направлениях его стратегического развития, логично в качестве критерия оптимальности управления внутрифирменными денежными потоками выбрать дисконтированный за период управления суммарных чистый денежный поток остаточного дохода, генерируемый в производственных сегментах СБЕ холдинга и распределяемый далее собственниками и менеджментом на производственное и личное потребление:

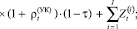

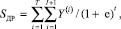

(14)

(14)

где i = I + 1 – индекс управляющей компании, остаточный доход которой на интервале планирования t составляет средства (со знаком « + » – в случае роста и со знаком «-» – в противном случае), объем которых соответствует изменению централизованного инвестиционного фонда холдинга; е – ставка дисконтирования, соответствующая альтернативной (рыночной) доходности собственного капитала акционеров холдинга, приведенная к временному интервалу t (t =  ).

).

Итак, в формализованном в виде динамическая модель оптимизации внутрифирменных денежных потоков интегрированной производственной структуры (и, в частности, холдинга) на интервале планирования [1; T] включает:

– интегральный критерий (14) оптимальности управления внутрифирменными денежными потоками в форме дисконтированного к началу периода управления суммарного (по структурным подразделениям) чистого потока остаточного дохода, сформированного в производственных сегментах СБЕ холдинга;

– внутрипериодные ограничения (1) – (10), характеризующие производственно-технологические и финансово-ресурсные условия трансформации производственного капитала структурных подразделений холдинга на временном интервале t (t =  );

);

– межпериодные ограничения (11) – (13), характеризующие баланс денежных притоков и оттоков управляющей компании и структурных подразделений холдинга на последовательных временных интервалах t-1 и t (t =  ).

).

Замечания и комментарии к модели (13), (1) – (10), (11) – (13):

– в состав затрат  производственного сегмента i-й СБЕ в плановом периоде t включается и амортизация основного (постоянного) капитала, списываемая на результаты производственной деятельности этого периода;

производственного сегмента i-й СБЕ в плановом периоде t включается и амортизация основного (постоянного) капитала, списываемая на результаты производственной деятельности этого периода;

– ограничение (8) на не отрицательность части управляемых переменных рассматриваемой динамической модели может быть расширенно ограничением на их целочисленность, а также целочисленность переменных наборов  (в случае, если интерес представляет не непрерывный, а дискретный вариант модели). Для дискретного варианта в соотношении (3) следует предусмотреть использование целой части от выражения, стоящего в его правой части;

(в случае, если интерес представляет не непрерывный, а дискретный вариант модели). Для дискретного варианта в соотношении (3) следует предусмотреть использование целой части от выражения, стоящего в его правой части;

– учитывая, что весь остаточный доход  i-й СБЕ в плановом периоде t распределяется на непроизводственное потребление

i-й СБЕ в плановом периоде t распределяется на непроизводственное потребление  , пополнение

, пополнение  централизованного инвестиционного фонда холдинга и на собственные инвестиции

централизованного инвестиционного фонда холдинга и на собственные инвестиции  в рабочий капитал её производственного сегмента, баланс денежных оттоков i-й СБЕ можно представить следующими соотношениями:

в рабочий капитал её производственного сегмента, баланс денежных оттоков i-й СБЕ можно представить следующими соотношениями:

(15)

(15)

(16)

(16)

где  – нормы распределение остаточного дохода i-й СБЕ в плановом периоде t, соответственно, на непроизводственное потребление и пополнение централизованного фонда холдинга;

– нормы распределение остаточного дохода i-й СБЕ в плановом периоде t, соответственно, на непроизводственное потребление и пополнение централизованного фонда холдинга;

– аналогично, вводя для управляющей компании индекс I + 1, используем коэффициенты  (i =

(i =  ) – доли трансферных отчислений в структурные подразделения холдинга:

) – доли трансферных отчислений в структурные подразделения холдинга:

(17)

(17)

(18)

(18)

(19)

(19)

где  – объем средств из централизованного инвестиционного фонда холдинга Ωt-1, сформированного на конец временного интервала t-1 на трансферты для периода t;

– объем средств из централизованного инвестиционного фонда холдинга Ωt-1, сформированного на конец временного интервала t-1 на трансферты для периода t;

– на основе соотношений (7) и (15) определим зависимость между нормой  распределения остаточного продукта, сформулированного в производственной сфере i-й СБЕ к концу временного интервала t, долей

распределения остаточного продукта, сформулированного в производственной сфере i-й СБЕ к концу временного интервала t, долей  трансфертных отчислений из централизованного инвестиционного фонда холдинга в i-ю СБЕ, величиной трансфертов

трансфертных отчислений из централизованного инвестиционного фонда холдинга в i-ю СБЕ, величиной трансфертов  и ставкой

и ставкой  внутрифирменного кредитования i-й СБЕ во временном интервале t.

внутрифирменного кредитования i-й СБЕ во временном интервале t.

В соответствии с (7)

В соответствии с (16)

,

,

а в соответствии с (14)  Отсюда получаем:

Отсюда получаем:

(20)

(20)

или, учитывая очередность установления внутрифирменных нормативов:

(21)

(21)

С учетом вновь введенных переменных ограничение (11) можно представить в виде:

(22)

(22)

Таким образом, эндогенные параметры  и

и  , модели управления денежными потоками i-й СБЕ на интервале планирования t следует заменить на

, модели управления денежными потоками i-й СБЕ на интервале планирования t следует заменить на  ;

;

– численный алгоритм решения динамической задачи (14), (1) – (5), (15), (16), (11) – (13) большой размерности может быть основан на общей идеи метода динамического программирования Р. Беллмана [5] и метода решения нелинейных дискретных задач с использованием схемы локальной оптимизации решения задачи линейной непрерывной оптимизации, предположенной М.А. Халиковым [23]. Автор предполагает представить численный метод и алгоритмы динамической оптимизации в следующей публикации.

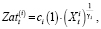

С целью оценки влияния эндогенных параметров приведенной выше оптимизационной модели на состав и величины денежных притоков и оттоков производственных сегментов СБЕ в составе холдинга рассмотрим важный частный случай функции «затраты – выпуск», описываемой неоклассической зависимостью:

(23)

(23)

где γi – степень однородности производственной функции (функции «затраты-выпуск») i-й СБЕ;

ci(1) – удельные затраты (затраты на ед. выпуска) рабочего капитала производственного сегмента i-й СБЕ.

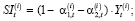

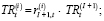

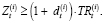

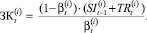

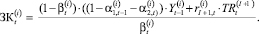

Следствием (23) является соотношение:

(24)

(24)

Введем ряд допущений, которые позволят несколько упростить приведенные выше зависимости между параметрами производственной сферы i-го структурного подразделения холдинга.

Первое относится к неравенству (2), связывающему планируемые затраты производственной деятельности i-й СБЕ на временном интервале t с величиной производственного капитала. Будем считать, что весь производственный капитал на интервале t полностью авансируется в затраты, что соответствует растущему рынку продукции холдинга (больший объем производства – больший объем реализации – больший маржинальный доход).

В этом случае соотношение (22) примет вид:

(25)

(25)

которое для неоклассической функции «затраты – выпуск» соответствует соотношению (3).

Второе допущение связано с наличием зависимости между краткосрочными заимствованиями i-й СБЕ и собственным капиталом, задаваемой коэффициентом  автономии (коэффициент риска структуры капитала производственной сферы):

автономии (коэффициент риска структуры капитала производственной сферы):

(26)

(26)

где  – собственные инвестиции в рабочий капитал i-й СБЕ, осуществляемые в конце временного интервале t-1;

– собственные инвестиции в рабочий капитал i-й СБЕ, осуществляемые в конце временного интервале t-1;

– трансферты управляющей компании в рабочий капитал i-й СБЕ, осуществляемые в начале временного интервала t;

– трансферты управляющей компании в рабочий капитал i-й СБЕ, осуществляемые в начале временного интервала t;

– краткосрочный кредит, выделяемый i-й СБЕ в начале временного интервала t.

– краткосрочный кредит, выделяемый i-й СБЕ в начале временного интервала t.

Используя  как эндогенный (управляемый) параметр, определим величину краткосрочного кредита:

как эндогенный (управляемый) параметр, определим величину краткосрочного кредита:

(27)

(27)

Или

(28)

(28)

Используя соотношения (8) и (26), представим выражение для величины  инвестиций в рабочий капитал i-го СБЕ в начале временного интервала t в следующем виде:

инвестиций в рабочий капитал i-го СБЕ в начале временного интервала t в следующем виде:

(29)

(29)

Учитывая сделанное выше предположение о полном использовании рабочего капитала i-й СБЕ в затратах её производственной деятельности и последующем его восстановлении по окончании очередного производственно-коммерческого цикла, следующим образом уточним баланс производственных активов на последовательных временных интервалах t-1 и t:

(30)

(30)

Перейдем к описанию алгоритма моделирования экономической динамики интегрированной производственной структуры на временном отрезке [0;T], где T – стратегический горизонт планирования и оценки денежных потоков управляющей компании и структурных подразделений в её составе.

В начале временного интервала t (t∈ ) УК холдинга по формуле (11) определяет объем централизованного инвестиционного фонда холдинга и, руководствуюсь соотношением (22), определяет допустимый объем

) УК холдинга по формуле (11) определяет объем централизованного инвестиционного фонда холдинга и, руководствуюсь соотношением (22), определяет допустимый объем  внутрифирменных трансфертов.

внутрифирменных трансфертов.

В соответствии с алгоритмом, приведенным в работе [2], определяются доли  отчислений в структурные подразделения холдинга, величины которых удовлетворяют ограничениям (18) и (19). Притоки трансфертов в рабочие капиталы структурных подразделений определяются по формуле (17).

отчислений в структурные подразделения холдинга, величины которых удовлетворяют ограничениям (18) и (19). Притоки трансфертов в рабочие капиталы структурных подразделений определяются по формуле (17).

На уровне i-го (i =  ) структурного подразделения в начале временного интервала t определяется допустимый объем краткосрочных кредитов (на основе выбора коэффициента

) структурного подразделения в начале временного интервала t определяется допустимый объем краткосрочных кредитов (на основе выбора коэффициента  структуры рабочего капитала) и по формуле (29) рассчитывается общий приток инвестиций в его производственную сферу.

структуры рабочего капитала) и по формуле (29) рассчитывается общий приток инвестиций в его производственную сферу.

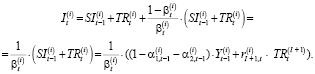

Далее последовательно рассчитываются основные параметры производственной деятельности i-й СБЕ на производственно-коммерческом цикле, соответствующем временному интервале t: величина рабочего капитала  (по формуле (1)); объем валового дохода

(по формуле (1)); объем валового дохода  (по формуле (23)); объемы налоговых платежей, др. вычетов

(по формуле (23)); объемы налоговых платежей, др. вычетов  (по формуле (4), в которой величина

(по формуле (4), в которой величина  задается формулой (26)) и остаточного дохода

задается формулой (26)) и остаточного дохода  (по формуле (5)).

(по формуле (5)).

В конце временного интервала t каждое i-е СБЕ определяет доли  и

и  остаточного дохода, направляемые, соответственно, на непроизводственное потребление и пополнение централизованного инвестиционного фонда холдинга. Объемы оттоков из остаточного дохода определяются в соответствии с формулами (15), при этом размер долей регулируются с соотношением (16).

остаточного дохода, направляемые, соответственно, на непроизводственное потребление и пополнение централизованного инвестиционного фонда холдинга. Объемы оттоков из остаточного дохода определяются в соответствии с формулами (15), при этом размер долей регулируются с соотношением (16).

Для нулевого временного интервала примем:  ;

;  (в централизованном инвестиционном фонде холдинга присутствуют средства, объем Nθ которых соответствуют взносам СБЕ – учредителей холдинга на дату его организационно-правового становления);

(в централизованном инвестиционном фонде холдинга присутствуют средства, объем Nθ которых соответствуют взносам СБЕ – учредителей холдинга на дату его организационно-правового становления);  , (i =

, (i =  ) (

) ( – начальная величина рабочего капитала i-й СБЕ).

– начальная величина рабочего капитала i-й СБЕ).

Итак, динамика внутрифирменных денежных потоков интегрированной производственной структуры на временном отрезке [0; T] задается: приведенными значениями их величины для нулевого временного интервала; эндогенными параметрами  , значения которых выбираются УК и СБЕ в составе холдинга в начале и по завершении очередного временного интервала t, (

, значения которых выбираются УК и СБЕ в составе холдинга в начале и по завершении очередного временного интервала t, ( (их значения регулируются, соответственно, соотношениями (15), (16), (18), (19), (21), (22)).

(их значения регулируются, соответственно, соотношениями (15), (16), (18), (19), (21), (22)).

Таблица 1

Исходные данные-характеристики производственной сферы предприятий моделируемой ИГП

|

Номер СБЕ (i) |

Степень однородности γi функции «затраты-выпуск» |

Удельные затраты сi(1) рабочего капитала i-й СБЕ |

Средневзвешенная цена |

Начальный уровень |

|

1 |

0,6 |

1,2 |

2,0 |

136,0 |

|

2 |

0,75 |

1,3 |

2,1 |

142,0 |

|

3 |

0,8 |

1,32 |

2,2 |

144,0 |

|

4 |

0,83 |

1,33 |

2,2 |

144,0 |

|

5 |

0, 85 |

1,4 |

2,2 |

146,0 |

Детерминантами модели, описывающей динамику производственной сферы i-й СБЕ, являются показатели функции «затраты-выпуск»: γi – степень однородности, Сi(1) – удельные затраты (затраты рабочего капитала на ед. выпуска). Экзогенными (неуправляемыми) параметрами являются ставки: τ – налогообложения прибыли, ρt – кредитная для временного интервала t, ( .

.

В дальнейших приложениях разработанного выше инструментария динамического моделирования внутрифирменных денежных потоков интегрированной производственной структуры с целью привлечения переменных, имеющих стоимостную оценку, к единой системе измерений предложим определять финансовый результат, получаемый в производственной сфере i-й СБЕ  для временного интервала t, по формуле:

для временного интервала t, по формуле:

, (31)

, (31)

где  – валовый выпуск (реализация) i-й СБЕ в интервале t, рассчитанный по формуле (22);

– валовый выпуск (реализация) i-й СБЕ в интервале t, рассчитанный по формуле (22);  – цена реализации продукции i-ой СБЕ в интервале t, (средневзвешенная цена продукции номенклатурного перечня выпускаемого i-й СБЕ).

– цена реализации продукции i-ой СБЕ в интервале t, (средневзвешенная цена продукции номенклатурного перечня выпускаемого i-й СБЕ).

Используя вновь введенное понятие «финансовый результат, полученный в производственной сфере i-го СБЕ в интервале времени t», и его обозначение  , уточним формулы (4) и (5): в них вместо переменной

, уточним формулы (4) и (5): в них вместо переменной  следует использовать

следует использовать  .

.

2. Эмпирические исследования динамики денежных потоков интегрированной группы предприятий.

Эмпирические исследования динамики денежных потоков интегрированной группы предприятий проведем на следующем примере:

– в ИГП входят 5 СБЕ  индекс «6» предназначен для управляющей компании;

индекс «6» предназначен для управляющей компании;

– примем за горизонт планирования денежных потоков ИГП временной интервал, включающий десять последовательных производственно-коммерческих циклов для каждой из пяти СБЕ: t =  . Также будем считать, что внутренние и внешние условия деятельности УК и структурных подразделений холдинга, рыночные цены на продукцию и ставки кредитных организаций на этом горизонте неизменны: сi(1),

. Также будем считать, что внутренние и внешние условия деятельности УК и структурных подразделений холдинга, рыночные цены на продукцию и ставки кредитных организаций на этом горизонте неизменны: сi(1),  ;

;

– исходные данные, характеризующие производственную сферу СБЕ моделируемой ИГП, представлены в следующей таблице (табл. 1);

– объем Ω0 централизованного инвестиционного фонда холдинга на конец нулевого временного интервала примем равным 100 ед.;

– экзогенные параметры ставок кредитных организаций по кредитам и депозитам юридических лиц примем неизменными на выбранном горизонте:  ;

;  ;

;  = 0,06

= 0,06  ;

;  ;

;

– сделаем следующее предположение: на выбранном горизонте t =  управляющая компания проводит политику стимулирования производственной активности первой СБЕ, отличающейся относительно невысоким масштабом выпуска, перечисляя остальным СБЕ равные доли трансфертных платежей. На протяжении десяти временных интервалов направлять на внутрифирменные трансферты 60 % от объема накопленного централизованного инвестиционного фонда холдинга:

управляющая компания проводит политику стимулирования производственной активности первой СБЕ, отличающейся относительно невысоким масштабом выпуска, перечисляя остальным СБЕ равные доли трансфертных платежей. На протяжении десяти временных интервалов направлять на внутрифирменные трансферты 60 % от объема накопленного централизованного инвестиционного фонда холдинга:  (t = 1, … ,10), которые распределять в соответствии с долями:

(t = 1, … ,10), которые распределять в соответствии с долями:  (t =

(t =  ); :

); :  (i =

(i =  ; t =

; t =  );

);

– для оценки влияния на эффективность производственной сферы СБЕ в составе холдинга в условиях общей политики дивидендных выплат снизим долю отчислений первых двух СБЕ в централизованный инвестиционный фонд, определив значения долей отчислений трех других СБЕ на одинаковом постоянном уровне:  (i =

(i =  ; t =

; t =  );

);  (i = 1,2; t =

(i = 1,2; t =  );

);  (i = 3,4,5; t =

(i = 3,4,5; t =  );

);

– эффективность рыночной деятельности подразделений интегрированной группы на временных интервалах t =  оценивается в соответствии с абсолютными и относительными показателями финансового результата и рентабельности осуществленных затрат:

оценивается в соответствии с абсолютными и относительными показателями финансового результата и рентабельности осуществленных затрат:  , (i =

, (i =  ; t =

; t =  ).

).

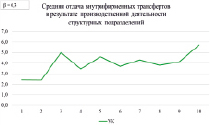

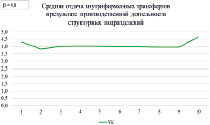

В качестве показателя эффективности деятельности управляющей компании будем рассматривать объем Ωt централизованного инвестиционного фонда холдинга и среднюю отдачу внутрифирменных трансфертов в результатах производственной деятельности структурных подразделений:  , (t =

, (t =  ).

).

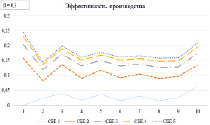

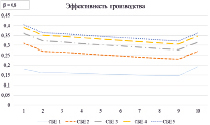

Расчеты динамики денежных потоков рассматриваемой ИГП проводились на базе табличного процесса EXCEL. Ниже в графической форме представлена динамика абсолютных и относительных показателей эффективности для СБЕ и УК.

Рис. 2. Динамика абсолютных и относительных показателей эффективности для структурных подразделений и управляющей компании для значения коэффициента β = 0,3

Таблица 2

Абсолютные и относительные показатели эффективности производственной сферы СБЕ и УК для значения коэффициента β = 0,3

|

СБЕ/Период |

t = 0 |

t = 1 |

t = 2 |

t = 3 |

t = 4 |

t = 5 |

t = 6 |

t = 7 |

t = 8 |

t = 9 |

t = 10 |

|

Ω (Объем централизованного инвестиционного фонда холдинга) |

|||||||||||

|

УК |

100,0 |

89,3 |

78,7 |

115,6 |

130,5 |

180,5 |

214,7 |

283,5 |

343,7 |

441,7 |

720,9 |

|

Средняя отдача внутрифирменных трансфертов в результатах производственной деятельности структурных подразделений |

|||||||||||

|

УК |

0,0 |

2,4 |

2,4 |

5,0 |

3,4 |

4,6 |

3,7 |

4,3 |

3,8 |

4,1 |

5,7 |

|

Остаточный доход |

|||||||||||

|

СБЕ 1 |

0,0 |

0,0 |

6,8 |

14,2 |

8,1 |

21,8 |

11,3 |

29,8 |

17,9 |

40,3 |

125,0 |

|

СБЕ 2 |

0,0 |

26,9 |

19,8 |

40,9 |

36,3 |

59,0 |

59,6 |

85,8 |

93,4 |

125,4 |

222,0 |

|

СБЕ 3 |

0,0 |

35,4 |

29,6 |

53,1 |

55,0 |

79,2 |

90,5 |

120,0 |

142,3 |

181,7 |

309,0 |

|

СБЕ 4 |

0,0 |

40,1 |

34,4 |

61,5 |

66,5 |

95,6 |

113,1 |

150,5 |

183,5 |

235,9 |

399,6 |

|

СБЕ 5 |

0,0 |

42,8 |

37,1 |

66,3 |

73,3 |

105,3 |

126,8 |

169,4 |

209,5 |

270,8 |

458,9 |

|

Финансовый результат |

|||||||||||

|

СБЕ 1 |

0,0 |

27,1 |

32,1 |

36,9 |

43,6 |

49,7 |

58,3 |

66,5 |

77,4 |

88,2 |

101,9 |

|

СБЕ 2 |

0,0 |

81,9 |

106,4 |

124,4 |

155,2 |

183,1 |

223,4 |

264,0 |

317,5 |

374,7 |

446,0 |

|

СБЕ 3 |

0,0 |

109,2 |

145,0 |

173,9 |

219,6 |

265,9 |

328,4 |

397,3 |

484,2 |

583,1 |

704,0 |

|

СБЕ 4 |

0,0 |

125,7 |

172,2 |

210,4 |

271,7 |

335,7 |

422,5 |

521,0 |

646,1 |

792,0 |

971,9 |

|

СБЕ 5 |

0,0 |

133,9 |

186,5 |

230,2 |

300,9 |

376,0 |

478,6 |

596,9 |

748,2 |

927,2 |

1149,7 |

|

Эффективность инвестиций в производственную сферу СБЕ |

|||||||||||

|

СБЕ 1 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,1 |

|

СБЕ 2 |

0,0 |

0,2 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

|

СБЕ 3 |

0,0 |

0,2 |

0,1 |

0,2 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,1 |

0,2 |

|

СБЕ 4 |

0,0 |

0,2 |

0,1 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,1 |

0,1 |

0,2 |

|

СБЕ 5 |

0,0 |

0,2 |

0,1 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

Таблица 3

Денежные потоки производственного сегмента холдинга для значения коэффициента β = 0,3

|

t = 0 |

t = 1 |

t = 2 |

t = 3 |

t = 4 |

t = 5 |

t = 6 |

t = 7 |

t = 8 |

t = 9 |

t = 10 |

||

|

СБЕ 1 |

Заемное финансирование |

0 |

56 |

50 |

52 |

81 |

82 |

127 |

133 |

194 |

213 |

294 |

|

Трансферты УК в адрес СБЕ |

0 |

24 |

21 |

19 |

28 |

31 |

43 |

52 |

68 |

82 |

106 |

|

|

Валовые инвестиции |

160 |

80 |

71 |

74 |

116 |

118 |

181 |

191 |

276 |

305 |

421 |

|

|

Рабочий капитал |

136 |

216 |

287 |

362 |

478 |

596 |

776 |

967 |

1244 |

1548 |

1969 |

|

|

Покрытие затрат произв. сегмента |

0 |

216 |

287 |

362 |

478 |

596 |

776 |

967 |

1244 |

1548 |

1969 |

|

|

Валовый доход |

0 |

23 |

27 |

31 |

36 |

41 |

49 |

55 |

64 |

74 |

85 |

|

|

Восстановление раб. капитала |

56 |

145 |

213 |

246 |

360 |

415 |

586 |

691 |

939 |

1128 |

1969 |

|

|

Оплата кредита, налоги и пр. |

0 |

40 |

20 |

17 |

28 |

20 |

37 |

26 |

47 |

33 |

-40 |

|

|

Остаточный доход |

0 |

0 |

7 |

14 |

8 |

22 |

11 |

30 |

18 |

40 |

125 |

|

|

Собственные инвестиции |

0 |

0 |

3 |

7 |

4 |

11 |

6 |

15 |

9 |

20 |

62 |

|

|

Отчисления на непроизводственное потребление |

0 |

0 |

1 |

3 |

2 |

4 |

2 |

6 |

4 |

8 |

25 |

|

|

Перечисления в адрес УК |

0 |

0 |

2 |

4 |

2 |

7 |

3 |

9 |

5 |

12 |

37 |

|

|

СБЕ 2 |

Заемное финансирование |

0 |

21 |

50 |

40 |

72 |

70 |

107 |

115 |

160 |

181 |

239 |

|

Трансферты УК в адрес |

0 |

9 |

8 |

7 |

10 |

12 |

16 |

19 |

26 |

31 |

40 |

|

|

Валовые инвестиции |

0 |

30 |

72 |

57 |

103 |

100 |

152 |

164 |

228 |

259 |

342 |

|

|

Рабочий капитал |

142 |

172 |

244 |

300 |

403 |

503 |

655 |

819 |

1047 |

1306 |

1647 |

|

|

Покрытие затрат произв. сегмента |

0 |

172 |

244 |

300 |

403 |

503 |

655 |

819 |

1047 |

1306 |

1647 |

|

|

Валовый доход |

0 |

39 |

51 |

59 |

74 |

87 |

106 |

126 |

151 |

178 |

212 |

|

|

Восстановление рабочего капитала |

0 |

100 |

187 |

197 |

304 |

350 |

491 |

591 |

788 |

964 |

1647 |

|

|

Оплата кредита, налоги и пр. |

0 |

12 |

31 |

18 |

38 |

28 |

47 |

40 |

58 |

53 |

-10 |

|

|

Остаточный доход |

0 |

27 |

20 |

41 |

36 |

59 |

60 |

86 |

93 |

125 |

222 |

|

|

Собственные инвестиции |

0 |

13 |

10 |

20 |

18 |

29 |

30 |

43 |

47 |

63 |

111 |

|

|

Окончание табл. 3 |

||||||||||||

|

t = 0 |

t = 1 |

t = 2 |

t = 3 |

t = 4 |

t = 5 |

t = 6 |

t = 7 |

t = 8 |

t = 9 |

t = 10 |

||

|

Отчисления на непроизводственное потребление |

0 |

5 |

4 |

8 |

7 |

12 |

12 |

17 |

19 |

25 |

44 |

|

|

Перечисления в адрес УК |

0 |

8 |

6 |

12 |

11 |

18 |

18 |

26 |

28 |

38 |

67 |

|

|

СБЕ 3 |

Заемное финансирование |

0 |

21 |

52 |

44 |

74 |

79 |

112 |

130 |

172 |

205 |

262 |

|

Трансферты УК в адрес СБЕ |

0 |

9 |

8 |

7 |

10 |

12 |

16 |

19 |

26 |

31 |

40 |

|

|

Валовые инвестиции |

0 |

30 |

74 |

63 |

105 |

113 |

160 |

185 |

245 |

293 |

375 |

|

|

Рабочий капитал |

144 |

174 |

248 |

311 |

417 |

529 |

689 |

874 |

1119 |

1412 |

1786 |

|

|

Покрытие затрат произв. сегмента |

0 |

174 |

248 |

311 |

417 |

529 |

689 |

874 |

1119 |

1412 |

1786 |

|

|

Валовый доход |

0 |

50 |

66 |

79 |

100 |

121 |

149 |

181 |

220 |

265 |

320 |

|

|

Восстановление рабочего капитала |

0 |

100 |

185 |

206 |

304 |

369 |

504 |

629 |

826 |

1037 |

1786 |

|

|

Оплата кредита, налоги и пр. |

0 |

14 |

36 |

26 |

45 |

42 |

59 |

61 |

78 |

83 |

11 |

|

|

Остаточный доход |

0 |

35 |

30 |

53 |

55 |

79 |

90 |

120 |

142 |

182 |

309 |

|

|

Собственные инвестиции |

0 |

14 |

12 |

21 |

22 |

32 |

36 |

48 |

57 |

73 |

124 |

|

|

Отчисления на непроизводственное потребление |

0 |

7 |

6 |

11 |

11 |

16 |

18 |

24 |

28 |

36 |

62 |

|

|

Перечисления в адрес УК |

0 |

14 |

12 |

21 |

22 |

32 |

36 |

48 |

57 |

73 |

124 |

|

|

СБЕ 4 |

Заемное финансирование |

0 |

21 |

56 |

49 |

82 |

90 |

127 |

151 |

200 |

243 |

313 |

|

Трансферты УК в адрес СБЕ |

0 |

9 |

8 |

7 |

10 |

12 |

16 |

19 |

26 |

31 |

40 |

|

|

Валовые инвестиции |

0 |

30 |

80 |

69 |

117 |

128 |

182 |

215 |

286 |

348 |

447 |

|

|

Рабочий капитал |

144 |

174 |

254 |

324 |

440 |

568 |

750 |

965 |

1251 |

1599 |

2046 |

|

|

Покрытие затрат произв. сегмента |

0 |

174 |

254 |

324 |

440 |

568 |

750 |

965 |

1251 |

1599 |

2046 |

|

|

Валовый доход |

0 |

57 |

78 |

96 |

123 |

153 |

192 |

237 |

294 |

360 |

442 |

|

|

Восстановление рабочего капитала |

0 |

94 |

185 |

207 |

313 |

387 |

535 |

679 |

903 |

1152 |

2046 |

|

|

Оплата кредита, налоги и пр. |

0 |

17 |

44 |

34 |

57 |

57 |

79 |

86 |

110 |

124 |

42 |

|

|

Остаточный доход |

0 |

40 |

34 |

62 |

67 |

96 |

113 |

151 |

184 |

236 |

400 |

|

|

Собственные инвестиции |

0 |

16 |

14 |

25 |

27 |

38 |

45 |

60 |

73 |

94 |

160 |

|

|

Отчисления на непроизводственное потребление |

0 |

8 |

7 |

12 |

13 |

19 |

23 |

30 |

37 |

47 |

80 |

|

|

Перечисления в адрес УК |

0 |

16 |

14 |

25 |

27 |

38 |

45 |

60 |

73 |

94 |

160 |

|

|

СБЕ 5 |

Заемное финансирование |

0 |

21 |

59 |

51 |

86 |

96 |

136 |

163 |

218 |

268 |

345 |

|

Трансферты УК в адрес |

0 |

9 |

8 |

7 |

10 |

12 |

16 |

19 |

26 |

31 |

40 |

|

|

Валовые инвестиции |

0 |

30 |

84 |

73 |

123 |

137 |

195 |

234 |

311 |

382 |

494 |

|

|

Рабочий капитал |

146 |

176 |

260 |

333 |

456 |

593 |

787 |

1021 |

1332 |

1714 |

2208 |

|

|

Покрытие затрат произв. сегмента |

0 |

176 |

260 |

333 |

456 |

593 |

787 |

1021 |

1332 |

1714 |

2208 |

|

|

Валовый доход |

0 |

61 |

85 |

105 |

137 |

171 |

218 |

271 |

340 |

421 |

523 |

|

|

Восстановление рабочего капитала |

0 |

92 |

187 |

210 |

319 |

398 |

554 |

710 |

949 |

1221 |

2208 |

|

|

Оплата кредита, налоги и пр. |

0 |

18 |

48 |

38 |

63 |

66 |

91 |

102 |

131 |

151 |

64 |

|

|

Остаточный доход |

0 |

43 |

37 |

66 |

73 |

105 |

127 |

169 |

209 |

271 |

459 |

|

|

Собственные инвестиции |

0 |

17 |

15 |

27 |

29 |

42 |

51 |

68 |

84 |

108 |

184 |

|

|

Отчисления на непроизводственное потребление |

0 |

9 |

7 |

13 |

15 |

21 |

25 |

34 |

42 |

54 |

92 |

|

|

Перечисления в адрес УК |

0 |

17 |

15 |

27 |

29 |

42 |

51 |

68 |

84 |

108 |

184 |

|

Таблица 4

Абсолютные и относительные показатели эффективности СБЕ и УК для значения коэффициента β = 0,8

|

СБЕ/Период |

t = 0 |

t = 1 |

t = 2 |

t = 3 |

t = 4 |

t = 5 |

t = 6 |

t = 7 |

t = 8 |

t = 9 |

t = 10 |

|

Ω (Объем централизованного инвестиционного фонда холдинга) |

|||||||||||

|

УК |

100,0 |

129,7 |

154,4 |

190,1 |

234,0 |

287,5 |

352,0 |

429,7 |

523,0 |

634,8 |

867,0 |

|

Средняя отдача внутрифирменных трансфертов в результатах производственной деятельности структурных подразделений |

|||||||||||

|

УК |

0,0 |

4,3 |

3,8 |

4,0 |

4,0 |

4,0 |

4,0 |

4,0 |

4,0 |

4,0 |

4,7 |

|

Остаточный доход |

|||||||||||

|

СБЕ 1 |

0,0 |

30,2 |

36,2 |

47,1 |

59,8 |

75,4 |

94,5 |

117,9 |

146,4 |

181,0 |

297,0 |

|

СБЕ 2 |

0,0 |

47,8 |

53,7 |

66,5 |

81,0 |

98,6 |

119,5 |

144,4 |

174,2 |

209,5 |

300,1 |

|

Окончание табл. 4 |

|||||||||||

|

СБЕ/Период |

t = 0 |

t = 1 |

t = 2 |

t = 3 |

t = 4 |

t = 5 |

t = 6 |

t = 7 |

t = 8 |

t = 9 |

t = 10 |

|

СБЕ 3 |

0,0 |

56,2 |

63,9 |

78,5 |

95,4 |

115,7 |

139,9 |

168,7 |

203,0 |

243,6 |

338,3 |

|

СБЕ 4 |

0,0 |

61,0 |

70,5 |

87,7 |

107,9 |

132,3 |

161,6 |

196,9 |

239,2 |

289,6 |

402,1 |

|

СБЕ 5 |

0,0 |

63,8 |

74,2 |

92,9 |

115,0 |

141,8 |

174,3 |

213,4 |

260,6 |

317,3 |

440,9 |

|

Финансовый результат |

|||||||||||

|

СБЕ 1 |

0,0 |

23,1 |

27,6 |

32,5 |

37,9 |

44,1 |

51,0 |

58,7 |

67,4 |

77,1 |

87,9 |

|

СБЕ 2 |

0,0 |

75,1 |

90,9 |

108,0 |

127,9 |

150,9 |

177,6 |

208,3 |

243,6 |

284,2 |

330,7 |

|

СБЕ 3 |

0,0 |

99,7 |

121,1 |

144,7 |

172,4 |

204,9 |

242,8 |

286,9 |

338,1 |

397,6 |

466,4 |

|

СБЕ 4 |

0,0 |

114,3 |

141,3 |

171,4 |

207,4 |

250,0 |

300,3 |

359,5 |

429,2 |

510,9 |

606,4 |

|

СБЕ 5 |

0,0 |

121,7 |

151,7 |

185,5 |

226,2 |

274,8 |

332,6 |

401,2 |

482,5 |

578,5 |

691,6 |

|

Эффективность производственной сферы СБЕ |

|||||||||||

|

СБЕ 1 |

0,0 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,1 |

0,1 |

0,2 |

|

СБЕ 2 |

0,0 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,2 |

0,2 |

0,2 |

0,2 |

0,3 |

|

СБЕ 3 |

0,0 |

0,4 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

|

СБЕ 4 |

0,0 |

0,4 |

0,4 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

|

СБЕ 5 |

0,0 |

0,4 |

0,4 |

0,4 |

0,4 |

0,3 |

0,3 |

0,3 |

0,3 |

0,3 |

0,4 |

Рис. 3. Динамика абсолютных и относительных показателей эффективности СБЕ и УК для значения коэффициента β = 0,8

Динамика денежных потоков интегрированной группы предприятий, функции «затраты-выпуск» которых описываются неоклассической зависимостью, отраженная в табл. 2 – 5 и рис. 2 – 3, позволят сделать следующие выводы, часть из которых согласуются с выводами работ [6, 8, 22], полученными для случая «не интегрированного» предприятия:

1. Масштаб производства (степень однородности производственной функции), являясь неуправляемым фактором модели «выпуск-затраты», существенно влияет на экономическую динамику производственной сферы СБЕ и повышает эффективность рабочего капитала предприятий с большим масштабом производства.

2. Выбор управляемых параметров модели внутрифирменных денежных потоков (в данном примере в этом качестве рассматривалась доля заемных средств в производственном капитале СБЕ) является корректным, что корреспондируется и с выводами процитированных выше работ: с ростом заемного финансирования в покрытии затрат производственной сферы СБЕ растет рентабельность затрат и адекватно-риск структуры капитала.

3. Аналогично случаю линейной производственной функции важную роль в улучшении динамики финансового результата СБЕ холдинга играет фактор налогового щита: с ростом финансового рычага динамика выпуска существенно улучшается.

Таблица 5

Денежные потоки производственного сегмента холдинга для коэффициента β = 0,8

|

t = 0 |

t = 1 |

t = 2 |

t = 3 |

t = 4 |

t = 5 |

t = 6 |

t = 7 |

t = 8 |

t = 9 |

t = 10 |

||

|

СБЕ 1 |

Заемное финансирование |

0 |

6 |

12 |

14 |

17 |

22 |

27 |

33 |

41 |

50 |

61 |

|

Трансферты УК в адрес |

0 |

24 |

31 |

37 |

46 |

56 |

69 |

84 |

103 |

126 |

152 |

|

|

Валовые инвестиции |

60 |

30 |

58 |

69 |

86 |

108 |

133 |

165 |

203 |

248 |

304 |

|

|

Рабочий капитал |

136 |

166 |

224 |

293 |

379 |

487 |

620 |

785 |

987 |

1236 |

1539 |

|

|

Покрытие затрат произв. сегмента |

0 |

166 |

224 |

293 |

379 |

487 |

620 |

785 |

987 |

1236 |

1539 |

|

|

Валовый доход |

0 |

19 |

23 |

27 |

32 |

37 |

42 |

49 |

56 |

64 |

73 |

|

|

Восстановление рабочего капитала |

106 |

108 |

155 |

206 |

272 |

353 |

455 |

582 |

739 |

932 |

1539 |

|

|

Оплата кредита, налоги и пр. |

0 |

-11 |

-13 |

-20 |

-28 |

-39 |

-52 |

-69 |

-90 |

-117 |

-224 |

|

|

Остаточный доход |

0 |

30 |

36 |

47 |

60 |

75 |

95 |

118 |

146 |

181 |

297 |

|

|

Собственные инвестиции |

0 |

15 |

18 |

24 |

30 |

38 |

47 |

59 |

73 |

91 |

149 |

|

|

Отчисления на непроизводственное потребление |

0 |

6 |

7 |

9 |

12 |

15 |

19 |

24 |

29 |

36 |

59 |

|

|

Перечисления в адрес УК |

0 |

9 |

11 |

14 |

18 |

23 |

28 |

35 |

44 |

54 |

89 |

|

|

СБЕ 2 |

Заемное финансирование |

0 |

2 |

9 |

10 |

13 |

15 |

19 |

23 |

28 |

34 |

40 |

|

Трансферты УК в адрес |

0 |

9 |

12 |

14 |

17 |

21 |

26 |

32 |

39 |

47 |

57 |

|

|

Валовые инвестиции |

0 |

11 |

44 |

51 |

63 |

77 |

94 |

114 |

139 |

168 |

202 |

|

|

Рабочий капитал |

142 |

153 |

198 |

249 |

312 |

389 |

482 |

597 |

735 |

903 |

1105 |

|

|

Покрытие затрат произв. сегмента |

0 |

153 |

198 |

249 |

312 |

389 |

482 |

597 |

735 |

903 |

1105 |

|

|

Валовый доход |

0 |

36 |

43 |

51 |

61 |

72 |

85 |

99 |

116 |

135 |

157 |

|

|

Восстановление рабочего капитала |

0 |

109 |

147 |

186 |

235 |

295 |

368 |

458 |

568 |

701 |

1105 |

|

|

Оплата кредита, налоги и пр. |

0 |

-12 |

-10 |

-15 |

-20 |

-27 |

-35 |

-45 |

-58 |

-74 |

-143 |

|

|

Остаточный доход |

0 |

48 |

54 |

66 |

81 |

99 |

119 |

144 |

174 |

209 |

300 |

|

|

Собственные инвестиции |

0 |

24 |

27 |

33 |

41 |

49 |

60 |

72 |

87 |

105 |

150 |

|

|

Отчисления на непроизводственное потребление |

0 |

10 |

11 |

13 |

16 |

20 |

24 |

29 |

35 |

42 |

60 |

|

|

Перечисления в адрес УК |

0 |

14 |

16 |

20 |

24 |

30 |

36 |

43 |

52 |

63 |

90 |

|

|

СБЕ 3 |

Заемное финансирование |

0 |

2 |

9 |

10 |

12 |

15 |

18 |

22 |

27 |

32 |

39 |

|

Трансферты УК в адрес |

0 |

9 |

12 |

14 |

17 |

21 |

26 |

32 |

39 |

47 |

57 |

|

|

Валовые инвестиции |

0 |

11 |

43 |

49 |

61 |

74 |

90 |

110 |

133 |

160 |

193 |

|

|

Рабочий капитал |

144 |

155 |

198 |

247 |

308 |

382 |

472 |

582 |

714 |

875 |

1068 |

|

|

Покрытие затрат произв. сегмента |

0 |

155 |

198 |

247 |

308 |

382 |

472 |

582 |

714 |

875 |

1068 |

|

|

Валовый доход |

0 |

45 |

55 |

66 |

78 |

93 |

110 |

130 |

154 |

181 |

212 |

|

|

Восстановление рабочего капитала |

0 |

113 |

149 |

187 |

234 |

292 |

363 |

449 |

554 |

681 |

1068 |

|

|

Оплата кредита, налоги и пр. |

0 |

-11 |

-9 |

-13 |

-17 |

-23 |

-30 |

-38 |

-49 |

-63 |

-126 |

|

|

Остаточный доход |

0 |

56 |

64 |

78 |

95 |

116 |

140 |

169 |

203 |

244 |

338 |

|

|

Собственные инвестиции |

0 |

22 |

26 |

31 |

38 |

46 |

56 |

67 |

81 |

97 |

135 |

|

|

Отчисления на непроизводственное потребление |

0 |

11 |

13 |

16 |

19 |

23 |

28 |

34 |

41 |

49 |

68 |

|

|

Перечисления в адрес УК |

0 |

22 |

26 |

31 |

38 |

46 |

56 |

67 |

81 |

97 |

135 |

|

|

Окончание табл. 5 |

||||||||||||

|

t = 0 |

t = 1 |

t = 2 |

t = 3 |

t = 4 |

t = 5 |

t = 6 |

t = 7 |

t = 8 |

t = 9 |

t = 10 |

||

|

СБЕ 4 |

Заемное финансирование |

0 |

2 |

9 |

11 |

13 |

16 |

20 |

24 |

29 |

36 |

43 |

|

Трансферты УК в адрес |

0 |

9 |

12 |

14 |

17 |

21 |

26 |

32 |

39 |

47 |

57 |

|

|

Валовые инвестиции |

0 |

11 |

45 |

53 |

65 |

80 |

98 |

120 |

147 |

178 |

216 |

|

|

Рабочий капитал |

144 |

155 |

200 |

253 |

318 |

398 |

497 |

617 |

764 |

943 |

1159 |

|

|

Покрытие затрат произв. сегмента |

0 |

155 |

200 |

253 |

318 |

398 |

497 |

617 |

764 |

943 |

1159 |

|

|

Валовый доход |

0 |

52 |

64 |

78 |

94 |

114 |

136 |

163 |

195 |

232 |

276 |

|

|

Восстановление рабочего капитала |

0 |

110 |

148 |

188 |

238 |

300 |

376 |

471 |

586 |

726 |

1159 |

|

|

Оплата кредита, налоги и пр. |

0 |

-9 |

-6 |

-10 |

-14 |

-19 |

-25 |

-33 |

-44 |

-57 |

-126 |

|

|

Остаточный доход |

0 |

61 |

70 |

88 |

108 |

132 |

162 |

197 |

239 |

290 |

402 |

|

|

Собственные инвестиции |

0 |

24 |

28 |

35 |

43 |

53 |

65 |

79 |

96 |

116 |

161 |

|

|

Отчисления на непроизводственное потребление |

0 |

12 |

14 |

18 |

22 |

26 |

32 |

39 |

48 |

58 |

80 |

|

|

Перечисления в адрес УК |

0 |

24 |

28 |

35 |

43 |

53 |

65 |

79 |

96 |

116 |

161 |

|

|

СБЕ 5 |

Заемное финансирование |

0 |

2 |

9 |

11 |

14 |

17 |

21 |

25 |

31 |

38 |

46 |

|

Трансферты УК в адрес |

0 |

9 |

12 |

14 |

17 |

21 |

26 |

32 |

39 |

47 |

57 |

|

|

Валовые инвестиции |

0 |

11 |

46 |

54 |

68 |

84 |

103 |

127 |

155 |

189 |

230 |

|

|

Рабочий капитал |

146 |

157 |

204 |

258 |

326 |

410 |

513 |

640 |

795 |

984 |

1214 |

|

|

Покрытие затрат произв. сегмента |

0 |

157 |

204 |

258 |

326 |

410 |

513 |

640 |

795 |

984 |

1214 |

|

|

Валовый доход |

0 |

55 |

69 |

84 |

103 |

125 |

151 |

182 |

219 |

263 |

314 |

|

|

Восстановление рабочего капитала |

0 |

111 |

149 |

190 |

242 |

307 |

386 |

485 |

606 |

754 |

1214 |

|

|

Оплата кредита, налоги и пр. |

0 |

-8 |

-5 |

-9 |

-12 |

-17 |

-23 |

-31 |

-41 |

-54 |

-127 |

|

|

Остаточный доход |

0 |

64 |

74 |

93 |

115 |

142 |

174 |

213 |

261 |

317 |

441 |

|

|

Собственные инвестиции |

0 |

26 |

30 |

37 |

46 |

57 |

70 |

85 |

104 |

127 |

176 |

|

|

Отчисления на непроизводственное потребление |

0 |

13 |

15 |

19 |

23 |

28 |

35 |

43 |

52 |

63 |

88 |

|

|

Перечисления в адрес УК |

0 |

26 |

30 |

37 |

46 |

57 |

70 |

85 |

104 |

127 |

176 |

|

Заключение

Проведенные теоретические обоснования модели внутрифирменных денежных потоков интегрированной группы предприятий и практические расчеты убедительно демонстрируют актуальность рассмотренной выше постановки задачи и предложенных подходов и методов ее решения.

продукции i-й СБЕ

продукции i-й СБЕ рабочего капитала i-й СБЕ

рабочего капитала i-й СБЕ