Введение

Анализ современной экономической литературы свидетельствует о все возрастающем интересе современных исследователей к применению эконометрических методов и моделей для оценки стоимости бизнеса [1, 2, 3] в условиях развития инновационной среды [4-7]. Это проявляется как в применении классических методов [8,9], так и в широком разнообразии частных подходов [10-13].

Цель исследования

В условиях нарастающего темпа инновационной активности организации особого внимания заслуживают вопросы, связанные с выявлением эффективных форм инновационной деятельности компаний, разработки и реализации инновационной политики, а также совершенствования методических подходов к оценке влияния инновационной активности компании на стоимость бизнеса. В рамках данного исследования анализируются существующие инструментальные методы оценки различных видов деятельности предприятия, влияющие на увеличение эффективности и ценности такой компании, обобщаются ранее полученные авторами выводы о методах оценки стоимости бизнеса с учетом его инновационной активности. Целью исследования является модификация метода капитализации стоимости компании, при котором важным этапом является расчет премии за инновационную активность.

Материал и методы исследования

Инструментальные методы оценки различных видов деятельности предприятий рассматривались многими отечественными учеными.

Так, в работе ученных В.В. Рокотянской и А.Н. Герасимова рассматриваются комплексные методы оценки финансовой устойчивости предприятия [14]. Авторы отмечают, что финансовая устойчивость является неотъемлемой составляющей общей устойчивости предприятия, определяет его независимость, платежеспособность и привлекательность для инвесторов. Авторы выделяют четыре группы методов оценки финансовой устойчивости предприятия:

– метод оценки на основании расчета абсолютных показателей;

– метод оценки на основании расчета относительных показателей;

– матричный метод;

– балансовый метод.

По мнению авторов, наиболее полным и достоверным методом оценки финансового состояния промышленного предприятия является алгоритм, состоящий из 9 этапов, предложенный Т.Е. Мельник, который позволяет рассчитать комплексный показатель устойчивого развития предприятия [15]. Данный метод, по мнению авторов, является наиболее информативным, позволяет учитывать множество факторов предприятия, характеризуется простотой использования и «дает возможность выявить и оценить значимые элементы экономической устойчивости предприятия на основе проведения рейтинговой оценки» [14].

Матричный метод оценки финансовой устойчивости предприятия был предложен авторами Н.Н. Погостинской, Ю.А. Погостинским, Г.А. Павлюк [16]. Ученые предложили метод построения ординальной динамической нормативной модели финансовой устойчивости предприятия, который обеспечивает проведение экспресс-диагностики динамической составляющей финансовой устойчивости любого предприятия.

Особый интерес вызывают методы оценки инвестиционной привлекательности предприятий. Инвестиции являются основой экономического развития любой компании, а инвестиционная привлекательность предприятия часто представляется в виде комплекса показателей, которые определяют для инвесторов направления инвестирования. Н.Ю. Трясциной был апробирован метод оценки инвестиционной привлекательности предприятия на основе динамической матричной модели, элементами которой являются индексы характеристик деятельности предприятия [17].

Е.А. Якименко предложила методику оценки, в основе которого лежит анализ внешних и внутренних факторов, влияющих на развитие инвестиционной привлекательности компании [18]. Предложенная авторская методика учитывает изменчивость факторов внешней и внутренний среды предприятия, применима для предприятий любой отраслевой принадлежности.

Ю.В. Севрюгин отмечает, что основным недостатком существующих методик оценки инвестиционной привлекательности предприятий является использование либо только количественных, либо только качественных показателей [19]. Предложенная автором квалиметрическая модель на основе количественных и качественных факторов, характеризующих финансовое состояние предприятия, рыночное окружение и уровень корпоративного управления, лишена данного недостатка и обеспечивает комплексную оценку инвестиционной привлекательности предприятия.

Другим направлением исследований является разработка методик оценки влияния на стоимость бизнеса социального капитала компании. А.Г. Харин рассматривает методы комплексной оценки влияния результатов «социального капитала», или иными словами «организационного капитала», на эффективность деятельности предприятия, которая способствует его устойчивому развитию и созданию дополнительной ценности для акционеров и стейкхолдеров [20]. Автор выделяет основные компоненты «организационного капитала», такие как управленческие технологии, системы и базы данных, культуру организации, которые совместно образуют организационное «ноу-хау». Автором рассмотрены преимущества и недостатки основных методов оценки стоимости компонентов «организационного капитала», таких как метод дисконтированных денежных потоков (DCF model); метод освобождения от роялти (relief from royalty method); метод сопоставимых сделок (comparable transactions model); метод исключенных затрат (avoided cost model); метод экономической добавленной стоимости (value added approach); метод построения цепочки создания стоимости (value chain scoreboard); метод соотнесения рыночной и балансовой стоимости (market to net book value). По итогам анализа автором был сделан вывод о наличии ряда ограничений, препятствующих широкому использованию данных методов на практике, для преодоления которых автором предлагается использовать интегрированный метод построения карты сбалансированных показателей (balanced scorecard) и Skandia navigator, которые включают в себя преимущества финансовых моделей, и позволяют использовать источники информации, содержащие нефинансовые аспекты деятельности компании и ее окружения.

Влияние социального и сетевого капитала на формирование стоимости предприятия были исследованы Т.И. Шерстобитовой [21]. Автором была предложена методика оценки сетевого капитала, «включающая анализ роли партнеров в бизнес-процессе, характеристик сетевого капитала и выбор стратегии развития отношений, имеющих значение для успешного инновационного сотрудничества и способствующих повышению инновационной активности предприятия» [21]. Данная методика позволяет предприятию формировать инновационную сеть партнеров, способных отвечать требованиям и инновационным возможностям организации.

Говоря об инновационной активности предприятия стоит отметить, что данная экономическая категория тесно связана с процессами, обеспечивающими устойчивое развитие хозяйствующих субъектов, которое естественным образом влияет на стоимость такого субъекта. В работе А.С. Афанасьева широко рассмотрены подходы к управлению инновационным развитием предприятий реального сектора экономики [22]. Автором предлагается методика оценки текущего инновационного потенциала организации через систему показателей, оцениваемых по балльно-рейтинговой системе. Анализ полученных результатов позволяет определить имеющийся инновационный потенциал предприятия и внешней среды, а также оценить уровень возможностей для инновационного развития организации.

На сегодняшний день в основе методологии оценки влияния инновационной активности компании, применяемой для предприятий РФ, лежит федеральный стандарт оценки «Оценка бизнеса (ФСО № 8)» [23], в соответствии с которым для оценки применяется три основных подхода – сравнительный, доходный и затратный [23]. Ранее авторами данного исследования были проанализированы доходный и сравнительный подходы к оценке стоимости бизнеса в соответствии с действующими федеральными стандартами оценки [24]. Также авторами были рассмотрены основные преимущества и недостатки данных подходов, и рассмотрена структура общей информации, необходимой для оценки влияния инновационной активности хозяйствующего субъекта нефтегазового комплекса на стоимость бизнеса [24, с. 321-322].

Авторами исследования была выявлена ограниченность возможности применения сравнительного метода в контексте определения стоимости бизнеса нефтегазовой отрасли по причинам:

– во-первых, «инновационные решения высокой степени готовности являются одним из сильнейших конкурентных преимуществ и составляют предмет коммерческой тайны, поэтому не приходится рассчитывать на доступность информации об аналогичных объектах» [24, с. 322].

– во-вторых, возможное использование метода «сопоставления выданных патентов и их правообладателей с данными о продаже компаний, которые позволяют выявить тенденции технологического развития, планы конкурентов по разработке новой продукции и совершенствованию существующей. Однако данные о выданных патентах, как правило, являются лишь внешним и частным проявлением инновационной активности компании, а установление соответствия между выданными патентами и продажами компаниями нефтегазового комплекса, предпринятое автором настоящего исследования по открытым данным интернет-ресурсов, не позволило получить пары сопоставимых объектов» [24, с. 322].

Поэтому, вследствие ограниченности возможностей выявления пар сопоставимых объектов, а также достоверной информации о продажах сопоставимых объектов, сравнительный подход не может быть использован для оценки влияния инновационной активности на стоимости бизнеса.

Тем не менее, некоторые исследователи предпринимают попытки использовать сравнительный подход в данном контексте. Например, А.А. и К.В. Сафарян [6] предложили использовать сравнительный подход к оценке капитализации инновационного бизнеса, основанный, в соответствии со смыслом сравнительного подхода, на информации о сделках по продаже предприятий-аналогов, совершенных в недавнем прошлом. Для того, чтобы воспользоваться алгоритмом, предложенным указанными авторами, необходима следующая информация:

– рыночная стоимость оцениваемого инновационного предприятия в момент времени t – V0(t);

– значение финансового результата оцениваемого инновационного предприятия D0(t) на момент времени t;

– рыночная стоимость объектов-аналогов V1, V2, Vn и соответствующие значения финансовых результатов D1, D2, Dn; при этом подбирается две группы аналогов: в первую группу входят предприятия, максимально схожие с оцениваемым и уже внедрившие тот вид инновации, который внедрен на оцениваемом; во вторую группу входят предприятия, максимально схожие с оцениваемым и отказавшиеся от внедрения данного вида инноваций.

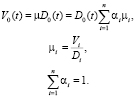

Стоимость (предварительную) оцениваемого объекта предлагается рассчитывать известным способом через расчет и усреднение мультипликаторов:

(1)

(1)

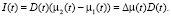

Значения мультипликаторов µ рассчитываются раздельно для первой, и второй группа аналогов и определяется рост капитализации I(t) инновационной (оцениваемой) компании:

(2)

(2)

Несмотря на то, что предложенный способ оценки стоимости компании основан на корректно выбранной методологической базе сравнительного подхода, возможности ее практического применения вызывают сомнения прежде всего из-за сложностей с подбором объектов-аналогов, особенно аналогов первой группы. В самом деле, вероятность найти в открытом доступе информацию о ценах продажи компаний одновременно с информацией о внедрявшихся инновациях практически равна нулю. Именно инновации формируют основные конкурентные преимущества компании, и поэтому информация об успешно завершившихся и неудачных инновациях является закрытой для внешних пользователей.

В основу доходного подхода закладывается принцип ожидания: ожидания инвестора получения дохода в будущем, включая доходы от увеличения стоимости компании в будущем. Данный подход включает в себя метод дисконтирования и метод капитализации. Модификация метода дисконтирования была также проанализирована авторами ранее [24, с. 322-323]. В результате анализа авторами было выявлено, что использование ранее предложенной модификации вызывает сомнения из-за экономической интерпретации параметров модели Блэка-Шоуза: «сомнения основываются на том обстоятельстве, что модель Блэка-Шоуза подразумевает, что базовый актив уже обращается на рынке, и это означает, что цены производных финансовых инструментов (фьючерсов, опционов) тем самым неявно установлено, что инновация (или ее аналог) коммерциализирована. Тем самым, предложенная модель не позволяет оценивать стоимость тех компаний, которые осуществляют или участвуют в проведении фундаментальных и прикладных исследований, опытно-конструкторский и экспериментальных работ, результаты которых не выведены на рынок. Следовательно, из оценки выводится существенная составляющая инновационного потенциала» [24, с. 323]. Авторами предлагается своя модификация метода дисконтирования для оценки влияния инновационной активности на стоимость компании, не с целью продажи или залога, а с целью определения эффекта и эффективности инновационной активности компании [24, с. 323].

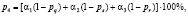

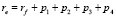

Метод капитализации, также проанализированный авторами в предыдущей работе, включает в себя «оценку стоимости компании как отношение ее чистого операционного дохода к коэффициенту капитализации, при этом важным является допущение о том, что в среднесрочном периоде доходы компании будут либо неизменными, либо их изменение будет происходить линейно» [24, с. 324]. Авторами было предложено, что для корректного использования метода капитализации для оценки стоимости компании с учетом ее инновационной активности необходимо введение дополнительных параметров и допущений [24, с. 324]. Применение метода капитализации предполагает расчет нормы отдачи от капитала. Другими словами, отдачи от первоначальных вложений, включая инвестиции, способствующие росту инновационной активности. В рамках авторской методики, предложенной авторами в предыдущей работе, был приведен алгоритм расчета нормы доходности собственного капитала с учетом премии за инновационную активность:

(3)

(3)

где p4 % – премия за инновационную активность

рq – доля инновационных проектов, завершившихся в срок с условием полной окупаемости затрат, в общем количестве инновационных проектов, осуществленных компанией за репрезентативный период;

рs – доля штатных и привлеченных сотрудников, занятых в инновационных проектах, завершившихся в срок с условием полной окупаемости затрат за репрезентативный период;

рr – доля затрат на научно-исследовательские и опытно-конструкторские работы в бюджете компании.

α1, α2, α3 – веса значимости для компании факторов инновационной активность.

Ниже представлено дополнение авторской методики расчета нормы доходности собственного капитала с учетом премии за инновационную активность и построена имитационная модель расчета премии.

Результаты исследования и их обсуждение

В соответствии с авторским представлением, инновационная активность является характеристикой инновационной деятельности, определяемой ее интенсивностью и определяющей степень использования инновационного потенциала предприятия, сложившегося на момент оценки. Факторами, определяющими инновационную активность, являются количество одновременно реализуемых инновационных проектов и скорость их осуществления.

Расчет премии за риск на практике часто осуществляется путем разбиения общего риска на частные виды риска и назначением уровня риска по каждому виду, а затем путем расчета среднего уровня всех частных рисков получается общая премия за риск.

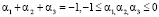

Премию за инновационный менеджмент в составе ставки доходности собственного капитала необходимо учитывать со знаком «минус», поскольку рост инновационной активности обусловливает рост стоимости компании, а ставка доходности собственного капитала при расчете стоимости компании учитывается в знаменателе при расчете чистого операционного дохода [24, с. 323]. Поэтому сумма весовых коэффициентов равна:

. (4)

. (4)

Выбор экономического содержания параметров рq, ps, pr представляется достаточно логичным, поскольку:

– завершение инновационных проектов в срок с условием возмещения затрат на их осуществление является характеристикой скорости инновационной деятельности компании как относительной характеристики (время, затраченное, на осуществление успешного инновационного проекта соотносится с установленными в техническом задании сроками) [24, с. 324];

– масштабы инновационной деятельности зависят (в числе прочих факторов) от количества вовлеченных в эту деятельность исполнителей [24, с. 324];

– отсутствие инновационной активности, которое диагностируется отсутствием затрат на научно-исследовательские и опытно-конструкторские работы и контракты в бюджете компании, как было показано выше, ведет к утрате конкурентных преимуществ компании и не может создавать предпосылки для роста стоимости компании.

Влияние параметров рq, ps, pr на стоимость бизнеса как факторов ставки капитализации осуществляется следующим образом. Поскольку увеличение ставки капитализации ведет к снижению стоимости бизнеса, то:

– рост доли инновационных проектов, завершившихся в срок с условием полной окупаемости затрат, в общем количестве инновационных проектов прямо ведет к увеличению прибыли (в соответствии со смыслом определения показателя чистого приведенного дохода) и, следовательно, стоимости компании. Поэтому рост данного фактора снижает премию за риск (при рq = 1 анализируемый фактор не оказывает влияния на премию за инновационную активность);

– если доля штатных и привлеченных сотрудников, занятых в инновационных проектах, завершившихся в срок с условием полной окупаемости затрат равна 1 (все сотрудники такого рода были заняты в успешно завершенных проектах), то ситуация аналогична предыдущему случаю;

– рост доли затрат на НИОКР в бюджете компании свидетельствует о росте ее инновационной активности (обеспечивает снижение премии за инновационную активность и, следовательно, ставки капитализации) и обусловливает рост стоимости бизнеса.

Окончательно, ставка доходности собственного капитала с учетом премии за инновационную активность определяется следующим образом:

. (5)

. (5)

Пример расчета премии за инновационную активность представлен ниже в таблицах 1 и 2. Для того, чтобы определить продолжительность репрезентативного периода для проведения анализа, необходимо установить средний срок реализации одного проекта в организации. В таблице 1 приведены сведения о количестве, сроках начала, окончания и результатах (эффективности) проектов, реализованных хозяйствующим субъектом в период 2010-2018 г. Средняя продолжительность проекта составляет 3,8 года, следовательно, для анализа необходимо брать не менее четырех периодов. Для определенности будем считать, что проект стартует в начале календарного года и завершается в конце.

В таблице 3 представлен модельный расчет премии за инновационную активность. В расчетах все факторы, определяющие ее величину, считаются равнозначным α1 = α2 = α3 = 0,333.

Таблица 1

Динамика проектной деятельности

|

Проект |

Срок реализации, лет |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Проект 2010-1 |

4 |

х |

х |

х |

|

|||||

|

Проект 2010-2 |

3 |

х |

х |

|

|

|||||

|

Проект 2011-1 |

4 |

х |

х |

х |

|

|||||

|

Проект 2012-1 |

3 |

х |

х |

|||||||

|

Проект 2012-2 |

5 |

х |

х |

х |

х |

|

||||

|

Проект 2012-3 |

4 |

х |

х |

х |

|

|||||

|

Проект 2013-1 |

5 |

х |

х |

х |

х |

|

||||

|

Проект 2013-2 |

4 |

х |

х |

х |

|

|||||

|

Проект 2014-1 |

4 |

х |

х |

х |

|

|||||

|

Проект 2016-1 |

3 |

х |

х |

|

||||||

|

Проект 2016-2 |

4 |

х |

х |

х |

||||||

|

Проект 2017-1 |

4 |

х |

х |

|||||||

|

Проект 2017-2 |

3 |

х |

х |

|||||||

|

Проект 2017-3 |

3 |

х |

х |

|||||||

|

Проект 2018-1 |

4 |

х |

||||||||

|

Итого начато в году |

2 |

1 |

3 |

2 |

1 |

0 |

2 |

3 |

1 |

|

|

Количество проектов, реализуемых в году |

2 |

3 |

6 |

7 |

7 |

5 |

6 |

5 |

6 |

|

|

Итого окончено в году |

1 |

1 |

2 |

1 |

2 |

2 |

1 |

|||

|

Окончено проектов в срок с окупаемостью затрат |

1 |

1 |

1 |

2 |

1 |

|||||

|

Доля проектов, завершенных в срок с полной окупаемостью затрат в общем количестве инновационных проектов |

0,143 |

0,143 |

0 |

0,167 |

0,400 |

0,167 |

||||

|

|

Проект закончен в срок, достигнута плановая эффективность; |

|||||||||

|

|

Проект не закончен в срок и (или) не достигнута плановая эффективность; |

|||||||||

Данный подход может быть успешно примерен при расчете стоимости компании нефтегазовой отрасли так как:

– во-первых, данный подход к оценке премии за инновационный менеджмент соответствует методу эффективных действий (successful-efforts method);

– во-вторых, подход позволяет компании капитализировать только те расходы, которые связаны с успешным поиском новых запасов нефти и природного газа. Для неуспешных (или «пустых») результатов компания немедленно списывает связанные эксплуатационные расходы с выручки за этот период [25].

Таблица 2

Расчет премии за инновационную активность

|

№ п/п |

Показатель |

Период |

|||||

|

2013 |

2104 |

2015 |

2016 |

2017 |

2018 |

||

|

1 |

Доля проектов, завершенных в срок с полной окупаемостью затрат в общем количестве инновационных проектов |

0,143 |

0,143 |

0 |

0,167 |

0,400 |

0,167 |

|

2 |

Численность штатных и привлеченных сотрудников, занятых в инновационных проектах, чел. |

56 |

63 |

41 |

51 |

38 |

49 |

|

3 |

Численность штатных и привлеченных сотрудников, занятых в инновационных проектах, завершившихся в срок с условием полной окупаемости затрат, чел. |

6 |

8 |

0 |

5 |

10 |

8 |

|

4 |

Доля штатных и привлеченных сотрудников, занятых в инновационных проектах, завершившихся в срок с условием полной окупаемости затрат |

0,107 |

0,127 |

0 |

0,122 |

0,263 |

0,163 |

|

5 |

Совокупные расходы компании за период, млн. руб. |

145679687 |

150284794 |

156787763 |

161939854 |

196783943 |

201167673 |

|

6 |

Затраты на научно-исследовательские и опытно-конструкторские работы, тыс. руб. |

145718 |

215631 |

178632 |

167382 |

200202 |

187357 |

|

7 |

Доля затрат на научно-исследовательские и опытно-конструкторский работы в совокупных расходах компании |

0,0010 |

0,0014 |

0,0011 |

0,0010 |

0,0010 |

0,0009 |

|

8 |

Премия за инновационную активность -0,333(1-стр.1)-0,333(1-стр.4)-0,333(1+стр.7) |

-0,084 |

-0,090 |

-0,000 |

-0,097 |

-0,221 |

-0,110 |

Выводы

Инновационная активность является инструментом обеспечения устойчивого развития и с содержательной точки зрения способствует росту стоимости компании. Оценка стоимости инновационно активной компании на основе метода капитализации требует включения в расчет ставки капитализации следующих элементов:

– премии за инновационную активность как функцию от доли инновационных проектов, завершившихся в срок с условием полной окупаемости затрат, в общем количестве инновационных проектов, осуществленных компанией за репрезентативный период;

– доли штатных и привлеченных сотрудников, занятых в инновационных проектах, завершившихся в срок с условием полной окупаемости затрат за репрезентативный период;

– доли затрат на научно-исследовательские и опытно-конструкторские работы в бюджете компании.

Оценка влияния инновационной активности на стоимость компании с учетом влияния премии за инновационную активность может быть использована в аналитических и прогностических целях, но носит ограниченный характер, поскольку расчет премии за инновационную активность ограничен тремя перечисленными выше факторами.

Библиографическая ссылка

Родионов Д.Г., Кошман А.В., Моттаева А.Б. ИНСТРУМЕНТАЛЬНЫЕ МЕТОДЫ ОЦЕНКИ ВЛИЯНИЯ ИННОВАЦИОННОЙ АКТИВНОСТИ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА НА СТОИМОСТЬ БИЗНЕСА // Вестник Алтайской академии экономики и права. 2019. № 12-3. С. 122-131;URL: https://vaael.ru/ru/article/view?id=965 (дата обращения: 08.03.2026).

DOI: https://doi.org/10.17513/vaael.965