Введение

В современной рыночной экономике важную роль в оценках структуры и стоимости капитала компании играет показатель средневзвешенной стоимости капитала, характеризующий эффективность ее производственной и инвестиционной деятельности с позиции затрат на капитал, авансированный в покрытие затрат сфер производства и инвестиций. Многие известные российские авторы считают показатель WACC важным стратегическим индикатором конкурентоспособности компании по затратам [1, 2, 5, 6, 8, 11]. Данный показатель характеризует минимальную доходность капитала, используемого фирмой с учётом риска. Собственники и инвесторы заинтересованы в снижении показателя средневзвешенной стоимости капитала, так как «дорогой» капитал, используемый предприятием, снижает эффективность осуществляемых затрат и конкурентоспособность компании.

В рамках этой статьи авторами ставится задача провести сравнительный анализ структуры и средневзвешенной стоимости капитала российских предприятий корпоративного сектора экономики, отличающихся отраслевой принадлежностью, составом и уровнями внешних и внутренних рисков. Такой анализ позволит сделать обоснованные выводы не только о финансово-экономическом состоянии российских корпораций в условиях усиления санкционных ограничений со стороны западных стран, но и о влиянии отраслевой принадлежности компании на динамику показателей эффективности и риска ее рыночной деятельности.

Инструментарий оценки показателя средневзвешенной стоимости компании

Для оценки составляющих средневзвешенной стоимости капитала компании в различных источниках приводятся отличные формулы и финансовые константы. Поскольку российская экономика отличается низкой капитализацией, высокими процентными ставками финансирования, рядом российских исследователей [1, 2, 5, 7, 11] предложено использовать модифицированную формулу Р. Хамады [3]. В частности, нами предлагается применять для расчёта WACC модель, описанную в работе Д.А. Безухова, Д.А. Максимова и М.А. Халикова [2], и ее модифицированный вариант, приведенный в работе Горского М.А. [4]:

WACC = KE * E/V + KD * D/V * (1 – τ), (1)

где KE – цена собственного капитала компании. Для расчёта данного коэффициента предлагаем применить модифицированную формулу CAMP с поправкой на страновой риск [9, 10]:

KE = rf + β * (rm – rf) + cr, (2)

где rf – безрисковая процентная ставка (безрисковая доходность финансовых активов); rm – среднерыночная доходность; rm – rf – премия за риск; cr – премия за страновой риск; β – бета-коэффициент, показатель волатильности доходности собственного капитала компании по отношению к изменению доходности финансового рынка – отражает систематический отраслевой риск и рассчитывается по формуле:

β = cov (ri;rm) / σ2, (3)

ri – доходность актива компании; σ2 – дисперсия доходности среднерыночного портфеля;

KD – оценка затрат на заёмный капитала компании. Поскольку данные о структуре заёмного капитала компаний не публикуются [11], то для оценки затрат на заёмный капитал следует использовать прямой метод [9], не очень точный, но единственно возможный в данном случае:

KD = Ir / D, (4)

Ir – процентные платежи по обязательствам компании; D – среднегодовая стоимость обязательств компании с учётом затрат на лизинг; E/V – доля собственного капитала в полном капитале, где: E – рыночная стоимость компании; V – стоимость полного капитала; D/V – доля заёмного капитала в полном капитале.

Результаты исследования и их обсуждение

Проведем сравнительный анализ предприятий российского корпоративного бизнеса из различных отраслей экономики по показателю WACC, что, по мысли авторов, может составить основу оценки перспектив инвестирования в эти отрасли с позиции потенциальной конкурентоспособности. Рассмотрим отрасли с высокой экономической добавленной стоимостью: металлургия, химическая промышленность и энергетика.

Металлургическая отрасль в нашей стране является второй по значимости после нефтегазовой промышленности. На её долю приходится около 5 % ВВП России (для сравнения в 2014 г. – 4,7 %) и около 14 % – её доля в экспорте. В 2013 г. рентабельность металлургических предприятий составляла всего 9,9 % (при этом средний показатель по российской экономике в целом был на уровне 7 %), а в 2014 г. выросла до 16,4 % [18].

Химическая промышленность – прогрессивная и быстро развивающаяся отрасль, обеспечивающая полноценную работу многим другим отраслям: металлургии, строительству, сельскому хозяйству, пищевой промышленности и другим. Эта отрасль характеризуется высокими показателями рентабельности. Средняя рентабельность продаж компаний химического производства составляет около 16,7 %, причём максимальную рентабельность достигают производство агрохимических продуктов (26,8 %) и фармацевтическая промышленность (24,8 %) [17]. Однако, вклад химической промышленности в ВВП страны достаточно мал и составляет 1,34 % [12].

Электроэнергетика входит в топ-10 отраслей с наибольшим вкладом в ВВП. В 2016 г. её доля составляла 2,6 % [21].

Для сравнения структуры и стоимости капитала были выбраны следующие компании этих отраслей: «Ашинский метзавод» («Ашинский металлургический завод»), «КуйбышевАзот», «Самараэнерго» (период 2013–2018 гг.). Для расчётов использовались вышеприведённые формулы (1)–(4).

«Ашинский металлургический завод» – динамично развивающееся металлургическое предприятие Урала, которое было акционировано в 1992 г. ПАО «Ашинский метзавод» входит в число крупнейших в стране производителей специальных сплавов для предприятий нефтегазовой, химической, атомной, авиационной и космической отраслей промышленности, а также оборонного комплекса. Помимо этого, завод производит товары народного потребления, такие как столовые приборы, посуда, зажигалки. Филиалов у завода нет.

Акции компании торгуются на Московской бирже. На 14 ноября 2019 г. стоимость одной обыкновенной акции составила 4,58 руб., а 20 % акций находятся в свободном обращении [13].

В табл. 1 представлен расчёт показателя WACC за период 2013–2018 гг.

Показатель WACC имел тенденцию к росту и принял наибольшее значение на пике кризиса 2014 г. Дальнейшее снижение показателя на фоне расширения санкционных ограничений и удорожания кредита связывается со снижением риска собственного финансирования производственной и инвестиционной деятельности в условиях реструктуризации производства, освоения новых видов продукции, использования нового высокопроизводительного оборудования и более дешёвых материалов и комплектующих, что позволило снизить затраты и повысить рентабельность основного производства [23].

«КуйбышевАзот» – крупная компания химической и нефтехимической промышленности. Завод функционирует с 1966 г., в 1992 г. образовано акционерное общество [24].

Таблица 1

Расчёт средневзвешенной цены капитала ПАО «Ашинский метзавод» за период 2013–2018 гг.

|

Показатель |

2018 |

2017 |

2016 |

2015 |

2014 |

2013 |

|

Безрисковая доходность |

0,08 |

0,08 |

0,10 |

0,11 |

0,17 |

0,06 |

|

Бета |

0,28 |

0,41 |

0,14 |

0,16 |

0,55 |

0,65 |

|

Доходность среднерыночного портфеля на дату оценки |

-0,00019 |

0,00007 |

0,00184 |

0,00007 |

-0,00211 |

-0,00015 |

|

Премия за риск |

0,08 |

0,07 |

0,10 |

0,11 |

0,17 |

0,06 |

|

Страновой риск |

0,03 |

0,03 |

0,04 |

0,04 |

0,03 |

0,02 |

|

Стоимость собственного капитала Ke |

0,15 |

0,16 |

0,15 |

0,17 |

0,29 |

0,11 |

|

Собственный капитал Е |

6 711 147,00 |

6 128 920 |

5 338 092 |

3 409 827 |

4 234 784 |

5 296 941 |

|

V – стоимость полного капитала |

13 568 718,00 |

13 197 173,00 |

12 737 499,00 |

13 231 095,00 |

14 321 991,00 |

10 351 249,00 |

|

I r – процентные платежи по обязательствам компании по данным МСФО |

1 166 529 |

836 741 |

1 020 539 |

1 862 131 |

2 309 313 |

1 443 880 |

|

D Долг, тыс. руб. |

6 857 571,00 |

7 068 253,00 |

7 399 407,00 |

9 821 268,00 |

10 087 207,00 |

5 054 308,00 |

|

Стоимость заемного капитала K d |

0,17 |

0,12 |

0,14 |

0,19 |

0,23 |

0,29 |

|

Е/V |

0,49 |

0,46 |

0,42 |

0,26 |

0,30 |

0,51 |

|

D/V |

0,51 |

0,54 |

0,58 |

0,74 |

0,70 |

0,49 |

|

Налог на прибыль |

0,22 |

0,24 |

0,17 |

0,10 |

0,19 |

0,20 |

|

WACC |

14,20 % |

12,34 % |

12,92 % |

16,99 % |

21,80 % |

17,09 % |

Примечание: составлена авторами с использованием данных источников [13,19].

Акции «КуйбышевАзот» торгуются на Московской бирже. На 14 ноября 2019 г. стоимость одной обыкновенной акции компании составила 143,0 руб. [14]. 8 % акций «КуйбышевАзота» принадлежат В. Герасименко: среди акционеров это самый большой пакет [22].

В табл. 2 представлен расчёт показателя WACC компании за период 2013–2018 гг.

Таблица 2

Динамика средневзвешенной цены капитала компании «КуйбышевАзот» за период 2013–2018 гг.

|

Показатель |

2018 |

2017 |

2016 |

2015 |

2014 |

2013 |

|

Бета |

-0,10 |

0,13 |

0,03 |

0,03 |

0,10 |

0,67 |

|

Стоимость собственного капитала |

0,10 |

0,12 |

0,14 |

0,15 |

0,23 |

0,13 |

|

Собственный капитал Е |

35 313 860 |

29 115 196 |

26 730 438 |

23 808 824 |

19 736 212 |

18 713 143 |

|

V – стоимость полного капитала |

61 991 802 |

56 092 464 |

52 002 997 |

46 938 451 |

39 821 215 |

29 899 017 |

|

I r – процентные платежи |

10 152 022 |

8 618 877 |

5 551 289 |

7 750 182 |

6 376 242 |

1 816 395 |

|

D Долг, тыс. руб. |

26 677 942 |

26 977 268 |

25 272 559 |

23 129 627 |

20 085 003 |

11 185 874 |

|

Стоимость заемного капитала |

0,38 |

0,32 |

0,22 |

0,34 |

0,32 |

0,16 |

|

Е/V |

0,57 |

0,52 |

0,51 |

0,51 |

0,50 |

0,63 |

|

D/V |

0,43 |

0,48 |

0,49 |

0,49 |

0,50 |

0,37 |

|

Налог на прибыль |

0,19 |

0,13 |

0,20 |

0,20 |

0,21 |

0,20 |

|

WACC |

18,95 % |

19,70 % |

15,81 % |

21,04 % |

24,00 % |

13,22 % |

Примечание: составлена авторами с использованием данных источников [17, 20].

Таблица 3

Динамика средневзвешенной цены капитала ПАО «Самараэнерго» за период 2013–2018 гг.

|

Показатель |

2018 |

2017 |

2016 |

2015 |

2014 |

2013 |

|

Бета |

0,45 |

0,54 |

0,02 |

0,33 |

0,27 |

0,28 |

|

Стоимость собственного капитала |

0,17 |

0,18 |

0,14 |

0,22 |

0,31 |

0,14 |

|

Собственный капитал Е |

3 168 253 |

2 606 692 |

2 093 714 |

1 797 499 |

1 713 073 |

1 970 685 |

|

V – стоимость полного капитала |

6 772 279 |

6 522 846 |

6 811 922 |

6 950 930 |

7 767 314 |

8 103 036 |

|

I r – процентные платежи |

1 509 595 |

1 403 240 |

1 317 766 |

1 186 571 |

1 149 637 |

1 052 426 |

|

D Долг, тыс. руб. |

3 604 026 |

3 916 154 |

4 718 208 |

5 153 431 |

6 054 241 |

6 132 351 |

|

Стоимость заемного капитала |

0,42 |

0,36 |

0,28 |

0,23 |

0,19 |

0,17 |

|

Е/V |

0,47 |

0,40 |

0,31 |

0,26 |

0,22 |

0,24 |

|

D/V |

0,53 |

0,60 |

0,69 |

0,74 |

0,78 |

0,76 |

|

Налог на прибыль |

0,31 |

0,42 |

0,37 |

0,51 |

0,39 |

0,04 |

|

WACC |

23,54 % |

19,71 % |

16,56 % |

14,46 % |

16,64 % |

15,88 % |

Примечание: составлена авторами с использованием данных источников [21, 25].

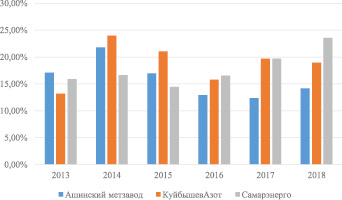

Сравнительная динамика средневзвешенной цены капитала российских компаний в 2013–2018 гг.

Как следует из таблицы, кризисные явления в российской экономике в 2014 г. и последовавшие за ними санкционные ограничения со стороны ведущих западных партнеров непосредственным образом отразились на структуре и стоимости капитала компании «КуйбышевАзот»: удорожание «длинных» кредитов и рост рисков в цепочках производства и сбыта, инициировавших адекватный рост стоимости собственных средств, привели к значительному росту средневзвешенной стоимости капитала: показатель WACC на рубеже 2014–2015 гг. вырос почти на 11 %, что негативным образом отразилось на конкурентоспособности компании по затратам. Тем не менее, коридор значений показателя WACC компании за последний период 2016–2018 гг. весьма «комфортный». Как показано в работах проф. М.А. Халикова и его учеников [1, 2, 8], значения показателя WACC в диапазоне 15-19 % обеспечивают конкурентный уровень производственных и инвестиционных затрат компании с невысокой добавленной стоимостью конечного продукта, к которой можно отнести и «КуйбышевАзот». Для компании важно в обозримой перспективе сохранить сложившуюся структуру капитала, грамотно управляя внешними и внутренними рисками.

«Самараэнерго» – крупная электроэнергетическая компания Самарской области, которая обеспечивает 99 % потребителей электроэнергии на территории 53 600 кв. км. [16, 21].

Акции «Самараэнерго» торгуются на Московской бирже. На 14 ноября 2019 г. стоимость одной обыкновенной акции составила 0,37 руб. [15].

В табл. 2 приведен расчёт показателя WACC для компании за период 2013–2018 гг.

Как следует из приведенной таблицы, структура и средневзвешенная стоимость капитала ПАО «Самараэнерго» подчеркивают особенности компаний электроэнергетики, встраиваемых в общие логистические цепочки: рост затрат и риска неплатежей со стороны конечных потребителей вынуждают компанию-генератора прибегать к «дорогому» заемному финансированию, Это особенно характерно для исследуемой компании, у которой показатель средневзвешенной стоимости капитала в последний наблюдаемый период (2015 по 2018 гг.) стабильно рос, достигнув значения 23,54 %.

Выводы и рекомендации

Сравним динамику показателя WACC рассмотренных выше предприятий. Из диаграммы, представленной на рисунке, следует, что средневзвешенная стоимость капитала «Ашинского метзавода», «КубышевАзот» и «Самараэнерго» имеет схожую динамику в рассмотренный период, а именно рост показателя в 2014 г., снижение в 2015 г. и дальнейший рост в интервале до 2018 г. Указанное является характерной особенностью реакции компаний реального сектора экономики на движение финансовых рынков в сторону ограничения кредитной массы и ужесточения условий кредитования рисковых предприятий и сфер деятельности.

Следующая особенность представленной динамики характеризует инерцию «отскока» показателя WACC от максимального значения в период за «кризисным» годом. Стабилизация на более низком уровне показателя характерна для предприятий обрабатывающих отраслей с высокой добавленной стоимостью и сложившейся структурой рисков. Напротив, для предприятий с низкой добавленной стоимостью и высокими вход-выходными рисками характерна стабилизация на высоком уровне показателя, что является демонстрацией факта существенной зависимости финансовой политики предприятия корпоративной формы собственности от сферы его деятельности и факторов, характеризующих состояние товарных и финансовых рынков.

У российских предприятий, отличающихся высокими оборотами, низкими затратами и приемлемой конкурентоспособностью, показатель WACC принимает значения в диапазоне 12 – 14 %. Для основной группы предприятий и, в первую очередь, обрабатывающих отраслей значения показателя WACC находится в диапазоне 16 – 18 %, у низкорентабельных и рисковых компаний этот показатель находится в диапазоне 20 – 22 % и выше.

Обобщая результаты этой и более ранних публикаций авторов, следует подчеркнуть, что для российских предприятий корпоративного сектора экономики показатель WACC (конкретно, модифицированный вариант Безухова-Горского, учитывающий особенности российской практики расчета финансового рычага и налогооблагаемой прибыли) приобретает черты объективного индикатора конкурентоспособности по затратам на капитал. Его с полным основанием можно использовать в оценках альтернативной стоимости капитала производственной сферы предприятия, учитываемых в расчетах экономической добавленной стоимости, а также в качестве ставки дисконтирования в оценках чистого приведенного денежного потока на весь инвестированный в бизнес компании капитал.

Библиографическая ссылка

Горский М.А., Касымова А.Р., Отрубянникова А.А. СРЕДНЕВЗВЕШЕННАЯ СТОИМОСТЬ КАПИТАЛА ПРЕДПРИЯТИЙ РАЗЛИЧНЫХ ОТРАСЛЕЙ РОССИЙСКОЙ ЭКОНОМИКИ // Вестник Алтайской академии экономики и права. 2019. № 12-2. С. 66-73;URL: https://vaael.ru/ru/article/view?id=877 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.877