Введение

На этапе осуществления экономического роста страны все более важную роль играет страхование. Особая значимость страхования проявляется в реальном, промышленном секторе экономики. Проблема заключается в том, что при разработке и внедрении новых инновационных видов промышленных полисов существенно актуализируется процесс возрастания рисков снижения финансовой устойчивости страховых компаний занимающимися промышленным страхованием, Эта тенденция происходит в связи с недостаточностью новых подходов и методов к управлению финансовыми рисками страховых компаний как механизму противодействия обозначенному процессу [1].

В настоящей статье представлено исследование, выполненное на материалах научно-исследовательских разработок проводимых на базе ПАО «Росгосстрах (Нижегородскмй филиал)». В исследовании совокупность оптимизационных процедур рассматривается как новый подход к совершенствованию механизма управления финансовыми рисками, инструментарий которого базируется на регрессионных математических моделях и количественных методах оптимизации.

Принимая во внимание вышеизложенное, можно сделать заключение об актуальности темы исследования.

Цель исследования

Изучить влияние финансовых рисков на функционирование страховой компании на современном этапе развития промышленного страхования и выявить возможности количественных методов оптимизации для увеличения финансовой устойчивости страховой компании.

В соответствии с поставленной целью основными задачами исследования являются:

1. Формирование и классификация множества финансовых рисков.

2. Проведение активного планирования эксперимента.

3. Разработка инструментария оптимизации финансовых рисков

4. Реализация оптимизационных процедур.

Материалы и методы исследования

Изучению влияния финансовых рисков на устойчивость страховой компании и вероятности её банкротства занимаются многие исследователи, при этом наиболее распространённым методом оценки финансовых рисков страховых компаний являются применение моделей зарубежных и российских исследователей. Однако, несмотря на их несомненные достоинства, модели данного класса обладают рядом недостатков:

1. Эмпирический подход к установлению как номенклатуры факторов, влияющих на банкротство страховой компании, так и значений факторных коэффициентов.

2. Значения факторов в российском рассмотрении существенно отличаются в результате особенностей российской экономики.

3. Финансовый риск банкротства далеко не полностью описывает рисковую ситуацию реальной страховой компании.

4. Не возможность использования модели в качестве целевой функции при оптимизации.

Исследование, приведённое в настоящей статье, проведено на основе регрессионного моделирования, применяемого для выделения факторов влияющих на финансовую устойчивость страховой компании. Сущность подхода представлена ниже.

В промышленности при отработке новой технологии, либо при массовом браке в процессе производства, применяется регрессионное моделирование с активным планированием эксперимента. Формируется опытный участок в уменьшенном масштабе повторяющий анализируемый цех или технологию. Далее, производится либо полный или дробный факторный эксперимент с нормализованными значениями факторов, варьируя их на двух уровнях (максимальном и минимальном). Затем фиксируются значения критичного выходного технологического параметра и после статистической обработки отсеиваются не влияющие факторы. Далее корректируется модель и проверяется её адекватность. Методика хорошо отработана с алгоритмической и инженерной точек зрения и не подводила в реальных производственных условиях [2].

В исследовании предполагается, что приведённый подход при существенной модернизации и внедрении новых методов, можно экстраполировать на процесс страхования, так как там имеются достаточные условия к созданию опытных участков и моделированию факторов.

Методологические положения исследования базируются на сбалансированной системе показателей. Р. Нортона и Д. Каплана, где взаимосвязь между показателями эффективности организации осуществляется корреляционно – регрессионными методами и моделями.

Далее предложен понятийный аппарат, в котором приводятся основные употребляемые определения, обозначения и формулировки.

1. Финансовый риск-вероятность возникновения неблагоприятного исхода, при котором страховая компания теряет или недополучает части дохода или прибыли от продаж страхового продукта. В указанном аспекте финансовые риски являются критериальными при влиянии на результат деятельности компании.

1. Влияющий финансовый риск – риск установленный по регрессионной модели.

2. Фактор – основная причина изменения одного из выходных параметров функционирования страховой компании, выраженный в натуральных единицах измерения или – в нормализованном виде. В настоящем исследовании финансовые риски инициируют возникновение факторов и формируют их.

3. Первичный (эмпирический) – фактор, установленный на основе опыта или экспертным методом в отсеивающем эксперименте.

4. Значимый фактор – фактор установленный по критерию значимости и влияющий на выходной параметр.

5. Представитель – один из группы факторов, являющийся по мнению экспертов определяющим.

6. Оптимизация – процедура установления таких значений переменных в функции цели, при которых она стремится к максимуму (минимуму) при выполнении установленных на факторы ограничений [2].

В исследовании предлагается новый, существенно модернизированный подход, сущность которого состоит в следующем. В страховой компании формируется опытный участок (отдел по продажам страхового продукта), где в уменьшенном масштабе с установленным коэффициентом масштабирования реализуются продажи страхового продукта с той же совокупностью и значениями первичных факторов, влияющих, как указано выше, на объём продаж (выходной параметр отдела продаж). Далее производится либо полный или дробный факторный эксперимент с моделированием ситуаций (опытов), при которых факторы находятся поочерёдно в двух состояниях (в максимальном и минимальном) согласно установленной матрице планирования. Затем, при завершении технологического цикла продаж, на опытном участке фиксируются значения выходного параметра анализируемого участка в каждом опыте, и далее, после статистической обработки результатов, на основе метода гипотез, отсеиваются не влияющие факторы и корректируется исходная модель по критерию адекватности. Прогнозирование объёма продаж страхового продукта с учётом коэффициента масштабирования производится либо по оптимизационной модели с установлением ограничений на факторы, т. е., по существу, – процедуре оптимизации по регрессионной модели, или – по методу наименьших квадратов. Процедура исследования представлена в расширительной форме, в которой целевой функцией является регрессионная модель, где факторами служат финансовые риски. Алгоритм исследования включает в себя:

1. Классификация финансовых рисков.

2. Построение логистической регрессионной модели.

3. Нормализация факторов.

4. Составления матрицы планирования.

5. Проведение активного планирования эксперимента.

6. Статистическая обработка результатов.

7. Отсеивание незначимых финансовых рисков.

8. Составление уточненной модели регрессии.

На начальном этапе настоящего исследования были выявлены группы рисков и назначены «представители» в каждой группе, на основе отсеивающего эксперимента. В табл. 1 представлена схема формирования групп финансовых рисков и выделение их представителей, циркулирующих в страховой компании.

На последующих этапах исследования в соответствии с алгоритмом реализуются следующие опции:

1. Формируется исходная регрессионная модель.

2. Осуществляется проведение активного планирования эксперимента и статистическая обработка результатов.

3. Устанавливается множество влияющих факторов на основании статистического критерия значимости Стьюдента.

4. Строится уточнённая модель на основании критерия адекватности Фишера.

Математический аппарат исследования базируется на методах математической статистике и рассмотрении следующих гипотез: однородности результатов; значимости факторов; адекватности модели [3].

Таблица 1

Группы финансовых рисков и их представителей

|

Группа финансовых рисков |

Описание риска |

Представитель группы (фактор) |

|

1. Кредитный риск |

||

|

1.1. Невыплата заработной платы сотрудникам компании. 1.2. Невыплата страхового возмещения. 1.3. Не оплата выставленных компании счетов. 1.4. Риск банкротства |

Риск убытков, связанных с невозможностью компании выполнения своих обязательств. |

1. Фактор банкротства. 2. Фактор невыплаты страхового возмещения |

|

2. Операционный риск |

||

|

2.1. Технические ошибки |

Непредвиденные потери страховой компании вследствие технических ошибок и сбоев, умышленных и случайных ошибок персонала, в том числе из-за несовершенства организационной структуры страховой компании и распределения функциональных обязанностей |

3. Фактор нерациональных управленческих решений. 4. Фактор несовершенства организационной структуры |

|

2.2. Умышленные ошибки и случаи мошенничества |

||

|

2.3. Ошибки персонала вследствие не рациональных управленческих решений |

||

|

2.4. Несовершенство организационной структуры |

||

|

3. Рыночные риски |

||

|

3.1. Риски снижения доли рынка |

Вероятность негативного изменения рыночной стоимости активов страховой компании в результате воздействия макро, мезо и микро факторов (процентные ставки ЦБ РФ, валютные курсы) |

6. Фактор снижения доли рынка, в т. ч. риск падения спроса на страховой продукт по видам страхования. 7. Андерайтинговый фактор |

|

3.2. Риск падения спроса на страховой продукт по видам страхования |

||

|

3.3. Процентные ставки ЦБ РФ |

||

|

3.4. Валютные курсы |

||

|

4. Риск ликвидности |

||

|

4.1. Снижение ликвидности вследствие краткосрочных обязательств |

Платежеспособность предприятия – невозможность расплатится в полном объеме перед заемщиками денежных средств и активов. |

9. Несоответствие заемных и собственных средств |

|

4.2. Снижение ликвидности вследствие дебиторской задолженности |

||

|

4.3. Несоответствие заемных и собственных средств |

||

|

5. Риск финансовой несостоятельности |

||

|

5.1. Риск потери финансовой устойчивости |

В практике функционирования страховой компании выделяется основная причина финансовой несостоятельности заключающиеся в не оптимальности установление величины страхового фонда и резервов |

10. Размер страхового фонда и резервов |

|

5.2. Риск невыполнение страховой компанией обязательств по страховому портфелю |

||

|

5.3. Селективный риск |

||

Математический аппарат включает в себя:

1. Компенсационный коэффициент для определения среднего значения выходного параметра по формуле

(1)

(1)

2. Факторный коэффициент для определения место фактора в модели по формуле

(2)

(2)

3. Критерий значимости для определения значимости фактора в модели по формуле

(3)

(3)

4. Дисперсия воспроизводимости опытов для определения отклонения выходного параметра по формуле

5.

где  – сумма дисперсий в опытах (4)

– сумма дисперсий в опытах (4)

6. Обозначение вида регрессионной модели

(5)

(5)

Завершающий этап алгоритма представлен перечнем влияющих рисков и формирующих ими значимых факторов, приведённых в табл. 2.

По завершению вычислительных процедур статистической обработки результатов получены cледующие значения коэффициентов регрессии:

B1 = –25; B4 = –101; B2 = 63; B3 = 37; B5 = 872; В0 = 50 000 д. ед.

Математическая, регрессионная модель вида:

Y = 50 000 + (–25X1) + 63X2 + + 37X3 + (–101X4) + 872X5

позволяет при фиксированной производственной ситуации с любой периодичностью определять величину выходного параметра. В исследовании на исследовательской базе ПАО «Росгосстрах» в качестве выходного параметра рассматривается объём выручки от продаж инновационного страхового продукта (комплексное страхование имущества и личное страхование). Cреднее значение величины выходного параметра установлено в размере 50 000 тыс. д. ед.

При наложении на факторы модели ограничений она превращается в оптимизационную модель, по которой следует проводить прогнозирование величины выходного параметра. При этом, для повышения точности прогнозирования, следует применять метод наименьших квадратов.

Анализируя данные табл. 2, можно прийти к заключению о доминировании кредитного риска и влекущего за собой фактора страховой фонд и резервы.

Процедура оптимизации величины страхового резерва представлена далее в виде совокупности задач и процедур.

Таблица 2

Перечень значимых факторов регрессионной модели

|

№ п/п |

Вид финансового риска. Описание риска |

Название фактора (обозначение) |

|

1. |

Кредитный риск |

Страховой фонд и резервы (U0) |

|

2. |

Риск андеррайтера |

Тариф нетто (Tn) |

|

3. |

Селективный риск |

Инвестиции (I) |

|

4 |

Операционный риск |

Орган структура (ORG) |

|

5 |

Инновационный риск |

Инновационный продукт |

Определение вероятности выполнения обязательств по заключённым договорам страхования является важнейшей характеристикой страховой компании, так как, речь идёт о её финансовой устойчивости и возможном банкротстве.

Такого рода задачи решаются, как правило, с применением математических методов и оптимизационных подходов [4].

Метод средних величин выражает сравнительную характеристику математических ожиданий значений возмещений. Метод прост, но обладает существенным недостатком, а именно – не учитывается разброс возможных значений возмещений от величины их математического ожидания.

Дисперсионный метод базируется на вычислении коэффициента вариации, как отношения среднеквадратического отклонения значения страхового возмещения к его математическому ожиданию.

Статистический метод определения вероятности выполнения обязательств по заключённым договорам страхования характеризуется соответствием установленного страхового резерва реальным возмещением. Обозначенная вероятность может определяться различными способами и подходами. В частности, широкое распространение получил метод, как отношение числа случаев банкротства страховых компаний к общему их числу в определённом пространственно- временном формате, а также методы, базирующиеся на формуле полной вероятности и теоремы Байеса.

Метод наименьших квадратов, как правило, применяется при прогнозировании параметров страхования и базируется на уравнении линейной регрессии.

Сущность интервального метода состоит в том, что неизвестный параметр (в данном случае – вероятность не разорения страховой компании) определяется двумя числами- концами интервала.

При этом, если случайная величина (страховое возмещение) распределена по нормальному закону (распределение Гаусса), то искомая вероятность определяется по формуле нормированной функции Лапласа.

Задача определения вероятности не разорения имеет следующий вид. Рассмотрен страховой портфель в виде выборки совокупности требований о выплате возмещений за определённый период по имущественному страхованию со следующими параметрами:

1. Число договоров имущественного страхования по портфелю – N.

2. Число требований о выплате страхового возмещения за установленный период времени – n.

3. Размер страхового фонда по данному виду страхования – U.

4. Размер резервного фонда по имущественному страхованию за установленный период времени – u0.

5. Математическое ожидание возмещения по имущественному страхованию за установленный период времени – EX.

6. Дисперсия возмещения по имущественному страхованию за установленный период времени – VarX.

7. Вероятность не разорения страховой компании – P(A).

Задача оптимизации величины страхового фонда реализуется на приведённом ниже примере.

Совокупность значений возмещений в выборке, выраженных в тыс. д.е. за анализируемый период, представлена в табл. 3.

Таблица 3

Совокупность значений отдельных возмещений в выборке

|

22,1 |

35,0 |

45,0 |

52,0 |

|

28,4 |

39,1 |

47,2 |

53,1 |

|

31,0 |

40,0 |

48,0 |

55,0 |

|

32,2 |

42,1 |

49,3 |

58,0 |

|

34,8 |

43,8 |

50,1 |

61,0 |

Проверка гипотезы о нормальном распределении значений возмещений осуществляется двумя этапами. На первом этапе по представленной табл. 3. определяются статистические параметры эмпирического распределения, представленные в табл. 4. На основании полученных данных, строится гистограмма эмпирического распределения. Далее, визуально сравнивается совпадение гистограммы эмпирического распределения с теоретической кривой нормального распределения.

Таблица 4

Статистические параметры эмпирического распределения возмещений

|

№ п/п |

Интервалы Ximin – Ximax |

|

mi – абсолютная чистота попаданий |

статистическая вероятность) |

EX |

VarX |

σ |

|

1 |

20–30 |

25 |

2 |

0,1 |

43,36 |

109 |

10,44 |

|

2 |

30–40 |

35 |

5 |

0,25 |

|||

|

3 |

40–50 |

45 |

7 |

0,35 |

|||

|

4 |

50–60 |

55 |

5 |

0,25 |

|||

|

5 |

60–70 |

65 |

1 |

0,05 |

(6)

(6)

При подставлении в формулу (6) значений элементов формул из табл. 4. получается значение критерии Пирсона χ2 = 0,004. Табличное значение критерия при степени свободы K = 2 и уровне значимости a = 0,95 χ2табл = 0,025. Гипотеза подтверждается, т. к. расчётное значение критерия меньше табличного.

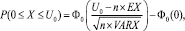

Целевая функция в оптимизационной процедуре представлена как минимизация вероятности не разорения страховой компании в виде:

(7)

(7)

где Ф0 – табличная функция Лапласа.

Формула целевой функции приведена для исследования всего страхового портфеля, для выборки, с указанными выше параметрами, n = 1.

Целевая функция для данного портфеля с параметрами: n = 20,

ЕХ = 43,36 д. ед., VarX = 109 д. ед.2, σ = 10,

и суммарного возмещения S = 30551 представлена в формуле (7). Результаты оптимизации представлены в виде совокупности последовательных итераций [2].

Первая итерация U0 = 50 д. ед., Px = 0,37. Вероятность не разорения недостаточно.

Вторая итерация U0 = 60 д. ед, Рх = 0,48. Вероятность не разорения недостаточна.

Третья итерация U0 = 80 д. ед., Px = 0,75. Минимальное значение вероятности не разорения компании.

Оптимизационная процедура по вероятностному критерию завершена, но проблема финансовой несостоятельности страховой компании полностью не решена. Из табл. 2. следует, что операционный риск, включающий риски андеррайтера и селективности, также является существенно значимым. Обозначенные риски формируют фактор несовершенства организационной структуры и функций страховой компании. Для снижения негативного действия этого фактора в исследовании построена процедура оптимизации организационной структуры страховой компании, концептуально представленая далее. Этапы оптимизации организационной структуры по критерию близости исполняемых функций включают следующие опции:

1. Формирование множества подразделений страховой компании.

2. Формирование совокупности исполняемых в подразделении функций.

3. Определение значения близости исполняемых функций между собой по функционалу Тонимото – Роджерса [2].

4. Построение целевой функции выражающей минимизацию близости пар исполняемых функций.

5. Реализация оптимизационной процедуры в целях исключения дублирования функций и их несоответствий уставленным видам деятельности при распределении полномочий по принятию управленческих решений.

По завершению оптимизации дублирование функций снизилось на треть, а следовательно уменьшилась актуальность операционного риска. Для обучения персонала методам цифровизации тарифной системы по предложенным методикам введена должность математика-андеррайтера [5].

В итоге процедура мультикритериальной оптимизации рисков завершена.

Результаты исследования

По завершении исследования получены следующие результаты:

1. Изучено влияние финансовых рисков на эффективность деятельности страховой компании в целом и вероятность её банкротства.

2. Произведена классификация финансовых рисков по признаку их видовой характеристики.

3. Применён метод регрессионного моделирования применительно к деятельности страховой компании.

4. Разработана методика активного проведения эксперимента в формате регрессионного анализа.

5. Применён модернизированный математический аппарат для статистической обработки результатов.

6. Разработка методика оптимизации величины страхового фонда и резервов.

7. Сформирована методика обучения агентов и менеджеров страховой компании методам количественной оптимизации.

Выводы

На основе проведённого исследования и его реализации произведено:

1. Внедрение в практику функционирования страховой компании ПАО «Росгосстрах (Нижегородский филиал» методики оптимизации страхового фонда для рисковых видов страхования.

2. Использование в практике преподавании в Мининском университете основных подходов и методов исследования для изучения предмета страхование и финансовые риски.

3. Формирование предпосылок для разработки методов оптимизации организационной структуры страховой компании для снижения операционных рисков.

Библиографическая ссылка

Лаврентьев В.А., Лаврентьева Л.В. ПОВЫШЕНИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТИ СТРАХОВОЙ КОМПАНИИ НА ОСНОВЕ МУЛЬТИКРИТЕРИАЛЬНОЙ ОПТИМИЗАЦИИ РИСКОВ // Вестник Алтайской академии экономики и права. 2019. № 12-1. С. 75-82;URL: https://vaael.ru/ru/article/view?id=850 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.850

– середина интервала

– середина интервала