Введение

Малый бизнес в текущих условиях хозяйствования выступает неотъемлемым и объективно необходимым элементом любой развитой хозяйственной системы. Экономика и общество в целом не могут нормально существовать и развиваться без его динамичного развития. Так, данный сектор создает новые рабочие места, соответственно, снижается уровень безработицы, сокращается социальная напряженность в стране. Утрата же данной экономической прослойки может привести впоследствии к непоправимым изменениям. Во-первых, исчезнут условия к существованию и адекватному функционированию среднего класса населения, начнется социальная дискриминация, уровень цен на товары и услуги выйдет из-под контроля. Вот почему так важно поддерживать его деятельность, в том числе и в вопросах финансирования. Уровень кредитоспособности данного вида бизнеса достаточно трудно выделить адекватно. Для банков же идти на очевидный риск не самая заманчивая перспектива, поэтому до сих пор, даже при нынешнем высоком уровне развития отечественной экономики, существуют очевидные проблемы кредитования малого бизнеса, как в целом по стране, так и по региону в целом. Таким образом, тема исследования актуальна в современных реалиях.

Цель исследования

Изучить инструменты и механизмы кредитования малого бизнеса и предложить приоритетные направления по их использованию для предприятий малого сектора экономики региона.

Материал и методы исследования

Осуществлена оценка кредитоспособности малого бизнеса, систематизирован российский опыт развития предприятий малого сектора экономики, предложены приоритетные направления по кредитованию экономических субъектов в сфере малого бизнеса в Брянской области.

Результаты исследования и их обсуждения

В современных условиях хозяйствования, кредитные организации не стремятся выделять заемные средства малому бизнесы из-за большего риска и невозможности компаний возмещать заемные капиталы. По сведениям экспертов, удовлетворение запроса на кредитование в нашей стране получают лишь 30 % всех заявителей, а микрокредитование доступно и того меньшему числу – только 10 %.

Наибольшие сложности возникают в момент открытия нового предприятие. Гораздо проще получить заем при наличии уже существующего бизнеса и хорошей кредитной историей. В этом случае многие банковские структуры даже готовы пойти на уступки – уменьшить процентные ставки, смягчить условия сроков погашения и размер комиссии [2].

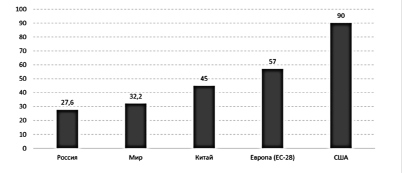

Малый и средний бизнес остается недоиспользованным ресурсом российской экономик (рис. 1). Ожидаемый срок жизни компаний в России составляет 35,3 месяца.

Рис. 1. Количество предприятий малого и среднего бизнеса в России и мире на 1000 тыс. чел.

В среднем в России ежемесячно появляется 56 тыс. новых активных бизнесов, а 28 тыс. прекращают операции. Вероятность «смерти» предприятия особенно высока в течение первого года существования и в возрасте старше 36 месяцев. Сроки существования бизнеса контрастно различаются по регионам и направлениям деятельности.

Такая ситуация является следствием низкой склонности россиян начинать собственное дело. С другой стороны, это и значительный потенциал для развития. Соответственно, при появлении стимулов для открытия своего бизнеса данный сегмент может стать значимым драйвером всей российской экономики. В 11 регионах России плотность проникновения МСП все же оказалась выше среднемирового уровня. Так в число лидеров вошли: Санкт-Петербург с показателем в 39,1, а также Москва и Московская область с 37,4.

Более корректной оценкой проникновения представляется число предпринимателей, которое показало, что в среднем по стране собственный бизнес ведет 2,9 % населения.

Рассмотрим в целом ситуацию по стране в области перспектив развития малого предпринимательства. Активность в данном сегменте в 2019 году стабилизировалась после существенного роста в 2018-м. Количество активных компаний в сегменте МСП в России в августе 2018 г. – марте 2019 г., по оценке Сбербанка, увеличилась на 0,3 % г/г. Отечественными лидерами в среде прироста количества новых организаций стали Камчатский край, Тыва и Чувашия.

В 25 регионах наблюдалось сокращение активных малых предприятий, в их число попали Москва и Московская область (данный показатель составил 3,3 %). Нами обнаружена следующая тенденция, что секторы, которые связаны с потребителем, росли медленнее, а добывающие – быстрее. Такая ситуация была связана с общими структурными вызовами, стоявшими перед российской экономикой.

Распространение предпринимательской активности в России оставалось ниже среднемирового. Собственный бизнес активно вело порядка 2,9 % населения [4].

Что касается Брянской области, то ее рейтинг по активности малого и среднего бизнеса находится ниже показателя в целом по России. Так число компаний на 1000 чел населения в трудоспособном возрасте и старше всего 19,17 %. Число предпринимателей на 1000 чел населения в трудоспособном возрасте и старше 20,75 %. Однако выживаемость компаний Брянского региона в целом по России неплохая и находится на 27 месте в рейтинге. Так в 2019 г. вероятность, что компания малого бизнеса в Брянской области просуществует 6 месяцев, составляет 94,74 %, а 3 года – 70 %.

На территории Брянской области в настоящий момент действует достаточно большое количество малых предприятий. В 2019 году (согласно данных Брянскстата на 1 января) их число составило 12399единиц, включая и микропредприятия. Средняя численность работников составила 69169 человек (без внешних совместителей). Оборот всех малых организаций и микропредприятий в 2019 г. составил около 60 млн. рублей.

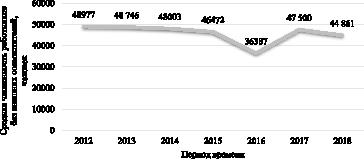

Рассматривая количество таких предприятий в динамике необходимо отметить что в сравнении с 2012 годом их количество сократилось на 11 %, однако в 2016 году количество малых предприятий за весь период достигло рекордно низкого показателя (1198 предприятий) и с 2012 года сократилось на целых 28 %. С 2016 года количество предприятий имеет положительную динамику и к 2018 году выросло на 23 % (рис. 2). На данные изменения отчасти повлияли последствия кризиса 2012 года и высокий уровень инфляции в 2015-2016 гг.

Наибольший удельный вес в численности предприятий в разрезе вида экономической деятельности занимают предприятия, занимающиеся оптовой и розничной торговлей, и обрабатывающие производства. Строительство в 2017-2018 гг. достаточно перспективная отрасль.

С 2016 года выделилась как отдельная отрасль экономическая деятельность, связанная с информацией и связью. Это произошло по причине повсеместного распространения сети Интернет, расширения возможностей в области коммерческой деятельности, создания интернет-профессий, нехватки таких специалистов и повышения рейтинга данной отрасли как источника рабочих мест в принципе.

Рис. 2. Динамика численности предприятий малого бизнеса за период 2012-2018 гг., единиц

Рис. 3. Динамика средней численности работников предприятий малого бизнеса за период 2012-2018 гг., человек

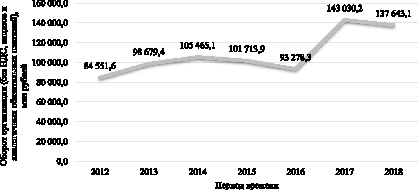

Рис. 4. Динамика оборота предприятий малого бизнеса за период 2012-2018 гг., млн. руб.

Как видно из диаграммы средняя численность работников, занятых на предприятиях малого и среднего бизнеса с 2012 по 2016 годы сокращалась по причине сокращения, в общем, таких предприятий в экономике региона. Однако уже к 2018 г. численность работников почти достигла величины 2018 г.

Оборот организаций данного сектора с 2012 г. только увеличивался, но вызвано это не качественным их улучшением работы или получением сверхприбыли. Объясняется все достаточно прозаическим фактором высокой инфляции в экономике страны. Поэтому нельзя говорить о каком если не экстенсивном, то интенсивном экономическом росте, его просто нет. Однако, ситуация с сокращением предприятий в отрасли постепенно нормализуется.

Теперь перейдем к рассмотрению средней численности работников в разрезе вида экономической деятельности предприятий малого бизнеса в динамике за 2012-2018 гг. Наибольшая численность работников, как и ожидалось, наблюдается в отрасли обрабатывающего производства и торговли оптовой и розничной. Однако с 2012 г. наблюдается общее сокращение работников в отрасли обрабатывающего производства. Сектор, связанный с гостиничным и ресторанным бизнесом, наоборот привлекает новых работников, по причине роста количества данных организаций в динамике.

Перейдем теперь к рассмотрению обороту малых организации (без учета НДС, акцизов и аналогичных обязательных платежей), данные представлены в таблицах 2, 3.

Наибольший оборот наблюдается на малых предприятиях занятых оптовой и розничной торговлей и в отрасли обрабатывающего производства. Высокие показатели также у отрасли строительства, причем с 2012 года наблюдается положительная динамика увеличения оборота средств. Таким образом, осуществив анализ деятельности предприятий малого бизнеса в Брянской области, необходимо отметить, что в целом спектр видов хозяйственной деятельности, осуществляемый данным сектором экономики различен, начиная от сельского хозяйства, строительства и заканчивая предоставлением информационных услуг. Предприятия малого бизнеса стабильно развиваются и нуждаются в постоянном инвестировании финансовых ресурсов. Однако, кредитные организации не стремятся вкладывать средства в малые предприятия без предварительной оценки кредитоспособности экономического субъекта. Для этих целей существуют различные методики оценки кредитоспособности предприятий [3].

Таблица 1

Динамика численности работников малых предприятий (без внешних совместителей) по отраслям за 2017-2018 гг., человек

|

Наименование вида деятельности |

2012 г. |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

|

Всего |

84551,6 |

98679,4 |

105465,1 |

101713,9 |

93278,3 |

|

Сельское хозяйство, охота и лесное хозяйство |

2 520,8 |

4 141,0 |

3 888,1 |

4 551,1 |

4 839,4 |

|

Обрабатывающие производства |

11 237,7 |

12 402,1 |

14 437,2 |

15 726,5 |

16 800,3 |

|

Производство и распределение электроэнергии, газа и воды |

307,0 |

297,7 |

285,5 |

401,2 |

526,8 |

|

Строительство |

9 351,5 |

10 368,6 |

12 354,7 |

13 276,4 |

10 397,5 |

|

Оптовая и розничная торговля, ремонт автотранспортных средств, мотоциклов, бытовых изделий, предметов личного пользования |

50 157,9 |

59 442,5 |

60 697,0 |

53 691,5 |

45 962,9 |

|

Гостиницы и рестораны |

2 782,0 |

2 561,7 |

2 599,7 |

2 969,9 |

2 903,6 |

|

Транспорт и связь |

2 887,1 |

3 848,4 |

3 964,6 |

3 610,2 |

5 372,6 |

|

Финансовая деятельность |

64,4 |

52,9 |

- |

- |

- |

|

Операции с недвижимым имуществом аренда и предоставление услуг |

4 706,3 |

5 022,2 |

6 484,4 |

6 529,9 |

5 375,5 |

|

Предоставление прочих коммунальных, социальных и персональных услуг |

425,8 |

373,8 |

456,8 |

617,3 |

678,9 |

Таблица 2

Динамика оборота малых предприятий за 2012-2016 гг., млн. руб.

|

Наименование вида деятельности |

2012г. |

2013г. |

2014г. |

2015г. |

2016г. |

|

Всего |

84 551,6 |

98 679,4 |

105 465,1 |

101 713,9 |

93 278,3 |

|

Сельское хозяйство, охота и лесное хозяйство |

2 520,8 |

4 141,0 |

3 888,1 |

4 551,1 |

4 839,4 |

|

Обрабатывающие производства |

11 237,7 |

12 402,1 |

14 437,2 |

15 726,5 |

16 800,3 |

|

Производство и распределение электроэнергии, газа и воды |

307,0 |

297,7 |

285,5 |

401,2 |

526,8 |

|

Строительство |

9 351,5 |

10 368,6 |

12 354,7 |

13 276,4 |

10 397,5 |

|

Оптовая и розничная торговля, ремонт автотранспортных средств, мотоциклов, бытовых изделий, предметов личного пользования |

50 157,9 |

59 442,5 |

60 697,0 |

53 691,5 |

45 962,9 |

|

Гостиницы и рестораны |

2 782,0 |

2 561,7 |

2 599,7 |

2 969,9 |

2 903,6 |

|

Транспорт и связь |

2 887,1 |

3 848,4 |

3 964,6 |

3 610,2 |

5 372,6 |

|

Финансовая деятельность |

64,4 |

52,9 |

- |

||

|

Операции с недвижимым имуществом аренда и предоставление услуг |

4 706,3 |

5 022,2 |

6 484,4 |

6 529,9 |

5 375,5 |

|

Предоставление прочих коммунальных, социальных и персональных услуг |

425,8 |

373,8 |

456,8 |

617,3 |

678,9 |

Таблица 3

Динамика оборота малых предприятий за 2017-2018 гг., млн. руб.

|

Наименование вида деятельности |

2017 г. |

2018 г. |

|

Всего по обследуемым видам экономической деятельности |

143 030,2 |

137 643,1 |

|

Сельское хозяйство, охота и рыболовство, лесное хозяйство |

7 471,2 |

10 040,6 |

|

Обрабатывающие производства |

21 669,8 |

25 379,4 |

|

Обеспечение электрической энергией, газом и паром, кондиционирование воздуха |

207,5 |

827,4 |

|

Водоснабжение, водоотведение, организация сбора и утилизации отходов, деятельность по ликвидации загрязнений |

2 241,5 |

2 881,4 |

|

Строительство |

12 198,9 |

12 432,9 |

|

Оптовая и розничная торговля, ремонт автотранспортных средств, мотоциклов |

78 232,3 |

68 957,2 |

|

Транспортировка и хранение |

6 426,6 |

5 390,4 |

|

Деятельность гостиниц и организаций общественного питания |

2 752,9 |

3 367,1 |

|

Деятельность в области информации и связи |

1 447,9 |

811,5 |

|

Деятельность по операциям с недвижимым имуществом |

6 478,1 |

4 391,0 |

|

Деятельность профессиональная, научная, техническая |

1 422,9 |

618,7 |

|

Деятельность административная и сопутствующие дополнительные услуги |

1 168,9 |

1 460,7 |

|

Здравоохранение и предоставление социальных услуг |

717,4 |

869,5 |

|

Деятельность в области культуры, спорта, организации досуга и развлечений |

47,9 |

- |

|

Предоставление прочих видов услуг |

301,7 |

166,4 |

Одной из методик оценки кредитоспособности является рейтинговая оценка. Данный метод используется в отечественной практике Сбербанком РФ.

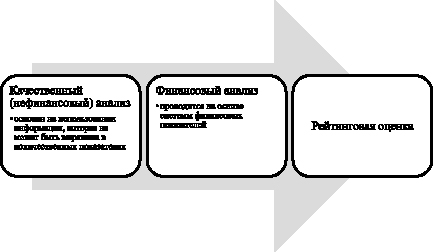

Существует несколько классических этапов оценки кредитоспособности кредитополучателя, в данном случае и предприятия малого бизнеса в том числе (рис. 5).

Рис. 5. Механизм оценки кредитоспособности предприятия

Однако трудность состоит в том, что некоторые финансовые документы и показатели достаточно трудно отследить у предприятий, функционирующих в сфере малого бизнеса, соответственно, необходим особенный подход со стороны банков для градации добросовестных и непорядочных кредиторов в этом секторе.

Нефинансовый анализ в данном случае играет большую роль, т.к. на данном этапе банк изучает деловую репутацию потенциального заемщика (честность, порядочность, квалификацию руководства, опыт работы в соответствующей отрасли, текучесть кадров, своевременность расчетов по ранее полученным кредитам и др.) и его экономическое окружение (основных деловых партнеров, конкурентоспособность продукции, устойчивость рынков сбыта и т.д.). Здесь может быть использована информация, накопленная банком или другими банками, а также кредитными организациями [5].

Финансовый анализ лучше включить как завершающий этап при его возможной реализации в данной среде. Он заключается в определении круга показателей. К ним можно отнести: коэффициент ликвидности, коэффициент обеспеченности собственными средствами, показатели финансовой устойчивости клиента, коэффициенты оборачиваемости и рентабельности.

В результате банк делает заключение о классе кредитоспособности потенциальных кредитополучателей. Он зависит от класса каждого рассчитанного показателя. При этом сложность возникает при наличии значительной разбежки в уровнях фактических значений коэффициентов. Именно поэтому банки сейчас все чаще используют рейтинговую оценку. В основе данной методики лежит следующий принцип: банки самостоятельно определяют круг наиболее значимых с их точки зрения показателей и присваивают им определенный вес (в баллах или процентах).

В дальнейшем класс кредитоспособности заёмщика принимается банками во внимание при разработке шкалы процентных ставок, определении условий и режима кредитования, оценке качества кредитов, составляющих кредитный портфель банка.

Заключение

В целом оценка кредитоспособности, как малого, так и крупного бизнеса схожа, однако при оценке первого возникает трудность в формировании адекватных финансовых показателей. На современном этапе в отечественной практике банковского дела применяются различные методики, такие как рейтинговая оценка или авторская методика оценки кредитоспособности заемщиков АРБ. Все они приемлемы, но для получения наиболее полных данных требуется комплексная оценка.

Мы рассмотрели лишь один из способов оценки заемщика, однако в нынешних условиях нестабильной экономики, наличия высоких темпов инфляции, использование фактических показателей за прошлые периоды, при их возможном достоверном получении, не может являться единственной базой для оценки способности клиента погасить свои обязательства, включая ссуды банка, в будущем. Так коэффициенты и показатели отражают финансовое состояние организации в прошлом, и лишь в отношении некоторых сторон деятельности предприятий. Помимо этого, они не учитывают многие факторы: репутацию заемщика, перспективы и особенности экономической конъюнктуры. Здесь необходимо использование или прогнозных данных для расчета коэффициентов, или дополнение методики вспомогательными показателями.

Недостатки вышеупомянутого метода преодолеваются при использовании метода анализа денежных потоков клиента. В соответствии с ним определяется чистое сальдо различных поступлений и расходов за определенный период (минимум 3 года). Следует заметить, что устойчивое превышение притока над оттоком средств клиента считается свидетельством его финансовой устойчивости и кредитоспособности. Анализ денежного потока выявляет слабые места предприятия. Выявленные недостатки менеджмента используется для разработки условий кредитования, отраженных в кредитном договоре.

Библиографическая ссылка

Ковалева Н.Н., Побудилина К.О. ОЦЕНКА КРЕДИТОСПОСОБНОСТИ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА В БРЯНСКОЙ ОБЛАСТИ // Вестник Алтайской академии экономики и права. 2019. № 11-1. С. 92-99;URL: https://vaael.ru/ru/article/view?id=794 (дата обращения: 10.03.2026).

DOI: https://doi.org/10.17513/vaael.794