Введение

Функционирование реального сектора экономики любой из стран в большой степени зависит от активного развития финансового рынка и деятельности основных его участников – кредитных организаций. Базовым трендом банковской деятельности в последние несколько лет выступает совершенствование бизнес-процессов, использование сложных, наукоемких технологий, внедрение новых практик анализа и управления рисками.

Деятельность банков, как посредников на финансово-кредитном рынке, связана с присутствием рисков, проявляющихся в процессе выполнения различных операций. В большинстве своем, риски, воспринимаемые финансово-кредитными институтами (кредитные, рыночные, валютные, операционные, юридические) являются результатом влияния более глобальных макроэкономических и политических рисков. Необходимость новых подходов в проблеме регулирования рисков очевидна не только для кредитных организаций, но и регулятора, то есть Банка России. В связи с этим проблемы модернизации действующих систем риск-менеджмента в банках приобретают особую актуальность.

Цель исследования

В сфере регулирования и надзора за деятельностью банков происходят значительные изменения, которые, в первую очередь, связаны с внедрением стандартов Базель III, ключевой задачей которых является повышение качества механизма управления рисками кредитных организаций. Одной из разновидностей риск-ориентированного контроля считается комплаенс.

Материал и методы исследования

Методологической базой выполненного исследования выступает обзор и оценка источников, раскрывающих роль и необходимость использования процедур комплаенс в практике отечественных кредитных организаций.

В процессе подготовки материалов исследования нами были применены методы: анализа, сравнения, синтеза, дедукции.

Результаты исследования и их обсуждение

Технология комплаенс-контроля не является изобретением отечественных кредитных организаций. Она получила распространение в России благодаря внедрению стандартов Базельского комитета и работе на отечественном банковском рынке зарубежных компаний. Для них данный механизм является законодательно необходимым и в полной мере сформированным.

Появление комплаенс процедур связывается с созданием Министерства здравоохранения и социальных служб США (1906 г.). Данным ведомством были созданы обязательные к исполнению стандарты проведения операций компаниями, осуществляющими свою деятельность в фармацевтике и пищевой промышленности. Но, основным драйвером развития механизма комплаенс-контроля, считаются масштабные коррупционные скандалы 60–80 гг. 20-го века. В качестве примеров можно упомянуть Уотергейтский скандал 1972 г., и банкротство энергетической компании Enron (2001 г.). Уотергейтский скандал обнародовал подкуп американским бизнесом должностных лиц иностранных государств. В данном скандале оказались замешаны такие компании, как Mobil, EXXON, Phillips Petroleum.

Глобальные нарушения законодательства, фальсификация отчетности, наличие различных финансовых махинаций, были выявлены в процессе банкротства компании Enron. Необходимость ужесточения законодательных норм контроля реализовалась в принятии закона Сарбейнса – Оксли [10].

Итогом состоявшихся разбирательств является радикальное изменение законодательства США, принятие следующих законодательных актов:

– Закон «О борьбе с практикой коррупции за рубежом» (1977 г.), устанавливающий жесткие нормы контроля требований к формированию бухгалтерской и финансовой документации, и организации отношений с государственными чиновниками [8];

– Закон Сарбейнса – Оксли (2002 г.), детализирующий требования к составлению финансовой отчетности компаний, обязывающий их ввести в действие кодексы корпоративного управления [3].

Отметим, что Закон «О борьбе с практикой коррупции за рубежом» является экстериториальным актом регулирования, то есть его нормы активны за пределами территориальной юрисдикции нормотворческого органа.

Процессы глобализации экономики способствовали внедрению и развитию комплаенс-контроля не только в США. Аналогичные нормативные акты имеются в практике стран Европы и Азии. Отметим в первую очередь Закон «О взяточничестве» (UK Bribery Act 2010), принятый в Великобритании [2]. Данный нормативный акт аналогичен американскому Закону «О борьбе с практикой коррупции за рубежом». Он также имеет экстериториальное действие.

Необходимость комплаенс-конроля имеет законодательное закрепление в нормативных актах ФРГ. Так, например, «Кодекс корпоративного управления Германии» определяет целесообразность формирования не только комплаенс процедур, но и создание соответствующих подразделений (ст. 4.1.3) [7].

Статьи L 464-2 Коммерческого кодекса Франции закрепляют использование в практике ведения бизнеса комплаенс-процедур. Также дают возможность рассматривать выявление и устранение нарушений, в процессе деятельности комплаенс-программ, как обстоятельство смягчающее ответственность компании [4].

Существующее регулирование комплаенс процедур на международном уровне достаточно обширно. Его детализация зависит от специфики национального законодательства, а также целей, для реализации которых вводится комплаенс-контроль.

На современном этапе в РФ комплаенс наиболее полно отражен в документах, регламентирующих деятельность кредитных организаций. Нужно признать, тем не менее, что в нормах законодательства федерального уровня отсутствует понятие термина комплаенс. Как было отмечено выше, вступление России в состав членов Базельского комитета, внедрение стандартов Базель III, вызвало необходимость пересмотра нормативной базы и создание основ для модернизации системы управления рисками.

В отечественную практику кредитных организаций Банком России вводятся понятия «комплаенс-риск», «комплаенс-контроль» и «комплаенс-функция». Указанием Банка России № 603-У от 07.07.1999 г. «О порядке осуществления внутреннего контроля за соответствием деятельности на финансовых рынках законодательству о финансовых рынках в кредитных организациях» (утратило силу с 15.02.2004 г.) комплаенс-контроль трактовался, как система внутреннего контроля за соответствием операций кредитной организации, проводимых на финансовых рынках нормам законодательства о финансовых рынках. Из этого следует, что система комплаенс-контроля является составным элементом общей системы внутреннего контроля, сформированного банком.

Актуализация норм комплаенс процедур происходит в результате введение в действие Банком России Положения «Об организации внутреннего контроля в кредитных организациях и банковских группах» от 16.12.2003 г. № 242-П [13]. С принятием данного документа нормативная база, регламентирующая функционирование кредитных организаций, пополнилась определением новой разновидности риска – комплаенс-риском. С позиций Банка России комплаенс-риск представляет собой потенциальные убытки вследствие несоблюдения норм законодательства, внутренних стандартов и стандартов СРО (в случае необходимости их выполнения). В сферу комплаенс-риска отнесен результат воздействия санкций (иных мер) со стороны регулятора. Минимизация влияния данного риска вызывает необходимость сформировать в структуре кредитной организации службу внутреннего контроля [11]. Отметим, что документ определяет ее как комплаенс-службу (п. 2.2.1).

Терминология, используемая Положением № 242-П, основывается на имеющихся в международной практике подходах к сущности комплаенс-риска. Прежде всего, документах Базельского комитета по банковскому надзору «Комплаенс и комплаенс-функция в банках». Банк России предложил для использования перевод данного документа (Письмо «О рекомендациях Базельского комитета по банковскому надзору» № 173-Т от 02.11.2007 г.) [12]. Рекомендации детализируют не только понятие комплаенс-риска, но и дают трактовку комплаенс-функции. Поскольку документы Банка России выделяют присутствие в деятельности кредитных организаций комплаенс-риска, то необходимость эффективного управления им требует создания комплаенс-функции. В отличие от приведенных ранее документов, Рекомендации не обязывают создавать непосредственно подразделение, это могут быть сотрудники различных структур, участвующие в процедурах комплаенс. В свою очередь, Базельский комитет по банковскому надзору детализирует принципы надлежащей организации комплаенс-функци в банках:

– независимость комплаенс-функции, подразумевающая присвоение ей официального статуса, зафиксированного в внутренних документах банка;

– определение позиций руководителя данной функции, его зоны ответственности за регулирование системы менеджмента комплаенс-риском;

– устранение возможных конфликтов интересов сотрудников между их профессиональными обязанностями по контролю за комплаенс-риском и другими действиями;

– организация доступа сотрудников комплаенс-функции к информации и специалистам других структур банка;

– предоставление в распоряжение комплаенс-функции необходимых ресурсов, а именно квалифицированного персонала.

В отечественной экономической литературе единый подход к определению понятия «комплаенс» на данный момент отсутствует. Несмотря на то, что период времени, в течение которого происходило внедрение в практику отечественных банков процедур комплаенс-контроля, непродолжителен, он позволил сформировать определенные подходы к пониманию его сущности.

В большинстве случаев, комплаенс рассматривается как соблюдение установленных норм законодательства, внутренних правил, стандартов и политик (Батаева Б.С., Черепанова В.А.) [1]. Малыхин Д.В. подчеркивает в авторской трактовке комплаенс наличие способности действовать в соответствии с разработанными инструкциями, правилами, требованиями. То есть, сущность комплаенс рассматривается как определенный элемент механизма системы внутреннего контроля [6].

Аналогичной точки зрения, то есть рассматривая процедуры комплаенс как часть механизма внутреннего контроля, придерживается Морковкина Е.Б. Автор подразумевает под коплаенс-контролем защиту интересов инвесторов, банков, их клиентов, присутствующую в процессе контроля за выполнением специалистами кредитных организаций норм отечественного и международного права, требований регулятора и прочих надзорных органов, внутренних кодексов и документов [9].

Как базовый принцип функционирования финансово-кредитного института рассматривает комплаенс Крупышев Д.К. По мнению данного автора под комплаенс следует подразумевать не только наличие определенный контрольных функций, он является базовым принципом ведения бизнеса в соответствии с законодательными нормами, правилами, кодексами и стандартами. Автор в спектр данных требований включает не только законодательные и прописанные регулятором, но и сформированные профессиональными ассоциациями [5].

Оценка нормативной базы и имеющихся в отечественной экономической литературе авторских подходов к сущности комплаенс-контроля в кредитных организациях, позволили детализировать его ключевые направления:

– операции, связанные с организацией противодействия финансированию терроризма и отмыванию нелегальных доходов;

– организация контроля за деятельностью, осуществляемой на фондовом рынке;

– купирование диффузии инсайдерской информации;

– устранение возможных манипуляций на рынке.

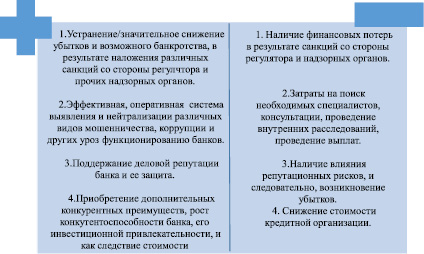

Мы придерживаемся мнения, что реализация механизма комплаенс-контроля в банковской сфере, несмотря на материальные затраты при его реализации, имеет неоспоримые преимущества (рисунок).

Основные преимущества реализации комплаенс-контроля в деятельности кредитных организаций (составлено авторами)

Деятельность банков, как посредников на финансовом рынке, во многом зависит от предпочтений клиентов, инвесторов и вкладчиков. В связи с этим возрастает роль таких параметров оценки деятельности банков, как деловая репутация, квалификация персонала, транспорентность выполняемых операций, ориентация на долгосрочную работу в банковском бизнесе. Именно с этим связано осознание большинством крупных кредитных организаций целесообразности реализации комплаенс-функции.

Выводы и заключение

Реализация механизма комплаенс-контроля, базирующегося на выявлении и оценке рисков, применима не только для минимизации существующих на данный момент угроз, но и нейтрализации потенциально возможных. Признаем, что реализация норм, заложенных Банком России документах по внедрению механизма комплаенс-контроля и создания комплаенс-функции, является достаточно затратными. Однако, последствия реализации не выявленных рисков могут принести более ощутимые убытки. Понимание необходимости контроля рисков особенно четко воспринимается отечественным банковским бизнесом. Поскольку посреднические операции на финансовом рынке в большой степени зависят от надежности банка, предоставляющего услуги и его деловой репутации. К тому же отклонение от законодательных норм, не выявленное своевременно, грозит не только санкциями со стороны регулятора, но и возможным отзывом лицензии.

Управление комплаенс-рисками является перспективным способом для расширения клиентской базы и наращивания объемов операций. Деятельность крупнейших отечественных банков на зарубежных финансовых рынках требует соблюдения прозрачности их бизнеса. В связи с этим увеличивается целесообразность создания комплаенс-функции. С течением времени осознание того, что комплаенс-контроль – неотъемлемый элемент функционирования банка, будет способствовать реализации стратегических и тактических целей.

Библиографическая ссылка

Сурина И.В., Симонянц Н.Н., Носова Т.П. ПРЕДПОСЫЛКИ РЕАЛИЗАЦИИ КОМПЛАЕНС-ПРОЦЕДУР В ДЕЯТЕЛЬНОСТИ ОТЕЧЕСТВЕННЫХ КРЕДИТНЫХ ОРГАНИЗАЦИЙ // Вестник Алтайской академии экономики и права. 2019. № 6-2. С. 66-71;URL: https://vaael.ru/ru/article/view?id=615 (дата обращения: 03.02.2026).

DOI: https://doi.org/10.17513/vaael.615