Введение

Денежно-кредитная политика Банка России оказывает влияние на финансовое положение страны и в целом на экономику. В 2022-2025 гг. положение постковидного восстановления экономики РФ усугублялось геополитической ситуацией и санкционной политикой западных стран. Сокращение нефтегазовых доходов, увеличение расходов в связи с изменением направлений приоритетного инвестирования, в том числе поддержания импортозамещения, сопровождалось существенным повышением уровня цен, ослаблением курса рубля, снижением и блокировкой финансовых активов и международных резервов. Это вызвало изменение внутреннего спроса и потребительских настроений населения. В данной ситуации основной целью Центрального Банка стала стабилизация финансовой системы, заключающаяся прежде всего в сдерживании роста цен, и удержание макроэкономической стабильности [1].

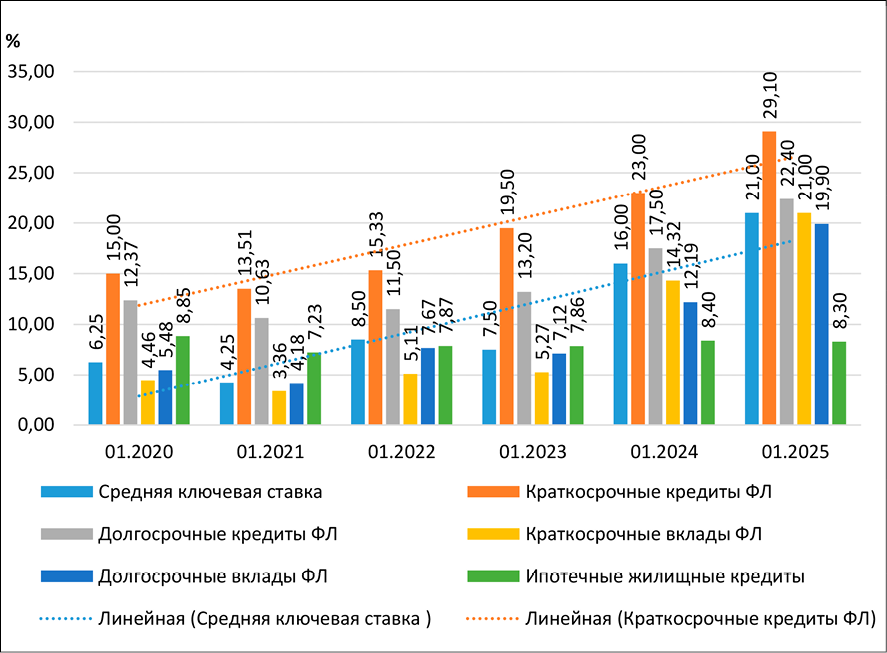

Цель исследования. Рассмотрим в этой связи влияние денежно-кредитной политики на благосостояние населения, определяемое доходами и направлениями их использования. В условиях сложившейся ситуации Банк России был вынужден значительно увеличить ключевую ставку, являющуюся основным инструментом денежно-кредитного регулирования, максимальное значение которой составляло 21 % на период с 28.10.2024 до 09.06.2025 гг. [2] Это вызвало увеличение ставок по краткосрочным кредитам физических лиц с 15,33% в январе 2022 г. до 29,1% в январе 2025 г. (максимальная ставка краткосрочного кредитования физических лиц наблюдалась в декабре 2024 г.), по долгосрочным кредитам – с 11,5% до 22,4%, в том числе по долгосрочным автокредитам – с 14,36% до 22,1%. Средние месячные ставки по краткосрочным вкладам физических лиц увеличились с 5,11% в январе 2022 г. до 21,0% в 2025 г., по долгосрочным – с 11,5% до 19,9% (рис. 1).

Материалы и методы исследования

Повышение процентных ставок по кредитам привело к увеличению просроченной задолженности по кредитам, предоставленным физическим лицам-резидентам на 1.01.2025 по сравнению с 1.01.2022 на 133% (719,1 млрд руб.). Общий объем кредитования увеличился за этот период на 44,6% или 10892,5 млрд руб.

Средние ставки по ипотечным жилищным кредитам (с учетом государственных программ поддержки) увеличились с января 2022 г. по сравнению с январем 2025 г. на 0,43%.

Рис. 1. Динамика процентных ставок по операциям в рублях, % годовых [3]

Таблица 1

Динамика денежной массы в 2018-2025 гг. на начало года [6]

|

Денежная масса М2, млрд руб. |

В том числе |

Удельный вес М0 в М2, % |

|||

|

Наличные деньги вне банковской системы (М0), млрд руб. |

Переводные депозиты, млрд руб. |

Другие депозиты, млрд руб. |

|||

|

2018 г. |

42442 |

8446 |

11063 |

22933 |

19,9 |

|

2019 г. |

47109 |

9339 |

12285 |

25485 |

19,8 |

|

2020 г. |

51660 |

9658 |

14203 |

27266 |

18,7 |

|

2021 г. |

58562 |

12524 |

19262 |

26867 |

21,4 |

|

2022 г. |

66253 |

13200 |

22808 |

30244 |

19,9 |

|

2023 г. |

82388 |

15436 |

28583 |

38370 |

18,7 |

|

2024 г. |

98385 |

17134 |

32552 |

48700 |

17,4 |

|

2025 г. |

117256 |

17274 |

34442 |

65541 |

14,7 |

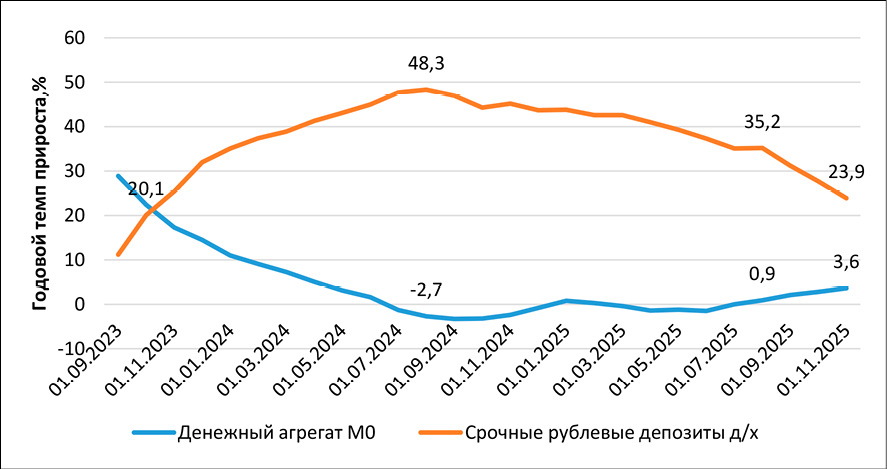

Рис. 2. Динамика темпов прироста денежного агрегата М0 и других депозитов домашних хозяйств в рублях, % годовых [6]

В результате повышения ставок по ипотечным жилищным кредитам количество выданных кредитов физическим лицам-резидентам с января 2022 г. по январь 2025 г. сократилось на 119204 единицы, по объему – на 349 млрд руб., при этом задолженность по ипотечным кредитам физических лиц увеличилась на 7,4 трлн руб., из них просроченная задолженность увеличилась на 35 млн руб. На 1.02.2025 г. долг по ипотечным кредитам составил 20,0 трлн руб. Уровень обеспеченности населения жильем увеличился с начала 2022 г. до начала 2025 г. с 27,5 кв. м на человека до 29,4 кв м и остается на низком уровне по сравнению с другими странами [4].

Повышение процентных ставок по депозитам и вкладам физических лиц в рублях способствовало привлечению денежных средств на счета банков. Анализируя динамику денежной массы, можно сделать вывод о изменении направления использования доходов населения [5]. Если за три года (с 1.01.2018 г. по 1.01.2021 г.) размер денежной массы увеличился на 38%, то за тот же период с 1.01.2022 г. по 1.01.2025 г. – на 77%. Всего за семь лет с 1.01.2018 г. по 1.01.2025 г. денежная масса увеличилась в 2,8 раза, в том числе наличные деньги в обращении увеличились в 2 раза. Из данных табл. 1 видно, что в большей степени наблюдается рост других депозитов в составе денежной массы, включающих срочные вклады и депозиты с высокими ставками.

Общий размер других депозитов увеличился за период с 1.01.2022 г. по 1.01.2025 г. в 2,2 раза или на 116,7%, размер других депозитов домашних хозяйств – в 2,3 раза или на 129,4%. За тот же период размер переводных увеличился на 51,0%, размер переводных депозитов домашних хозяйств увеличился на 47,5%. При этом доля переводных депозитов домашних хозяйств в общем их объеме составляла около 50%, доля других депозитов домашних хозяйств увеличилась с 56,8% в январе 2022 г. до 60,1% в январе 2025 г. (рис. 2).

Результаты исследования и их обсуждение

Годовой темп прироста срочных депозитов домашних хозяйств достиг максимума и составил 48,3%. Затем наблюдается снижение темпов роста объема срочных депозитов и на 1.11.2025 г. годовой темп прироста достиг 23,9%. В то же время снижение объема наличных денег в обращении перешло в незначительный рост. Этому способствовало снижение ключевой ставки, усиление недоверия и возрастание рисков заморозки вкладов из-за нестабильности экономики и финансовой системы, повышение цен на потребительские товары и услуги.

Из-за санкций в отношении платежной системы, владения иностранными активами и валютных операций существенно сократились объемы других депозитов домашних хозяйств в иностранной валюте в составе широкой денежной массы с 6868 млрд руб. на начало 2022 г. до 3851 млрд руб. на начало 2025 г. Курс доллара США, значительно снизившийся в 2022 г. до 56,3 руб. за доллар к началу 2025 г. увеличился до 101,7 руб. за доллар.

На 1.04.2025 г. в финансовых активах домашних хозяйств наибольший удельный вес составляли наличная валюта и депозиты – 53,4%, акции и прочие формы участия в капитале – 32,8%, страховые и пенсионные резервы – 4,5%, долговые ценные бумаги – 2,7%. Доля домашних хозяйств, имеющих финансовые активы увеличилась с 72,9% в 2022 г. до 75,5% в 2024 г. При этом доля домашних хозяйств, имеющих банковские счета увеличилась с 72,6% до 75,4%. Вложения в другие активы оставалась крайне низкой. Доля владеющих акциями и облигациями снизилась с 1,6% до 1,4%, а доля вложений в паи и акции инвестиционных фондов увеличилась с 0,3% до 0,4% [7].

Доля потребительских расходов в составе денежных доходов населения составляла в 2022-2024 гг. от 75,4 до 77,0%. В 2024 г. удельный вес потребительских расходов снизился на 1 п.п. с 77% до 76% в связи с повышением сберегательного интереса. Прирост сбережений составил в 2024 г. 8,6% и увеличился на 0,4 п.п. по сравнению с предыдущим годом. Так же выросла доля расходов на оплату обязательных платежей и взносов на 0,6 п.п. Следует отметить уменьшение прироста сбережений в наличных деньгах на руках у населения в рублях и иностранной валюте на -5,3%.

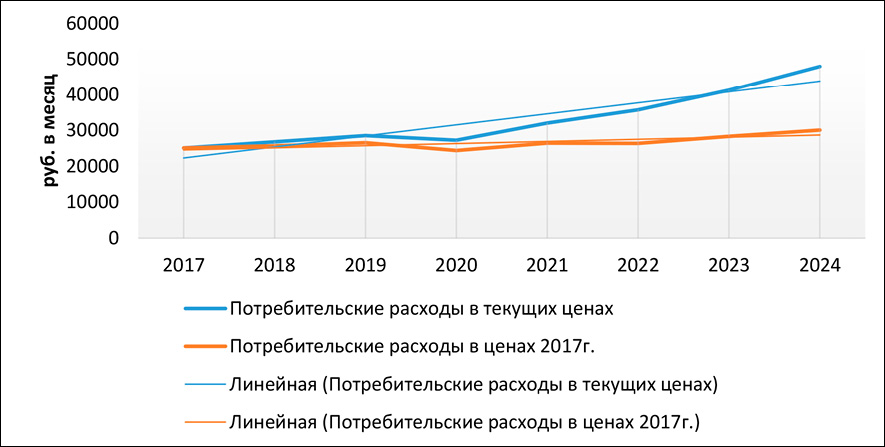

Объем потребительских расходов на душу населения в месяц увеличился за три года на 49,7%. На объем потребительских расходов оказывает влияние изменение их в количественном выражении и за счет изменения цен, поэтому целесообразно исключить влияние цен, скорректировав его на индекс потребительских цен. Если рассмотреть изменение потребительских расходов в постоянных ценах 2017 г., то есть в натуральном выражении, то в 2022 г. наблюдалось незначительное снижение потребительских расходов, в 2023 г.– рост на 7,4%, в 2024 г. – рост на 6,4% (таб. 2, рис. 3). При этом наблюдается отставание роста потребления от роста реальных денежных доходов населения. В целом за семь лет потребительские расходы на душу населения в постоянных ценах увеличились на 19,9%, а денежные доходы в реальном выражении – на 24,3% (табл. 2).

Рост покупательной способности доходов замедлился в 2024 г.

Следует отметить увеличение дифференциации доходов, расходов и сбережений по уровню обеспеченности и месту проживания. Коэффициент Джинни увеличился с 0,398 в 2022 г. до 0,408 в 2024 г., коэффициент фондов с 14,0 увеличился до 15,1 [9].

Учитывая, что 90% всех накоплений россияне держат на банковских счетах, имеет смысл рассмотреть вопрос территориальной дифференциации по показателю суммы накоплений в банках в среднем на одного занятого в возрасте 15-72 года [10].

Таблица 2

Динамика потребительских расходов населения в текущих и сопоставимых ценах 2017 г., рублей в месяц [8]

|

2017 г. |

2018 г. |

2019 г. |

2020 г. |

2021 г. |

2022 г. |

2023 г. |

2024 г. |

|

|

Потребительские расходы, млн руб. |

44455362 |

47508997 |

50596986 |

48231433 |

56574074 |

62930438 |

72384271 |

84085449 |

|

Средняя численность населения, млн человек |

147,7 |

147,8 |

147,9 |

147,7 |

147,2 |

146,7 |

146,3 |

146,1 |

|

Потребительские расходы на душу населения, руб. в месяц |

25082,0 |

26786,7 |

28518,1 |

27221,7 |

32027,8 |

35747,8 |

41244,5 |

47948,0 |

|

Индекс потребительских цен, % к пред. году |

104,3 |

103,0 |

104,0 |

108,4 |

111,9 |

107,4 |

109,5 |

104,3 |

|

Потребительские расходы на душу населения в ценах 2017 г., руб. в месяц* |

25082,0 |

25682,4 |

26546,1 |

24364,7 |

26445,0 |

26377,6 |

28336,7 |

30084,2 |

|

Реальные денежные доходы населения, % к пред. году |

- |

101,7 |

101,9 |

98,6 |

103,9 |

104,0 |

106,5 |

107,5 |

Примечание: составлено автором.

Рис. 3. Динамика потребительских расходов населения в текущих и сопоставимых ценах 2017 г., руб. в месяц [8]

Средняя сумма в банках на одного занятого в III квартале 2025 г. составила 798673,55 руб. и увеличилась за год на 17,5%. Лидером является г. Москва, где средняя сумма накоплений в банках составляет 2345201 руб. и превышает данный показатель в самом «бедном» регионе Республике Ингушетия в 79,2 раза. Накопления в банках свыше 1 млн руб. наблюдались в 2025 г. в трех регионах (г. Москва, г. Санкт-Петербург, Магаданская область), накопления не превышали 500 тыс. руб. – в 34 регионах [11].

Потребительская уверенность населения продолжает снижаться. По данным Росстата самые высокие темпы снижения индекса потребительской уверенности населения были в 2022 г. (от -21% до -31% в квартал). В III квартале 2025 г. индекс потребительской уверенности составил -9%, особенно низкое значение показателя (-11%) наблюдалось у лиц возраста от 50 лет и выше. Самые негативные оценки благоприятности условий для крупных покупок также наблюдались в 2022 г. В 2025 г. структура оценок изменилась в пользу снижения доли неблагоприятных оценок, однако процент их остается на высоком уровне и значительно превышает долю благоприятных оценок (в среднем в 3,5 раза процент негативных оценок больше позитивных). Оценка благоприятности условий для формирования сбережений также имеет тенденцию к улучшению, в то время как негативные оценки превышают позитивные. В III квартале 2025 г. 1,5% опрошенных оценили условия для сбережений как «очень благоприятные», 11,6% – как «скорее благоприятные, чем неблагоприятные», 28,9% – как «скорее неблагоприятные, чем благоприятные» и 12,7% – как «совсем неблагоприятные». В отношении ожидания изменения цен 36,6% респондентов считают, что цены незначительно вырастут, в то время как 49,0% опрошенных прогнозируют значительное повышение цен [12].

Выводы

По результатам проведенного исследования влияния необходимости проведения жесткой денежно-кредитной политики Банка России прежде всего в отношении повышения ключевой ставки, а также эмиссионной политики на потребительскую и сберегательную активность населения в период 2022-2025 гг. можно сделать следующие выводы:

– сдерживание инфляции позволило скорректировать потребительский спрос и сохранить покупательную способность населения;

– высокие ставки по срочным вкладам создали условия для сохранения сбережений домашних хозяйств;

– проводимая монетарная политика позволила повышать денежные доходы населения;

– появились позитивные сдвиги в оценках потребительской уверенности граждан.

Тем не менее сложившаяся ситуация не могла не сказаться на благосостоянии населения РФ. Об этом свидетельствуют следующие заключения:

– увеличились значения показателей дифференциации доходов, расходов и сбережений по уровню обеспеченности и месту проживания;

– замедлился рост потребительских расходов и их покупательной способности;

– высокие цены на недвижимость, значительное повышение цен на автомобили в сочетании с повышением ставок по ипотечным жилищным кредитам и автокредитам вызвали снижение доступности жилья и автомобилей;

– в связи с возрастанием некредитоспособности организаций и домашних хозяйств увеличился риск для депозитов населения;

– продолжающееся снижение потребительской уверенности населения свидетельствует о сохранении финансовой нестабильности в будущем.

Конфликт интересов

Библиографическая ссылка

Глебкова И.Ю. ОЦЕНКА ВЛИЯНИЯ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ ЦЕНТРАЛЬНОГО БАНКА НА ИСПОЛЬЗОВАНИЕ ДЕНЕЖНЫХ ДОХОДОВ НАСЕЛЕНИЯ РОССИИ // Вестник Алтайской академии экономики и права. 2025. № 11-2. С. 169-175;URL: https://vaael.ru/ru/article/view?id=4426 (дата обращения: 29.01.2026).

DOI: https://doi.org/10.17513/vaael.4426