Введение

В условиях нестабильности внешней среды возрастает потребность экономических субъектов в эффективных инструментах диагностики финансового состояния и оценки риска банкротства. Несмотря на обширный научный фундамент в области финансового анализа, сохраняется дискуссионность в отношении определения ключевых категорий, а также наблюдается дефицит комплексных методик, адаптированных к специфике деятельности различных компаний и учитывающих интересы всех групп стейкхолдеров. Существующие подходы, освещенные в трудах Н.Д. Алексеевой, Е.И. Гнатышиной [1], В.И. Бариленко [2], А.В. Кувыклина [3] и других ученых, зачастую фрагментарны и требуют уточнения с позиций системности. Актуальность исследования также обусловлена необходимостью интеграции традиционных финансовых показателей и нефинансовых факторов (таких как деловая репутация, качество менеджмента, лояльность персонала) в единую диагностическую модель, что позволяет получить более репрезентативную картину устойчивости предприятия.

Цель исследования заключается в разработке концептуальной модели анализа финансового состояния, интегрирующей финансовые и нефинансовые показатели для комплексной оценки устойчивости предприятия и диагностики риска банкротства с учетом информационных потребностей ключевых стейкхолдеров. Для достижения поставленной цели были последовательно решены следующие задачи: проведен критический анализ существующих дефиниций «финансовое состояние»; систематизированы показатели и факторы, влияющие на его оценку; классифицированы группы стейкхолдеров по их информационным запросам; разработана практико-ориентированная модель комплексной диагностики.

Материалы и методы исследования

В исследовании применялись методы системного и сравнительного анализа, группировки и классификации, а также метод экспертных оценок. Теоретической базой послужили научные публикации российских авторов, законодательные и нормативные акты, регламентирующие бухгалтерский учет и отчетность. Эмпирической основой выступила публичная бухгалтерская отчетность предприятий реального сектора экономики, что позволило апробировать предложенную систему показателей на практике.

Результаты исследования и их обсуждение

Проведенный анализ научной литературы выявил отсутствие единого подхода к определению категории «финансовое состояние». Так, А.В. Кувыклин трактует его как «экономическую категорию, характеризующую кругооборот капитала предприятия, эффективность управления финансовыми и реальными активами, способность предприятия… привлекать необходимые финансовые ресурсы» [3, с. 15]. Более широкий подход предлагают Е.И. Гнатышина и соавторы, определяя финансовое состояние как «сложную экономическую категорию, отражающую на определенный момент времени способность предприятия финансировать свою деятельность, своевременно рассчитываться по обязательствам, сохраняя при этом инвестиционную привлекательность» [7, с. 34].

Научная новизна исследования состоит в авторском синтезе существующих дефиниций. Авторами предлагается рассматривать анализ финансового состояния как многоуровневый процесс, направленный на выявление сильных и слабых сторон финансово-хозяйственной деятельности путем установления взаимосвязей между статьями отчетности, финансовыми и нефинансовыми показателями, конечной целью которого является оценка риска банкротства и обоснование управленческих решений. Ключевым отличием предлагаемого подхода является его ориентация на прогнозирование, а не только на констатацию фактического положения дел.

Оригинальным результатом работы является разработанная авторами система показателей, характеризующих финансовое состояние (рис. 1).

В отличие от традиционных подходов, система сгруппирована по шести ключевым блокам (ликвидность, платежеспособность, финансовая устойчивость, деловая активность, рентабельность, риск возможного банкротства), что позволяет проводить последовательную и всестороннюю диагностику. Для каждого блока авторами рекомендован перечень ключевых коэффициентов с расчетными формулами и рекомендуемыми нормативными значениями, что повышает практическую применимость модели.

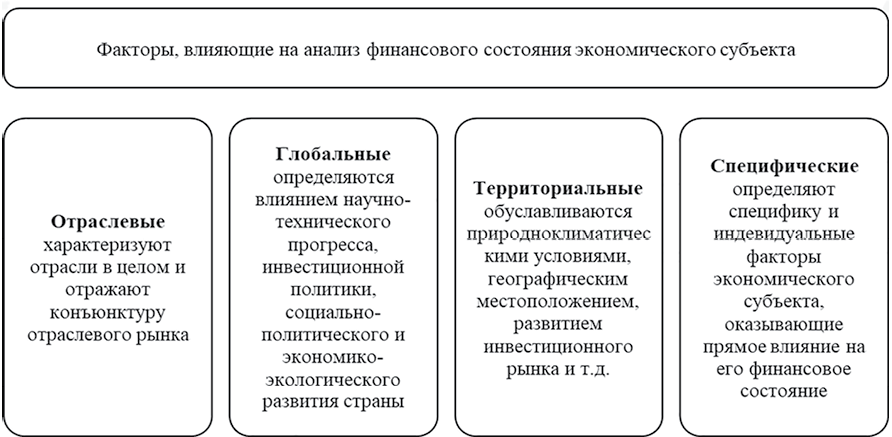

Кроме того, авторами выделены и систематизированы ключевые финансовые и нефинансовые факторы, влияющие на достоверность анализа (рис. 2).

Особое внимание уделено нефинансовым аспектам, таким как качество корпоративного управления и деловая репутация, которые часто недооцениваются в традиционных методиках. Включение этих факторов позволяет нивелировать ограничения, связанные с исключительной опорой на ретроспективные данные бухгалтерской отчетности.

Рис. 1. Система показателей для анализа финансового состояния экономического субъекта

Рис. 2. Факторы, влияющие на анализ финансового состояния экономического субъекта Источник: с дополнениями авторов на основе [3]

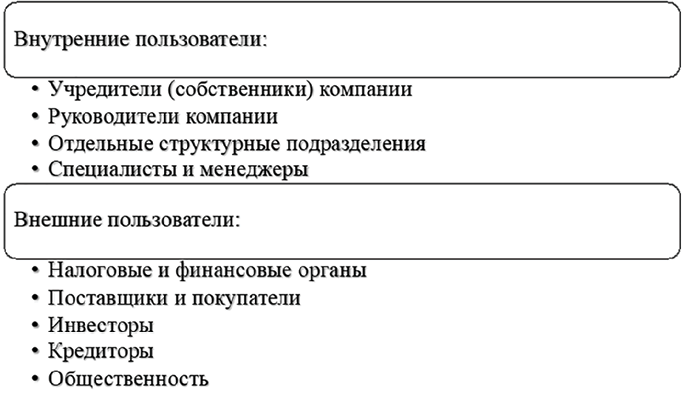

Основным источником информации для анализа является бухгалтерская (финансовая) отчетность. В рамках исследования авторами проведена классификация пользователей этой отчетности на внутренних и внешних стейкхолдеров (рис. 3) и определены их специфические интересы. Анализ показал, что унифицированный подход к анализу неэффективен, так как различные группы пользователей преследуют разнонаправленные, а иногда и конфликтующие цели.

Для удовлетворения информационных потребностей каждой группы стейкхолдеров авторами предложена матрица аналитических процедур (таблица). Данная матрица служит практическим инструментом для аналитиков и менеджеров, позволяя сфокусировать усилия на наиболее релевантных для конкретного пользователя аспектах финансового состояния.

На основе расчета системы показателей (рис. 1) авторами предлагается методика отнесения экономического субъекта к одному из классов финансового состояния, адаптированная из работы [8] (рис. 4). Данная классификация служит основой для разработки корректирующих мер.

Аналитические процедуры, отвечающие интересам стейкхолдеров

|

Стейкхолдеры |

Аналитические процедуры |

Интересы стейкхолдеров |

|

Внутренние |

Проводится анализ структуры пассивов и активов. Рассчитывается эффективность использования активов и источников финансирования |

Достижение максимальной прибыли за счет эффективной инвестиционной политики |

|

Общий анализ финансового состояния с учетом направлений устойчивого развития |

Повышение конкурентных преимуществ и расширение рынка присутствия |

|

|

Анализ финансовой устойчивости и платежеспособности |

Стабильность в части сохранения рабочих мест и оптимизации оплаты труда персоналу |

|

|

Внешние |

Анализ ликвидности и платежеспособности |

Уверенность в своевременности расчетов по обязательствам |

|

Анализ финансовой устойчивости и финансовых результатов |

Получение экономической выгоды при условиях инвестирования в бизнес |

|

|

Анализ риска вероятного банкротства |

Минимизация рисков связанных с потерей финансовых ресурсов, инвестированных в деятельность экономического субъекта для долгосрочного сотрудничества |

Источник: разработано авторами.

Рис. 3. Классификация пользователей бухгалтерской отчетности экономического субъекта Источник: разработано авторами

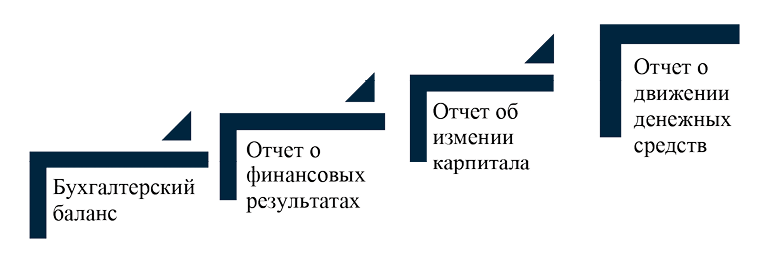

Рис. 4. Основные источники информации Источник: разработано авторами

Рис. 5. Классификация уровня финансового состояния экономического субъекта Примечание: адаптировано авторами на основе [8]

Для каждого класса авторами сформулирован типовой набор управленческих решений: от оптимизации структуры капитала для «нормального» состояния до разработки антикризисных программ для «кризисного» состояния.

Как было отмечено ранее, основным информационным источников обеспечивающим проведение анализа финансового состояния является бухгалтерская финансовая отчетность, составленная на основе законодательных актов, федеральных стандартов, с применением отраслевых стандартов и внутренних рабочих документов. Отчетные формы экономического субъекта, дающие необходимую финансовую информацию, представлены на рисунке 4.

На основе расчета системы показателей (рис. 1) авторами предлагается методика отнесения экономического субъекта к одному из классов финансового состояния, адаптированная из работы [8] (рис. 5). Данная классификация служит основой для разработки корректирующих мер. Для каждого класса авторами сформулирован типовой набор управленческих решений: от оптимизации структуры капитала для «нормального» состояния до разработки антикризисных программ для «кризисного» состояния.

Выводы

Проведенное исследование позволяет сформулировать следующие конкретные выводы и рекомендации.

1. Уточнена сущность анализа финансового состояния как комплексного процесса, интегрирующего оценку финансовых коэффициентов и нефинансовых факторов для диагностики риска банкротства. Доказано, что такой интегральный подход повышает прогностическую способность анализа.

2. Разработана авторская система показателей, сгруппированных по шести ключевым блокам, что обеспечивает системность анализа. Главным преимуществом системы является ее адаптивность, позволяющая дополнять или исключать отдельные показатели в зависимости от отраслевой специфики.

3. Предложена матрица аналитических процедур, позволяющая применять индивидуализированный подход к проведению анализа в зависимости от информационных запросов конкретных групп стейкхолдеров (внутренних и внешних). Это способствует повышению эффективности коммуникации между предприятием и заинтересованными сторонами.

4. Для практического применения рекомендуется использовать разработанную классификацию уровней финансового состояния в качестве основы для разработки антикризисных мероприятий и стратегического планирования. Перспективой исследования является апробация предложенной модели на данных конкретных предприятий с последующей разработкой отраслевых нормативов ключевых показателей, а также ее адаптация для использования в условиях цифровой трансформации экономики.

В заключении следует отметить, что результаты комплексного анализа финансового состояния и оценки риска банкротства служат инструментом диагностики операционной эффективности как экономического субъекта в целом, так и его структурных подразделений. На основе аналитических данных стейкхолдеры идентифицируют ключевые детерминанты изменения финансовых результатов, оценивают платежную дисциплину и уровень ликвидности. Таким образом, выводы анализа формируют доказательную базу для разработки новой финансовой стратегии, совершенствования системы внутреннего контроля, а также оптимизации ценовой и налоговой политики.

Библиографическая ссылка

Мандрик Н.В., Черных И.Н. КОНЦЕПТУАЛЬНЫЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ И ОЦЕНКИ РИСКА БАНКРОТСТВА ЭКОНОМИЧЕСКИХ СУБЪЕКТОВ // Вестник Алтайской академии экономики и права. 2025. № 9-2. С. 276-281;URL: https://vaael.ru/ru/article/view?id=4335 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.4335