Введение

Роль малого предпринимательства как стимулятора экономического роста признана во всем мире. Такая оценка связана с рядом преимуществ малого бизнеса по сравнению с крупным: своевременное реагирование и адаптация к изменяющимся экономическим условиям, специализация, как правило, на одном направлении исследований, что не требует больших организационных затрат и инвестиций. Поэтому в стремлении стимулировать экономику каждое государство, несмотря на различия в законодательной базе и бюджете, заинтересовано в продвижении малого бизнеса. Однако, для того, чтобы организовать малое предприятие, требуется не только бизнес-идея, но и капитал. Финансовые трудности, с которыми приходится сталкиваться предпринимателю, особенно на начальном этапе становления, способны заставить его отказаться от реализации планов, если не будет внешней финансовой поддержки. Получить такую поддержку часто оказывается достаточно сложно, т. к. финансовые учреждения предпочитают финансировать крупные компании, считая их надежными инвестициями. Поэтому финансирование становится ключевой проблемой для малого бизнеса, от решения которой зависит становление и развитие предприятия.

Цель исследования

Для России развитие малого предпринимательства по-прежнему остается проблематичным. Такое положение вынуждает государство предпринимать все новые и новые усилия системного характера с целью переломить сложившуюся ситуацию [1]. Особое внимание уделяется задачам финансирования и формирования благоприятной предпринимательской среды для малых предприятий в экономике России в целом. В статье рассматриваются вопросы финансирования субъектов малого и среднего предпринимательства, в частности, анализируется структура кредитного портфеля в разных разрезах, а также оценивается эффективность предпринимаемых государством мер по стимулированию финансирования.

Материал и методы исследования

Анализ поставленной проблемы проводился по статистическим данным, опубликованным на сайте Центрального банка Российской Федерации [2], с учетом информации, размещенной на Федеральном портале малого и среднего предпринимательства [3], интернет-портале корпорации МСП [4], финансового интернет-портала Банки.ру [5]. Обсуждение тенденций развития изучаемого процесса проводится на основе общих методологических принципов статистических исследований.

Результаты исследования и их обсуждение

В табл. 1 отражены укрупненные данные по кредитованию МСП согласно данным Центрального банка РФ. В целом общий объем выданных кредитов малому и среднему бизнесу за период с 2009 по 2018 год увеличился в 2 раза, в абсолютном выражении примерно на 3 трлн руб.

Таблица 1

Объем кредитов, предоставленных субъектам малого и среднего предпринимательства в рублях, иностранной валюте и драгоценных металлах в России за период 2009–2018 гг., в млн руб.

|

Период |

Объем предоставленных кредитов |

|||||

|

в рублях |

в иностранной валюте и драгоценных металлах |

всего |

||||

|

субъектам МСП |

из них ИП |

субъектам МСП |

из них ИП |

субъектам МСП |

из них ИП |

|

|

2009 год |

2 829 895 |

207 332 |

172 993 |

2 568 |

3 002 887 |

209 900 |

|

2010 год |

4 450 288 |

410 452 |

254 427 |

2 510 |

4 704 715 |

412 962 |

|

2011 год |

5 854 364 |

552 507 |

201 380 |

3 548 |

6 055 744 |

556 055 |

|

2012 год |

6 766 861 |

650 885 |

175 664 |

2 687 |

6 942 525 |

653 572 |

|

2013 год |

7 761 530 |

688 022 |

303 229 |

3 006 |

8 064 759 |

691 028 |

|

2014 год |

7 194 839 |

579 638 |

415 755 |

2 944 |

7 610 594 |

582 582 |

|

2015 год |

5 080 951 |

307 425 |

379 322 |

822 |

5 460 273 |

308 247 |

|

2016 год |

5 161 991 |

341 450 |

140 634 |

1 260 |

5 302 625 |

342 710 |

|

2017 год |

5 984 490 |

420 976 |

132 662 |

270 |

6 117 152 |

421 246 |

|

2018 год |

6 626 440 |

514 432 |

189 641 |

224 |

6 816 081 |

514 656 |

Источник: данные ЦБР (http://www.cbr.ru/statistics/udstat.aspx?TblID=302-17).

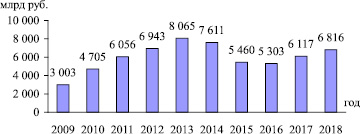

На рис. 1 представлена динамика финансирования в рамках финансовой программы поддержки малого и среднего предпринимательства в России за рассматриваемый период. Пик финансирования, приходящийся на 2013 год, составил примерно 8 трлн руб. Последовавший провал до 2016 г. связан с валютным кризисом 2014–2015 гг., следствием которого стало существенное сокращение финансовой поддержки на 2 трлн руб. или 24,4 %.

Необходимо отметить, что за весь рассматриваемый период предпочтение при кредитовании отдается юридическим лицам, осуществляющим свою деятельность в форме общества с ограниченной ответственностью и акционерным обществам. Кредитование индивидуальных предпринимателей крайне мало и составляет порядка 7,5 % от общего объема финансирования.

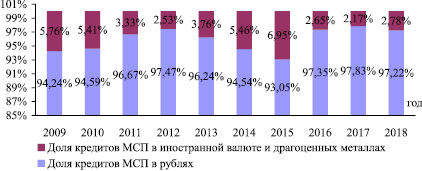

Структура выданных кредитов МСП характеризуется преобладанием кредитов в рублевой валюте (около 97,5 %), кредиты в иностранной валюте и драгоценных металлах составляют всего 2,5 % от общего объема кредитования МСП. Исключение составляют периоды экономической нестабильности (2014–2015 гг.), когда курс рубля значительно снизился, что привело необходимости снижения рисков банками и более активному использованию кредитования в иностранной валюте (рис. 2).

На рис. 3 представлена региональная структура кредитного портфеля МСП по данным за 2018 год. В тройке лидеров по объемам кредитования субъектов МСП – Центральный, Приволжский и Сибирский федеральные округа.

Анализ отраслевой структуры кредитного портфеля МСП показывает, что наибольший объем выданных кредитов приходится на сферу услуг МСП – 39 %, на втором месте – промышленность (28 %), на третьем – торговля (15 %) (рис. 4).

Рис. 1. Объемы кредитования малого и среднего бизнеса в России в 2009–2018 гг.

Рис. 2. Структура кредитования малого и среднего бизнеса в России в 2009–2018 гг.

Рис. 3. Региональная структура кредитного портфеля поддержки субъектов малого предпринимательства в 2018 г.

Рис. 4. Отраслевая структура кредитного портфеля МСП за 2018 г.

Таким образом, кредитная политика банков в отношении МСП не способствует оптимизации отраслевой структуры малого предпринимательства, сокращению доли торгового сектора. На кредитование малых торговых предприятий выделяется финансовых ресурсов больше, чем на сельское хозяйство и строительство.

Важным показателем экономического состояния МПС является способность отвечать по своим финансовым обязательствам (табл. 2).

Таблица 2

Задолженность по кредитам, предоставленным субъектам малого и среднего предпринимательства, в млн руб.

|

Период |

Задолженность всего |

Просроченная задолженность |

Доля просроченной задолженности, % |

|||

|

субъектов МСП |

из них ИП |

субъектов МСП |

из них ИП |

субъектов МСП |

ИП |

|

|

2009 год |

2 647 973 |

259 100 |

200 111 |

20 987 |

7,56 |

8,10 |

|

2010 год |

3 227 570 |

303 608 |

284 048 |

27 313 |

8,80 |

9,00 |

|

2011 год |

3 843 458 |

417 067 |

314 753 |

27 121 |

8,19 |

6,50 |

|

2012 год |

4 494 204 |

551 886 |

377 247 |

24 618 |

8,39 |

4,46 |

|

2013 год |

5 160 644 |

645 280 |

365 445 |

32 900 |

7,08 |

5,10 |

|

2014 год |

5 116 828 |

642 784 |

394 388 |

52 061 |

7,71 |

8,10 |

|

2015 год |

4 885 336 |

470 276 |

666 199 |

70 070 |

13,64 |

14,90 |

|

2016 год |

4 468 880 |

388 404 |

636 001 |

62 202 |

14,23 |

16,01 |

|

2017 год |

4 169 896 |

376 243 |

622 718 |

29 400 |

14,93 |

7,81 |

|

2018 год |

4 041 544 |

396 650 |

499 692 |

17 286 |

12,68 |

4,58 |

Источник: данные ЦБР (http://www.cbr.ru/statistics/UDStat.aspx?TblID=302-19&pid=sors&sid=ITM_3703).

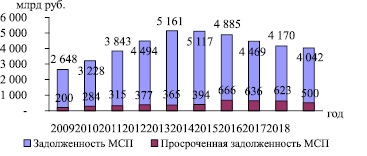

Динамика общего объема задолженности по кредитованию МСП представлена на рис. 5. Политика ЦБ РФ в отношении ключевой ставки приводит к сжатию корпоративного кредитования. В реальном выражении задолженность по кредитам только за 2017 г. сократилась на 9 %. При такой динамике рассчитывать на реальное и устойчивое оживление экономической активности крайне трудно.

Кроме того, в 2015–2016 гг. существенно вырос уровень просроченной задолженности, который продолжает оставаться на высоком уровне и в 2018 г.

Максимальный размер доли просроченных кредитов, составляющий 14,93 %, отмечен в 2017 году, В 2018 году доля просроченной задолженности сократилась незначительно и составила 12,68 %. Все это говорит о том, что, несмотря на относительную нормализацию на финансовом рынке, в деятельности малых предприятий по-прежнему присутствует множество проблем, в том числе и с финансированием.

Главным негативным фактором неизменно остаются высокие ставки по кредитам. При этом официальные данные (табл. 3) существенно отличаются от реальной статистики (табл. 4).

Официальная статистика ЦБ не дает представление о реальных (эффективных ставках) для рядовых предпринимателей. Диапазон ставок очень значителен, и разница между средневзвешенными ставками, представленными ЦБ, и максимальными ставками по кредитам в регионах существенна. При этом разница между реальностью и официальной статистикой зависит от региона [5].

Рис. 5. Объемы задолженности МСП по кредитам, в млн руб.

Таблица 3

Средние процентные ставки по кредитам, предоставленным субъектам МСП за 2015–2018 гг.

|

Показатель |

Годы |

|||

|

2015 |

2016 |

2017 |

2018 |

|

|

по кредитам, предоставленным кредитными организациями субъектам МСП в целом по Российской Федерации (поданным Банка России) |

до 17,77 % |

до 15,78 % |

до 13,62 % |

до 11,28 % |

|

по кредитам и займам, обеспеченным гарантиями и поручительствами АО «Корпорация «МСП» |

17,15 % |

10,74 % |

10,00 % |

8,67 % |

|

по прямому кредитованию АО «МСП Банк» |

– |

10,76 % |

10,55 % |

9,25 % |

|

по кредитам банков-партнеров, обеспеченным гарантиями АО «МСП Банк» |

– |

11,92 % |

11,52 % |

10,19 % |

|

по кредитам и займам, обеспеченным поручительствами РГО |

17,85 % |

15,27 % |

12,02 % |

10,20 % |

Таблица 4

Соответствие реальных и официальных ставок по кредитам для МСП на 01.01.19 г.

|

Регион |

Ставка по кредиту для МСП в регионе (реальные) |

Ставка по кредитам для МСП сроком до года (данные ЦБ) |

Разница между реальностью и статистикой |

|

Омская область |

16,0 % |

11,15 % |

4,85 % |

|

Новосибирская область |

20 % |

11,15 % |

8,85 % |

|

Смоленская область |

19 % |

11,15 % |

7,85 % |

|

Республика Карелия |

24 % |

11,15 % |

12,85 % |

|

Республика Крым |

21,5 % |

11,15 % |

10,35 % |

|

Магаданская область |

25 % |

11,15 % |

13,85 % |

|

Пермский край |

18,5 % |

11,15 % |

7,35 % |

|

Ставропольский край |

20,9 % |

11,15 % |

9,75 % |

|

Чеченская республика |

22 % |

11,15 % |

10,85 % |

|

Республика Башкортостан |

26 % |

11,15 % |

14,85 % |

|

Челябинская область |

26 % |

11,15 % |

14,85 % |

|

Нижегородская область |

19,5 % |

11,15 % |

8,35 % |

|

Свердловская область |

27 % |

11,15 % |

15,85 % |

|

г. Москва |

15,57 % |

11,15 % |

4,42 % |

|

Московская область |

20 % |

11,15 % |

8,85 % |

|

Оренбургская область |

17 % |

11,15 % |

5,85 % |

Источник: данные сайта «Банки.ру» (https://www.banki.ru/).

Уровень доступности кредитов, который и ранее был низким, упал еще больше. Банки выдают кредит, принимая залог с дисконтом в 50 % (Московская область). Стоимость залога должна соответствовать 60–200 % от выдаваемого кредита (Свердловская область, Республика Адыгея).

Практически во всех регионах венчурного финансирования либо нет, либо его существование формально.

Ряд регионов отмечает, что хотя доступ к льготным программам АО Корпорации МСП и субсидированию ставок через госпрограмму поддержки МСП есть, на практике реализованных проектов мало, в частности из-за низкой доступности или неподходящих для МСП дополнительных условий (г. Москва, Омская область, Свердловская область).

Вследствие завышенной ключевой ставки стоимость кредитов находится гораздо выше уровня рентабельности большинства отраслей, что еще больше усиливает и так значительные диспропорции в структуре производства, доходов и цен.

Состояние малого предпринимательства Волгоградского региона показательно с точки зрения описанных проблем. В период 2010–2014 гг. развитие малого бизнеса в отсутствие системных мер по развитию потенциала МСП демонстрировало отрицательную динамику [6]. К негативным факторам того периода можно отнести налоговое давление, высокий уровень инфляции, высокие ставки по кредитам (выше 26 %), несовершенство законодательной базы. Усилия государства по созданию инфраструктуры, которая создала бы благоприятный климат для малого предпринимательства на федеральном уровне, а так же региональная поддержка, в последующий период давала небольшие результаты [7], в частности, банки весьма неохотно шли на снижение процентных ставок. Положительная динамика стала проявляться только в 2018 году. К текущему моменту в регионе создана многоступенчатая системы взаимодействия органов государственной власти и малого бизнеса. Однако доступ субъектов МСП к финансовой поддержке, в том числе к льготному финансированию, оказывается затрудненным, во-первых, по причине отсутствия достаточной степени информированности о предоставляемых возможностях, а во-вторых, по сложности прохождения процедуры критериального отбора [8].

Выводы

Результаты анализа позволяют выделить наиболее существенные причины, оказывающие влияние эффективность деятельности субъектов малого предпринимательства:

– сырьевая зависимость экономики растет;

– происходит все более существенная фрагментация между видами деятельности по уровню доходов и относительных цен, что препятствует устойчивому развитию экономики;

– в структуре технологических цепочек сохраняются значительные разрывы, заполняемые импортируемой продукцией;

– эффективность использования первичных ресурсов остается на достаточно низком уровне, что сдерживает рост качественной составляющей экономического роста;

– в структуре занятости наблюдаются перекосы в сторону избыточной доли низкоквалифицированного труда, а также занятости в секторе торговли.

Однако кредиты не только дороги, но и сложны в получении, что подтверждается исследованием Всемирного экономического форума, по результатам которого Россия находится на 110-м месте по доступности кредитов (ease of access to loans) из 137 стран. Этот показатель характеризует легкость получения бизнесом кредита, в том числе, без залога.

В результате, субъекты МСП развиваются в основном за счет собственных средств (84 % от общего объема средств, направленных на приобретение основных средств, по сравнению с 70 % в развитых странах, не входящих в ОЭСР).

В России доля банковских кредитов в источниках инвестиций в основные фонды МСП составляет не более 6 %, тогда как в среднем по миру – 15 %.

Библиографическая ссылка

Кравченко Е.Н., Шевелева Н.Е. К ВОПРОСУ ОБ ЭФФЕКТИВНОСТИ ФИНАНСИРОВАНИЯ МАЛЫХ ПРЕДПРИЯТИЙ // Вестник Алтайской академии экономики и права. 2019. № 4-2. С. 210-216;URL: https://vaael.ru/ru/article/view?id=430 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.430