Введение

Фискальный механизм территориального стимулирования предполагает использование комплекса специальных мер и инструментов, способствующих достижению заявленных целей развития экономики и (или) отдельных отраслей экономики региона. В таком случае фискальный механизм признается эффективным. Одним из видов стимулирования экономического развития, получившего широкое международное распространение за последние полвека, является механизм преференциальных режимов.

Под преференциальным режимом подразумевается ограниченная территория, на которой действует особый режим ведения предпринимательской деятельности, налоговые льготы, другие меры поддержки деловой активности [1]. Все преференциальные режимы направлены на стимулирование экономического развития, однако непосредственная цель создания может существенно отличаться, выделим основные:

– внедрение инноваций;

– поддержка регионов с трудными географическими и климатическими условиями;

– поддержка отдельных отраслей промышленного производства;

– стимулирование деловой активности в крупных логистических узлах, связанных с портовой инфраструктурой.

Выполнение данных целей достигается посредством увеличения инвестиционной активности, включая привлечение иностранных инвестиций. Для этого резидентам преференциальных режимов предоставляется доступ к объектам инженерной, промышленной, коммунальной инфраструктуры, доступ к земельным участкам и т.д. Помимо этого, в рамках преференциальных режимов обеспечивается стабильность налогового законодательства, что важно для реализации долгосрочных проектов.

Целью данного исследования является определение наиболее эффективных фискальных инструментов преференциального режима для стимулирования территориального развития, а также оценка возможности адаптации и стандартизации различных режимов для достижения поставленных целей развития.

Материал и методы исследования

В как в зарубежной, так и в российской научной литературе проблема внедрения преференциальных режимов имеет глубокую степень научной разработанности. Действительно, в мировой практике начиная с 1970-х создано порядка 5 тыс. особых экономических зон в разных странах, причем только за последние 10 лет создано около 1 тыс., поэтому интерес к данной теме в научном сообществе не уменьшается.

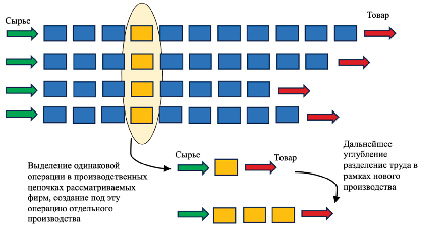

Экономическая сущность преференциального режима во многом объясняется эффектом создания кластера, который впервые был описан Майклом Портером [2, 3]. Автор отмечает, что размещение на ограниченной территории большого количества компаний одной отрасли ведет к ускоренному увеличению научно-технического потенциала, повышению производительности труда, росту совокупного выпуска продукции в данной отрасли. Как отмечает российский экономист Олег Григорьев [4], экономически создание таких зон обусловлено синергетическим эффектом от концентрации производства, который возникает благодаря углублению разделения труда и увеличению специализации отдельных операций. В рамках моноотраслевого кластера рано или поздно схожие технологические операции у предприятий начинают выделяться в самостоятельное специализированное производство, что снижает издержки и повышает совокупный выпуск (рисунок).

Эволюция применения преференциальных режимов в СССР в форме специальных экономических зон (далее – СЭЗ) была проведена Карачевым [5]. Автором было выделено 4 этапа функционирования СЭЗ.

1. На первом этапе до 1950-х годов, СЭЗ представляли либо зоны свободной торговли, либо свободные порты. Исторически, данные СЭЗ вышли из свободных городов в Европе, которые были расположены на важных транспортно-логистических узлах. Кроме Европы подобные зоны стали создаваться на ключевых точках торговых путей в Азии (например, Сингапур, Гонгконг и т.д.), на Карибских островах, Африке. К началу ХХ века большинство свободных городов было преобразовано в свободные порты (например, Гамбург).

2. Второй этап (1950 – 1980-е) характеризуется созданием промышленно-производственных и сервисных СЭЗ, которые стали дальнейшим развитием концепции торговых зон.

3. Третий этап (начало 1980-х) ознаменовался появлением технико-внедренческих и комплексных СЭЗ.

4. В рамках четвертого этапа стали создаваться трансграничные СЭЗ.

Таким образом, первоначально зоны использовались в дополнение к протекционистским мерам с целью поддержания собственного производства. Однако для развивающихся стран данная стратегия имела крайне ограниченный результат. В рамках следующей модели, страны стали создавать анклавы иностранного производства на территории государств.

Выделение отдельной операции в рамках моноотраслевого кластера Источник: составлено авторами

В статье Сапира и Карачева [6] дан обзор современным мировым тенденциям на создание СЭЗ. Так, по данным ЮНКТАД на 2018 год приходилось более 5,4 тыс. СЭЗ по всему миру, из которых ¾ находится в азиатском регионе, причем около половины всех СЭЗ приходится на Китай (порядка 2,5 тыс.). Среди развитых стран наибольшее количество приходится на США. Авторы выделяют два подхода к пониманию СЭЗ – (1) традиционный, в рамках которого рассматривается применение налоговых и таможенных льгот и (2) промышленно-ориентированный, где ключевым аспектом выступает стимулирование промышленного роста. Так, около 90% СЭЗ развитых стран являются глобальными логистическими центрами, а в развивающихся странах преобладают территории, на которых размещено промышленное производство товаров с низкой степенью переработки, например, в странах латинской Америки доля таких СЭЗ составляет 65% от общего числа, Азии – 77%, Африки – 89%. Успешность функционирования СЭЗ определяется тем, насколько цель создания соответствует стратегическим приоритетам государства в экономике.

В 1990-е в условиях структурной трансформации экономики России в связи с переходом на рыночные принципы эффективность СЭЗ была отрицательной в силу недостаточного нормативно-правого регулирования и слабого государственного администрирования. Часто СЭЗ становились внутренним офшором, что также приводило к недополучению доходов в бюджетную систему. Причем для регионов с низким уровнем экономического потенциала, таких как республики Ингушетия, Дагестан, Калмыкия, Мордовия, наличие таких зон ощущалось особенно остро [1].

Новый этап развития СЭЗ приходится на 2000-е годы, что связано с упорядочиванием законодательной базы [7], которая предусматривает четкую отраслевую направленность особых экономических зон (далее – ОЭЗ) – в первую очередь в обрабатывающей промышленности, туризме и инновационных технологиях. Предыдущее законодательство об ОЭЗ ставило целью социально-экономическое развитие региона, что зачастую приводило к выпадающим доходам бюджета без дополнительного эффекта для экономики.

Вместе с тем, применение ОЭЗ стало недостаточным для реализации мер региональной политики и стимулирования экономики. Необходимость расширения инструментария обусловлена тем, что российская экономика имеет крайне неоднородное развитие – есть регионы с трудным географическим расположением и сложными климатическими условиями, но имеющие стратегическое значение для безопасности и экономического суверенитета государства (регионы Дальнего Востока, Арктическая зона, Калининградская область) [8], в ходе геополитических изменений были присоединены новые регионы, для которых необходимо обеспечивать действенный механизм интеграции и восстановление экономики [9]. Вместе с тем, из-за санкционного давления возникла острая необходимость импортозамещения как в промышленности, инновационных технологиях, так и в сельском хозяйстве.

Для решения указанных задач в 2014 году был принят ряд законов, позволяющих применять новые виды преференциальных режимов для СЭЗ:

− территории опережающего развития (ТОР, ТОСЭР) [10];

− свободный порт Владивосток (СПВ) [11];

− Арктическая зона Российской Федерации (АЗРФ) [12].

Результаты исследования и их обсуждение

Оценка эффективности применения преференциальных режимов на Дальнем Востоке [13] показывает, что они имеют незначительный, но положительный эффект для муниципальных образований (был разработан индекс муниципальных образований исходя из заработной платы, объема инвестиций, средней площади жилых помещений, приходящихся на одного человека, и транспортной доступности). Отмечается, что за период с 2011 по 2020 год снизилась дифференциация муниципалитетов, а общий уровень развития региона повысился.

В исследовании [14] отмечается, что создание преференциальных режимов коррелирует с ростом экономических показателей, но не решает вопросов, связанных с социально-экономическим развитием региона, поэтому в качестве точек опережающего развития данные режимы себя не оправдывают. Такое моделирование осуществлялось для ОЭЗ, расположенных в Калужской и Самарской областях и 27 специально подобранных муниципальных образований из центральной части России. Аналогичные расчеты проводились для преференциальных режимов Дальнего Востока.

Таблица 1

Примеры фискальных мер и инструментов стимулирования региона (территории) в зависимости от объекта стимулирования

|

Объект стимулирования |

Фискальные меры и инструменты стимулирования |

|

Отдельные юридические лица |

− Бюджетные субсидии юридическим лицам – крупнейшим налогоплательщикам, организациям угольной промышленности, металлургии и т.п., − Бюджетные инвестиции отдельным организациям, − Государственные гарантии юридическим лицам в случае банковского кредитования, − Целевые гранты в форме субсидий на модернизацию и техническое перевооружение, − Субсидирование расходов на НИОКР, − Инвестиционный налоговый вычет, в т.ч. на расширение производства и технологическое перевооружение, − Налоговые льготы для отдельных категорий налогоплательщиков, − Целевые налоговые кредиты. |

|

Отрасли экономики |

− Бюджетные инвестиции важнейшим отраслям экономики (например, судостроению), − Бюджетные инвестиции в отраслевые НИОКР, − Целевые гранты в форме субсидий на модернизацию и техническое перевооружение, − Налоговые каникулы для новых предприятий ключевых отраслей экономики, − Секторальные налоговые льготы для восстановления организаций приоритетных отраслей экономики (в случае осуществления инвестиций в производство), − Налоговые преференции для организаций экспортно-ориентированных отраслей, − Налоговые льготы для отдельных категорий налогоплательщиков по приоритетным отраслям экономики. |

|

Территория СЭЗ в целом |

− Бюджетные кредиты на инфраструктурные проекты, − Инфраструктурные бюджетные кредиты, − Гранты в форме субсидий на поддержку мер по восстановлению ресурсного потенциала территории, − Меры по сокращению безработицы и росту производительности труда, − Восстановление социальной, инженерной, транспортной инфраструктуры, − Дифференцированные ставки налога, − Налоговые каникулы для новых резидентов, − Инвестиционный вычет на НИОКР и расходы на сберегающие и инновационные экологичные («зеленые») технологии. |

Источник: составлено авторами на основе [9].

В международной и российской практике функционирования преференциальных режимов было отмечено, что они являются механизмом стимулирования как отдельных отраслей экономики региона, так социально-экономического развития территории в целом. Поэтому фискальные меры и инструменты преференциальных режимов также можно подразделить в зависимости от объекта стимулирования (таблица 1).

В настоящее время в России функционируют 4 типа преференциальных режимов, отличающихся мерами фискального стимулирования развития экономики региона (территории), которые распространяются исключительно на организации.

Таблица 2

Примеры налоговых и неналоговых (бюджетных) мер и инструментов стимулирования по видам СЭЗ

|

Виды СЭЗ |

Налоговые |

Бюджетные |

|

ОЭЗ |

1. Льготы по налогу на прибыль − нулевая ставка по НПО в части, зачисляемой в федеральный бюджет (для Магаданской области). 2. Льготы по транспортному налогу − могут предусматриваться субъектами РФ (н-р, пониженные ставки) 3. Льготы по земельному налогу − освобождение от уплаты земельного налога в течение 5 лет с возникновения права собственности. 4. Таможенные преференции (упрощенный режим импорта/экспорта). |

− Возмещение расходов на капитальный ремонт переданных из федеральной в региональную собственность объектов инфраструктуры (субсидия), − Прямая субсидия на создание и развитие промышленных технопарков в сфере электронной промышленности, − Списание субъектам РФ задолженностей по бюджетным инфраструктурным кредитам, − Реструктуризация бюджетных кредитов. |

|

ТОР/ ТОСЭР |

1. Льготы по налогу на прибыль − нулевая ставка по НПО в федеральный бюджет. 2. Льготы по НДС Нулевая ставка по НДС по реализации товаров, помещенных под процедуру СТЗ 3. Льготы по страховым взносам − пониженные ставки (тарифы) по страховым взносам 4. Применение таможенной процедуры СТЗ |

− Субсидии на строительство, реконструкцию и эксплуатацию объектов инфраструктуры ТОР из федерального бюджета, бюджета СРФ, местного бюджета, − Внесение взноса в уставный капитал управляющей компании, − Предоставление субсидии на возмещение процентной ставки по кредитам (до 100% от ставки рефинансирования), − Внесение денежных средств в уставный капитал дочернего общества управляющей компании. |

|

АЗРФ |

1. Льготы по налогу на прибыль − нулевая ставка по НПО в федеральный бюджет на 10 лет. 2. Льготы по НДС нулевая ставка по НДС при реализации товаров, помещенных под таможенную процедуру СТЗ 3. Льготы по земельному налогу могут предусматриваться муниципальными образованиями. 4. Применение таможенной процедуры СТЗ |

− Субсидирование российских кредитных организаций на возмещение недополученных ими доходов по предоставленным кредитам, − Возмещение части расходов по уплате страховых взносов в государственные внебюджетные фонды (субсидия), − Субсидия на возмещение затрат на выплату купонного дохода по облигациям, выпущенным в рамках реализации инвестиционных проектов. |

|

СПВ |

1. Льготы по налогу на прибыль − нулевая ставка налога на прибыль на 5 лет в части зачисления в федеральный бюджет. 2. Льготы по страховым взносам − пониженные тарифы страховых взносов на 10 лет тем работникам (в том числе дистанционным), которые заняты на новых рабочих местах 3. Применение таможенной процедуры СТЗ |

− Создание инфраструктуры за счет бюджетных средств и затем передача ее резидентам, − Субсидирование затрат на создание инфраструктуры самостоятельно резидентом (субсидия), − Получение земли без аукциона по сниженной ставке аренды, − Льготное кредитование: под 1% инвестиционных проектов резидентов СПВ, которые производят продукцию для СВО. |

Источник: составлено авторами.

Результаты оценки налоговых и бюджетных (неналоговых) мер стимулирования по различным видам СЭЗ представлены в таблице 2. Можно отметить, что налоговые меры стимулирования идентичны для ОЭЗ, ТОР (ТОСЭР) и АЗРФ. Существенные отличия характерны для режима СПВ – предусматривается только льготы по налогу на прибыль и страховым взносам. Напротив, бюджетные меры стимулирования подобраны под особенности и цели каждого конкретного преференциального режима. Несмотря на это цели создания и функционирования создаваемых СЭЗ практически идентичны – (1) ускорение социально-экономического развития региона (территории) с учетом его геополитического положения; (2) привлечение инвестиций и развитие приоритетных отраслей экономики и создание инфраструктуры; (3) повышение качества жизни населения региона (территории). Важно отметить, что для преференциального режима СПВ характерна особая цель – интеграция в экономическое пространство и развитие международной торговли с государствами Азиатско-Тихоокеанского региона, что тем не менее не влияет на спецификацию используемых фискальных инструментов в рамках данного режима.

Выбор целей функционирования рассматриваемых преференциальных режимов устанавливается в базовых федеральных законах и не всегда учитывает реальные потребности и приоритеты соответствующего региона (территории) при их создании. Так, например, есть исследования [15], указывающие на существующие недостатки и проблемы функционирования СЭЗ в России. ОЭЗ, ТОР и другие режимы должны являться составной частью системы мер региональной политики, а не создаваться отдельными решениями Правительства РФ в отрыве от реальных региональных целей и приоритетов развития. Создание СЭЗ должно осуществляться по заявкам регионов на конкурентной основе и в исключительных случаях, поскольку устанавливаемые преференции привлекают ресурсы других муниципалитетов, нарушая попытки выравнивания социально-экономических условий между территориями.

Выводы

По результатам исследования можно сделать несколько выводов.

Во-первых, концепция преференциального режима как фискального механизма стимулирования развития региона и территорий формировалась под влиянием исторических закономерностей развития транспортно-логистических и промышленных центров, что привело к формированию существующих типов таких режимов: (1) свободные города; (2) свободные порты; (3) промышленно-производственные и сервисные зоны, специализирующиеся на предоставлении определенных видах услуг; (4) технико-внедренческие и комплексные зоны; (5) трансграничные зоны. Предполагается, что создание таких СЭЗ с особыми налоговыми и таможенными условиями на отдельных территориях будет способствовать развитию приоритетных промышленных отраслей, росту качества жизни и привлечению инвестиций, что позволит укрепить геополитические позиции таких территорий. Однако отдельные исследования приходят к выводам о низкой результативности создания таких СЭЗ и неэффективности преференциальных режимов для достижения целей развития соответствующей территории.

Во-вторых, функционирование преференциальных режимов предусматривает перечень активных налоговых и бюджетных инструментов стимулирования как отдельных юридических лиц и отраслей экономики, так и территории в целом, что влияет на выбор таких инструментов для достижения заявленных целей конкретного преференциального режима. Установление таких льгот и преференций приводит к выпадающим доходам бюджетов, что требует качественной оценки эффективности таких мер (в первую очередь налоговых расходов).

И в-третьих, результаты оценки перечня налоговых мер показали их идентичность для различных преференциальных режимов, за исключением режима СПВ, в котором предусматриваются льготы только по налогу на прибыль организаций и страховым взносам. Оценка бюджетных мер указывает на их адаптацию в целях достижению конкретных целей создания преференциальных режимов. Так, например, для режима СПВ характерны создание инфраструктуры за счет бюджетных средств и затем передача ее резидентам режима, получение земли без аукциона по сниженной ставке аренды и льготное кредитование под 1% инвестиционных проектов резидентов СПВ, которые производят продукцию для СВО.

Статья подготовлена по результатам исследований, выполненных за счет бюджетных средств по государственному заданию Финуниверситета.

Конфликт интересов

Финансирование

Библиографическая ссылка

Хузина А.Ф., Рубанов И.О. ОЦЕНКА ПРЕФЕРЕНЦИАЛЬНЫХ РЕЖИМОВ КАК ФИСКАЛЬНОГО МЕХАНИЗМА СТИМУЛИРОВАНИЯ ТЕРРИТОРИЙ И РЕГИОНОВ // Вестник Алтайской академии экономики и права. 2025. № 7-2. С. 367-373;URL: https://vaael.ru/ru/article/view?id=4265 (дата обращения: 07.03.2026).

DOI: https://doi.org/10.17513/vaael.4265