Введение

Цифровая трансформация открывает новые возможности для бизнеса, изменяя создание ценности для клиентов и позиции игроков, включая финансовый сектор. Внедрение инновационных технологий ведет к объединению различных видов деятельности на финансовом рынке, расширяя доступность финансовых услуг для граждан и бизнеса. Поэтому современные компании сталкиваются с необходимостью постоянного обновления знаний и технологий для поддержания конкурентоспособности [1]. Одним из перспективных направлений является создание бизнес-экосистем, позволяющих интегрировать различные виды деятельности и предлагать клиентам комплексные услуги [2]. В финансовом секторе этот процесс особенно заметен, так как экосистемы позволяют компаниям объединять финансовые и нефинансовые сервисы, увеличивая лояльность клиентов и расширяя сферу влияния [3]. На сегодняшний день, со стороны научного сообщества много внимания уделяется вопросам развития экосистем [4], осуществляются попытки систематизации наилучшего опыта, формирования классификаций экосистем [5], выявления тенденций их развития и трансформации [6]. Однако мало исследований посвящено финансовым экосистемам, которые особенно активно развиваются в России. При этом, как отмечают российские ученые, в этой сфере наблюдается ситуация высококонкурентной борьбы разных экосистемных бизнес-моделей и крайне интересным представляется дальнейшая их трансформация за счет применения цифровых технологий, в частности финтеха [7, 8].

Цель исследования – анализ формирования и развития бизнес-экосистем в финансовой сфере. Для достижения этой цели были выполнены следующие работы: рассмотрено понятие и особенности бизнес-экосистем; изучены примеры развития экосистем в России; выявлены перспективы и ключевые тенденции развития в данном направлении.

Материалы и методы исследования

Для достижения поставленных целей в работе использовались методы логико-смыслового анализа, сравнительного анализа, а также метод обобщения. В основу исследования легли научные труды и экспертные публикации, посвященные финансовым экосистемам, цифровой трансформации и инновационным бизнес-моделям. Дополнительно были проанализированы данные о крупнейших российских экосистемах на основе официальных отчетов и аналитических публикаций.

Результаты исследования и их обсуждение

Современные потребители, особенно молодое поколение, предпочитают онлайн-сервисы, что изменяет рынок финансовых услуг. Их активное использование банковских, страховых и инвестиционных продуктов заставляет компании адаптироваться, оцифровывать продукты и переходить к онлайн-взаимодействию. Прежняя товарно-ориентированная логика, суть которой заключалась в анализе эффективности производства материальных товаров с использованием принципов разделения труда на производстве, а также в обеспечении эффективной транспортировки этих товаров в место и время в зависимости от спроса конечного потребителя, уступает место сервисно-ориентированной, где ключевым фактором становится информация о клиенте и его предпочтений [9].

Трансформация бизнес-моделей ведет к созданию цифровых экосистем, объединяющих технологии и участников рынка. Концепция «бизнес-экосистемы», предложенная Дж. Муромом (J. Moore) [10], подразумевает взаимодействие организаций и обмен знаниями. Цифровая экосистема представляет собой платформу, где сервисы интегрированы и открыты для партнеров. Благодаря цифровизации финансовые экосистемы объединяются с маркетплейсами, расширяя клиентские возможности.

Классические банки в Европе переходят к новым моделям из-за снижения рентабельности. По прогнозам McKinsey, к 2025 году ожидается падение рентабельности капитала до 5,2–9,3%. Одним из решений становится диверсификация и внедрение нефинансовых сервисов. Возникла концепция банковских экосистем по модели One Stop Shop, эволюционировавшая в финансовые супермаркеты и цифровые платформы [2]. Развитие технологий, мобильных приложений и облачных сервисов ускорило этот процесс.

Бизнес-экосистема представляет собой сеть взаимосвязанных компаний, работающих совместно для создания ценности для конечного потребителя [11]. В основе концепции лежит идея интеграции различных сервисов на одной платформе, что позволяет компаниям предлагать комплексные решения и повышать эффективность взаимодействия с клиентами [9].

Ключевые характеристики бизнес-экосистем:

– использование цифровых технологий для объединения сервисов [2];

– наличие единой платформы или инфраструктуры для взаимодействия участников [3];

– возможность масштабирования и привлечения новых партнеров [9].

Финансовые экосистемы являются одной из наиболее развитых форм таких объединений, где банки, финтех-компании и другие игроки рынка предлагают клиентам широкий спектр услуг, включая платежные решения, страхование, инвестиции и нефинансовые сервисы [10].

В современной науке не существует унифицированного подхода к точному определению финансовой экосистемы, так как множество организаций, чаще всего коммерческие банки, создающие подобные бизнес-модели вкладывают в понятие «экосистемы» свойственные только им значения, стремясь выделиться среди конкурентов. Авторы научных работ также по-разному подходят к определению. Так, например, Зверькова Т.Н. [12] определяет финансовые экосистемы как сочетание финансовых технологий и классического банкинга, который составляет фундамент современной системы взаимодействия клиентов с банками и самих банков друг с другом, а Алиев М.М. и соавторы определяют ее как конгломерат сервисов, интегрированных на единой платформе, сочетающий прибыльные и вспомогательные направления [9].

Сущность финансовой модели экосистемы основывается на синергетическом эффекте интеграционных процессов, позволяющем комбинировать высокоприбыльные бизнес-сервисы с низкодоходными направлениями, выполняющими вспомогательную функцию (например, повышение лояльности, удержание клиента, социальные направления и т. д.). Дополнительные или вспомогательные сервисы являются неотъемлемой частью работы высокоприбыльных бизнес-направлений экосистемы [2].

Такие экосистемы могут формироваться через интеграцию и партнерства из различных областей деятельности, слияния и поглощения или создания новых подразделений внутри компаний. Они делятся на открытые, где равные условия для всех участников и закрытые, где доступ ограничен и гибридные [9] (таблица).

Модели финансовых экосистем по уровню интеграции партнеров

|

Модель финансовой экосистемы |

Описание |

|

Открытая |

Экосистема предоставляет платформу для поставщиков услуг с равными условиями для входа и участия. Поставщики конкурируют внутри экосистемы. |

|

Закрытая |

Экосистема предоставляет услуги сама или выбирает ограниченный круг поставщиков для их предоставления, исключая внешнюю конкуренцию. |

|

Гибридная |

Экосистема использует как открытые, так и закрытые модели в различных сервисах, в зависимости от ресурсов и специфики рынка. |

Источник: составлено авторами на основе данных [9].

Сегодня крупнейшие экосистемы часто функционируют по гибридной модели, сочетая открытую и закрытую модели в разных своих сервисах. Это связано с особенностями специализации платформ, их ресурсами и характеристиками рынка в целом.

Слияние традиционных отраслевых бизнес-моделей в межотраслевые экосистемы наблюдается во всем мире и Россия – не исключение. Таким образом наблюдается некоторый сдвиг парадигмы от классических моделей ведения бизнеса B2B и B2C к E2H, где экосистема предлагает свои продукты и услуги человеку, с учетом его потребностей и ожиданий [13]. Т.е. наблюдается переход к человекоцентричной модели ведения и развития бизнес-экосистем и ее сервисов с учетом клиентского опыта и жизненных ситуаций, в которых может оказаться потенциальный потребитель услуг.

В России наиболее известные экосистемы созданы такими компаниями, как Сбер, Яндекс, МТС, Т-Банк и VK. Каждая из них стремится предоставить клиентам не только финансовые, но и дополнительные услуги, повышая их вовлеченность, предугадывая их потребности и желания. Примеры финансовых экосистем:

Сбер – крупнейший коммерческий банк России с развитой экосистемой, включающей финансовые (SberPay, СберБанк Онлайн, СберИнвестиции) и нефинансовые сервисы (Мегамаркет, Самокат, Okko и др.), которые закрывают практически все основные потребности в продуктах и услугах базовых жизненных ситуаций и предпочтений типового клиента [14].

Яндекс, в отличие от Сбера, является технологической компанией, а не банком, также предлагает финансовые услуги через Яндекс Банк (Карта Пэй, сервис «Сейвы»). В экосистеме представлены маркетплейс Яндекс.Маркет, сервисы передвижения, развлечений и образования [15]. Данная экосистема в качестве основной целевой аудитории видит людей молодого и среднего возраста, которые придерживаются жизненной концепции непрерывного развития и обучения.

МТС развивает свою экосистему через МТС Банк, предлагающий кэшбэк за покупки у партнеров. Компания также предоставляет собственные сервисы, включая MTS Travel, KION, MTS Live и интернет-магазин МТС [11].

Т-банк. как первый цифровой банк, строит экосистему на выгодном кэшбэке и партнерских скидках. В нее входят Т-Инвестиции, Т-Бизнес, а также ограниченный набор нефинансовых сервисов (Путешествия, Т-Мобайл). Часть услуг доступна по подписке [16]. Недавно он озвучил новое концептуальное видение развития своей экосистемы – концепцию «Дофамин-банкинга», которая направлена на то, чтобы клиенты получали положительные эмоции при взаимодействии с продуктами экосистемы банка, что способствует повышению их финансового благополучия. В рамках этой стратегии обновленное приложение Т-Банка 7.0 включает «Сферы» и первую в России банковскую социальную сеть, объединяя все финансовые и нефинансовые услуги для удобства пользователей [17].

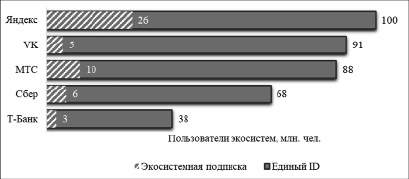

Рис. 1. Количество пользователей сервисов экосистем на 3 кв. 2023 г. Источник: составлено авторами на основе исследования [19]

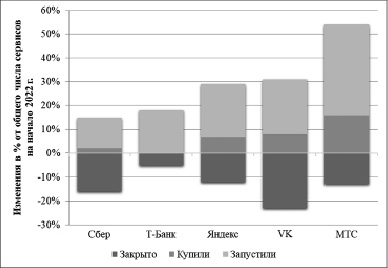

Рис. 2. Наполнение экосистем за 2022-2023 гг. Источник: составлено авторами на основе исследования [19]

Экосистема ВКонтакте не имеет собственного банка, но позволяет совершать финансовые операции через VK Pay и онлайн-банк ВТБ. Кроме того, экосистема включает нефинансовые сервисы, такие как VK Play, VK Клипы, Mail.ru и RuStore. Также доступны образовательные проекты GeekBrains и Skillbox [18].

Яндекс, VK и МТС лидируют по числу клиентов, использующих единый ID, что свидетельствует о развитости этой технологии. Яндекс также занимает первое место по подписке благодаря широкой экосистеме и необходимости подписки для доступа к её преимуществам. У Т-Банка и Сбера показатели ниже из-за меньшего числа клиентов и спроса на экосистемные услуги (рис. 1).

За 2022 – 2023 года только Сбер уменьшил количество сервисов в рамках своей экосистемы, что свидетельствует об их неэффективности. Лидером по динамике роста экосистем является МТС (рис. 2), он, как и покупает сервисы, так и создает свои, вследствие чего делается вывод о высоких амбициях МТС в развитии своей экосистемы и желании конкурировать с крупными игроками. Т-Банк отличается тем, что все свои сервисы запускает сам, а VK является лидером по количеству закрытых сервисов, что еще раз подтверждает их нерентабельность.

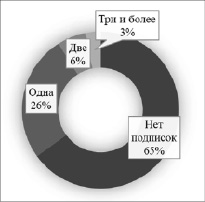

Несмотря на большой спектр предлагаемых услуг, товаров и возможностей, на данный момент только 35% интернет-пользователей готовы оплачивать подписку ради их получения, на основе чего можно сделать выводы о том, что пользователи недостаточно осведомлены о преимуществах использования экосистемной подписки или внутри нее нет тех услуг, которые они желают видеть. Только 9% имеют больше одной экосистемной подписок, что говорит о предпочтении большинства пользователей находиться только внутри одной экосистемы (рис. 3).

Развитие экосистем, включая финансовые сервисы, становится ключевым направлением для крупных компаний, таких как Сбер, Т-Банк, Яндекс и МТС, позволяя им укреплять позиции на рынке. Однако существуют проблемы с осведомленностью клиентов о преимуществах экосистемных подписок и монетизацией сервисов, что заметно на примере VK.

Экосистемные бизнес-модели становятся все более популярными среди банков, которые стремятся укрепить свои позиции за счет интеграции с существующими экосистемами или создания новых.

Рис. 3. Востребованность экосистемных подписок населением (в % от опрошенных) Источник: составлено авторами на основе исследования [19]

Однако, развитие экосистем несет и риски: ЦБ РФ указывает на угрозу монополизации сегментов рынка, когда лидеры собирают все больше данных и небанковских продуктов. В качестве решения предлагается создание конкурентной среды с несколькими национальными экосистемами и минимальным участием иностранных игроков [20].

Среди ключевых тенденций выделяются дальнейшая интеграция технологий, цифровая трансформация и развитие финтеха. Современные финтех-решения способствуют автоматизации бизнеса, расширению финансового включения и внедрению инновационных продуктов. Исследования в этой сфере охватывают сферы блокчейна, искусственного интеллекта, формируя будущее финансовой индустрии.

Опыт правительств разных стран использования экосистемного подхода к организации работы с данными, формирования единой сети цифровых услуг, как для внутреннего пользования, так и для организаций и граждан. В качестве успешных примеров можно привести экосистемы открытых данных в странах Латинской Америки [21] и экосистему стартапов в Эстонии [22]. Другим направлением развития видится формирование предпринимательских сетей внутри экосистемы. Опыт Индии [23] демонстрирует интересные результаты: формируются доверительные отношения между предпринимателями, участвующими в функционировании экосистем, особенно если речь идет о представителях малого и среднего бизнеса. И это доверие, взаимоподдержка и формирование общих клиентских баз, взаимопомощь в финансовом плане – обеспечивает более эффективное функционирование самой экосистемы и развитие бизнеса каждого из участников, в частности.

И важным технологичным направлением развития бизнес-экосистем, которое обеспечит дополнительные конкурентные преимущества их участникам – это участие в предоставлении и применении решений на базе технологий открытых финансов (Open Finance). В России ряд банков, такие как Т-банк, ВТБ и Сбербанк уже тестируют возможность их применения на практике [24].

Используя лучший опыт, следуя тенденциям и внедряя новые технологии, обеспечивающие более удобное взаимодействие, как в рамках внутренних процессов, так и с клиентами, бизнес-экосистем смогут качественно усовершенствовать пользовательский опыт, повысить эффективность внутренних коммуникаций и снизить риски вывода на рынок сервисов и продуктов, которые не будут востребованы целевой аудиторией.

Заключение

Таким образом, финансовые экосистемы представляют собой перспективное направление развития бизнеса, способствующее интеграции различных сервисов и повышению конкурентоспособности компаний. В России крупные игроки, какие как Сбер, Яндекс, МТС, Т-банк и Вконтакте продолжают активно развивать свои экосистемы, стремясь повысить уровень удовлетворенности клиентов и расширить сферы своей деятельности. Однако анализ их сервисного ассортимента и динамики его изменения демонстрирует потребность в дальнейшей совершенствовании их подхода к работе, как с участниками экосистемы, так и с основной целевой аудиторией. Результаты исследования показывают, что успех экосистем будет зависеть от: внедряемых технологических инноваций, таких как искусственный интеллект, Open Finance, интернет-вещей; регуляторных решений; обеспечения доверительных и партнерских отношений внутри экосистемы и способностей компаний адаптироваться к изменениям рынка, включая предпочтения и ожидания клиентов.

Библиографическая ссылка

Субочев А.П., Бурмакина Л.А., Долганова О.И. РАЗВИТИЕ ФИНАНСОВЫХ ЭКОСИСТЕМ В ЦИФРОВУЮ ЭПОХУ: ТЕНДЕНЦИИ И ПЕРСПЕКТИВЫ // Вестник Алтайской академии экономики и права. 2025. № 4-1. С. 173-179;URL: https://vaael.ru/ru/article/view?id=4091 (дата обращения: 29.01.2026).

DOI: https://doi.org/10.17513/vaael.4091