Введение

Актуальность выбранной области исследования определяется практическим применением современных критериев построения и оптимизации портфелей на российском фондовом рынке, а также получением наиболее актуальной и объективной информации об инвестиционных возможностях и необходимостью разработки новых подходов для моделирования оптимальных портфельных наборов и программной ароматизации предложенных методик [4-6]. Учитывая психологические аспекты инвестирования, данная оптимизация будет нивелировать «эффект толпы», т.е. противостоять психологическому воздействию большинства [3].

Цель исследования заключается в формировании нового подхода к анализу рынка акций, выбору портфеля и моделированию. Вместо того чтобы наблюдать за очень небольшими наборами акций или концентрироваться только на оптимизации ранее отобранных акций в одном портфеле, целесообразно анализировать информацию всего рынка акций и оценивать множество наборов портфелей, включающих все возможные комбинации акций.

Материалы и методы исследования

Предлагаемый подход к построению и моделированию портфеля включает в себя следующие шаги:

1. Сбор ежедневных котировок акций как минимум за один год (оптимальный период – три года).

2. Расчет основных показателей, характеризующих инвестиционную привлекательность, таких как годовая доходность, риск, максимальное падение, коэффициент Сортино, коэффициент Шарпа, бета и т.д. [2].

3. Выбор акций для моделирования портфеля. Конечно, мы могли бы проанализировать все наборы акций, но самые слабые из них всегда будут исключены при оптимизации, так как их распределение будет сильно стремиться к нулю. Поэтому, чтобы сократить время моделирования, полезно избегать таких акций. Акции с отрицательной или низкой доходностью, а также другие нежелательные для лица, принимающего решение, должны быть отброшены.

4. Моделирование портфелей с выбранными критериями построения, такими как количество участвующих акций, ключевая метрика оптимизации, отражающая «доходность против риска», и варианты оптимизации. Мы рекомендуем использовать максимизацию коэффициента Сортино или минимизацию отклонения вниз от минимально допустимой доходности (MAR).

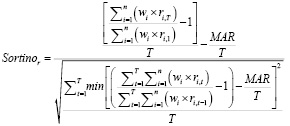

, (1)

, (1)

где rt – доходность в момент t; T – период инвестирования; r – доходность за период; wi – распределение акций.

Оценка полученных результатов и выбор лучшего из них для долгосрочного инвестирования в соответствии с предыдущей стратегией инвестирования.

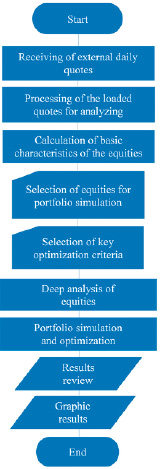

Практическая реализация данного подхода невозможна без использования специально написанного программного обеспечения для ароматизации описанного процесса, так как предполагается составление множества портфелей с их последующей оптимизацией. Разработанная экспертная система была создана на базе MS Excel с использованием языка VBA с алгоритмом дискретно-квадратичной оптимизации надстройки Solver. Блок-схема алгоритма системы представлена на рисунке 1.

Экспертная система состоит из следующих программных модулей [1]:

1. Модуль загрузки котировок для загрузки исторических цен на акции в формате csv for-mat.

2. Модуль трансформации данных для создания читаемых рабочих листов MS Excel для анализа.

3. Модуль выбора ключевых показателей эффективности для выбора важных параметров для моделирования, таких как минимально допустимая доходность за период, ключевая метрика оптимизации, критерии оптимизации, количество акций в портфеле и т.д.

4. Модуль перечисления для сужения набора доступных портфелей с заданными критериями.

5. Модуль дискретно-квадратичной оптимизации для нахождения оптимального распределения каждого актива в портфеле.

6. Модуль обзора результатов для сбора полученных аналитических данных в разворотный отчет.

7. Модуль просмотра графических результатов для построения поворотных диаграмм данных моделирования.

После подробного описания предлагаемого подхода и экспертной системы необходимо привести практические эксперименты с реальными рыночными данными.

Рис. 1. Блок-схема разработанной экспертной системы для моделирования портфеля ценных бумаг

Результаты исследования и их обсуждение

В данном разделе будут представлены результаты моделирования портфелей для российского рынка акций. Период моделирования – 1091 дня.

В качестве ключевой метрики эффективности портфеля выбран коэффициент Сортино. Критерием оптимизации является максимизация коэффициента Сортино. Количество акций в портфеле равно трем. Минимальная приемлемая доходность – 30% за период. Дополнительных ограничений для модели нет.

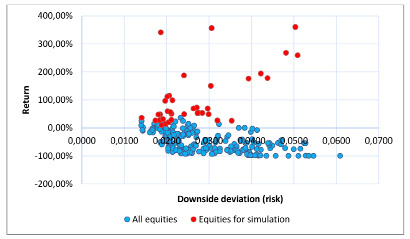

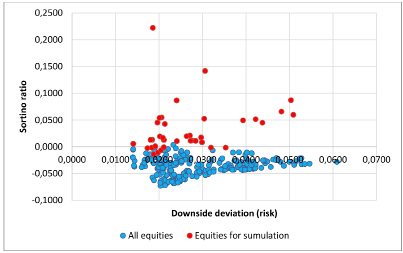

Как уже было сказано выше, все нежелательные акции должны быть исключены из анализа. Поэтому для моделирования мы отбираем 50 желаемых акций из примерно 350. Распределение «доходность против риска» и «Сортино против риска» по акциям за три года приведено на рисунках 2 и 3.

Как показано на рисунке 2, акции, выбранные для моделирования портфеля, имели положительную динамику.

Рис. 2. Распределение «доходность/риск» по акциям за три года

Рис. 3. Распределение «Сортино против риска» по акциям за три года

Как показано на рисунке 3, акции, выбранные для моделирования портфеля, имели высокий коэффициент Сортино.

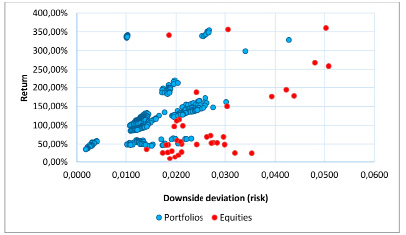

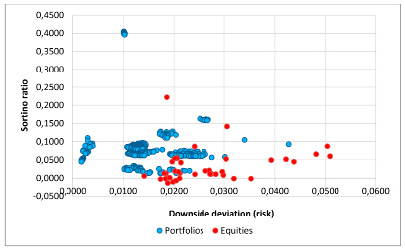

Результаты моделирования приведены на рисунках 4 и 5.

Можно сказать, что полученные портфели обеспечивают более низкий риск при более высокой доходности по сравнению с отдельными акциями. Таким образом, распределение данных портфелей позволяет лучше инвестировать в отношении риска потерь.

Моделируемые портфели с наибольшим коэффициентом Сортино приведены в таблице 1. Они могут быть рассмотрены для оптимального долгосрочного инвестирования. Для инвестирования следует рассматривать портфели с риском ниже 0,02 и трехлетней доходностью более 30-50 %.

Рис. 4. Распределение «Доходность против риска» смоделированных портфелей и акций за три года

Рис. 5. Распределение «Сортино против риска» смоделированных портфелей и акций за три года

Однако рынок может измениться, и для реагирования на эти изменения в случае значительной волатильности можно провести дополнительное моделирование.

Проблема заключается в неопределенности самого рынка. Краткосрочная оптимизация распределения акций в портфеле представляет собой огромную проблему, поскольку не существует метрики для такого прогнозирования. Для принятия краткосрочных решений необходимо учитывать текущую ситуацию на рынке, состояние экономики, показатели эмитентов акций и так далее.

Таблица 1

Моделируемые портфели с наибольшим коэффициентом Сортино по состоянию на t

|

№ |

Sortino ratio |

Equity 1 |

Equity 2 |

Equity 3 |

Allocation of equity 1 |

Allocation of equity 2 |

Allocation of equity 3 |

Prior |

|

1 |

0,4051 |

MUGSP |

MGNZ |

MFON |

1,83% |

1,49% |

96,68% |

1 |

|

2 |

0,4048 |

CHGZ |

MUGSP |

MFON |

2,15% |

1,92% |

95,93% |

2 |

|

3 |

0,4034 |

MUGSP |

MFON |

SZPR |

1,74% |

96,58% |

1,69% |

3 |

|

4 |

0,4031 |

MFON |

YAKG |

MUGSP |

96,80% |

1,42% |

1,78% |

4 |

|

5 |

0,4021 |

LNZL |

MFON |

MUGSP |

2,43% |

95,70% |

1,87% |

5 |

|

6 |

0,4006 |

MFON |

MGNZ |

SZPR |

96,62% |

1,54% |

1,84% |

6 |

|

7 |

0,4005 |

MFON |

YAKG |

SZPR |

95,73% |

1,92% |

2,35% |

7 |

|

8 |

0,4004 |

CHGZ |

MFON |

MGNZ |

1,84% |

96,66% |

1,50% |

8 |

|

9 |

0,3998 |

MGNZ |

MFON |

YAKG |

1,50% |

96,96% |

1,53% |

9 |

|

10 |

0,3996 |

LNZL |

MFON |

MGNZ |

3,41% |

94,91% |

1,68% |

10 |

|

11 |

0,3993 |

CHGZ |

MFON |

SZPR |

1,83% |

96,25% |

1,92% |

11 |

Таблица 2

Дополнительное моделирование ведущих портфелей к t+1

|

№ |

Sortino ratio |

Equity 1 |

Equity 2 |

Equity 3 |

Allocation of equity 1 |

Allocation of equity 2 |

Allocation of equity 3 |

Prior |

|

1 |

0,2169 |

MUGSP |

MGNZ |

MFON |

69,07% |

30,93% |

0,00% |

6 |

|

2 |

0,0779 |

CHGZ |

MUGSP |

MFON |

0,00% |

100,00% |

0,00% |

10 |

|

3 |

0,0779 |

MUGSP |

MFON |

SZPR |

100,00% |

0,00% |

0,00% |

9 |

|

4 |

0,1330 |

MFON |

YAKG |

MUGSP |

0,00% |

0,00% |

100,00% |

8 |

|

5 |

0,4174 |

LNZL |

MFON |

MUGSP |

86,24% |

13,76% |

0,00% |

2 |

|

6 |

0,2205 |

MFON |

MGNZ |

SZPR |

56,01% |

33,41% |

10,58% |

4 |

|

7 |

0,1330 |

MFON |

YAKG |

SZPR |

0,00% |

0,00% |

100,00% |

7 |

|

8 |

0,2169 |

CHGZ |

MFON |

MGNZ |

0,00% |

69,07% |

30,93% |

5 |

|

9 |

0,2232 |

MGNZ |

MFON |

YAKG |

67,64% |

29,11% |

3,25% |

3 |

|

10 |

0,4941 |

LNZL |

MFON |

MGNZ |

70,85% |

20,58% |

8,57% |

1 |

|

11 |

0,0779 |

CHGZ |

MFON |

SZPR |

0,00% |

100,00% |

0,00% |

11 |

Как показано в таблице 2, предварительная оценка портфеля в случае изменения рынка, описанная в подходе, может дать информацию для пересмотра портфеля. Тем не менее, актуализация такого пересмотра будет обеспечена только при наличии достаточного количества временных точек отклонения вниз. Мы видим, что по истечении 48 дней с момента моделирования рыночные условия меняются и некоторые акции, входящие в топ-портфели, выбывают. В соответствии с этим приоритеты портфелей смещаются, и распределение внутри них изменяется. Если конкретная акция больше не является ценной для инвестиций, ее распределение обнуляется.

Выводы

Данный подход в сочетании с разработанной экспертной системой позволяет снизить уровень неопределенности и делает процесс принятия решения о первоначальном долгосрочном инвестировании более четким и точным. Однако краткосрочные решения все еще имеют низкий уровень прогнозирования.

Дальнейшее развитие предлагаемого подхода должно быть направлено на повышение производительности экспертной системы, создание многопоточных сессий для увеличения скорости моделирования. Текущая производительность системы ограничена. Кроме того, необходимо сделать шаги по созданию кроссплатформенных приложений. Для этого текущее приложение будет переведено на высокоуровневый абстрактный язык программирования, такой как Python.

Библиографическая ссылка

Сидельцев В.В., Богданчикова Т.В. ИМИТАЦИОННОЕ МОДЕЛИРОВАНИЕ КАК ИНСТРУМЕНТ СНИЖЕНИЯ РИСКОВ ИНВЕСТИРОВАНИЯ // Вестник Алтайской академии экономики и права. 2025. № 1. С. 106-112;URL: https://vaael.ru/ru/article/view?id=3967 (дата обращения: 18.02.2026).

DOI: https://doi.org/10.17513/vaael.3967