Введение

Как правило, постоянная занятость характеризуется обязательным наличием трудового договора с постоянным местом работы, где работники осуществляют свои трудовые функции за четко установленное рабочее время. Но современный мир динамичен. Это влечет рост мобильности человеческих ресурсов. Поиск современных форм использования труда на условиях использования труда самозанятых вместо непрерывного трудоустройства по трудовому договору. Новые тенденции на рынке труда формируют потребности в создании системы налогообложения доходов «самозанятых» – налога на профессиональный их доход за имеющиеся у самозанятых навыки, опыт, квалификации.

Постановка задачи: провести аналитическое исследование практики налогообложения доходов, использования труда самозанятых.

Цель исследования: подтвердить достоинства использования труда самозанятых с учетом минимальной налоговой нагрузки на бизнес.

Материал и методы исследования

В основу исследования положены методы анализа и синтеза, метод дедукции, следствием которого явился логический вывод, метод рассуждения от частного к общему (индукция), метод сравнения результатов исследования и метод систематизации, позволивший зафиксировать и оценить закономерные связи в практики использования труда самозанятых.

Результаты исследования и их обсуждение

Использование труда самозанятого физического лица, работающего «сам на себя» и получающего от заказчика вознаграждение за труд, принципиально отличается от использования труда работника по трудовому договору, состоящего в штате у работодателя. Самозанятость основана на профессиональной инициативе лица, желающего самостоятельно взаимодействовать с заказчиком, получать желаемую величину вознаграждения за свой труд, неся налоговые обязательства. С одной стороны, самозанятые получают свободу выбора и гибкость в организации времени для выполнения работы, но с другой – возникают вопросы о социальных гарантиях и условиях труда самозанятых, которые должны иметь правовую определенность.

Обозначенная в президентском послании еще 8 лет назад [1] потребность легализации деятельности самозанятых со временем трансформировалась уже 6 лет назад в ведение Эксперимента по установлению специального налогового режима [2], которым была осуществлена замена уплаты федерального прямого налога на доходы с физических лиц на налог с получаемых профессиональных доходов самозанятыми (п. 7 ст. 83, п. 70 ст. 217). Под профессиональным доходом подразумеваются получаемые лицом денежные средства от профессиональной деятельности. При этом, не допускается замещение трудового договора использованием труда самозанятого. Отсутствует законодательно определенный перечень видов разрешенных активностей в статусе самозанятого, но перечисляет отдельные практики, которые нельзя применять. Самозанятым нельзя (ст. 4 № 422-ФЗ):

1. работать в категории реализации подакцизных товаров, а также товаров, подлежащих обязательной маркировке, кроме напитков сахаросодержащих;

2. иметь основной целью перепродажу купленных товаров или имущественных прав, но в качестве исключения указывается продажа имущество, использование которого осуществлялось исходя из личных, домашних потребностей;

3. заниматься добычей и последующей реализацией полезных ископаемых;

4. заключать трудовые договоры, по которым осуществляется найм людей, и состоять с ними в трудовых отношениях;

5. вести предпринимательскую деятельность в рамках интересов третьих лиц на основе договоров поручения, комиссии или агентских соглашений;

6. оказывать услуги доставки товаров с передачей или приемкой платежей за них, кроме оказания услуг по доставке с использованием собственной техники контрольно-кассовой;

7. совмещать самозанятыми экспериментальный налоговый режим с другими специальными налоговыми режимами или параллельно заниматься определенными видами деятельности предпринимательского характера, которые облагаются налогом с доходов физических лиц;

8. иметь доходы, которые учитываются при расчете налоговой базы, свыше 2,4 млн рублей. Если последнее возникает, то необходимо оформить налоговый статус индивидуального предпринимателя, выбрав оптимальную, с наименьшей налоговой нагрузкой, систему обложения доходов.

В первый год введения налоговый режим использования труда самозанятых охватывал 4 российских региона: Москве, в Московской и Калужской областях, а также в Республике Татарстан, а уже на следующий год – еще 20 субфедеральных территории, с переходом с июля 2020 года к безграничной территориальной расположенности профессиональной деятельности самозанятых в любом российском регионе.

Налоговый контроль легальности труда самозанятых ужесточается, если [3]:

− компания или ИП работают более чем с 10 самозанятыми;

− среднемесячная выплата на самозанятого более 20 000 ₽;

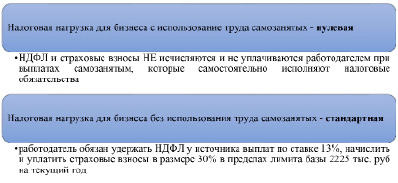

− продолжительность выплат более трех месяцев. Это может выступать основанием для подозрения компании в замещении трудовых отношений с физическими лицами на использование труда самозанятых. Если работники выполняют конкретный вид услуг, за ними закреплены трудовые функции, описан внутренний трудовой распорядок, то это отношения, которые необходимо оформлять трудовым договором с работниками, а не указывать их статус «самозанятый» (дело А04-3492/2023) и не допускать доначислений за самозанятых налога на доходы, страховых взносов и штрафных санкций. Налоговая нагрузка на бизнес при использовании труда самозанятых – нулевая, в отличии от оформления с физическими лицами трудовых договоров (рис. 1).

Минимальную налоговую нагрузку несут и самозанятые: 4% с получаемых профессиональных доходов от физических лиц и 6% – от юридических лиц. Доход, полученный от деятельности самозанятого, формирует налоговую базу. Расчет налога к уплате производится самозанятым по формуле (1):

Налог к уплате самозанятыми = 4% × полученные доходы от физических лиц + + 6% × полученные доходы от юридических лиц и ИП (1)

Рис. 1. Налоговая нагрузка по схеме «бизнес-самозанятые»

Кроме этого, каждому впервые зарегистрировавшемуся самозанятому предоставляется возможность получить налоговый вычет до 10000 руб. (ст. 12 № 422-ФЗ) через снижение налоговой ставки до 1% с полученных профессиональных доходов от физических лиц и до 2 % с доходов от юридических лиц.

Текущие активности самозанятых поддерживаются государством через кредитование на льготных услугах [4, 5], предоставление бесплатных мест на локальных ярмарках [6], льготная аренда [7],что помогает снизить стартовые затраты и создать благоприятные условия для развития профессиональной деятельности самозанятых и расширить географическую распространенность труда.

Особенности использования и налогообложения труда самозанятых различается в разных странах. В Беларуси самозанятые граждане обладают схожим с российским правовым статусом самозанятых: введены ограничения для выбора видов труда, отсутствует возможность работать с наемными рабочими, работает специальный налоговый режим [8]. Доля самозанятых возрастает в мире. Например, в Афганистане более 81% занятых работают сами на себя, в Лаосе – около 78,86% [9]. В Китае сохраняется отсутствие специального налога для самозанятых при прогрессивной ставке обложении доходов до 36000 юань и более 960 000 юань – соответственно, 3 и 45% [10], при сохранении права самозанятых на участие в конференциях, форумах и поддержке государством центров помощи им. Самозанятым признается в Казахстане физическое лицо, работающее само на себя, не имеющее наемных сотрудников, которое не трудоустроено где-либо и не признано официально безработным, но получающее годовой доход менее 1 175 месячных расчетных показателей (МРП) [11]; при этом сумма уплачиваемого единого платежа зависит от места проживания самозанятого: в областных центрах – 1 МРП и на остальных территориях – 0,5 МРП. При этом, официальная регистрации в качестве самозанятого, как в России, отсутствует, но сохраняется возможность получать бесплатную медицинскую помощь, формировать будущую пенсию, учитывать деятельность самозанятого в общем профессиональном стаже. В Узбекистане практика налогообложения труда самозанятых допускает получать доход более 1 млрд сумов, но существенно повышая нагрузку на профессиональный доход самозанятого, как для ИП[12]. Самозанятость в российской и зарубежной практике имеет несколько схожих особенностей:

− является особой формой реализации предпринимательской профессиональной активности;

− реализуется физическими лицами самостоятельно с использованием собственных ресурсов, личного труда и профессиональной квалификации;

− выступает не только единственным источником дохода, но и может являться дополнительным заработком, др.

При этом, исследование текущего состояния налогообложения использования труда самозанятых позволило выявить ряд основных проблем. Во-первых, вопросы социального характера, поскольку в мировой практике большая часть стран обязывают самозанятых отчислять часть дохода в социальные фонды. В России уплата страховых взносов для самозанятых является правом и подтверждает массовое нежелание отвлекать дополнительно средства на уплату социальных взносов. Во-вторых, максимальный порог дохода в год. Из-за галопирующей инфляции пороговый доход ежегодно обесценивается из-за отсутствия его индексаций. Несмотря на региональные отличительные практики обложения труда самозанятых передача полномочий по индексации их дохода на субфедеральный уровень в России не передана, в отличие от Казахстана, использующего для этого расчетные показатели, несмотря на то, что «до сих пор в мире еще не пришли к единым стандартам определений малого и среднего бизнеса» [13].

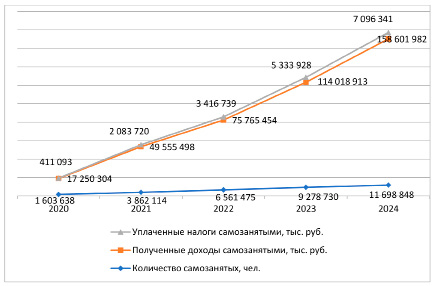

Исследуем динамику активностей самозанятых в России и ее регионах с использованием открытых данных ФНС [14]. Траектория роста численности самозанятых имеет устойчивую восходящую, свидетельствуя о высокой воспринимаемой ценности их профессионального труда и сопровождается ростом полученных самозанятыми доходов и уплаченных налогов (рис. 2).

Рис. 2. Прогрессивная динамика доходов, уплаченных налогов и численности самозанятых

Между этими показателями прослеживается явная взаимосвязь:

− с ростом численности самозанятых увеличивается налоговые отчисления;

− сумма налогов к уплате самозанятыми находится в прямой зависимости от изменения доходов от профессиональной деятельности;

− чем больше размер выручки, тем больше размер налоговых поступлений в бюджет.

Изменение объема выручки (полученных профессиональных доходов) самозанятыми сопровождалось ростом с 17 250 304 тыс. руб. до 158 601 982 тыс. руб, или на 919%. Только за половину срока проведения эксперимента поступления налогов от самозанятых выросли в 16 раз и превысили 7 млрд. руб. Наибольший рост налоговых поступлений самозанятых наблюдался с 2020-2021 гг. Регионами-лидерами по приросту числа самозанятых за предыдущий налоговый период являются Забайкальский край, Республики Ингушетия, Бурятия, Северная Осетия, Алтай и Тамбовская область. Увеличение числа самозанятых сопровождается увеличением полученных ими доходов и положительно сказывается на общей динамике устойчивого роста профессиональных активностей самозанятых в России. Благодаря этому явлению стабильность экономики страны укрепляется. За 2020-2024 г.г.численный показатель прироста самозанятых увеличился более чем в 7 раз, а полученных доходов в 9 раз при росте уплаченных налогов в 17 раз, чему способствовало нескольких факторов.

Во-первых, благодаря самозанятости у населения появляется возможность заняться предпринимательской активностью, заключать договоры с заказчиками на небольшие сроки, реализовывать не крупные проекты.

Во-вторых, самозанятость является выгодным инструментом и для работодателей. Бизнес автоматически освобождается от исполнения налоговых обязанностей, перекладывая их на самозанятых, существенно снижая себестоимость продаж.

В-третьих, при оформлении самозанятости ставка налога на профессиональный доход фиксированная, что в период спада продаж проводит к соответствующему понижению налоговых отчислениях.

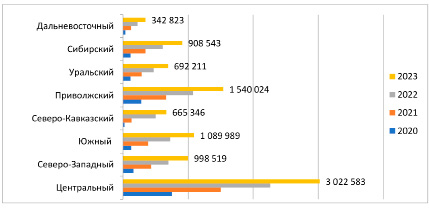

Число самозанятых по восьми федеральным российским округам сопровождается растущей их динамикой. Наибольший прирост численности самозанятых наблюдается в Северо-Кавказском федеральном округе более 3106%, несмотря на преимущественную сосредоточенность самозанятых в четырех федеральных округах: Центральный, Приволжский, Южный, Северо-Западный (рис. 3).

Более 3 млн самозанятых осуществляют профессиональную деятельность в Центральном федеральном округе, составляя 30% от общего их числа. Наибольший рост самозанятых в Северо-Кавказском федеральном округе к 2023 году сменил наименьшее количество самозанятых в 2020 году – 21 418 чел.

Рис. 3. Изменение динамики самозанятых по федеральным округам, чел.

Рис. 4. Динамика самозанятых в ДНР, ЛНР, Запорожской и Херсонской областях

Не характеризовался изначально высокой численностью самозанятых и Дальневосточный федеральный округ, продолжающий оставаться в числе округов с меньшей сосредоточенностью самозанятого населения. В отдельную группу можно отнести 4 новых российских субъекта: Донецкая и Луганская Народные Республики, Запорожская и Херсонская области, характеризующиеся ростом численности самозанятых. Наибольший прирост самозанятых произошел в Херсонской области при том, что наибольшее количество самозанятых проживает в Донецкой Народной Республике, но данный регион характеризуется меньшим приростом самозанятых. Самая меньшая численность самозанятых наблюдается в областях: Херсонской и Запорожской (рис. 4).

Наибольшим количеством самозанятых отличаются четыре административных федеральных округа: Центральный, Северо-Западный, Южный, Приволжский, в которые ежегодно дополняются миграционным потоком самозанятых в них. При этом разрыв внутри Топ- 5 российских субъектов составляет более 1 млн самозанятых. Использование труда самозанятых в различных областях является приоритетным импульсом интеграции труда самозанятых в производственные процессы и проекты. Стимулирование использования труда самозанятых имеет целый ряд достоинств:

− способность эффективно сокращать финансовые издержки и временные затраты на оказание услуг и выполнение работ;

− большая конкурентоспособность, благодаря низким накладным расходам, гибкости и возможности быстрого реагирования на изменения в процессе работы, оперативному достижению требуемого результата;

− минимальная налоговая нагрузка для бизнеса, позволяющая снижать обязательства на оплату отпуска, больничных, социальных гарантий наемного труда;

− оказание услуг, выполнение работ на основе хозяйственных, а не трудовых договоров;

− использование труда самозанятых под конкретные проекты, задачи, что позволяет бизнесу гибко управлять бюджетом. Тем не менее, работа с самозанятыми имеет свои проблемные зоны, так как необходимость постоянных коммуникаций сопровождается непрерывным контролем и может стать дополнительной нагрузкой на бизнес, требует создания детальных технических заданий, определение сроков выполнения работ, регулярного мониторинга их выполнения. Безусловно, привлечение труда самозанятых с учетом их конкретных компетенций для отдельных проектов востребовано и экономически целесообразно в любой отрасли, сохраняя приоритеты профессиональной активности самозанятых в автоуслугах, ремонтных работах, сфере IT.

Заключение

Проведенное исследование подтверждает, что за последние 5 лет прирост совокупной численности самозанятых вырос в 7 раз. Преимущества труда самозанятых и практики налогообложения профессионально полученного ими дохода позволяют применять установленный налог гражданами Украины, ДНР, ЛНР, стран-членов ЕАЭС. Региональная динамика труда самозанятых отличается неоднородностью по регионам, подчеркивая преимущественное их сосредоточение в Центральном, Приволжском, Южном, Северо-Западном федеральных округах, охватывая социально востребованные сферы активностей. Применение годовой индексации доходов самозанятых в регионах способствовала бы не только численному росту самозанятых, но и приращению объемов получаемых ими профессиональных доходов без занижения налоговой базы.

Библиографическая ссылка

Рубан-Лазарева Н.В. ПРАКТИКА НАЛОГООБЛОЖЕНИЯ ДОХОДОВ И ИСПОЛЬЗОВАНИЯ ТРУДА САМОЗАНЯТЫХ // Вестник Алтайской академии экономики и права. 2024. № 12-1. С. 124-130;URL: https://vaael.ru/ru/article/view?id=3875 (дата обращения: 29.01.2026).

DOI: https://doi.org/10.17513/vaael.3875