Введение

В современных условиях на принятие решений экономическими агентами все большее влияние оказывают различные виды банковских продуктов, и, в том числе, банковские процентные ставки. Дифференциация процентных ставок становится важным механизмом приспособления банковской системы к изменяющимся внешним и внутренним условиям функционирования любой современной экономики, в том числе, и экономики России.

О формировании различных видов банковских процентных ставок писали и классики и кейнсианцы.

Так кембриджское направление в денежной теории выделило коэффициент предпочтения ликвидности [1].

К. Викселль подчеркнул роль банковских процентных ставок в формировании равновесия не только на денежном рынке, но и в реальном векторе экономики [2].

Хранение денег в виде депозитов связано с существованием так называемых «кассовых остатков». На это впервые обратил внимание А. Пигу, подчеркнув их роль в стабилизации экономики. Но отметил, что хранение денег в банковской системе связано с выгодами и издержками [3]. Д. Патинкин подчеркивал, что хозяйственные субъекты стремятся поддерживать кассовые остатки на уровне, отражающем их представление об обеспеченности средствами обращения [4].

На основе этих отложенных от непосредственного использования денежных средств формируются различные виды депозитов, что изменяет величину денежных агрегатов М1 и М2, всей денежной массы, и влияет на возможности кредитования банковской системы.

С изменением системы денежного обращения в ХХ веке, банковская система получила больше возможностей в формировании и использовании денежной массы в качестве инструмента денежно-кредитной политики. Но увеличение количества денег в обращении породило инфляционные процессы, о необходимости регулирования которых стали писать монетаристы – современные представители количественной теории денег. Разработав « монетарное правило», представители этого направления сформировали новые задачи банковской системе – контроль над количеством денег в обращении. В реализации этого процесса важную роль стали играть банковские процентные ставки, которые все больше дифференцировались.

Другое направление развития экономической теории, связанное с кейнсианством, подчеркивает выгоды хранения денег. Так, Д.М. Кейнс, отмечает, что на формирование различных видов депозитов влияют различные мотивы, формирующиеся у хозяйственных субъектов [5].

Современные исследования развивают идеи классиков и кейнсианцев, отмечая сложные взаимосвязи между денежной массой, банковскими процентными ставками, уровнем инфляции. По-разному оценивается и роль денег в современной экономике.

Так «новые кейнсианцы» считают, что существование множества банковских инструментов регулирования, наличие различных видов процентных ставок, множества финансовых посредников, приводят к тому, что деньги как таковые утрачивают свою активную роль в регулировании экономики. Для современных рынков характерна асимметрия информации, что создает возможности разбалансированности спроса и предложения на денежном рынке, увеличивает трансакционные издержки. Но банки, как специализированные институты, на основе различных методов регулирования, снижают трансакционные издержки и могут достичь равновесия в денежном секторе экономики [6;7].

«Новые монетаристы» остаются на противоположной позиции, считая, что деньги по-прежнему играют активную роль в регулировании экономики, но нужно различать их влияние в краткосрочном и долгосрочном периодах. В долгосрочном периоде деньги нейтральны, а в краткосрочном периоде их воздействие осуществляется через трансмиссионный механизм денежно-кредитной политики. Также учитывается и влияние рациональных ожиданий хозяйственных субъектов [8-10].

Современные исследователи рассматривают дифференциацию процентных ставок в связи с денежной массой, уровнем инфляции, изменениями валового внутреннего продукта [11;12], определяют роль банковских мультипликаторов [13;14], рассматривают денежно-кредитную политику центрального банка как трансмиссионный механизм (последовательность связей в экономике), определяющий взаимодействие денежного и реального секторов экономики [15].

Цель исследования: показать взаимосвязь процесса дифференциации банковских процентных ставок и усиления адаптации трансмиссионного механизма денежно-кредитной политики Банка России к сложным современным условиям развития российской экономики.

Материалы и методы исследования

Использованы различные методы исследования. Теоретической и методологической основой исследования являются общенаучные методы познания. На основе методов анализа и синтеза выявлены тенденции в изменении депозитных, кредитных и межбанковских процентных ставок. С позиции диалектического перехода количества в качество рассматривается дифференциация процентных ставок в банковской системе как способ повышения степени действия трансмиссионного механизма. Используются статистический и корреляционный анализ для исследования роли основных видов процентных ставок в функционировании банковской системы России и их взаимосвязи с важнейшими макроэкономическими показателями. Для исследования взят 5-летний период развития российской экономики (2019-2023 гг.).

Результаты исследования и их обсуждение

Изменения процентных ставок отражают изменения денежно-кредитной политики Банка России, что иллюстрирует таблица 1.

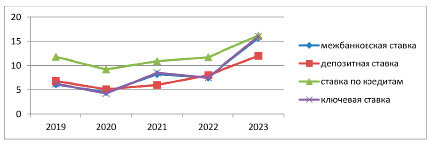

Рост ключевой ставки влечет за собой и повышение ставок по кредитам, депозитам. Это приводит к увеличению предложения этих инструментов. Соотношение между спросом и предложением денежных средств – влияет на величину межбанковских процентных ставок, увеличивая возможности банков наращивать кредитование. Эту взаимосвязанную динамику иллюстрирует рисунок.

Таблица 1

Динамика основных видов процентных ставок в РФ, %

|

Период |

Ключевая ставка Банка России |

Депозитная* ставка |

Ставка по кредитам** |

Межбанковская ставка*** |

|

2019 |

6,25 |

6,8 |

11,8 |

6,1 |

|

2020 |

4,25 |

5,1 |

9,2 |

4,5 |

|

2021 |

8,50 |

6 |

10,9 |

8,2 |

|

2022 |

7,50 |

8 |

11,7 |

7,5 |

|

2023 |

16 |

12 |

16,2 |

15,7 |

*Депозитная ставка – средневзвешенная ставка по рублевым депозитам физических лиц в кредитных организациях сроком до 1 года.

**Ставка по кредитам – средневзвешенная ставка по рублевым кредитам нефинансовым организациям сроком до 1 года.

Годовые и квартальные ставки рассчитываются как среднеарифметические из месячных данных.

***Межбанковская ставка – средняя месячная ставка MIACR по 1-дневным межбанковским кредитам в рублях.

Источник данных: рассчитано автором по [16-18].

Взаимосвязанная динамика основных видов процентных ставок в РФ Источник: составлено автором по [16-18]

Данные тенденции отражают адаптационные изменения трансмиссионного механизма денежно-кредитной политики Банка России в рассматриваемый период (2019-2023 гг.). Так, в отличие от разнопланового изменения банковских процентных ставок в РФ в 2018 г., в 2019 г. сформировалась тенденция к их снижению. Этому способствовала и политика Банка России по снижению ключевой ставки. Детализация процентных ставок по периодам, сезонам, также способствовала увеличению спроса на банковские продукты.

В 2020 г. Банк России начинает более тесно увязывать свою политику с целевым показателем по инфляции. Определяющими для принятия решений становятся внешние факторы: рост мировой экономики, цены на нефть, новые санкции. Ставки по депозитам в основном зависят от ключевой ставки, и, в меньшей степени, от иных факторов, к которым можно отнести: состояние розничного рынка, уровень спроса на услуги кредитных учреждений, конкуренцию между банками.

В 2021 г. несмотря на повышение ключевой ставки Банка России, рост ставок по кредитам небольшой. Изменения на разных сегментах кредитного рынка различны: растут ставки по краткосрочным кредитам и снижаются ставки по долгосрочным. Более существенно снижаются процентные ставки по кредитам для малого и среднего предпринимательства в целях реализации правительственной политики по поддержке бизнеса. Кредитные ставки растут синхронно повышению ключевой ставки Банком России. Продолжается рост процентных ставок по депозитам. В структуре привлеченных средств нефинансовых организаций преобладают краткосрочные депозиты. По вкладам физических лиц наоборот большая часть приходится на долгосрочные вклады. Анализ показателей свидетельствует о том, что розничное кредитование остается более привлекательным для банков, чем корпоративное кредитование.

В 2022 г. Банк России реагирует на усложнение экономической ситуации, поднимая ключевую ставку, и ужесточая процентную политику. Вводятся количественные ограничения на выдачу банками высокорисковых необеспеченных займов. Растут процентные ставки по розничным кредитам. Дальше Банк России начинает стабилизировать ситуацию с ликвидностью и снижает ключевую ставку. На этой основе снижается доходность по банковским продуктам. Формируется политика по привлечению денежных средств населения для приобретения акций российских компаний.

В 2023 г. наблюдается рост доходности депозитов синхронно повышению ключевой ставки Банка России. На этой основе увеличивается приток денежных средств населения в банки. Это становится основным вариантом вложения средств населения России. Опять ставки по краткосрочным вкладам обгоняют доходность по долгосрочным вкладам, так как они в первую очередь реагируют на повышение ключевой ставки. Также активно растет объем кредитов, в том числе за счет льготной ипотеки. Растет активность кредитования в корпоративном секторе экономики. Но ценовые ожидания предприятий также способствуют росту цен.

Таблица 2 отражает взаимовлияние различных макроэкономических показателей и депозитных ставок.

Результаты анализа следующие:

Наблюдается очень высокая степень корреляции депозитных ставок с ключевой ставкой Банка России (rxy = 0,933112), и ставками по кредитам (rxy = 0,978716); высокая степень корреляции с другими депозитами, входящими в состав денежной массы М2 (rxy = 0,99399), включающими срочные депозиты.

Несколько ниже степень корреляции депозитной ставки и массы переводных депозитов (rxy = 0,777758), корреляции с межбанковскими процентными ставками (rxy = 0,784546), с количеством наличных денег в обращении М0 и денежной массой М2 (rxy = 0,756936 и rxy = 0,884345 соответственно).

С номинальным ВВП (rxy = 0,4695604) и уровнем годовой инфляции (rxy = 0,27312); слабая степень корреляции, так как на этот процесс влияет множество внутренних и внешних факторов.

Таблица 3 отражает взаимовлияние различных макроэкономических показателей и кредитных ставок.

Результаты анализа следующие:

Наблюдается очень высокая степень корреляции ставок по кредитам с ключевой ставкой Банка России (rxy = 0,95105495), и депозитными ставками (rxy = 0,978716298), высокая степень корреляции с другими депозитами, входящими в состав денежной массы М2 (rxy = 0,9081670), включающими срочные депозиты, с межбанковскими процентными ставками (rxy = 0,9507032).

Таблица 2

Степень корреляции факторов, влияющих на депозитные ставки

|

Период (год) |

Депозитная ставка |

Денежная масса (M2 ), млрд руб. |

Наличные деньги в обращении (M0), млрд руб. |

Переводные депозиты, млрд руб |

Другие депозиты, входящие в состав (M2), млрд руб |

Межбанковская ставка |

Ставка по кредитам |

Ключевая ставка |

Годовая инфляция |

Номинальный ВВП, млрд руб. |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

|

2019 |

6,8 |

49195 |

9394 |

13134 |

26668 |

6,1 |

11,8 |

6,25 |

3,05 |

109608 |

|

2020 |

5,1 |

56123 |

12135 |

18260 |

25727 |

4,5 |

9,2 |

4,25 |

4,91 |

107658 |

|

2021 |

6 |

62313 |

12954 |

21590 |

27768 |

8,2 |

10,9 |

8,50 |

8,39 |

135773 |

|

2022 |

8 |

76873 |

14740 |

26744 |

35389 |

7,5 |

11,7 |

7,50 |

11,92 |

155188 |

|

2023 |

12 |

92547 |

16873 |

31010 |

44664 |

15,7 |

16,2 |

16 |

7,42 |

172148 |

|

rxy |

x |

0,884345 |

0,756936 |

0,777758 |

0,993999 |

0,784546 |

0,978716 |

0,933112 |

0,273128 |

0,4695604 |

Рассчитано автором по [18-21].

Таблица 3

Степень корреляции факторов, влияющих на кредитные ставки

|

Период (год) |

Ставка по кредитам |

Денежная масса (M2 ), млрд руб. |

Наличные деньги в обращении (M0), млрд руб. |

Переводные депозиты |

Другие депозиты, входящие в состав M2 |

Межбанковская ставка |

Депозитная ставка |

Ключевая ставка |

Годовая инфляция |

Номинальный ВВП, млрд руб. |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

|

2019 |

11,8 |

49195 |

9394 |

13134 |

26668 |

6,1 |

6,8 |

6,25 |

3,05 |

109608 |

|

2020 |

9,2 |

56123 |

12135 |

18260 |

25727 |

4,5 |

5,1 |

4,25 |

4,91 |

107658 |

|

2021 |

10,9 |

62313 |

12954 |

21590 |

27768 |

8,2 |

6 |

8,50 |

8,39 |

135773 |

|

2022 |

11,7 |

76873 |

14740 |

26744 |

35389 |

7,5 |

8 |

7,50 |

11,92 |

155188 |

|

2023 |

16,2 |

92547 |

16873 |

31010 |

44664 |

15,7 |

12 |

16 |

7,42 |

172148 |

|

0,798328 |

0,632747 |

0,6773418 |

0,9081670 |

0,9507032 |

0,978716298 |

0,95105495 |

0,15425809 |

0,791649 |

Рассчитано автором по [18-21].

Несколько ниже степень корреляции депозитной ставки и массы переводных депозитов (rxy = 0,6773418), корреляции с количеством наличных денег в обращении М0 и денежной массой М2(rxy = 0,632747 и rxy = 0,798328 соответственно),с номинальным ВВП (rxy = 0,791649).

Слабая степень корреляции процентных ставок по кредитам и уровнем годовой инфляции (rxy = 0,15425809); так как на этот процесс влияет множество внутренних и внешних факторов.

Ставки, в свою очередь влияют на привлекательность сбережений, потребления и инвестиций. На этой основе формируется влияние на реальный сектор экономики, изменяя, в конечном итоге, величину валового внутреннего продукта.

Заключение

Таким образом, все эти взаимосвязи отражают трансмиссионный механизм денежно-кредитной политики. Основу этого механизма и составляют банковские процентные ставки. Ключевая ставка Банка России оказывает непосредственное влияние на депозитные ставки. Далее формируются ставки по кредитам и межбанковские процентные ставки. Все эти изменения влияют на структуру денежных агрегатов и величину денежной массы.

Инфляционные процессы и ситуация в реальном секторе экономики также оказывают воздействие на дифференциацию процентных ставок, создавая условия для перетекания денежных средств хозяйственных субъектов с денежного рынка на финансовый рынок, увеличивая спрос на ценные бумаги. Изменения инфляции и конъюнктуры финансовых рынков учитываются Банком России при принятии решений по ключевой ставке, что, в свою очередь, изменяет депозитные, кредитные и межбанковские ставки.

Библиографическая ссылка

Кириякова Н.И. ДИФФЕРЕНЦИАЦИЯ ПРОЦЕНТНЫХ СТАВОК БАНКОВСКОЙ СИСТЕМЫ РОССИИ КАК ОТРАЖЕНИЕ ТРАНСМИССИОННОГО МЕХАНИЗМА ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ // Вестник Алтайской академии экономики и права. 2024. № 11-1. С. 57-63;URL: https://vaael.ru/ru/article/view?id=3821 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.3821