Введение

Расширение туристических потоков заявлено одним из приоритетов устойчивого развития. В президентском послании прозвучало, что «с учётом динамичного развития таких туристических центров, как Алтай, Камчатка, Кузбасс, Северный Кавказ, Карелия, Русский Север, – до 2030 года турпоток должен практически удвоиться, до 140 миллионов человек в год…, а вклад туризма в ВВП вырастет вдвое – до 5%» [1]. Экологический туризм в национальных парках, байкальский круглогодичный курорт Пять морей и гостиничные новомодные комплексы у морских берегов Балтики, Каспия, Чёрного, Азовского, Японского морей станут мега первенствующими проектами, наряду с внутренними выходными маршрутами и площадками отдыха. Новые проекты нуждаются в соответствующих источниках финансирования. Введение с 2025 года туристического налога, взамен экспериментально введенного курортного сбора, затронет все российские территории. Одновременно усиливается роль туризма и становится особенно значимой в обеспечении социальной стабильности, «развития малых форм бизнеса и микропредприятий, создания рабочих мест…самозанятости» [2]. Основополагающей становится поддержка налогоплательщиков через «антисанкционные меры и налоговые инструменты их реализации» [3]. Несмотря на динамику роста субъектов малого бизнеса +4,7%, прирост+36,27% самозанятых, +7,95% ИП [4], введение нового туристического налога затронет интересы плательщиков налога и, одновременно, туристов при включении его в стоимость временного проживания. Важны прогнозные оценки возможных поступлений от налоговведений, так как «без надежного прогнозирования налоговой политики невозможно правильно оценивать результаты экономической деятельности, планировать прибыльную и расходную части различных бюджетов, разрабатывать эффективную сервисную политику, направленную на защиту экономических интересов субъектов туристического бизнеса»[5]. Обоснованно отмечено, что «пространственное развитие определяется качеством территориальной доступности услуг индустрии гостеприимства и туризма» [6]. Введение туристического налога главой 33.1 раздела X «Местные налоги и сборы» [7] обуславливает соблюдение ряда принципов: законности п.п.1,5 ст. 3; всеобщности и равенства п.1 ст. 3; справедливости п.п.1,2,3 ст. 3; стоимостного выражения ст. ст. 8 и 58; регулирования налогообложения только представительными органами власти ст.ст.1,12; экономической обоснованности п. 3 ст. 3; презумпции толкования в пользу налогоплательщика п.7 ст. 3; определенности (ясности, доступности) п. 6 ст.3, ст. 17; единства экономического пространства и налоговой политики п. 4 ст. 3; единообразия ст. ст. 12-15, а также удобства процедуры уплаты; экономичности; пропорциональности; эластичности; однократности налогообложения; стабильности; оптимальности в достижения цели введения туристического налога наилучшим образом.

Постановка задачи: обозначить потребность разработки методики прогнозирования доходов от местного косвенного туристического налога, исследовав все элементы его налогообложения, плательщики, региональные и международные практики.

Цель исследования: cпрогнозировать доходы минимального туристического налога.

Материал и методы исследования

На основе отчетных данных туристических потоков при применении методов прямого счета, индексации, экстраполяции произведен прогнозный расчет доходов от минимального туристического налога на прогнозный период.

Результаты исследования и их обсуждение

Косвенный местный туристический налог заменяет курортный сбор, который при его введении впервые в 1933 году в Советском Союзе [8] взимался с приезжающих на лечение, отдых. Кадровые военнослужащие с членами семей и рабочие, служащие при месячном заработке до 100 рублей освобождались от его оплаты в 3 рубля, или 3%. В РСФСР курортный сбор введенный в 1991 году [9] просуществовал до 2004 года и взимался с прибывающих в курортные местности лиц по ставке в месяц 5% минимальной оплаты труда, с право освобождения от уплаты налога инвалидов, пенсионеров, детей до 16 лет, прибывающих по путевкам в санатории, служебные командировки, следующих по плановым туристским маршрутам. В Российской Федерации курортный сбор экспериментально введенный с мая 2018 года применяется до конца 2024 года только в 6 регионах: Республике Крым, Алтайском, Краснодарском, Ставропольском краях, городе Санкт-Петербург, федеральной территории «Сириус» [10] при предельной величине в 2018 году – 50 руб. и 2019-2024 гг. – 100 руб, что обуславливает различие ставок. Например, в муниципальных образованиях городах-курортах Анапа, Геленджик, Сочи, Горячий ключ, городских поселениях Туапсинского района Новомихайловское и Джубгское и сельских поселениях Туапсинского района Небугское и Шепсинское Краснодарского края размер курортного сбора в сутки до 31.12.2024 года – 30 руб., а в г.Сочи – 50 руб.[11], как на федеральной территории «Сириус» [12] и Алтайском крае [13]. С апреля и до конца 2024 года размер сбора в Санкт-Петербурге составляет 100 руб. [14], как и в городах-курортах Ставропольского края на 2023-2024 гг. [15]. Эксперимент по взиманию курортного сбора в Республике Крым с 2018 г. [16] приостановлен в 2022 г. [17] из-за подачи муниципалитетами Крыма заявок об исключении из территорий эксперимента развития курортной инфраструктуры. Практическое применение курортного сбора носит целевой характер, поскольку он является платой за пользование курортной инфраструктурой, взимаемой для финансового обеспечения работ по строительству, благоустройству, проектированию, ремонту объектов курортной инфраструктуры. Правомерно утверждение при должной соответствующей правовой регламентации о том, что «фискальные платежи позволяют увеличивать бюджет оказания общественных услуг, финансируемых местными органами власти на обеспечение безопасности пребывания туристов в курортной зоне, транспорт, озеленение, организацию культурных мероприятий, устройство указателей на улицах, обустройство мест отдыха» [18]. Уплата курортного сбора осуществляется совершеннолетними лицами, проживающими более 24 часов в объектах размещения за количество дней фактического проживания, без учета дня заезда. Важно отменить, что курортный сбор не включается в стоимость проживания, его перечисление осуществляет оператор с зачислением в бюджет субфедеральной территории эксперимента.

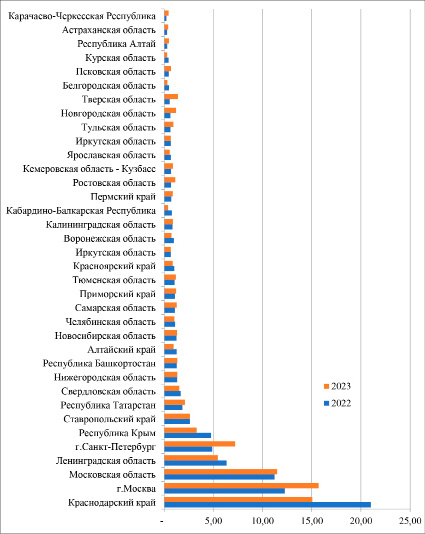

Рис.1. Изменение туристического потока по количеству ночевок, в % Составлено автором по данным Росстата [20]

От введения курортного сбора за 2018-2023 года в доходы региональных бюджетов пополнились, например, Ставропольского края до 2 млрд руб., Краснодарского края до 2,1 млрд руб. Алтайского края до 219 млн руб. [19]. Несмотря на волатильность регионами-лидерами по количеству ночевок являются края Краснодарский и Ставропольский, города Москва и Санкт-Петербург, области Московская и Ленинградская, Республика Крым, охватывающие более 60% общероссийского туристического потока (рис. 1).

Возросло количество ночевок в туристических потоках в Ростовскую, Астраханскую области, Карачаево-Черкесскую Республику. Высокой воспринимаемой ценностью отличаются, несмотря на повышение курортного сбора до 100 рублей, курорты Ставрополья. Удельный вес туристического потока для отдыха с лечением Кисловодск-Железноводск-Пятигорск стабилен – 2,62%, несмотря на снижение общего количество ночевок по стране с 683, 4 млн ед. до 664,6 млн ед., или на 2,8%. Существенно до 30% снизился туристический поток в Республику Крым, Краснодарский край, в том числе из-за выхода из числа территорий края городского округа Сириус. Безопасность, качественная доступность, разнообразие маршрутов для отдыха, образования, лечения способны положительно повлиять на прирост туристических потоков, несмотря на введение туристического налога.

В городах Москва, Санкт-Петербург, Севастополь, на федеральной территории «Сириус» и муниципальных образованиях налог устанавливается, вводится и прекращает действовать в пределах территорий на которых он обязателен к уплате только в соответствии с решениями законодательных/представительных органов власти, которые вправе вводить, отменять налог, определять налоговую ставку в установленных пределах, порядок, основания применения налоговых льгот. Федеральный закон (статьи 418.2, 418.3 Налогового кодекса РФ) определяет физических лиц, организаций, оказывающих услуги, признаваемые объектом обложения плательщиками туристического налога, а объектом обложения – оказание физическим лицам услуг предоставления мест временного проживания в средствах размещения. При этом, требовании к средствам размещения обязывают, чтобы они принадлежали плательщику, находились на территории взимания налога, и были включены в доступный к просмотру [21] Реестр классифицированных средств размещения: гостиниц, пансионатов, хостелов, баз отдыха, др.) [22]. Налоговую базу необходимо определять как стоимость услуг временного проживания без учета косвенных налогов. Необходимо отметить, что категорий освобожденных от уплаты курортного сбора лиц существенно больше, чем льготных категорий лиц, освобожденных от уплаты туристическому налогу. К ним относятся: члены семей погибших, умерших инвалидов, участников войн, ветеранов боевых действий, работников госпиталей Ленинграда; подвергшиеся воздействию радиации; сопровождающие инвалидов I группы и детей-инвалидов; малоимущие семьи и одиноко проживающие граждане со среднедушевым доходом ниже прожиточного минимума; прибывшие в санаторно-курортные организации за получением специализированной медицинской помощи; сопровождающее ребенка до 18 лет; больные туберкулезом; обучающие до 24 лет на очной форме в образовательных организациях; постоянно работающие; лица, имеющие место жительства или жилые дома, помещение, доли в них на праве собственности на территории эксперимента; а также тренеры, спортивные судьи, спортсмены, участвующие в официальных спортивных мероприятиях. Несмотря на выпадающий (расходный) характер налоговых льгот, к вопросу их понятийной сущности, отличительных критериев обращались судебные органы, рассматривающие их как адресное исключение из конституционных принципов всеобщности и равенства обложения [23]. Законодатель допускает по налоговым ставкам для туристического налога их дифференциацию, с учетом категории средств размещения, сезонности, но в пределах процентных годовых величин от 1% в 2025 г. до 5% начиная с 2029 г., но не ниже минимального налога 100 руб. за сутки проживания. При этом, сумма налога должна быть исчислена в момент полного расчета физическим лицам за услуги временного проживания в средствах размещения, с обязанностью налогоплательщиков выделять ее отдельно в расчетных документах.

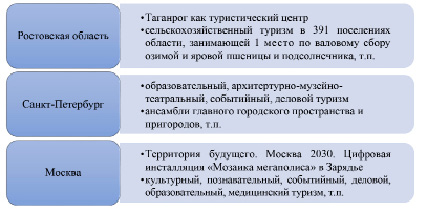

Определение плательщиков и элементов налогообложения, с одной стороны, разъясняет механизм исчисления и уплаты туристического налога, но, с другой стороны, нацеливает на поиск «точек туристического роста» (рис. 2) каждым муниципалитетов для устойчивого обеспечения поступлений от налога доходов в бюджет от туристического налога.

На примере отдельных субфедеральных территорий, имеющих для автора, особое судьбоносное значение, показаны возможные ключевые точки роста туристических потоков: экологический, образовательный, сельскохозяйственный, спортивно-развлекательный, деловой, промышленный, событийный внутренний туризм, прогнозные оценки получаемых доходов которых приобретают все большую актуальность и востребованность.

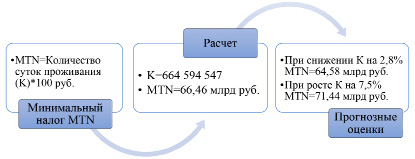

Методикой прогнозирования налоговых поступлений на текущий год и прогнозный период [24] не описаны формулы, алгоритмы расчета местного туристического налога, оставляя муниципалитетам право предоставления расчетных пояснений показателей. Однако, «прогнозирование доходов бюджета на очередной финансовый год сталкивается с рядом трудностей, а при среднесрочном (до 3 лет) и долгосрочном (до 10 лет) прогнозировании, сложности существенно увеличиваются, поскольку средняя точность прогнозов обычно убывает с увеличением горизонта прогнозирования» [25]. За налоговый квартальный период общая сумма к уплате по месту нахождения средств размещения определяется сложением исчисленных сумм туристического налога по всем средствам размещения налогоплательщика и не учитывается в составе единого налогового платежа. Прогнозные доходы от туристического налога (рис. 3) определены с учетом динамики ночевок и предельных ставок.

Рис.2. «Точки туристического роста» субфедеральных территорий

Рис.3. Прогнозирование доходов минимального туристического налога

Прогнозные оценки доходов от минимального туристического налога методом прямого счета, индексации, экстраполяции при минимальной величине 100 руб. за сутки проживания и количестве суток, сопоставимых с прошлым годом, в 664,59 млн ед. позволят получить стране 66,46 млрд руб., При сохранении тенденции годового снижения количества суток проживания на 2,8% доходы пропорционально сократятся, а при ежегодном их росте сопоставимо возрастут.

Исчисление туристического налога распространено в других странах мира. Его уплату в 1000Yen обязаны производить иностранные туристы, покидающие Японию воздушными, морскими судами, за исключением транзитных пассажиров и лиц, приехавших работать, получать образование и медицинское обслуживание [26]. Муниципалитеты Франции вправе вводить налог на период туристического сезона, устанавливать ставки в зависимости от типа размещения в пределах максимальной цены размещения, определять понижающие коэффициенты 10-80% и порядок уплаты: или с размещенного туриста или с отелей за размещение туристов. Например, сумма фактического туристического налога к уплате отелем с вместимостью 50 коек за минусом скидки в 30% при ставке 1 евро за сезон в 180 дней составит 6300 евро [27]. При бронировании гостем жилья на airbnb.ru в кантонах (субъектах) Швейцарии за каждую ночь налог подлежит перечислению Airbnb из расчета 2,5-6,5 Swiss franc в зависимости от установленной кантоном величины налога за ночь: в кантоне Базель – 4 Swiss franc, с правом освобождения уплаты жителей, детей до 11 лет и гостей, начиная с 31-го дня проживания [28]. В ряде муниципалитетов Португалии налог исчисляется в фиксированном размере 2 евро за ночь за первые 7 ночей [29], с правом освобождения уплаты прибывающих по медицинским показаниям. За ночевки в Болгарии налог исчисляется из расчета 0,2-3 Bulgarian lev с учетом категории объектов размещения и поселений муниципалитета и уплачивать ежемесячно до 15 числа [30]. Уплачивают туристический налог и турецкие отели, кемпинги, гостиницы, кроме реабилитационных центров, домов престарелых, студенческих общежитий как 2% стоимости проживания без учета стоимости стирки [31]. В эмирате ОАЭ Абу-Даби туристический налог не взимается, в отличие от эмиратов Дубай и Рас-эль-Хайма, в которых его величина зависит от категорий отелей/апартаментов и количества комнат. За каждую ночь проживания в отелях 5 звезд и Deluxe Hotel Apartment уплачивается налог – 20 дирхам, в отелях 2 и 3 звезды и Standard Hotel Apartment– 10 дирхам или в момент заезда или выезда из отеля [32]. На итальянских курортах налог не включается в стоимость проживания или тура, а может оплачиваться как при регистрации, так и при отъезде по ставкам от города, категории отеля – от 1 до 7 евро [33].

Таким образом, получившая распространения международная практика исчисления туристического налога выступает стимулом обновления туристической инфраструктуры муниципалитетов, несмотря на очевидные последствия применения туристического налога:

− потребность муниципалитетов в пересмотре ставок в зависимости от сезонности, категории объектов размещения и принятия решений об освобождаемых лицах при сохранении принципа «справедливого распределения общественного бремени»;

− неоднородность исчисленных сумм налога в бюджеты муниципалитетов;

− волатильность туристического потока, срока и стоимости проживания, др.

Заключение

Проведенное исследование подтверждает, что введение туристического налога во всех муниципальных образованиях повлечет удорожание платы за временное проживания в пользующихся спросом таких службах размещения как гостиницы, отели, хостелы и т.п. Рост туристических поток при увеличении количеств ночевок даже при минимальной плате в 100 рублей позволит дополнительно привлечь налоговых доходов от туристического налога, при сохранении риска нестабильности его поступлений. Доступность туров и стоимости проживания на каждого, наряду с качеством и безопасностью оказываемых услуг, определяет востребованность. Разработка методики прогнозирования доходов от туристического налога до его введения позволила бы комплексно оценить преимущества и риски его введения и являлась бы эффективным базовым документом его администрирования. Проведенные методов прямого счета, индексации, экстраполяции прогнозные расчеты доходов от туристического налога позволили подтвердить возможную положительную динамику их роста. При этом актуальным остается максимальное использование международных практик и «точек туристического роста» внутри субфедеральных территорий, нивелирующих социально-экономические последствия налоговведений от туристического налога, влияющее на устойчивое развитие муниципалитетов.

Библиографическая ссылка

Рубан-Лазарева Н.В. ПРОГНОЗИРОВАНИЕ ДОХОДОВ ОТ ТУРИСТИЧЕСКОГО НАЛОГА // Вестник Алтайской академии экономики и права. 2024. № 10-1. С. 83-90;URL: https://vaael.ru/ru/article/view?id=3780 (дата обращения: 08.03.2026).

DOI: https://doi.org/10.17513/vaael.3780