Введение

Непрерывный процесс инкрементальных изменений настоящего положен в основу постоянной цифровой модернизации современной финансовой системы. При этом цифровизация банковской отрасли сопровождается новыми как финансовыми, так и, в особенности, технологическими рисками. В этих условиях подчеркивается значимость участия Банка России в развитии системности технологических изменений банковского сектора, в предотвращении формирования системных рисков.

Цель исследования – выявить и доказательно охарактеризовать роль Банка России в становлении институциональной модели рынка финтеха.

Материал и методы исследования

Проведенное исследование базируется на использовании следующих методов и приемов: анализа, синтеза, аналогии, сравнения, системно-структурного подхода к анализу предмета исследования. Информационной базой послужили материалы исследований и обзоры Банка России, статистические материалы, опубликованные в экономической литературе, периодических изданиях.

Результаты исследования и их обсуждение

Технологии развиваются очень быстро во всех сферах жизни и финансовый рынок не исключение [3]. Финансовые технологии (финтех) – это отрасль, в рамках которой, наряду с банковскими и прочими финансовыми организациями, функционируют физические лица, перманентно приумножающие свои благосостояние, учреждения, использующие инновации и различные технологии для конкуренции на рынке финансовых услуг. Объективно, новые технологии – результат работы коллективов единомышленников, объединяющих разработчиков программного обеспечения, предпринимателей, специалистов по информационной безопасности, технологов.

Рынок финансовых технологий привлекает значительные инвестиции от венчурных фондов, банков, фондовых рынков. С другой стороны, инфраструктуру финтеха в настоящее время формируют компании, далекие от финансовых, реализующие многочисленные технологические стартапы, улучшающие и на порядок оптимизирующие предоставляемые услуги. Финтех – компании занимаются предоставлением финансовых продуктов, опираясь на новые технологии [1].

В официальной информации Банка России «Основные направления развития финансовых технологий на период 2018-2020 гг» среди трендов, формирующих предпосылки для стимулирования и развития финтех, обозначены потеря банками монополии на оказание традиционных услуг, а также приобретение нефинансовыми организациями значительной роли на финансовом рынке (https://www.garant.ru/products/ipo/prime/ doc/71773130/).

С помощью финтеха изменилось привычное ведение бизнеса [9]. Мировой рынок финансовых технологий сейчас находится на стадии активного развития. Так, IT-гиганты Microsoft, Intel и Google проявляют весомый интерес к финтех-сектору, подкрепляя его масштабными инвестициями. Конкурентами финансовых компаний становятся и субъекты сферы социальных медиа. В частности, речь идет о Facebook и WeChat, использующих преимущества реализации финансовых транзакций внутри их социальных сетей. Соответственно можно сделать вывод, что мировой рынок финансовых технологий активно развивается [5].

При этом практика такова, что крупные технологичные компании играют ключевую роль на рынке финансовых технологий в отличие от банков, для которых препятствием принятию быстрых решений признается жесткость регулирования, консервативность и иерархичность корпоративной структуры [17]. В результате даже самые технологически передовые банки кооперируются с интернет-гигантами (в частности, Citi и Google, Bank of Tokyo-Mitsubishi UFJ и IBM), либо инициируют создание собственных акселераторов финтех-стартапов (Barclays, BNP Paribas, Wells Fargo). Действительно, когда объединяются капиталы с целью получить дополнительные возможности от кооперации по сравнению с суммарными возможностями отдельных капиталов, то образуется не просто новая форма капитала, а более сложная система, наделенная новыми специфическими свойствами и особенностями кругооборота и дальнейшего развития [2].

Финтех (FinTech) следует признать относительно новой отраслью как в России, так и за рубежом. В нашей стране развитие финтеха началось в 2013 году [3]. В Великобритании первые операции, относимые к категории финтеха, проведены еще в 2008 году. Популярность финтех возрастала с каждым годом, и к 2014 году развитые страны Европы стали использовать их во всех сферах бизнеса. В настоящем в мире насчитывается более 10 тысяч финтех-стартапов, количество которых постоянно увеличивается. Финансовые технологии на данный момент являются сектором венчурной отрасли, который быстро развивается [7]. Рекордный показатель роста венчурных инвестиций в финтех отмечен в 2010-2015гг.; в этот период объем инвестиций увеличился в 10 раз и составил почти 20 млрд. долларов.

Финтех – старпапы создают большое количество идей и решений, способных кардинально изменить мировую финансовую систему [6]. Среди Топ-10 мировых стартапов в 2018 году особое место занимают следующие проекты в области финансовых технологий: Bancor (удобная платформа для прямого обмена различных криптовалют); Building Blocks (социальный проект с использованием блокчейн-технологий); Starling Bank (проект в области онлайн-банкинга); кредитная платформа нового поколения «Kabbage»; Credit Karma (бесплатный кредитный мониторинг); инвестиционная платформа Robinhood; продукты TransferWise, Earnin, Acorns, Tala; Стартап-замена Western Union и SWIFT система Remitly.

В России продукты финтех считались высокорискованными и ненадежными на протяжении долгого времени. Как результат, – банковское сообщество игнорировало их внедрение, либо использовало дозировано. В результате потенциально успешные стартапы на ранних стадиях часто переходили либо под контроль крупных компаний, либо в более благоприятную для привлечения капитала иностранную юрисдикцию. Развитию финтеха также препятствует отсутствие инвестиций в институциональную инфраструктуру [14].

С другой стороны, современный российский банк вынужден опосредовано подстраиваться под требования времени. Речь идет о таких предпосылках и факторах развития как: многоканальная доступность; персонализация; «вирусный» маркетинг; программы лояльности; помощь в управлении персональными активами; использование соцсетей; интуитивно понятный интерфейс; понятное ценообразование. В этой связи следует подчеркнуть весомую роль в развитии финтеха РФ крупных банков из топ-10, для которых характерно централизованное принятие решений под влиянием Банка России и которые готовы выделять инвестиционные ресурсы на модернизацию для повышения конкурентоспособности. Сделан вывод, что интеграция России с мировым пространством в области финансовых технологий неизбежна [16].

Так, в ПАО Сбербанк в целях развития экосистемы цифровых сервисов инициировано создание дочерней ИТ-компании СбербанкТех, ключевым продуктом которой выступает новая технологическая платформа, обеспечивающая высокий уровень цифровизации, аналитику данных, скорость принятия решений и вывода продуктов на рынок.

Создание условий для развития финтех-проектов в России и их интеграции в существующую финансовую систему – основная цель созданной в 2016 году Ассоциации «Финтех Старт». Работа направлена на увеличение числа финансовых стартапов, предоставление возможностей проверки рабочих идей, привлечение экспертов для консультаций, взаимодействие с финансовыми организациями на повышение прозрачности рынка. Основными направлениями развития финтеха являются блокчейн, облачные технологий, роботизация и многое другое [11].

АО Райффайзенбанк также демонстрирует заинтересованность в продвижении финансовых технологий. Доказательством выступает членство и собственная премия Raiffeisen Award в корпоративном акселераторе GenerationS, объединяющем стартапы, желающие найти заказчика собственных проектных разработок и кредиторов (инвесторов), готовых работать по модели «открытых инноваций». При этом с 2018 года Программа создает линейку корпоративных акселераторов с индивидуальными критериями отбора и программами развития стартапов.

Особую нишу в отмеченном акселераторе GenerationS развивает финансовая группа ВТБ. Направления проектов, интересных Группе, представлены на рисунке 1.

Таким образом, современные банки, активно создавая экосистему, становятся «инкубаторами» развития, реализуют собственные программы по созданию инфраструктуры и финансированию новых технологий, трансформируясь в финтех-банки или финтех-компании (таблица).

В этих условиях нельзя не отметить трансформацию функциональной роли Банка России. Речь идет, с одной стороны, о новом формате регулирования нетрадиционной деятельности кредитных организаций на рынке, который высокими темпами встраивается в финансовую систему государства. В Банке России создано новое подразделение - Департамент финансовых технологий, проектов и организации процессов, ведется разработка законодательной базы в области криптовалют [8].

Рис. 1. Стартапы с проектами на стадии «прототип» и выше, которые в будущем могут быть применены в группе ВТБ

Источник: http://vtb.generation-startup.ru/#directions

Программы крупнейших банков в области развития FinTech

|

Банк |

Программа поддержки Финтех |

|

Альфа Банк |

ALFACAMP – долгосрочная программа поиска и развития стартапов, целью которых является реализация продуктов для онлайн индустрии |

|

Citibank / Ситибанк |

- Первая программа-акселератор в 2013 году в Тель-Авиве, приняли участие 333 стартапа; - «Citi Mobile Challenge» – виртуальный программный ускоритель, сочетающий виртуальную платформу с инкубатором |

|

Commerzbank / Коммерцбанк |

Основной инкубатор создан в 2013 году. Программа работает, принимая приглашения от стартапов |

|

Barclays / Барклайс Банк |

Предоставляет оборудование, средства и инструменты для стартапов. Вместе c TechStars, Банк обеспечивает специальную программу поддержки для некоторых стартапов и предпринимателей |

|

Банк России |

Активно выступает за создание консорциума, объединившего всех участников финансового рынка. Позволит определить потенциал инноваций, объединить усилия инвесторов и оценку уровня риска, идущего от инноваций. |

Источник: http://fintech-ru.com/развитие-отрасли-финтех-в-россии-2017.

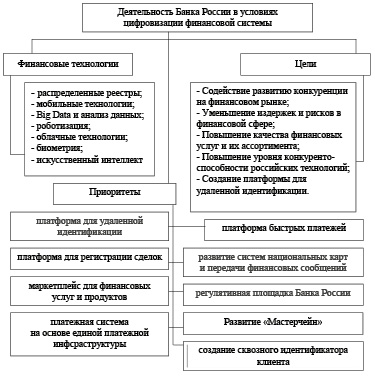

Оптимальные меры по регулированию данной сферы не должны сдерживать инновации, что требует достижения перманентного баланса между защитой прав потребителей, их персональных данных и рыночной эффективностью. С другой стороны, Банк России объективно становится активным участником такого рынка, реализующим трансакции (на межбанковском рынке, с операторами государственных информационных систем), используя его технологии (рисунок 2).

В доказательство, реализуя социальные функции на основе финтех, Банка России расширяет список услуг, предоставляемых Национальной системой платежных карт. Речь идет о соединении карты «Мир» с нефинансовыми приложениями (социальными, кампусными, студенческими), внедрении инновационных сервисов (MirAccept, Samsung Pay).

В планах Банка России расширение списка услуг, которые предоставляет Национальная система платежных карт. Так, планируется продолжить интеграцию карты «Мир» с нефинансовыми приложениями (социальными, кампусными, студенческими), внедрение инновационных сервисов, таких как МирAccept, Samsung Pay или НСЕ. Сервис MirAccept предоставляет ряд возможностей и преимуществ: безопасное совершение покупок в интернет-магазинах; удобная оплата покупок с мобильных устройств и приложений; минимальное количество сообщений владельцу карты от Интернет-магазина при оплате покупки; совершение покупки в один клик и, как следствие, увеличение скорости покупки.

Рис. 2. Деятельность Банка России в условиях цифровизации финансовой системы

Источник: http://fintech-ru.com/развитие-отрасли-финтех-в-россии-2017

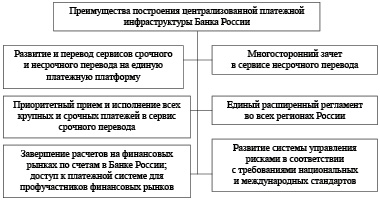

Рис. 3. Преимущества построения централизованной платежной инфраструктуры Банка России

Источник: https://www.cbr.ru/Content/Document/File/16244/presentation_1_2017-05-26.pdf

На базе единой платежной инфраструктуры Банк России планирует создать новую систему, которая позволила, в частности, банковским институтам более эффективно применять сервисы несрочного и срочного перевода, повысить эффективность управления ликвидностью (рисунок 3).

В 2014 году в условиях санкций Банком России с целью создания альтернативного (системе SWIFT) канала гарантированной и бесперебойной межбанковской передачи электронных сообщений по финансовым операциям, снижения рисков, влияющих на безопасность и конфиденциальность оказания услуг по передаче финансовых сообщений была создана СПФС (Система передачи финансовых сообщений Банка России). Среди недостатков СПФС объективно выделение следующих: высокая цена на отправку сообщения; отсутствие возможности отправлять большое количество информации внутри одного сообщения; технические пробелы в организации системы СПФС; ограниченное число видов сообщений; необходимость группировки АБС для каждой банковской организации, сотрудничавшей с СПФС.

Перспективы развития Системы связаны с: расширением состава ее участников, главным образом, за счет крупных корпоративных клиентов кредитных организаций; внедрением решений Host-To-Host; использованием единых стандартов передачи финансовых сообщений (ISO 20022); продвижением системы в страны БРИКС.

Воспроизводство новых технологий Банк России планирует еще в рамках двух направлений: создания платформы для облачных сервисов с целью безопасного использования участниками рынка облачных ресурсов телеком-провайдеров, а также сквозного идентификатора клиентов.

Действительно, компонентами облачной инфраструктуры финансового рынка в мировых масштабах выступают: BaaS, SaaS, PaaS, IaaS. Из специальных решений для банковского сектора на рынке финтех существуют предложения в сфере АБС, дистанционного банковского обслуживания, процессинга, эквайринга платежных карт. Применение облачных технологий в России сопровождается рисками отсутствия: структурированной информации у участников рынка о доступных облачных сервисах, условиях их применения; четко регуляторных ограничений к применению облачных сервисов; устоявшейся практики применения облачных сервисов у поднадзорных организаций. Кроме того. Имеет место высокая стоимость перехода на облачные решения по причине использования участниками рынка программ собственной разработки; системный риск в результате распространения облачных решений ненадлежащего качества (https://www.cbr.ru/Content/Document/File/59559/Con sultation_Paper_181218.pdf).

Среди решений облачной инфраструктуры финансового рынка обозначены: проведение оценки, формирование состава облачных сервисов на рассматриваемом рынке, определение регуляторных барьеров для их развития; с учетом требований финансового регулятора к поставщику ИТ-услуг, создание типовых положений договоров на аутсорсинг; рассмотрение целесообразности введения специального режима надзора за системно значимыми поставщиками ИТ-услуг совместно с Минкомсвязью России.

Отмеченный выше сквозной идентификатор предполагает формирование технологической связи между известными уникальными идентификаторами (номер паспорта, СНИЛС, ИНН, свидетельства о рождении), хранящимися в разных базах данных разных ведомств. Потребитель не будет обременен необходимостью запоминать или записывать еще один идентификационный код. Вместе с тем, его наличие позволит идентифицировать клиента по любому из уже имеющихся у него идентификаторов в любой электронной системе любого ведомства.

При этом, реализуя принципы экономической безопасности, биометрические данные физических лиц будут храниться в зашифрованном виде в обезличенной форме отдельно от других идентификационных данных. Хранилищем персональных данных выступает ЕСИА, биометрических – ЕБС, связанные между собой технологическим идентификатором ЕСИА.

Наконец, считаем значимым, что в деловой оборот финансового рынка активно внедряется термин «SupTech», означающий новую надзорную технологию автоматизации и оптимизации административных и операционных процедур, оцифровывания данных и рабочих инструментов, а также улучшения анализа слабо структурированных данных. Внедрение и продвижение Big Data, машинного обучения, искусственного интеллекта, облачных технологий в регуляторную деятельность Банка России позволит ускорить выявление подозрительных операций, идентификацию клиентов, усилить комплаенс-контроль и автоматизацию отчетности.

Таким образом, SupTech лежит в основе анализа аффилированности заемщиков, прогнозирования спроса на наличные деньги, анализа стабильности организаций на основе платежных данных, транзакционного онлайн-анализа данных кредитных организаций в части операций участников финансового рынка с целью выявления случаев мошенничества.

Развитие цифровых технологий влечет за собой определенные риски роста киберугроз [13]. Нужно понимать, что киберпреступность становится серьёзной угрозой в развитии финансовых технологий [15]. Банк России реализует ряд проектов в сфере SupTech: внедрение формата XBRL, управление риском реализации информационных угроз, сбор и анализ данных операционного дня банка, программное обеспечение «КЛИКО» по расчету нормативов для банков и небанковских кредитных организаций, пилотный проект по использованию графовой аналитики в анализе взаимосвязанных юридических лиц, система обработки жалоб и обращений с помощью текстовой аналитики, проект по ведению реестра залогов.

Таким образом, Банк России, постепенно усиливая требования к сбору данных о клиентах, заставляет поднадзорные финансовые организации обращать пристальное внимание на RegTech. Имеет место внедрение технологий для упрощения выполнения финансовыми организациями регуляторных требований. Наиболее распространенными сферами применения технологий RegTech являются: комплаенс-контроль; идентификация клиентов; мониторинг транзакций; аудит систем; корпоративное управление; управление рисками; предоставление отчетности.

Рис. 4. Инфраструктура системы «MarketPlace» Банка России

Источник: https://www.cbr.ru/finmarket/market_place/

Наконец, результатом эффективной реализации регуляторной и стимулирующей функций Банка России подлежит рассмотрению успех совместного с участниками ассоциации «ФинТех» проекта дистанционной розничной дистрибуции финансовых продуктов и регистрации финансовых сделок без территориальной привязки к компаниям («MarketPlace»).

Роль Банка России – интегрировать множество участников, а также способствовать созданию благоприятной регуляторной среды для функционирования системы, открывающий дистанционный доступ граждан и юридических лиц к современным продуктам и услугам финансового рынка: вкладам, кредитам, ценным бумагам, страховым продуктам. Инфраструктура анализируемой системы «MarketPlace» отражена на рисунке 4.

Преимуществами единой онлайн-платформы для банков, страховых и инвестиционных компаний создания – выход на новые рынки, экономия на содержание филиальной сети, возможность оперативного масштабирования качественного продукта. Финтех оказывает большое влияние на банковский сектор, меняя взаимодействие с клиентами в сторону оптимизации [10].

Выводы

Перманентная реализация программы цифровых преобразований – основной стратегический приоритет финансового рынка России на ближайшее время. При этом развитие рынка финансовых технологий как объективно важнейшей части и фактора конкурентоспособности финансовой системы России происходит при полной поддержке и руководящей роли Банка России. Оперативное внедрение новых финансовых технологий требует от мегарегулятора нового подхода, основанного на непротиворечивой реализации социальной, регулирующей и стимулирующей функций по отношению к постоянно расширяющемуся круга участников финансового рынка как за счет поднадзорных кредитных организаций, так и участников рынка новых технологий и нефинансовых услуг. Любое изменение в развитии финансовых технологий будет влиять на финтех – компании, банки и экономику в целом [12].

Библиографическая ссылка

Езангина И.А., Попова С.С., Басалдук А.С., Голенищева Е.А. РАЗВИТИЕ РЫНКА ФИНАНСОВЫХ ТЕХНОЛОГИЙ РОССИИ: РОЛЬ ЦЕНТРАЛЬНОГО БАНКА // Вестник Алтайской академии экономики и права. 2019. № 3-2. С. 58-66;URL: https://vaael.ru/ru/article/view?id=372 (дата обращения: 11.03.2026).