Введение

Информация о мировом рынке энергоносителей необходима как источник, который дает общее представление о том, как в условиях кризисных явлений ведет себя глобальная энергетическая система. Основной закон капитализма, базирующийся на балансе между спросом и предложением, позволяет сделать вывод о том, что цены на энергоносители, как основной сырьевой товар для всех отраслей экономики, являются главным показателем этого соотношения. Ценовой рост нефтепродуктов весьма ощутим во всех производственных отраслях экономики. Он приводит к увеличению стоимости электроэнергии, сельхозпродукции и так далее, что, в свою очередь, ведет к инфляционным явлениям. Металлургическая отрасль и трубопрокатная промышленность, как ее составляющая является одной из самых энергоемких, зависящая на прямую от цен на энергоносители [13].

Целью исследования является выявление влияния мировых цен энергоносителей на металлургическое и трубопрокатное производство, а также, на основе полученных результатов, предложение варианта для возможного выхода из кризисной ситуации отечественного производства периода разбалансированной международной обстановки в условиях усиления международных санкций, который позволит обеспечить развитие смежных отраслей-потребителей (нефтегазодобыча, нефтегазохимия, строительство, атомное машиностроение, энергетика и др.).

Материалы и методы исследования

Материалом для научного исследования, представленного в статье являются действующие нормативно-правовые акты Российской Федерации, официальные данные Федеральной службы государственной статистики, открытые источники финансово-экономической деятельности Санкт-Петербургской Международной Товарно-сырьевой Биржи (СПбМТСБ), а так же информационного агентства Statista: Insights and facts across industries и компании VALLOUREC, статистические данные World Steel Association AISBL, информационно-справочные материалами статистических сборников «Регионы России», данные, полученные в результате исследований, проведенных автором.

В процессе исследования осуществлено системное применение ряда методов и подходов: анализ и синтез, системный подход, графический, статистический и исторический методы.

Результаты исследования и их обсуждение

1. Влияния мировых цен на энергоносители на металлургическое и трубопрокатное производство

К росту цен на энергоносители всегда приводят два основных фактора – рыночные спекуляции и геополитические события.

Так, начало СВО и последовавшие за ней санкционные меры в отношении России, привели к значительному росту индекса цен на топливо и энергоносители. Этот показатель взлетел сразу более чем на 100 пунктов, что усугубило дефицит топлива в мировом масштабе.

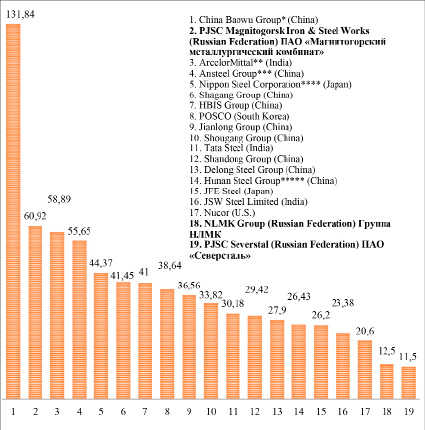

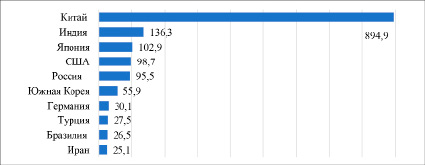

Следует заметить, что металлургическая отрасль РФ на начало 2024 года снова вышла на рубеж постковидного рекордного производства 2021 года, в то время, как в странах Европы и США наблюдается значительный спад. Китай производит половину всей мировой стали, и потребляет примерно столько же (рисунки 1, 2).

12 марта 2022 года Правительство Российской Федерации специальным Постановлением № 321 предоставило российским компаниям-эмитентам право не раскрывать информацию о коммерческой деятельности, если предоставление соответствующей информации может привести к введению мер ограничительного характера, то есть санкций [1]. В список таких компаний вошли крупные игроки фондового рынка РФ металлургической отрасли НЛМК, Северсталь, ММК, Мечел, ВСМПО-АВИСМА, Ашинский МЗ.

27 ноября 2023 года президент Российской Федерации Владимир Путин специальным указом ввел разрешение для отечественных кампаний самостоятельно определять объем информации, подлежащей раскрытию [2]. В документе приведен список из 46 организаций, куда вошла и, например, ПАО «Трубная металлургическая компания» (ТМК). С 1 декабря 2023 года в опубликованных отчетах почти все данные засекречены.

Поэтому, данные на рисунках 1 и 2, касающиеся Российских компаний, занижены.

Изменения цен на сырую нефть, важнейшего энергоносителя, оказывают широкомасштабное влияние на все экономические показатели. Так, в 2021 году, когда во многих странах были ослаблены пандемийные ограничения, увеличение спроса на топливо привело к заметному росту цен на сырую нефть по всем основным показателям. В течение двух лет цены на корзину стран ОПЕК, европейскую нефть марки Brent и американскую West Texas Intermediate выросли с пандемического минимума менее 20 долларов США до 15-летнего максимума более 120 долларов США к середине 2022 года и закрепились на этом уровне до конца 2023 года. Это повышение цен увеличило риск стагфляции, поскольку многие предприятия и потребители с трудом оплачивают рекордно высокие цены на топливо.

Природный газ, уголь и уран являются основными видами топлива, используемыми энергетическим сектором для производства электроэнергии и тепла. Хотя уголь и природный газ также используются и при производстве стали, изменения цен чаще всего являются отражением изменений спроса на электроэнергию. В Китае, где уголь является крупнейшим источником производства электроэнергии, увеличение спроса на электроэнергию осенью 2021 года привело к тому, что спотовая цена на уголь выросла почти вдвое. Между тем, в Европе голландские газовые фьючерсы TTF зафиксировали многократные скачки в течение нескольких месяцев после начала СВО. Подрыв газопроводов Северного потока и окончание контракта подачи газа в Европу через Украину в 2024 году так же оказывают существенное влияние на рынок голубого топлива, сохраняя неопределенность в отношении будущей надежности поставок, что отражается в волатильном изменении этих цен. Рост цен на любой из этих сырьевых товаров имеет немедленные последствия для розничных цен на электроэнергию и, как следствие на работу трубопрокатных предприятий.

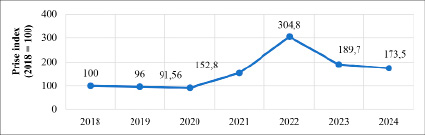

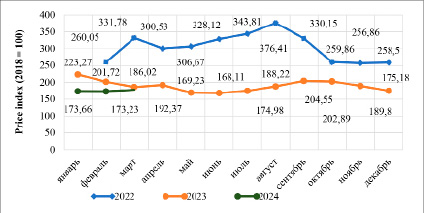

Глобальный индекс цен на топливо и энергоносители составил 173,5 индексных пункта на февраль 2024 года, по сравнению со 100 индексными пунктами в базовом 2018 году. Показатели резко выросли летом 2022 года в результате продолжающегося дефицита энергоснабжения, который усугубился санкционными мерами против России, экспортирующей до 73% мировых энергоносителей (рисунки 3, 4). Топливно-энергетический индекс включает цены на сырую нефть, природный газ, уголь, пропан и электроэнергию.

* Китайская Baowu Group включает в себя тоннаж Xinyu Steell ** ArcelorMittal включает 60% AM / NS India (бывшая Essar Steel) *** Ansteel Group включает в себя тоннаж Benxi Steel **** Nippon Steel: в тоннаж входят Nippon Steel Stainless Steel Corporation, Sanyo Special Steel, Ovako, 40% AM / NS India и 31,4% USIMINAS. ***** Hunan Steel – бывшая Valin Group

Рис. 1. Крупнейшие производители стали в мире в 2023 году по объему производства, млн тонн Источник: разработано автором по данным World Steel Association [17]

Рис. 2. География производителей стали за 2023 г., млн тонн Источник: разработано автором по данным Statista [15]

Рис. 3. Мировой индекс цен на энергоносители с 2019 по 2024 гг. Источник: Разработано автором по данным Минэнерго США, Statista. Global monthly energy price index 2024 [15]

Рис. 4. Ежемесячный индекс цен на топливо и энергоносители по всему миру с февраля 2022 г. по февраль 2024 г. Источник: Разработано автором по данным Минэнерго США, Statista. Global monthly energy price index 2024 [15]

Глобальный индекс цен на природный газ вырос почти в 11 раз, а глобальный индекс цен на уголь вырос более чем в 8 раз с лета 2020 по лето 2022 года. Эта заметная эскалация в основном связана с санкциями США и их сателлитов в отношении нашего государства, оказывающими повышенное давление на глобальную цепочку поставок [15].

Что подтверждает непосредственную зависимость индекса цен на энергоносители от мировых геополитических событий.

При этом у нашего государства имеется огромный потенциал при условии использования методов планирования, которые, при их применении, помогут избежать подобных явлений и дать полноценные шансы на укрепление экономики и подтверждение статуса надежного экспортера энергоресурсов.

Кроме цен на энергоносители, мировая сталелитейная промышленность пережила ряд кризисных процессов, начиная с 2009 года. Это потрясения на финансовых рынках США, замедление расходов на строительство в Китае в сочетании с избытком китайской стали, мировая политическая нестабильность, растущая торговая напряженность между торговыми партнерами, а также рост объемов бюджетного дефицита стран-членов ЕС и государственного долга Греции, Италии, Испании, Ирландии, Португалии и Франции. В 2020 году произошел дальнейший сбой в результате пандемии COVID-19. Сложившая кризисная ситуация привела к снижению спроса на сталь и трубопрокатную продукцию, связанную с проблемами в цепочке поставок и повышению цен на металл. Но за тем, уже в первой половины 2021 года мировое производство стали продемонстрировало первые признаки восстановления. Однако создавшийся дисбаланс спроса и предложения в отрасли после карантина, высокая инфляция в странах как с развитой экономикой, так и в развивающихся странах, а главное, последствия санкционных мер против России замедлили мировое производство стали и выпуска трубной продукции для всех отраслей.

Сохранять конкурентоспособность трубопрокатная отрасль России может в случае снижения себестоимости продукции, которая достигается за счет стабилизации цен на энергоносители на внутреннем рынке. Негативным примером может послужить крах трубопрокатной отрасли в Германии. 22 декабря 2023 года со стана крупнейшего концерна Vallourec в Дюссельдорфе сошла последняя труба. Полностью утрачено производство бесшовных стальных труб, прославившееся на весь мир. Ранее французская компания Vallourec, являлась бесспорным мировым лидером и поставляла свою продукцию для нефтегазовой промышленности, бесшовные трубы для парогенераторов АЭС, представляющие собой единственный интерфейс между первичной и вторичной контурными системами в реакторах с водой под давлением, а также других отраслей промышленности [16]. По данным финансового отчета компании Vallourec Smart Tubular Solutions, ее руководство приступило к реорганизации всей своей европейской бизнес-структуры. Группа закрывает линию термообработки в Сен-Сольве во Франции и линию нарезки резьбы в Беллсхилле в Шотландии. Немецкие мощности переводятся на объект в Бразилии с капиталом в €110 млн [10].

Уже в январе 2024 года для всего индустриального сектора Европы прослеживается стремительный эффект «домино». Сателлиты Соединенных Штатов нанесли своей металлургической промышленности практически смертельный удар тем, что запретили импорт в Россию товаров с высокой добавленной стоимостью, ограничили закупки российского сырья по комфортным ценам и значительно сократили поставки дешевой топливо-энергетической продукции из РФ. Целые сегменты европейской промышленности оказались нерентабельными.

Причины произошедшего понятны. Не будем останавливаться на них. Проанализируем деятельность трубопрокатной отрасли РФ за период с 2019 по 2023 год.

2. Конкурентоспособность трубопрокатной промышленности в современных реалиях

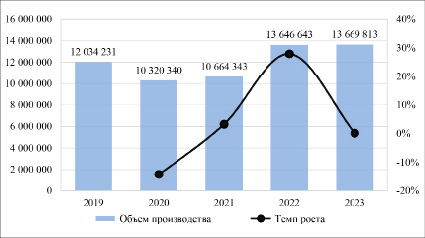

Российское производство стальных труб в 2022 г. составило 13,6 млн т, что превысило показатель 2019 года более 1 млн т и показало резкий скачек в объемах производства 28% по сравнению с 2021 годом. В 2023 г. выпуск стальных труб на территории России также показал тенденцию к увеличению, его значение оценивается в 13,7 млн т. По статистическим данным рост объемов производства стальных труб за год составил 0,2% (рисунок 5).

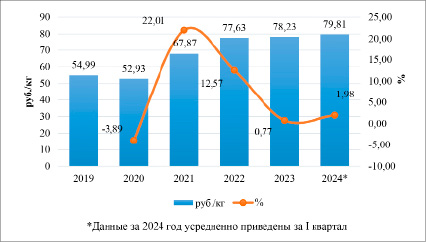

Далее представим изменение ценового диапазона Российских производителей на стальные трубы различных видов в 2019-2023 гг. в рублях (рисунок 6).

Рис. 5. Изменение темпов роста (%) объемов производства (т) стальных труб в России за 2019-2023г.г. Источник: составлено автором по данным ФСГС РФ и обобщенных данных аналитики Росстат: Основные характеристики субъектов Российской Федерации [4-8]

Рис. 6. Темп роста (%) и общая динамика цен производителей на трубопрокатную продукцию (руб./кг) по годам 2019-2024 гг. Источник: составлено автором по данным ФСГС РФ и обобщенных данных аналитики Росстат: Основные характеристики субъектов Российской Федерации [4-8]

Прослеживается четкая динамика роста цен на трубную продукцию, которая сложилась из-за несогласованности в работе всех участников производства (сырье, поставки, энергоносители и т.д.), отсутствия четкого контроля за ценообразованием в стоимости энергоресурсов и непродуманных действий Центрального Банка.

а) Регуляр-92 Европейская часть России

б) Регуляр-95 Европейская часть России

в) Мазут Европейская часть России

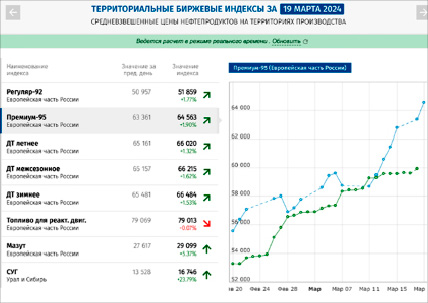

Рис. 7. Средневзвешанные цены нефтепродуктов на территориях производства 19 марта 2024 г. Источник: Санкт-Петербургская Международная Товарно-сырьевая Биржа [14]

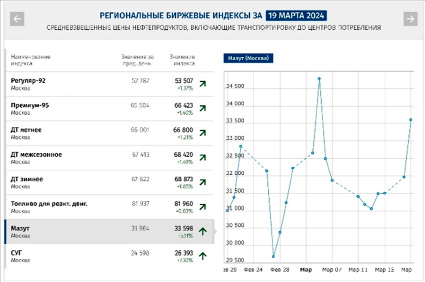

Рис. 8. Региональные (Москва) биржевые индексы на мазут за 19 марта 2024 г.

Рис. 9. Биржевые индексы оператора товарных поставок ТЭК (ОТП) России на дизельное топливо на Волгоградской Линейной производственно-диспетчерской станции (ЛПДС) Источник: Санкт-Петербургская Международная Товарно-сырьевая Биржа [14]

Недостаточный контроль со стороны государства за ценообразованием и четким исполнением госраспоряжений в производственных отраслях приводит к увеличению цен во всех взаимодействующих между собой экономических сферах [11].

Например, ГСМ являются составляющей цены любой конечной продукции, продажа которых в РФ осуществляется на Санкт-Петербургской Международной Товарно-сырьевой Бирже (рисунки 7-9).

Конкретно этот скачек цен связан с Украинскими диверсиями на Россиские НПЗ (16 марта 2024 г. на Сызранский НПЗ и Новокуйбышевский НПЗ, 13 марта 2024 г. – Рязанский НПЗ (Роснефть), 12 марта 2024 г. – Кстовский НПЗ (нижегородский НПЗ ЛУКОЙЛа)). По данным Блумберг на эти заводы приходится 24,7% всей Российской нефтепереработки. Восстановление оборудования неизбежно займет длительное время и при таком (биржевом) ценообразовании повлечет дальнейший рост цен [9].

При этом, если сопоставлять с собственными потребностями в топливе, в России избыточная нефтепереработка. «Лишние» объемы нестабильны, могут отличаться в зависимости от сезона, отсутствия или наличия повышенного спроса, объемов госзакупок и других факторов. Но всегда есть в наличии.

Государство, начиная с 2022 года разработало целый ряд ограничений, квотируя поставки ГСМ за рубеж и отсекая малый топливный «бизнес», но по сегодняшний день существует огромное количество «предпринимателей», ориентированных на продажи/перепродажу топлива в соседние и другие заинтересованные страны значительно дороже, чем его можно продать внутри страны, что ведет к дефициту и удорожанию на внутреннем рынке.

Из аналитики BusinesStat в мире за 2022 год всего было продано 1,34 млрд тонн ГСМ. Российские НПЗ переработали 271,74 млн тонн нефти и произвели 42,58 млн тонн бензина и 85,14 млн тонн дизельного топлива. Это составляет 3,2% в мировых продажах. По данным Всемирного банка, для сравнения – наша доля в мировом ВВП по номиналу всего 2,2%, доля россиян в населении планеты из 8 млрд человек составляет 1,8%. Эти цифры приведены для наглядности наличия излишков ГСМ внутри страны, что должно было бы приводить к стабилизации цен.

В 2023 году объем переработанной нефти составил 274,9 млн тонн, то есть произошло дальнейшее увеличение еще на 1,1%, произведено бензина 43,8 млн тонн, рост показателя составляет 2,8%, производство дизельного топлива увеличилось на 3,4% и составило 88 млн тонн.

В сентябре 2023 года для стабилизации цен внутреннего рынка на топливо Председателем Правительства Михаилом Мишустиным было подписано Постановление от 21 сентября 2023 года №1537 о введении временных ограничений на экспорт автомобильного бензина и дизельного топлива [2]. Эти временные ограничения должны были насытить внутренний рынок топлива и соответственно снизить цены. Ранее Правительством был предусмотрен мониторинг закупок топлива с оперативной корректировкой объёмов. Правительство также увеличило нормативы поставок автомобильного бензина и дизельного топлива на биржу [3]. И только с 1 марта 2024 года в России заработал полный временный запрет на экспорт дизельного топлива. Ограничения продлятся полгода до 31 августа 2025 года.

Но при этом происходит противоречие даже капиталистической системы экономики. Рост биржевых цен с конца февраля 2024 года не просто стал очевиден (рисунок 7-9), но и начал влиять на розничные цены АЗС.

Заключение

Научные гипотезы исследования были обсуждены и получили одобрение на II Международной научно-практической конференции «Общество, экономика и право: вызовы современности и тенденции развития» (Волжский, 2020), VII Международной межвузовской научно-практической конференции «Роль налогового планирования и учетно-аналитического обеспечения в безопасности функционирования хозяйствующих субъектов» (Москва, 2021), Международных конференций «Process management and scientific developments» (Birmingham, 2021 и 2022), Международных конференций «Scientific research of the SCO countries: synergy and integration» (Beijing, 2021 и 2022), Международных научных форумах «Practice Oriented Science: UAE – Russia – India. Materials of International University Scientific Forum» (UAE, 2021, 2022 и 2023) и др. Результаты исследования обсуждались в открытой дискуссии в АНООВ «Российский университет кооперации» (май 2024 года) при участии Суглобова Александра Евгеньевича, научного руководителя Российского университета кооперации, доктора экономических наук, профессора, Заслуженного деятеля науки Российской Федерации, Заслуженного экономиста РФ. Продолжение научного исследования опубликовано в журнале Russian Journal of Management [12].

Руководство нашей страны указывает на то, что введенные санкции связаны в большей мере не со специальной военной операцией на территории Украины, а с устоявшейся политики сдерживания развития нашей страны. Волатильность цен на энергоносители оказывает негативное влияние на все показатели деятельности трубопрокатных предприятий России. В сложных условиях хозяйствования трубопрокатная промышленность, являясь стратегически важной для государства, в настоящий момент нуждается в принятии мер государственной поддержки, направленной на создание условий для эффективного и инновационного развития за счет вовлечения внутренних ресурсов всех смежных отечественных отраслей производства.

Стабилизация финансовых показателей предприятий в условиях усиления международных санкций позволит уверенно пройти период разбалансированной международной обстановки, обеспечивая при этом развитие смежных отраслей-потребителей (нефтегазодобыча, нефтегазохимия, строительство, атомное машиностроение, энергетика и др.). Но при этом, отношение собственников производства и государственных структур должно быть консолидировано в части патриотического отношения к сложившейся экономической ситуации. «Урвав копейку сегодня, нависла реальная угроза потерять всё завтра». Неужели не надоело «пыль глотать»?

Библиографическая ссылка

Малютина Т.Д. МИРОВЫЕ ЦЕНЫ НА ЭНЕРГОНОСИТЕЛИ – СТАТИСТИКА, ФАКТЫ, ВЛИЯНИЕ НА МЕТАЛЛУРГИЧЕСКОЕ И ТРУБОПРОКАТНОЕ ПРОИЗВОДСТВО // Вестник Алтайской академии экономики и права. 2024. № 8-3. С. 424-434;URL: https://vaael.ru/ru/article/view?id=3677 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.3677