Введение

В условиях динамично развивающегося и конкурентного рынка, многочисленных санкций и усложнения условий ведения бизнеса эффективное планирование прибыли как важнейшего показателя, характеризующего деятельность промышленного предприятия, остается главной задачей любого хозяйствующего субъекта. Эффективность финансово-хозяйственной деятельности коммерческих предприятий в условиях свободно формируемых цен оценивается их прибыльностью, поэтому оптимизация механизма планирования прибыли предприятия должно рассматриваться в качестве важнейшего направления финансового менеджмента. Ограниченность денежных средств предприятия позиционирует прибыль как важнейшее условие, способствующее его стабильному развитию и привлечению средств потенциальных инвесторов. В этих условиях важен постоянный поиск механизма оптимизации планирования прибыли с учетом реально складывающихся условий функционирования предприятия.

Как показывает практика, прибыль считается сложнейшей экономической категорией, оказывающей непосредственное влияние на рост эффективности производства, материальную заинтересованность персонала в достижении высоких финансовых показателях.

Этот акцент имеет некоторые моменты, которые требуют осмысления, поэтому совершенствование механизма планирования прибыли на промышленном предприятии следует рассматривать как инструмент, обеспечивающий его долгосрочное развитие в условиях крайней подвижности среды функционирования.

Цель исследования состоит в поиске новых возможных вариантов планирования прибыли на промышленном предприятии, что даст возможность более точно учитывать факторы и условия, характерные для конкретного хозяйствующего субъекта в целях стабильного положения на рынке.

Материалы и методы исследования

Механизм планирования прибыли всегда привлекал внимание ученых-экономистов различных школ, в научной литературе этот процесс постоянно уточняется, модифицируется, ориентируясь на общий вектор развития экономической теории, и сегодня можно найти множество трактовок данной категории.

Рассмотрим мнения отдельных авторов, отражающих суть и значимость данного показателя. Основоположниками изучения сущности прибыли как экономической категории общепризнаны А. Смит, Д. Рикардо, К. Маркс, Д. Миль, И. Шумпетер. Среди зарубежных авторов, внесших весомый вклад в исследование прибыли, можно назвать К.Р. Макконела, C.Л. Брю, П. Самуэльсона и др. Среди отечественных ученых наиболее глобальны труды по обозначенной проблеме Л.И. Абалкина, М.С. Атлас, С.Б. Барнгольц, А.М. Бирман, П.Г. Бунич, Г.В. Базаровой и др.

В условиях совершенствования рыночных условий хозяйствования отдельные аспекты прибыли рассматривают В.М. Баутин, И.Ф. Хицков, А.Я. Лившиц, А.И. Добрынин, И.А. Бланк, и др.

Однако некоторые аспекты, касающиеся оптимизации механизма планирования прибыли на промышленном предприятии, требуют уточнения. Большинство используемых сегодня методик в этом вопросе основаны на зарубежных рекомендациях, но они не способны учесть в полной мере специфику отечественной хозяйственной практики, подвижность внешней среды функционирования.

Рассмотрим мнения некоторых отечественных авторов о сущности категории «прибыль». В частности, А.С. Нешитой считает, что «прибыль представляет собой не что иное, как превышение доходов от реализации продукции над расходами на производство и продажу такой продукции» [11, с. 251].

Отличающуюся интерпретацию данной категории дает Л.В. Прыкина. По ее мнению, «прибыль является важнейшей составляющей рыночной экономики, напрямую зависящей от результативности использования капитала, как основного, так и оборотного, а также от потребления материальных и трудовых ресурсов» [12, с. 400].

Е.Б. Тютюкина считает, что «именно функции прибыли дают исчерпывающую информацию о ее сущности. В частности, воспроизводственная функция, или функция расширенного воспроизводства, обеспечивает финансирование текущей и инвестиционной деятельности, распределительная функция способствует формированию фондов накопления и фондов потребления». Накопительная функция формирует возможность увеличения собственного капитала предприятия, стимулирующая функция обеспечивает достижение максимального финансового результата по итогам деятельности, а контрольная дает возможность увидеть конечный результат деятельности предприятия [19, с. 211].

Однако, несмотря на множество мнений авторов, отражающих разноплановые проблемы, связанные с механизмом планирования прибыли на промышленном предприятии, его оптимизация для условий конкретной фирмы требуют постоянного совершенствования. Это связано, в первую очередь, с быстрой динамикой условий хозяйствования, неустойчивостью внешней среды и усиливающейся конкуренцией.

Результаты исследования и их обсуждение

На сегодняшний момент нет единого взгляда к оценке существующих механизмов планирования прибыли на промышленном предприятии. По мнению исследователей, сама методика анализа финансовых результатов деятельности промышленного предприятия может быть представлена как иерархическая последовательность отдельных аналитических задач.

Наиболее распространенными аналитическими этапами анализа финансовых результатов по мнению Рябинина А.В. являются:

- анализ в целом по организации, характеризующийся изучением распределения и использования прибыли предприятия и особенностей ее формирования;

- анализ по структурному подразделению (центры ответственности на предприятии), который используется в управленческом учете;

- анализ по отдельным изделиям, характеризующийся изучением формирования прибыли по каждой продукции, которой занимается предприятие. Данный анализ используется для получения дополнительной информации в процессе проведения финансового и управленческого учета [15].

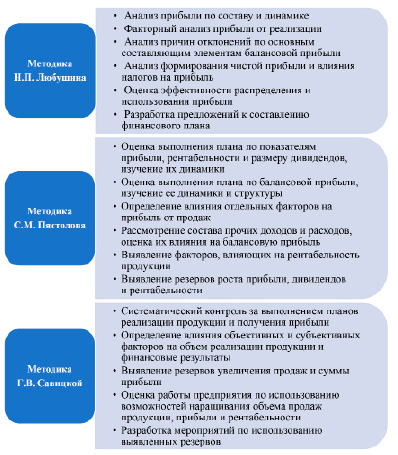

Рис. 1. Методики анализа прибыли [9, 13, 16]

Основываясь на существовании большого количества показателей оценки прибыли организации, Сибиряткина И.В. сгруппировала их по зонам наблюдения. Таким образом, для оценки и анализа прибыли предприятия выделяются зоны выручки от продажи, постоянных расходов, денежного потока, финансовых результатов, капитала предприятия и рентабельностью деятельности [17].

Далее рассмотрим в сравнении методики Н.П. Любушина, Г.В. Савицкой, С.М. Пястолова. Методика, предложенная Н.П. Любушиным, основывается на анализе последовательно реализуемых этапов, который дает возможность оценить финансовые результаты деятельности хозяйствующего субъекта. Данная методика характеризуется комплексностью, так как одновременно рассматривается не только механизм формирования финансовых результатов, но и распределения чистой прибыли [9, с. 415]. С.М. Пястолов основное внимание уделяет выявлению уровня выполнения плановых показателей по прибыли и рентабельности (рисунок 1).

Другой отличительной чертой его методики является то, что он рассматривает «средства, направляемые на выплату дивидендов, в качестве одной из важнейших характеристик финансовых результатов деятельности предприятия» [13, с. 287].

Методика Г.В. Савицкой [16] «базируется на факторном анализе таких основных финансовых показателей деятельности, как валовая прибыль, прибыль от продаж, балансовая прибыль, рентабельность продаж, проводится горизонтальный и вертикальный факторный анализ».

Рассмотрим некоторые теоретические и практические аспекты механизма планирования прибыли на примере машиностроительного предприятия АО «Елецгидроагрегат». На сегодняшний день данное предприятие является одним из крупных производителей качественных комплектующих частей и узлов для строительной индустрии, агропромышленного комплекса, лесозаготовительного производства и многих других.

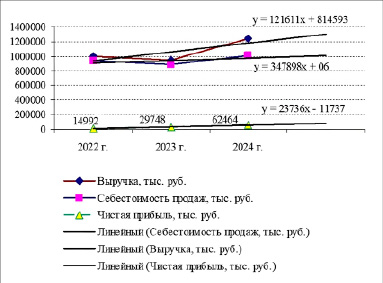

При планировании прибыли здесь нашел применение, в том числе, метод прогнозирования, базирующийся на построении экономико-математической модели. При построении модели динамический (т.е. горизонтальный) анализ выручки и себестоимости продаж дополняется трендовым анализом, который проводится с помощью линейного выравнивания соответствующих рядов динамики.

Рис. 2. Прогнозирование финансовых результатов АО «Елецгидроагрегат» с помощью трендового анализа

Таблица 1

Планирование прибыли методом прямого счёта на АО «Елецгидроагрегат»

|

Показатели |

Сумма, тыс. руб. |

|

1. Остатки готовой продукции на складе на начало года: - по производственной себестоимости; - по отпускным ценам. |

9276 9579 |

|

2. Планируемый выпуск товарной продукции: - по полной себестоимости; - по отпускным ценам предприятия. |

1100000 1350000 |

|

3. Остатки готовой продукции на конец года: - по производственной себестоимости; - по отпускным ценам. |

8571 9000 |

|

4. Продажи продукции: - по полной себестоимости; - по отпускным ценам предприятия. |

1100705 1350579 |

|

5. Прибыль от продаж. |

249874 |

|

6. Прочие доходы. |

75000 |

|

7. Прочие расходы. |

65000 |

|

8. Прибыль планируемого года. |

259874 |

Итоги анализа показателей, проведенного горизонтальным методом, дают возможность выявить основные тенденции динамики финансовых индикаторов, а итоги трендового анализа показателей могут быть экстраполированы на планируемый период.

Себестоимость растет менее значительными темпами в сравнении с темпами увеличения выручки от продаж, что свидетельствует о возможном росте эффективности хозяйственной деятельности. В результате с каждого рубля, затраченного на производство и сбыт продукции предприятия, будет создано относительно большее приращение выручки, а это приведет к снижению величины затрат на рубль продукции, ускорению окупаемости полных затрат в АО «Елецгидроагрегат» (рисунок 2).

Самым простым и самым распространенным в практической деятельности методом планирования прибыли на предприятии является метод прямого счета. Источником информации для расчета плановой прибыли служат данные об остатках готовой продукции и объеме планируемого выпуска. Продажи продукции в планируемом периоде рассчитываются путем суммирования планируемого выпуска продукции и остатков на начало периода. При этом из полученной суммы вычитается остаток готовой продукции на складах на конец анализируемого периода. Алгоритм расчёта плановой суммы валовой прибыли АО «Елецгидроагрегат» на плановый год представлен в таблице 1.

При использовании данного метода планирования прибыли необходимо учитывать величину планируемых доходов и расходов от прочей деятельности. Прочие доходы в плановом периоде определяются исходя из планируемого объема реализации металлолома, продажи объектов основных средств и курсовых разниц. Их величина в плановом периоде планируется в размере 75 000 тыс. руб.

Прочие расходы, в свою очередь, определяются величиной налоговых выплат, относимых на финансовый результат и курсовых разниц.

Величина прочих расходов в плановом периоде составляет 65 000 тыс. руб., поэтому сумма планируемой валовой прибыли составит 259 874 тыс. руб.

Несмотря на простоту и достоверность, этот метод не позволяет эффективно выявлять скрытые резервы увеличения прибыли при её планировании, так как рассчитывается только конечный результат и не отражается действие отдельных факторов (например, объём продаж, цены, затраты и др.) на сумму плановой прибыли.

Как показывает практика, эффективным методом планирования прибыли и рентабельности для машиностроительных предприятий, таких как АО «Елецгидроагрегат», является метод, основанный на «эффекте производственного рычага, или анализ взаимосвязи «затраты – объем – прибыль» (Cost – Volume – Profit; СУР – анализ)».

Таблица 2

Планирование прибыли методом, основанным на эффекте производственного рычага

|

Показатели |

Базовый год |

В случае увеличения переменных затрат в плановом периоде на 3% |

В случае снижения переменных затрат в плановом периоде на 3% |

|

Выручка от продаж |

1236647 |

1359198 |

1264096 |

|

Переменные затраты |

751684 |

774234 |

729133 |

|

Постоянные затраты |

250561 |

250561 |

250561 |

|

Валовая маржа |

484963 |

584963 |

534963 |

|

Прибыль от продажи |

234402 |

334402 |

284402 |

|

Порог рентабельности, % |

51,67 |

42,83 |

46,84 |

|

Запас финансовой прочности |

597721 |

777003 |

672030 |

|

Эффект производственного левериджа |

2,07 |

1,75 |

1,88 |

Основными элементами «данного метода планирования являются:

1) маржинальный доход;

2) порог рентабельности (точка безубыточности);

3) производственный леверидж;

4) запас финансовой прочности».

Действие операционного рычага основано на том, что «изменение выручки от продаж приводит к еще большему изменению прибыли». Этот механизм связан с тем, что прослеживается различное воздействие постоянных и переменных издержек на финансовый результат деятельности при изменении объемов производства и продаж. Воздействие операционного рычага будет тем сильнее, чем больше доля постоянных издержек в себестоимости продукции.

Результаты расчета показателей, являющихся основными элементами данного метода, сведены в таблице 2.

Из таблицы следует, что при увеличении переменных затрат в плановом периоде всего лишь на 3%, размер прибыли от продаж значительно увеличился. В случае же снижения переменных затрат на 3%, будет иметь место также прирост прибыли, и ее величина составит 284402 тыс. руб. Данная модель наглядно изображает воздействие производственного (операционного) рычага на прибыль организации. В 2022 г. величина данного показателя составила 2,07 ед. Это означает, что при уменьшении выручки на 1%, величина прибыли снизится на 2,07%. При увеличении в плановом периоде издержек на 3%, будет уменьшение эффекта производственного левериджа, то есть снижение выручки на 1% повлечет снижение прибыли на 1,75%. Если же в плановом периоде произойдёт снижение величины переменных затрат на 3%, это также приведёт к ослаблению эффекта производственного (операционного) рычага. В данном случае, снижение выручки на 1% даст снижение прибыли на 1,88%.

По результатам проведенного анализа можно заключить, что для предприятия АО «Елецгидроагрегат» характерна невысокая степень воздействия операционного (производственного) рычага.

В случае изменения доли постоянных затрат в общей величине затрат предприятия, изменяется и сила воздействия производственного левериджа. Чем она выше, тем меньшим запасом финансовой прочности характеризуется деятельность предприятия. Можно предположить, что предприятию АО «Елецгидроагрегат» можно снижать удельный вес постоянных затрат в структуре расходов. Это позволит максимизировать величину получаемой прибыли.

На анализируемом предприятии снизить величину переменных затрат возможно за счет пересмотра условий контрактов с существующими поставщиками и найти возможности поиска новых, предполагающих наиболее выгодные условия; установления прямых отношений с производителями материалов, либо сокращения числа посредников.

Таким образом, планирование прибыли на предприятии составляет основу его функционирования, методы этого процесса могут быть различными, а сам механизм планирования тесно связан с производственной и сбытовой деятельностью.

Совершенствование планирования прибыли кроется в многообразии методов, позволяющих уделить особое внимание различным аспектам деятельности предприятия. Рассмотренные методы формирования прибыли дадут возможность оптимизировать качество планирования и точность рассчитываемых результатов.

Заключение

Размер полученной прибыли на любом хозяйствующем субъекте является важнейшим фактором, оказывающем непосредственное влияние на величину полученных финансовых средств, масштабы и предпочтения расширенного воспроизводства, устойчивое развитие в условиях конкурентной экономики и новых вызовов. Высокая прибыль считается закономерным итогом эффективной хозяйственной деятельности, дает возможность обеспечить необходимые темпы роста выпускаемой продукции, востребованный ассортимент, нужный объем основных и оборотных фондов, ведет к росту рыночной стоимости фирмы.

План по прибыли, разработанный профессионалами, позволяет провести с высокой степенью точности анализ финансовых поступлений, осуществить расчёт объемов платежей в бюджеты всех уровней, а также накоплений, которые будут направлены на возобновление воспроизводственных процессов.

Расчет плановой величины прибыли и рентабельности достаточно сложен и трудоемок, в его основе лежит всесторонний экономический анализ итогов производственной и финансовой деятельности предприятия за предплановый период. Одна из важнейших задач планирования прибыли состоит в поиске оптимальных возможностей удовлетворения потребностей в финансовых ресурсах для нужд своего устойчивого развития.

Важным направлением совершенствования учетно-аналитического обеспечения формирования финансовых результатов хозяйствующего субъекта должен стать факторный анализ использования чистой прибыли, который позволяет выявить основные резервы ее роста. Использование методов факторного анализа позволит обеспечить менеджмент предприятия более объективной и достоверной информацией, необходимой для принятия эффективных управленческих решений в целях формирования высоких финансовых результатов.

Применение методов детерминированного факторного анализа в системе управления финансовыми результатами предприятия необходимо вследствие таких причин:

1) факторный анализ позволяет вскрыть причинно-следственные зависимости, лежащие в основе изменений прибыли и рентабельности;

2) возможно ранжирование факторов на внешние (неуправляемые) и внутренние (управляемые);

3) количественная оценка влияния отдельных факторов позволяет оценить величину резервов роста прибыли и рентабельности.

В совокупности перечисленные обстоятельства повысят уровень аналитичности исходной бухгалтерской информации, что будет способствовать повышению обоснованности и аргументированности принимаемых плановых решений, направленных на повышение финансовых результатов деятельности предприятия.

Библиографическая ссылка

Шабалина Т.А., Панькин П.В. АНАЛИЗ И ФОРМИРОВАНИЕ ПРИБЫЛИ НА СОВРЕМЕННОМ ПРЕДПРИЯТИИ МАШИНОСТРОЕНИЯ // Вестник Алтайской академии экономики и права. 2024. № 8-2. С. 360-367;URL: https://vaael.ru/ru/article/view?id=3668 (дата обращения: 23.02.2026).

DOI: https://doi.org/10.17513/vaael.3668