Введение

Любая коммерческая организация функционирует в определенной конкурентной среде. В целях стабильной реализации деятельности, роста и развития организации необходимо достижение определенных конкурентных преимуществ, которые невозможны без стабильного финансового состояния организации, обеспечения состояния экономической безопасности.

Одним из существенных параметров финансового состояния организации является уровень ее финансовой устойчивости, который отражает уровень возможность организации своевременно отвечать по своим обязательствам, сохраняя при этом платежеспособность.

Финансовая устойчивость организации может быть рассмотрена с точки зрения различных аспектов, одним из которых является временной фактор. С точки зрения времени финансовая устойчивость может быть рассмотрена в краткосрочной и долгосрочной перспективе, что соответствует достаточному уровню ликвидности и платежеспособности предприятия в течение года и более.

Анализ и оценка уровня платежеспособности организации как в краткосрочной, так и в долгосрочной перспективе организации необходимо анализировать на регулярной основе, а также исследовать показатели финансовой устойчивости в динамике, что позволяет руководству организации принимать наиболее эффективные управленческие решения, своевременно предпринимать меры, направленные на повышение уровня финансовой устойчивости для недопущения кризисного финансового состояния.

Таким образом, анализ и оценка финансовой устойчивости организации в краткосрочной и долгосрочной перспективе являются актуальной темой.

Цель исследования в рамках статьи о сущности финансовой устойчивости и её роли в анализе финансового состояния организации заключается в выявлении и систематизации ключевых факторов, определяющих финансовую устойчивость, а также в разработке методических подходов к её оценке.

Материалы и методы исследования

Анализ финансовой устойчивости (далее ФУ) организации является необходимым условием существования организации в долгосрочной перспективе, в тоже время в научных кругах нет единого мнения по вопросу определения термина «финансовая устойчивость».

Так, А.Д. Шеремет и Е.В. Негашев определяют ФУ как «способность предприятия поддерживать свое существование и бесперебойную работу, благодаря наличию определенных свободных средств и сбалансированности финансовых потоков» [10].

С.М. Давлетшина и О.П. Мендель считают, что ФУ – это «такое состояние его денежных ресурсов, которое обеспечивает развитие предприятия преимущественно за счет собственных средств при сохранении платежеспособности и кредитоспособности при минимальном уровне предпринимательского риска» [2]. При этом авторы отмечают, что «содержание ФУ характеризуется эффективным формированием и использованием денежных ресурсов, необходимых для нормальной производственно-коммерческой деятельности» [2].

А.Н Гаврилова считает, что ФУ есть «гарантированная платежеспособность и кредитоспособность организации в результате ее деятельности на основе эффективного формирования, распределения и использования финансовых ресурсов и в то же время, как отмечается рядом авторов, это обеспеченность запасов и затрат источниками их финансирования, а также соотношение собственных и заемных средств – источников покрытия активов организации, обеспечивающих расширенное воспроизводство» [1].

А.В. Цветцых и К.Ю. Лобков выделяют признаки ФУ [9] (рис. 1).

В.П. Фомин, анализируя ФУ, справедливо отмечает, что данное понятие можно разделить на две составляющие:

– внутреннюю ФУ, состоящую в обеспеченности активов организации источниками финансирования;

– внешнюю ФУ, как способность организации рассчитываться по своим долгам [8].

Рассматривая различные определения ФУ организации, можно сделать вывод о том, что представленные определения укладываются в две основные концепции:

– ФУ как определенная совокупность показателей (индикаторов), отражающих состояние организации;

– ФУ как состояние ресурсов, такое их использование, которые способствует росту потенциала организации (то есть ФУ с точки зрения содержательного подхода).

Рис. 1. Признаки ФУ

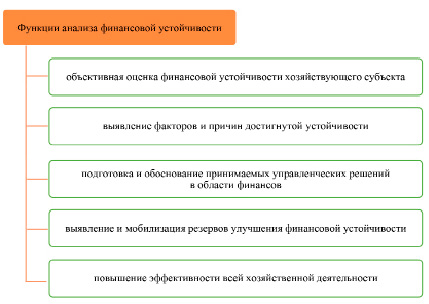

Рис. 2. Функции анализа ФУ организации

Анализ ФУ организации необходим для оценки текущего финансового положения компании, а также позволяет сделать выводы о перспективах финансового состояния организации в дальнейшем, возможностях возникновения финансовых проблем в будущем.

Как отмечает Ю.Д. Минаева «анализ ФУ компании является сложным и многогранным процессом, включающим в себя изучение имущественного положения организации и ее способности своевременно отвечать по своим обязательствам» [5].

Данные анализа рассматриваемого показателя позволяют потенциальным партнерам и инвесторам принять решение о возможности сотрудничества с организацией. В свою очередь внутренние пользователи на основании данных о финансовой устойчивости получают возможность своевременно предпринять меры по улучшению финансового состояния организации, выработать и реализовать управленческие решения, которые позволяет стабилизировать финансовое состояние организации.

В качестве ключевой задачи анализа финансовой устойчивости В.А. Матвеева выделяет оценку степени зависимости организации от заемных источников финансирования [4].

Кроме того, роль анализа финансового состояния организации можно выразить в его функциях [6] (рис. 2).

Таким образом, ФУ организации представляет собой значимую характеристику организации, которая отражает текущее финансовое состояние организации и позволяет сделать выводы о дальнейших перспективах. Поддержание ФУ организации является одним из ключевых условий эффективности функционирования организации.

В научных кругах до настоящего времени не сформировано единой позиции по определению термина «финансовая устойчивость», в то же время, все ученые сходятся во мнении о важности анализа ФУ организации.

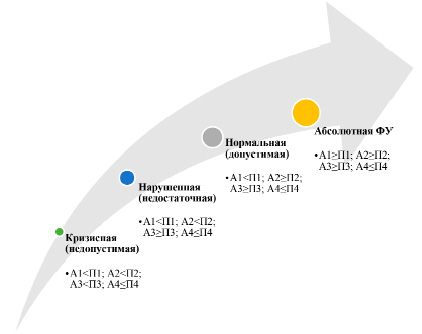

Рис. 3. Типы ФУ организации

Результаты исследования и их обсуждение

ФУ характеризует состояние постоянной платежеспособности организации. При этом ФУ организации может быть различной. Так, организация будет признана более финансово устойчивой если при влиянии внутренних и внешних негативных изменений будет максимально соответствовать собственному состоянию до их возникновения [3].

Что касается типов ФУ, то выделяют 4 типа (рис. 3).

Наиболее идеальным является состояние абсолютной ФУ организации, однако, на практике такой тип ФУ встречается крайне редко. При абсолютной ФУ организация независима от внешних источников финансирования, все затраты предприятия, связанные с осуществлением деятельности финансируются посредством использования собственных оборотных средств, а предприятие обладает высоким уровнем платежеспособности.

Нормальная ФУ характеризуется использованием достаточно дешевых долгосрочных займов, предприятие характеризуется эффективной производственной деятельностью и управленческой политикой. Источниками финансирования предприятия при нормальной ФУ являются собственные оборотные средства, а также долгосрочные займы [7].

Нарушение платежеспособности предприятия влечет за собой формирование неустойчивого финансового положения. При таком состоянии ФУ предприятие использует в качестве источников покрытия затрат не только собственные оборотные средства, но и долгосрочные и краткосрочные кредиты и займы. Последние при определенных условиях могут ещё больше усугубить финансовое состояние организации.

Рис. 4. Зависимость платежеспособности и ФУ организации

Для кризисного состояния ФУ организации характерна нехватка средств для покрытия кредиторской задолженности, в частности, по выплате заработной платы. Организация находится на пороге банкротства. Для недопущения банкротства используются все источники финансирования, которые только можно получить. Предприятие характеризуется неплатежеспособностью. Если руководством организации не предприняты меры по восстановлению платежеспособности, то такое состояние организации неминуемо влечет проведение процедуры банкротства [12].

Состояние ФУ находится в неразрывной связи с ликвидностью баланса предприятия. Кроме того, платежеспособность предприятия напрямую связана с уровнем его ФУ и ликвидности баланса, что показано на схеме (рис. 4).

В экономической теории ликвидность и платежеспособность организации рассматриваются как основные факторы или элементы ФУ [11].

Таким образом, ФУ организации разделяют на типы и виды.

По временному признаку выделяют ФУ в краткосрочной, среднесрочной и долгосрочной перспективе.

По степени реальности состояния ФУ может быть: реальным и формальным.

Кроме того, выделяют внутреннюю и внешнюю ФУ организации, а также текущую и потенциальную ФУ.

Для оценки степени ФУ организации используется понятие «тип ФУ», выделяют четыре типа ФУ, которые соответствуют разному финансовому состоянию той или иной организации.

В практике финансового анализа выработана система показателей ФУ организации в долгосрочной перспективе.

Формулы расчета коэффициентов долгосрочной ФУ представлены на рисунке 5.

Рис. 5. Показатели долгосрочной ФУ организации

Рис. 6. Соотношение активов и пассивов для разных типов ФУ организации

Оценка краткосрочной ФУ организации производится на основании соотнесения групп активов и пассивов предприятия, группировка которых производится в соответствии с их ликвидностью и срочностью обязательств. В зависимости от того, какие из указанных условий соблюдены ФУ будет охарактеризована как нормальная или допустимая, нарушенная или недостаточная и кризисная или недопустимая [13] (рисунок 6).

Если не выполнено только первое условие абсолютной ФУ, то уровень ликвидности является нормальным или допустимым. При условии, что выполняются только 3 и 4 условия абсолютной ликвидности баланса, то ликвидность баланса является недостаточной, а предприятие находится в зоне критического риска потери платежеспособности.

Если пассивы всех групп меньше соответствующих групп активов, то ФУ предприятия является недопустимой, банкротство предприятия практически неизбежно.

Заключение

Таким образом, финансовую устойчивость организации разделяют на типы и виды. По временному признаку выделяют финансовую устойчивость в краткосрочной, среднесрочной и долгосрочной перспективе. По степени реальности состояния финансовой устойчивости может быть: реальным и формальным.

Кроме того, выделяют внутреннюю и внешнюю финансовую устойчивость организации, а также текущую и потенциальную финансовую устойчивость.

Финансовая устойчивость организации может быть оценена с точки зрения краткосрочной и долгосрочной перспективы, а кроме того, представлена различными типами, характеризующими степень платежеспособности организации.

Наиболее идеальным является состояние абсолютной финансовой устойчивости организации, однако, на практике такой тип финансовой устойчивости встречается крайне редко. При абсолютной финансовой устойчивости организация независима от внешних источников финансирования, все затраты предприятия, связанные с осуществлением деятельности финансируются посредством собственных источников финансирования.

На практике руководству организации необходимо уделять внимание регулярной оценке и анализу и долгосрочной и краткосрочной ФУ, а также исследовать показатели финансовой устойчивости в динамике. Для оценки краткосрочной и долгосрочной устойчивости используются различные показатели, так, например, краткосрочная устойчивость анализируется при помощи соотнесения активов и пассивов предприятия по группам.

Недостаточное внимание к анализу и оценки состояния финансовой устойчивости может привести к нарушению платежеспособности предприятия, что влечет за собой формирование неустойчивого финансового положения. При таком состоянии финансовой устойчивости предприятие использует в качестве источников покрытия затрат не только собственные оборотные средства, но и долгосрочные и краткосрочные кредиты и займы. Последние при определенных условиях могут ещё больше усугубить финансовое состояние организации.

Таким образом, финансовая устойчивость организации требует постоянного отслеживания, в целях контроля ее состояния, принятия ответственными лицами своевременных мер, направленных на поддержание необходимого предприятию уровня.

Библиографическая ссылка

Тимофеева Е.С., Губернаторов А.М. К ВОПРОСУ О СУЩНОСТИ ФИНАНСОВОЙ УСТОЙЧИВОСТИ, ЕЕ РОЛИ В АНАЛИЗЕ ФИНАНСОВОГО СОСТОЯНИЯ ОРГАНИЗАЦИИ // Вестник Алтайской академии экономики и права. 2024. № 8-2. С. 339-346;URL: https://vaael.ru/ru/article/view?id=3665 (дата обращения: 23.02.2026).

DOI: https://doi.org/10.17513/vaael.3665