Введение

Риск как проблема присутствует в любой сфере экономики. Он может зарождаться как внутри системы, так и происходить извне. Исключить риск из человеческой деятельности невозможно, так как он является его неотъемлемой частью. По мнению американского лексикографа Ноя Вебстера «риск» определяется как «вероятность ущерба или потерь», то есть риск относится к возможности наступления какого-либо неблагоприятного события, несущего различного рода потери» [1], именно такая трактовка приводится в его словаре Webster’s Encyclopedic Unabridged Dictionary.

Экономическая сущность риска заключается в том, что с одной стороны риск, рассматривается как отрицательное событие, которое влечет возможное наступление невыгодных экономических последствий. С другой стороны, риск можно интерпретировать как положительное отклонение между плановыми и фактическими результатами, которое ведет к процветанию организации.

Для успешного функционирования организации необходимо проводить анализ предпринимательского риска, чтобы впоследствии снизить его негативное воздействие на последующую деятельность.

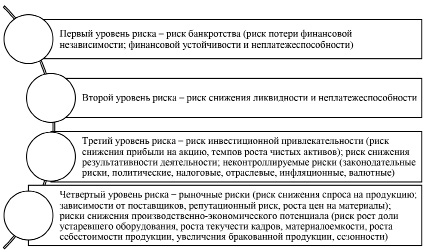

Рассматривая анализ предпринимательских рисков с этой точки зрения, можно выделить 4 уровня риска, представленных на рис. 1.

Оценим вероятность перечисленных видов предпринимательского риска и проведем их количественную оценку на примере промышленного предприятия.

Цель исследования – провести оценку предпринимательских рисков промышленного предприятия на основе данных внешней и внутренней отчетности, отражающей интересы разных групп стейкхолдеров.

Материалы и методы исследования

Проведение данного исследования основывается на использовании аналитических и описательных методов исследования. Также в данной статье авторы применяют общенаучные способы исследования, анализ, индукция, дедукция, синтез, сравнение, графический метод.

Результаты исследования и их обсуждение

На первом этапе рассмотрим риски первого уровня – риск банкротства организации используя модель Сайфуллина-Кадыкова, которая представляет собой формулу для прогноза возможного банкротства предприятия на основе его финансовых данных [3]:

R = 2К1 + 0.1К2 + 0.08К3 + 0.45К4 + К5, (1)

где К1 – коэффициент обеспеченности собственными средствами;

К2 – коэффициент текущей ликвидности;

К3 – коэффициент оборачиваемости активов;

К4 – рентабельность продаж;

К5 – рентабельность собственного капитала.

Если значение итогового показателя R<1 вероятность банкротства предприятия считается высокой; если R>1 – низкой (табл. 1).

Рис. 1. Уровни предпринимательского риска Источник: составлено по [2]

Таблица 1

Оценка вероятности банкротства предприятия за 2021-2023 гг., в долях ед.

|

Показатели |

Годы |

Изменения, (+,-) |

|||

|

2021 г. |

2022 г. |

2023 г. |

2022/2021 |

2023/2022 |

|

|

Коэффициент обеспеченности собственными средствами |

0,22 |

0,22 |

0,52 |

0,00 |

0,30 |

|

Коэффициент текущей ликвидности |

1,36 |

1,35 |

2,48 |

-0,01 |

1,12 |

|

Коэффициент оборачиваемости активов |

1155,05 |

1394,31 |

881,51 |

239,26 |

-512,79 |

|

Рентабельность продаж |

0,01 |

0,02 |

0,01 |

0,01 |

-0,01 |

|

Рентабельность собственного капитала |

-38,69 |

32,56 |

-34,31 |

71,25 |

-66,87 |

|

Значение R |

54,30 |

144,69 |

37,51 |

90,39 |

-107,19 |

Таблица 2

Оценка деловой активности организации за 2021-2023 гг.

|

Показатели |

Годы |

Изменение |

|||

|

2021 |

2022 |

2023 |

2022/2021 |

2023/2022 |

|

|

Длительность оборота активов, дни |

0,31 |

0,26 |

0,41 |

-0,05 |

0,15 |

|

Коэффициент оборачиваемости оборотных активов, обороты |

3524,23 |

2168,85 |

1106,87 |

-1355,38 |

-1061,98 |

|

Длительность оборота оборотных активов, дни |

0,10 |

0,17 |

0,33 |

0,06 |

0,16 |

|

Продолжительность операционного цикла, дни |

0,19 |

0,15 |

0,20 |

-0,03 |

0,05 |

|

Продолжительность финансового цикла, дни |

0,04 |

0,02 |

0,12 |

-0,01 |

0,09 |

Таблица 3

Количественные показатели риска текущей деятельности промышленного предприятия за 2021-2023 гг., в тыс. руб.

|

Показатели |

Значение |

Изменения (+,-) |

|||

|

2021 |

2022 |

2023 |

2021-2022 |

2022-2023 |

|

|

Выручка |

22768316 |

29081043 |

11274554 |

6312727 |

-17806489 |

|

Переменные затраты |

20801547 |

26490716 |

10019487 |

5689169 |

-16471229 |

|

Доля переменных затрат, % |

91,36 |

91,09 |

88,87 |

-0,27 |

-2,22 |

|

Маржинальная прибыль |

1966769 |

2590327 |

1255067 |

623558 |

-1335260 |

|

Постоянные затраты |

1676088 |

1922447 |

1158506 |

246359 |

-763941 |

|

Доля постоянных затрат, % |

7,36 |

6,61 |

10,28 |

-0,75 |

3,66 |

|

Прибыль |

290681 |

667880 |

96561 |

377199 |

-571319 |

|

Уровень операционного рычага, в долях ед. |

6,77 |

3,88 |

13,00 |

-2,89 |

9,12 |

Показатели табл. 1 свидетельствуют о низкой вероятности банкротства предприятия за анализируемый период. Но при этом за анализируемый период наблюдается снижение интегрального показателя банкротства за счет резкого уменьшения оборачиваемости активов организации. Это свидетельствует о наличие риска ухудшения деловой активности предприятия и проблем в области расчетов с контрагентами.

Для более детального анализа основных факторов данного вида предпринимательского риска проведем оценку деловой активности организации за последние три года (табл. 2) [4].

Согласно данным табл. 2 можно сделать следующие вывод о том, что за анализируемый период уровень деловой активности снизился в два раза вследствие резкого снижения выручки организации за три года на 50,48%. Столь резкое снижение выручки организации свидетельствует о высоком уровне операционного риска (табл. 3).

Согласно данным табл. 3 можно сделать вывод о том, что на предприятии достаточно высокий уровень риска текущей деятельности промышленного предприятия в следствие высокого уровня переменных затрат. Это подтверждается значением и положительной динамикой операционного рычага, которая составила за три года 92,02%.

Перейдем к оценке риска финансовой устойчивости (табл. 4).

Из получившихся результатов видно, что на предприятии наблюдается абсолютная финансовая устойчивость за 2021 г. и 2023 г. и нормальное финансовое состояние за 2022 г. Это свидетельствует о достаточной финансовой устойчивости организации и низком уровне потери финансовой устойчивости.

Согласно второму методу определения финансовой устойчивости организации были сделаны следующие выводы:

- в 2021–2023 гг. доля заемного капитала составляет более 50%, что является риском для компании. Так как компания не имеет займов, а ее обязательства представлены в виде кредиторской задолженности, то за счет длительных отсрочек платежа, страдает стоимость закупаемых товаров и услуг;

- коэффициент обеспеченности собственными оборотными средствами в разы превышает нормативное значение, это свидетельствует о том, что собственного капитала хватает не только на покрытие внеоборотных средств, но также на большая доля средств высвобождается на финансирование текущей деятельности;

- коэффициент капитализации в 2021 и 2022 годах выше нормативного значение, что свидетельствует о высоком уровне предпринимательского риска, в 2023 году коэффициент сокращается на 76%, что делает компанию более привлекательной с точки зрения инвестиций. В 2021 году в компании наблюдается пропорционально верное соотношение дебиторской и кредиторской задолженности, при этом в 2022 году коэффициент составил 0,88 единиц, что говорит нам о риске неэффективного использования заемных средств.

Таким образом, у анализируемого предприятия риск банкротства невысокий, но при этом достаточно высокий риск текущей деятельности организации.

На втором этапе оценим риски второго уровня – риск снижения ликвидности и платежеспособности коммерческой организации (табл. 5).

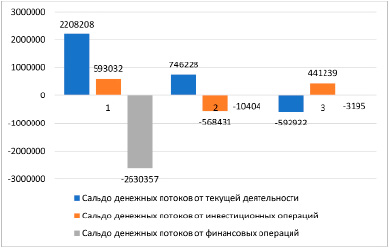

По результатам расчетов видно, что в среднем на предприятии достаточно высокий уровень платежеспособности организации. Но при этом в 2023 г. достаточно резко уменьшилась оперативная ликвидность на 460 тыс. руб. или в 6 раз за счет того, что величина чистого денежного потока по текущей деятельности (рис. 2) предприятия за 2023 г. уменьшилась на 592922 млн руб.

Таблица 4

Анализ финансового состояния за 2021-2023 гг.

|

Показатели |

Значение показателя |

Излишек (+), недостаток (-) |

||||

|

2021 |

2022 |

2023 |

2021 |

2022 |

2023 |

|

|

по критерию достаточности финансирования запасов предприятия, млн руб. |

||||||

|

СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) |

755 |

-157 |

531 |

-912 |

688 |

755 |

|

СОС2 (рассчитан с учетом долгосрочных пассивов, фактически равен чистому оборотному капиталу, Net Working Capital) |

1224 |

314 |

921 |

-910 |

607 |

1224 |

|

СОС3 (рассчитан с учетом как долгосрочных пассивов, так и краткосрочной задолженности по кредитам и займам) |

1224 |

314 |

921 |

-910 |

607 |

1224 |

|

коэффициентный анализ |

||||||

|

Коэффициент финансовой независимости |

0,49 |

0,48 |

0,76 |

|||

|

Коэффициент обеспеченности собственными оборотными средствами |

0,22 |

0,22 |

0,52 |

|||

|

Коэффициент финансовой устойчивости |

0,51 |

0,50 |

0,79 |

|||

|

Коэффициент капитализации |

1,04 |

1,08 |

0,32 |

|||

Таблица 5

Показатели ликвидности предприятия за 2021-2023 гг., в млн руб.

|

Показатель |

период |

изменения |

|||

|

2021 |

2022 |

2023 |

2022/2021 |

2023/2022 |

|

|

Оперативная ликвидность |

366 |

544 |

84 |

178 |

-460 |

|

Текущая ликвидность |

645 |

-635 |

947 |

-1280 |

1582 |

|

Перспективная ликвидность |

2325 |

3784 |

2523 |

1459 |

-1261 |

Рис. 2. Динамика чистого денежного потока в разрезе основных видов деятельности предприятия за 2021-2023 гг. Источник: составлено авторами

Таблица 6

Коэффициентный анализ риска неплатежеспособности промышленного предприятия, в долях единицы

|

Показатель |

Результаты расчета |

Отклонения |

|||

|

2021 |

2022 |

2023 |

2022/2021 |

2023/2022 |

|

|

Коэффициент текущей ликвидности (Ктл) |

1,35 |

1,34 |

2,40 |

-0,01 |

1,05 |

|

Коэффициент быстрой ликвидности (Кбл) |

1,06 |

0,93 |

1,31 |

-0,13 |

0,38 |

|

Коэффициент абсолютной ликвидности (Кал) |

0,04 |

0,05 |

0,03 |

0,01 |

-0,02 |

|

Коэффициент общей ликвидности (Кобщл) |

0,64 |

0,62 |

1,00 |

-0,02 |

0,38 |

Отсутствие сбалансированности между основными элементами денежного потока предприятия за последний год свидетельствует о наличии риска потери платежеспособности в прогнозном периоде.

При этом невозможно в полной мере судить о том, платежеспособна ли компания так как, данный вид анализа лишь позволяет понять обладает ли предприятие ресурсами, которые могли бы помочь погасить обязательства, возникшие перед кредиторами, а для оценки платежеспособности компании, необходим коэффициентный анализ (табл. 6).

Коэффициент текущей ликвидности в 2021 и 2022 году имел нормальное значение, в 2023 году показатель вырос на 1,05 единиц, что свидетельствует о хорошей текущей ликвидности. Данный рост обусловлен преобладанием дебиторской задолженности над кредиторской. На протяжении всего исследуемого периода значение коэффициента быстрой ликвидности имеет значения выше рекомендуемого, наблюдается положительная динамика роста. Коэффициент абсолютной ликвидности также в безопасной зоне, предприятие способно расплачиваться по своим обязательствам за счет наиболее ликвидных активов.

Коэффициент общей ликвидности ниже оптимального значения, что может свидетельствовать о наличии финансовых рисков, так как из-за высокой дебиторской задолженности, в частности предприятие не сможет оплатить свои текущие счета.

При оценке риска снижения ликвидности и платежеспособности организации целесообразно провести оценку риска потери его кредитоспособности согласно методики ПАО Сбербанк [5] (табл. 7).

Для определения кредитоспособности заемщика проводится количественный (оценка финансового состояния) и качественный анализ рисков. Количественный анализ производится с учетом тенденций, характеризующих изменение финансового состояния предприятия и факторов, влияющих на эти изменения. Качественный анализ основан на использовании информации, которая не может быть выражена в количественных показателях. Формула расчета суммы баллов S имеет вид:

S = 0.05×К1 + 0.1×К2 + 0.4×К3 + 0.2×К4 + 0.15×К5 + 0.1×К6 (2)

Таблица 7

Основные оценочные показатели методики ПАО СБЕРБАНК

|

Показатели |

Значения |

Категория коэффициента |

Вес показателя |

||||

|

2021 |

2022 |

2023 |

2021 |

2022 |

2023 |

||

|

1. Коэффициент абсолютной ликвидности (К1) |

0,04 |

0,05 |

0,03 |

1 |

1 |

1 |

0,05 |

|

2. Промежуточный коэффициент покрытия (К2) |

1,07 |

0,94 |

1,36 |

1 |

1 |

1 |

0,1 |

|

3. Коэффициент текущей ликвидности (общий коэффициент покрытия) (К3) |

1,36 |

1,35 |

2,48 |

2 |

2 |

1 |

0,4 |

|

4. Коэффициент наличия собственных средств (К4) |

0,22 |

0,22 |

0,52 |

3 |

3 |

1 |

0,2 |

|

5. Рентабельность продукции (или рентабельность продаж) (К5) |

0,01 |

0,02 |

0,01 |

1 |

1 |

1 |

0,15 |

|

6. Рентабельность деятельности предприятия (К6) |

0,01 |

0,02 |

0,01 |

2 |

2 |

2 |

0,1 |

Таблица 8

Дифференциация показателей предприятия по категориям

|

Коэффициенты Категории |

2021 г. |

2022 г. |

2023 г. |

||||||

|

1 |

2 |

3 |

1 |

2 |

3 |

1 |

2 |

3 |

|

|

К1 |

|

|

|

||||||

|

К2 |

|

|

|

||||||

|

К3 |

|

|

|

||||||

|

К4 |

|

|

|

||||||

|

К5 |

|

|

|

||||||

|

К6 |

|

|

|

||||||

Таблица 9

Оценка класса кредитоспособности заемщика ПАО СБЕРБАНК

|

Показатели |

Взвешенные баллы |

||

|

2021 |

2022 |

2023 |

|

|

Общий балл |

0,7017 |

0,6874 |

1,2346 |

|

Класс кредитоспособности |

1 |

1 |

1 |

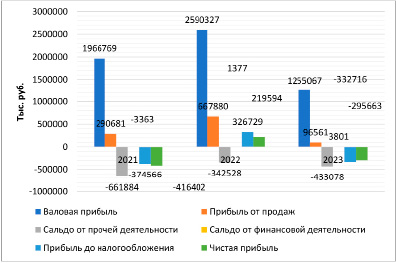

Рис. 3. Динамика показателей результативности хозяйственной деятельности предприятия за 2021-2023 гг. Источник: составлено авторами

В соответствии с методикой предприятия делятся на три класса кредитоспособности:

1 класс – кредитование которых не вызывает сомнений (сумма взвешенных баллов S ≤ 1,25);

2 класс – кредитование требует взвешенного подхода (сумма взвешенных баллов 1.25 < S ≤ 2,35);

3 класс – кредитование связано с повышенным риском (сумма взвешенных баллов S > 2,35).

Обязательным условием отнесения к 1-ому классу является значение коэффициента К5 на уровне, установленном для 1-й категории кредитоспособности. Обязательным условием отнесения ко 2-ому классу является значение коэффициента К5 на уровне, установленном не ниже, чем для 2-й категории кредитоспособности (табл. 8).

После проведенных расчетов необходимо с помощью табл. 9 провести оценку класса кредитоспособности заемщика.

Общий балл кредитоспособности исследуемой организации за все три года варьируется от 0,7 до 1,23. Организация относится к первому классу кредитоспособности, т.е. выдача кредита не вызывает сомнений, но проблема в том, что за последний год достаточно резко вырос общий балл кредитоспособности и, если такая тенденция сохранится в последующих периодах, то промышленное предприятие перейдет во вторую категорию. Это свидетельствует о риске снижения кредитоспособности, а значит и инвестиционной привлекательности.

Кроме того, стоит отметить, что по данным финансовой отчетности организации, имеет место снижение показателя чистой прибыли – в 2023 г. по сравнению с 2022 г. в результате превышения прочих расходов организации над прочими доходами (рис. 3). Это свидетельствует о возрастании риска снижения результативности деятельности.

Также из-за зависимости от сезона присутствует риск снижения производственно-экономического потенциала. Кроме того, большую часть сырья организация закупает за границей и соответственно цены на продукцию зависят от курса валюты, которая очень резко выросла в 2023 г. по сравнению с предыдущими периодами в связи с ситуацией на Украине. Это свидетельствует о достаточно высоком рыночном риске в организации.

Выводы

В заключении проведенного исследования можно сделать следующие выводы:

- обобщение теоретических и практических подходов к пониманию риска позволяет трактовать его как объективную реальность рыночной экономики. Без учета этого фактора невозможно успешно управлять организациями в условиях современной модели мировой экономики, которая характеризуется глобализацией товарных, трудовых и финансовых рынков, включая различные виды капитала. При этом неправильно рассматривать риск только с точки зрения негативных последствий, необходимо также рассматривать его как возможность роста;

- качественную и количественную оценку предпринимательских рисков хозяйствующего субъекта с учетом интересов внешних и внутренних стейкхолдеров рекомендуется проводить системно и поэтапно;

- данная методика была апробирована на примере промышленного предприятия и показала, что вероятность предпринимательских рисков у исследуемой организации первого уровня минимальна, самыми существенными рисками предпринимательской деятельности являются риски второго и третьего уровня – снижения платежеспособности, рыночный риск, снижение производственно-экономического потенциала и инвестиционной привлекательности. Об этом свидетельствует отсутствие сбалансированности основных элементов чистого денежного потока по всем видам деятельности, резкое уменьшение выручки организации, высокая доля материальных затрат, наличие чистого убытка и зависимость от роста валюты.

Библиографическая ссылка

Круглов И.В., Шамрина И.В., Кисова А.Е. ОЦЕНКА ПРЕДПРИНИМАТЕЛЬСКИХ РИСКОВ ХОЗЯЙСТВУЮЩЕГО СУБЪЕКТА С УЧЕТОМ ИНТЕРЕСОВ СТЕЙКХОЛДЕРОВ // Вестник Алтайской академии экономики и права. 2024. № 6-1. С. 71-78;URL: https://vaael.ru/ru/article/view?id=3499 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.3499