Введение

Современная экономическая обстановка позволяет говорить о закредитованности граждан и о росте объема задолженности по кредитам в целом в стране [1]. В связи со сложившейся ситуацией становится актуальной проблема поиска новых инструментов для регулирования кредитно-денежной сферы, повышения надежности принятия решений о взятии и выдаче кредита. В связи с чем становится актуальной разработка программного обеспечения для интеллектуального сопровождения принятия решений о выдаче кредита на основе прогнозной модели, которое позволяет осуществить предварительную оценку кредитоспособности клиента, оценить риски, связанные с выдачей кредитов. При правильном прогнозировании клиент не берет на себя слишком большую финансовую нагрузку, которая может привести к невозврату кредита будущем. Также интеллектуальная поддержка поможет принимать более обоснованные решения о выдаче кредита, его размере, сроках и условиях, что оптимизирует процессы выдачи кредитов, уменьшает количество дефолтов и повышает качество кредитного портфеля.

В целом, прогнозирование кредитоспособности граждан является ключевым элементом для обеспечения финансовой устойчивости банков и защиты интересов как самих банков, так и их клиентов. Учитывая эти преимущества, программное обеспечение для интеллектуального сопровождения принятия решений о выдаче кредитов на основе прогностической модели представляет собой актуальное и востребованное направление развития в области цифровых финансовых технологий.

Целью исследования является разработка подходов к прогнозированию на основе интеллектуального анализа кредитоспособности граждан и их программная реализация.

Материал и методы исследования

Рассмотрим более подробно теоретические основы рассматриваемой проблемы, в частности, понятие кредита, особенности выдачи физическим лицам денежных ссуд, аспекты социального статуса, учитываемые финансовыми учреждения при рассмотрении потенциального заёмщика; понятие и методы кредитного скоринга.

Кредитование – это процесс передачи денег или материальных ценностей от одной стороны (кредитора или заимодавца) другой стороне (заемщику) на определенных условиях, включающих возможность погашения, возврата и установленный временной период. Кредит – это соглашение о предоставлении денежных средств или товаров на определенных условиях (включая сроки возврата и процентные ставки), заключаемое с целью поддержки хозяйственной деятельности или удовлетворения потребностей, связанных с полученными средствами [1].

Анализ экономической литературы, позволяет нам выделить две основные формы и пять видов кредита. Формы кредита: товарная и денежная. Виды кредита: коммерческий, банковский, государственный, международный, ломбардный [2].

В данной статье мы будем рассматривать проблему автоматизированной поддержки принятия решений о выдаче банковского кредита физическим лицам.

Банковский кредит представляет собой вид кредита, который банки предоставляют как юридическим, так и физическим лицам [3].

Банк стремится к максимизации прибыли и минимизации рисков при выдаче кредитов, поскольку даже небольшой финансовый риск, кажущийся незначительным на первый взгляд, может нанести серьезный ущерб внутренней финансовой структуре банка [4]. По этой причине банки уделяют большое внимание сбору информации и проверке кредитного статуса заёмщика. На основе анализа источников выявлены следующие основные аспекты финансового положения физических лиц, влияющих на решение о выдаче кредита:

– сумма кредита;

– валюта;

– срок кредита;

– статус кредита: активен, закрыт, просрочен;

– тип кредита: автокредит, ипотека, кредитная карта;

– тип отношения к кредиту: заемщик, поручитель, юридическое лицо;

– информация о просрочках заёмщика;

– кредитный лимит.

Скоринг – это процесс оценки кредитоспособности заявителя (уровня риска невозврата кредита), который используется при принятии решения о предоставлении кредита на основе данных, доступных на момент подачи заявки.

Суть кредитного скоринга заключается в вычислении общего кредитного рейтинга заемщика путем оценки его по различным критериям, используя математические методы. Кредитный скоринг – это система, которая оценивает кредитополучателей на основе их способности и вероятности возврата заемных средств. Баллы определяются на основе доступных данных о кредитной истории за предыдущие периоды с применением статистических моделей или математических алгоритмов [3].

Самые популярные кредитно-скоринговые системы:

1. Cкоринг заявлений;

2. Поведенческий скоринг;

3. Коллекторский скоринг;

4. Противомошеннический скоринг [4].

5. Скоринг кредитной истории.

В данной работе используется скоринг кредитных историй.

Скоринг кредитных историй – это анализ информации, предоставленной заемщиком в анкете, предполагающий оценку вероятности невозврата кредита. В этом процессе рассматривается не только решение о выдаче кредита, но и определение его объема и условий. Основная цель экспресс-оценки заемщика – это сокращение времени, затрачиваемого на анализ документов и быстрая оценка его кредитоспособности [4].

Данное приложение позволяет автоматизировать анализ кредитных историй заёмщиков.

В работе используется модель искусственного интеллекта «дерево решений» – RandomForestClassifier [5, 6]. Прогнозирование с использованием RandomForest Classifier строится следующим образом:

1. Обучение модели: сначала модель обучается на обучающем наборе данных. В случае RandomForestClassifier, это означает создание ансамбля (случайный лес) решающих деревьев на основе случайных подвыборок данных и случайного выбора признаков для каждого дерева. Процесс создания ансамбля деревьев в RandomForestClassifier включает следующие шаги:

1. Определение подвыборок данных (Bootstrap Samples):

– для построения каждого дерева в ансамбле из обучающего набора данных случайным образом выбирается подмножество (подвыборка) данных.

– выборка осуществляется методом бутстрэпа, то есть с повторением: из исходного набора данных случайным образом выбираются наблюдения с возвращением. Это позволяет создавать разнообразные поднаборы данных для обучения каждого дерева.

2. Выбор случайных признаков (Random Feature Selection):

– перед построением каждого дерева решений случайным образом выбирается подмножество признаков из всего набора признаков.

– это позволяет каждому дереву использовать только ограниченное число признаков при принятии решений в каждом узле, что способствует разнообразию и уменьшает коррелированность между деревьями.

3. Построение деревьев решений (Decision Tree Construction):

– для каждой подвыборки данных и подмножества признаков строится отдельное дерево решений.

– каждое дерево строится с использованием метода рекурсивного разбиения данных на основе признаков, которые лучше всего разделяют целевую переменную.

4. Объединение деревьев в ансамбль (Combining Trees into Ensemble):

– после построения всех деревьев они объединяются в ансамбль (случайный лес).

– при классификации каждое дерево в ансамбле выдает свой собственный прогноз, а затем принимается решение путем голосования или среднего значения.

Этот процесс позволяет RandomForest Classifier строить прогнозы на основе ансамбля деревьев решений, что часто приводит к более точным и устойчивым результатам, чем у отдельных деревьев решений.

Таким образом, RandomForestClassifier использует комбинацию случайного выбора подвыборок данных и признаков. Применение множества деревьев решений с последующим объединением их прогнозов для создания более устойчивой и обобщающей способной модели. Использует только ограниченное количество признаков, что способствует уменьшению переобучения и повышению обобщающей способности модели.

Для модели принятия решений о выдаче кредита используются следующие данные:

1. Целевая переменная (зависимая переменная): flag, если она принимает значение 1 – это означает уход клиента в дефолт.

2. Признаки (независимые переменные):

– сумма кредита;

– валюта;

– срок кредита;

– статус кредита: активен, закрыт, просрочен;

– тип кредита: автокредит, ипотека, кредитная карта;

– тип отношения к кредиту: заемщик, поручитель, юридическое лицо;

– число просрочек. Есть просрочки или нет;

– кредитный лимит.

Результаты исследования и их обсуждение

Для написания программного кода использовалось два языка программирования: Python и Flutter. Прогностическая модель разработана с применением языка программирования Python [7-10]. Сначала пользователь вводит свои данные на странице анкеты. После подтверждения пользователем введённой информации включается анализ данных с помощью разработанной модели.

В результате делается вывод о вероятности получения кредита.

Набор данных для кредитного скоринга: train_data_0. Данный датасет содержит следующие столбцы:

– сумма кредита;

– валюта;

– срок кредита;

– статус кредита: активен, закрыт, просрочен;

– тип кредита: автокредит, ипотека, кредитная карта;

– тип отношения к кредиту: заемщик, поручитель, юридическое лицо;

– число просрочек платежей по кредиту;

– кредитный лимит.

Обычно кредиты выдаются исключительно клиентам, которые достигли высокого кредитного рейтинга с использованием модели кредитного скоринга, применяемой в банке.

Разрабатываемая модель будет применяться ко всему входному потоку данных: как к «хорошим», так и к «плохим» клиентам.

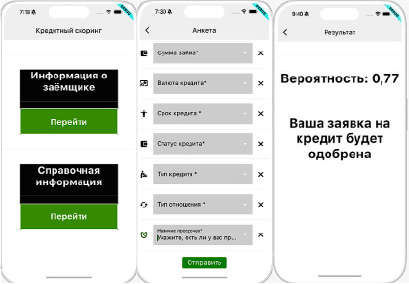

Проиллюстрируем интерфейс разработанного мобильного приложения. На главной странице приложения созданы 2 кнопки. Нажав первую, пользователь переходит на страницу анкеты.

Вторая кнопка переводит на страницу, которая содержит справочную информацию о ставках в банках, причинах отказа в выдаче кредита.

После заполнения анкеты пользователю выдается решение о возможности или невозможности выдачи кредита.

Модель обучается на данных кредитной истории клиентов Альфабанка. Выборка содержит информацию о 3 000 000 клиентов.

Код модели находится на специализированном российском облаке Amvera Cloud.

При вероятности возврата кредита больше 70% программа выдаёт положительный ответ, о том что заявка на кредит одобрена. При меньшей вероятности – отрицательный ответ Работа приложения проиллюстрирована на рисунке.

Результат работы приложения

Заключение

Разработанное программное приложение на основе прогнозной модели позволяет учитывать большее количество факторов и создавать более точные прогнозы, что способствует принятию более обоснованных решений о выдаче кредита.

Использование программного обеспечения для анализа кредитоспособности заемщиков сокращает риски невозврата кредитов и помогает банкам и финансовым учреждениям управлять кредитным портфелем более эффективно.

Физическим лицам разработанное приложение позволит предварительно узнать шансы на получение определённой суммы кредита.

Программное обеспечение интеллектуального сопровождения принятия решений о выдаче кредита на основе прогнозной модели в дальнейшем можно развить, доработав до интеллектуального помощника по получению кредита. Программное приложение будет выводить список банков, к которым пользователь сможет обратиться для получения желаемой ссуды.

Библиографическая ссылка

Торкунова Ю.В., Хусаенов Ф.А. ПРИНЯТИЕ РЕШЕНИЯ О ВЫДАЧЕ КРЕДИТА НА ОСНОВЕ ПРОГНОЗНОЙ МОДЕЛИ С ПОМОЩЬЮ ИСКУССТВЕННОГО ИНТЕЛЛЕКТА // Вестник Алтайской академии экономики и права. 2024. № 4-3. С. 509-513;URL: https://vaael.ru/ru/article/view?id=3455 (дата обращения: 18.02.2026).

DOI: https://doi.org/10.17513/vaael.3455