Введение

Одной из проблем для развития российского бизнеса остается дефицит собственных финансовых ресурсов, что существенно ограничивает возможности роста и расширения деятельности. Это приводит к необходимости привлечения заемных средств, что, с одной стороны, расширяет финансовые возможности предприятий, но вместе с тем приводит к формирования заметной кредитной нагрузки, что в условиях снижения дедовой активности способно привести к потере финансовой устойчивости ввиду неспособности своевременно и в полном объеме отвечать по возникшим обязательствам [1-3].

Для предприятий отраслей пищевой промышленности период после 2014 года является этапом динамичного роста и развития, что связано с расширением производства продовольствия внутри страны на фоне введенного продовольственного эмбарго. Это также привело к усилению мер господдержки АПК и перерабатывающей промышленности, что направлено на развитие данного направления высокими темпами [4, 5]. Несмотря на это, для предприятий пищевой промышленности, как и в целом для экономики, последние несколько лет являются кризисными, что накладывает свой отпечаток на финансовые результаты и эффективности производственно-экономической деятельности. Это способно поставить под угрозу нормальное функционирование предприятий отраслей пищевой промышленности, что в условиях сохранения высокой степени их закредитованности может негативно отразиться на финансовой устойчивости и повысить риск возникновения банкротства [6, 7]. Поэтому вопросам контроля кредитного портфеля предприятий, своевременности расчетов по существующим обязательствам, а также особенностям учета кредитов и займов необходимо уделять повышенное внимание [8].

Цель исследования – провести оценку состояния, а также особенностей учета кредитов и займов на примере предприятий-лидеров молочной промышленности в России в 2020-2022 гг.

Материалы и методы исследования

В ходе исследования были использованы данные финансовых отчетностей 10-ти крупнейших по размеру выручки в 2022 году предприятий молочной промышленности России [9], на основе которых проведен анализ динамики общего объема кредитов и займов рассматриваемых предприятий, а также изучены особенности их учета. Период исследования ограничен наиболее актуальными статистическими данными за последние 3 года. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных и общенаучные инструменты анализа, анализ финансово-хозяйственной деятельности.

Результаты исследования и их обсуждение

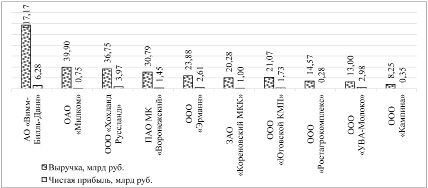

По итогам 2022 года среди крупнейших предприятий молочной промышленности в России лидером по размеру выручки являлось АО «Вимм-Билль-Данн» с показателем 117,2 млрд рублей, что существенно выше уровня выручки ближайших конкурентов. Вторую позицию по размеру выручки в 2022 году заняло ОАО «Милком» с показателем 39,9 млрд рублей, также более 30 млрд рублей выручка составила в ООО «Хохланд Руссланд» и ПАО МК «Воронежский».

Рис. 1. Сравнительная оценка выручки и чистой прибыли в разрезе предприятий-лидеров молочной промышленности в России в 2022 гг.

Таблица 1

Динамика коэффициента автономии в разрезе предприятий-лидеров молочной промышленности в России в 2020-2022 гг.

|

№ |

Предприятия |

Коэффициент автономии |

Изменение |

|||

|

2020 |

2021 |

2022 |

В 2021 г. к 2020 г. |

В 2022 г. к 2021 г. |

||

|

1 |

АО «Вимм-Билль-Данн» |

0,60 |

0,52 |

0,58 |

-0,08 |

0,06 |

|

2 |

ОАО «Милком» |

0,23 |

0,17 |

0,19 |

-0,06 |

0,02 |

|

3 |

ООО «Хохланд Руссланд» |

0,81 |

0,73 |

0,81 |

-0,09 |

0,09 |

|

4 |

ПАО МК «Воронежский» |

0,53 |

0,49 |

0,52 |

-0,04 |

0,03 |

|

5 |

ООО «Эрманн» |

0,71 |

0,68 |

0,65 |

-0,03 |

-0,02 |

|

6 |

ЗАО «Кореновский МКК» |

0,70 |

0,67 |

0,69 |

-0,04 |

0,03 |

|

7 |

ООО «Юговской КМП» |

0,60 |

0,65 |

0,65 |

0,05 |

- |

|

8 |

ООО «Ростагрокомплекс» |

0,39 |

0,42 |

0,41 |

0,03 |

-0,01 |

|

9 |

ООО «УВА-Молоко» |

0,32 |

0,33 |

0,25 |

0,01 |

-0,08 |

|

10 |

ООО «Кампина» |

0,31 |

0,51 |

0,67 |

0,20 |

0,16 |

Еще в 3-х предприятиях среди рассматриваемого топ-10 лидеров выручка в 2022 году составляла в пределах 20-30 млрд рублей, в 2-превышала 10 млрд рублей, а в занимающем 10-е место ООО «Кампина» составила 8,25 млрд рублей (рисунок 1).

По размеру чистой прибыли среди крупнейших предприятий молочной промышленности России лидирует АО «Вимм-Билль-Данн» с показателем 6,28 млрд рублей. Вторым по размеру чистой прибыли является занимающий 3-е место по объему выручки ООО «Хохланд Руссланд» (3,97 млрд рублей), третьим – ООО «УВА-Молоко» с чистой прибылью 2,98 млрд рублей, хотя по размеру выручки предприятие является только лишь 9-м в рассматриваемом рейтинге. Еще в ПАО МК «Воронежский», ЗАО «Кореновский МКК» и ООО «Юговской КМП» по итогам 2022 года размер чистой прибыли составил более 1 млрд рублей, а в оставшихся предприятий, несмотря на большой объем полученной выручки, чистая прибыль не превышала и 1 млрд рублей.

Оценивая финансовое положение крупнейших предприятий молочной промышленности, можно отметить, что в 2020 году только в 6-ти предприятиях удельный вес собственных средств в структуре формирования источников имущества превышал 50%, варьируя в пределах 53-81%, в то время как в оставшихся составлял 23-39%. При этом доля собственных средств в структуре источников формирования имущества была наименьшей в ОАО «Милком» – 23%. К 2021 году общей тенденций для большинства рассматриваемых предприятий является снижение доли собственных средств в структуре источников формирования имущества, что связано с усилением кризиса в экономике. Однако уже в 2022 году в ряде предприятий наметилось увеличение доли собственных средств. В результате, среди 10-ти предприятий в 7-ми доля собственных средств превышала 50%, и только в 3-х сохранялась высокая зависимость от внешних кредиторов. По итогам 2022 года наиболее устойчивое финансовое положение среди лидеров молочной промышленности отмечалось в ООО «Хохланд Руссланд», где на собственные средства приходилось более 81% от общего объема источников формирования имущества. Среди оставшихся предприятий вариация доли собственных средств находилась в пределах 19-69%, при этом наименьшее значение отмечено ОАО «Милком» (таблица 1).

Вариация значений коэффициентов автономии среди рассматриваемых предприятий-лидеров свидетельствует о существовании заметной кредитной нагрузки, что актуализирует анализ кредитов и займов предприятий молочной промышленности, особенностей их учета.

Общий объем долгосрочных кредитов и займов среди рассматриваемых предприятий варьирует существенно, при этом в ООО «Эрманн» отсутствуют долгосрочные заемные средства во всем исследуемом периоде, а в АО «Вимм-Билль-Данн» в 2020 и 2022 годах. В 2020-2021 годах существенно вырос объем долгосрочных средств в ООО «Ростагрокомплекс» – более чем в 32 раза, также более чем на 50% прирост отмечен в ПАО МК «Воронежский и ООО «Юговской КМП». По размеру долгосрочных заемных средств во всем исследуемом периоде лидирует ОАО «Милком», где в 2020 и 2021 годах их объем составлял более 7,3 млрд рублей, а к 2021 году вырос до 9,9 млрд рублей. Также наиболее существенный объем долгосрочных заемных средств отмечен в ПАО МК «Воронежский», ЗАО «Кореновский МКК» и ООО «Юговской КМП» – более 1 млрд рублей. В ООО «Ростагрокомплекс» объем долгосрочных заемных средств является наименьшим и к 2022 году снизился до менее чем 600 тыс. рублей. В 2021-2022 гг. наиболее существенный прирост объема долгосрочных кредитов отмечен в ЗАО «Кореновский МКК» – в 4,5 раза (таблица 2).

По объему краткосрочных заемных средств лидирующие позиции занимают лидеры рейтинга АО «Вимм-Билль-Данн» и ОАО «Милком», где в 2022 году объем краткосрочных кредитов составлял 8,2 и 6,2 млрд рублей. Также в 2022 году краткосрочные кредиты превысили 1 млрд рублей в ООО «УВА-Молоко», а в оставшихся предприятиях находились в пределах 150-807 млн рублей. При этом наименьший объем краткосрочных кредитов отмечен в ООО «Кампина», а в ООО «Эрманн» краткосрочные кредиты и займы, также как и долгосрочные, отсутствуют. В исследуемом периоде динамика изменения общего объема краткосрочных кредитов является разнонаправленной: в некоторых предприятиях в 2021 году произошло кратное увеличение объема кредитов, а в других – снижение. Это свидетельствует о том, что единой для отрасли тенденции нет, а потребность в кредитных ресурсах обусловлена необходимостью решения локальных задач предприятий.

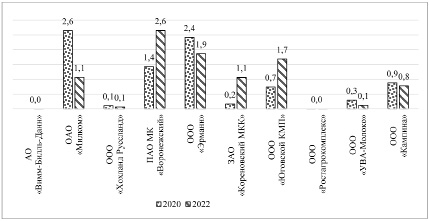

Преобладающее положение долгосрочных заемных средств в структуре привлеченных источников формирования имущества в 2020 году отмечалось в ОАО «Милком», ПАО МК «Воронежский» и ООО «Эрманн», где в расчете на 1 рубль краткосрочных обязательств приходилось более 1 рубля обязательств долгосрочных, что способствует формированию более устойчивого финансового положения. В 2022 году в 4-х предприятиях среди рассматриваемых коэффициент соотношения заемных средств превышал 1. Наименее устойчивое финансовое положение отмечено ООО «Хохланд Руссланд» и ООО «УВА-Молоко», где подавляющее большинство заемных источников формирования имущества были краткосрочными (рисунок 2).

На предприятиях молочной промышленности России учет кредитов и займов осуществляется в соответствии с используемой в стране системой бухгалтерского учета. Несмотря на то, что между кредитом и займом существует принципиальная разница в части того, кто может выступать в качестве кредиторов, а также в наличии/отсутствии платы за пользование денежными средствами (процентов), в системе бухгалтерского учета принципы учета кредитов и займов едины.

Таблица 2

Динамика объемов долгосрочных и краткосрочных кредитов и займов в разрезе предприятий-лидеров молочной промышленности в России в 2020-2022 гг.

|

№ |

Предприятия |

Значение, млн руб. |

Изменение, % |

|||

|

2020 |

2021 |

2022 |

В 2021 г. к 2020 г. |

В 2022 г. к 2021 г. |

||

|

Долгосрочные кредиты и займы, млн рублей |

||||||

|

1 |

АО «Вимм-Билль-Данн» |

- |

4400,3 |

- |

- |

- |

|

2 |

ОАО «Милком» |

7371,6 |

9969,4 |

7644,4 |

35,2 |

-23,3 |

|

3 |

ООО «Хохланд Руссланд» |

240,7 |

46,9 |

- |

-80,5 |

- |

|

4 |

ПАО МК «Воронежский» |

3260,0 |

4898,7 |

5633,5 |

50,3 |

15,0 |

|

5 |

ООО «Эрманн» |

- |

- |

- |

- |

- |

|

6 |

ЗАО «Кореновский МКК» |

343,4 |

252,8 |

1380,9 |

-26,4 |

4,5 раза |

|

7 |

ООО «Юговской КМП» |

1073,1 |

1743,2 |

2515,9 |

62,5 |

44,3 |

|

8 |

ООО «Ростагрокомплекс» |

5,8 |

193,2 |

0,6 |

32,6 раза |

-99,7 |

|

9 |

ООО «УВА-Молоко» |

258,8 |

258,8 |

441,3 |

- |

70,5 |

|

10 |

ООО «Кампина» |

1723,0 |

- |

410,0 |

- |

- |

|

Краткосрочные кредиты и займы, млн рублей |

||||||

|

1 |

АО «Вимм-Билль-Данн» |

2463,0 |

545,3 |

8208,8 |

-77,9 |

14,1 раза |

|

2 |

ОАО «Милком» |

1657,7 |

2988,6 |

6178,0 |

80,3 |

106,7 |

|

3 |

ООО «Хохланд Руссланд» |

653,4 |

1674,3 |

847,5 |

156,2 |

-49,4 |

|

4 |

ПАО МК «Воронежский» |

1545,3 |

1025,0 |

806,5 |

-33,7 |

-21,3 |

|

5 |

ООО «Эрманн» |

- |

- |

- |

- |

- |

|

6 |

ЗАО «Кореновский МКК» |

- |

1000,2 |

800,6 |

- |

-20,0 |

|

7 |

ООО «Юговской КМП» |

1199,1 |

1000,0 |

800,0 |

-16,6 |

-20,0 |

|

8 |

ООО «Ростагрокомплекс» |

545,0 |

150,0 |

500,0 |

-72,5 |

2,3 раза |

|

9 |

ООО «УВА-Молоко» |

515,3 |

1000,7 |

1248,0 |

94,2 |

24,7 |

|

10 |

ООО «Кампина» |

43,4 |

602,5 |

150,0 |

12,9 раза |

-75,1 |

Рис. 2. Сравнительная оценка коэффициентов структуры земных средств в разрезе предприятий-лидеров молочной промышленности в России в 2020 и 2022 гг.

Основными счетами, которые применимы для учета кредитов и займов, являются счета 66 и 67 для учета краткосрочных (до 1 года) и долгосрочных (более 12 месяцев) кредитов и займов соответственно. При этом для учета основной суммы долга и процентов по выданным кредитам и займам к соответствующим счетам бухгалтерского баланса 66,67 открывают субсчета: 66.1 (67.1) для основного долга и 66.2 (67.2) – для процентов [10, 11].

Заключение

Среди крупнейших предприятий молочной промышленности в России бесспорным лидером является АО «Вимм-Билль-Данн», где по итогам 2022 года выручка составила более 117 млрд рублей, а чистая прибыль – 6,28 млрд рублей. Среди оставшихся 9-ти предприятий вариация выручки по итогам 2022 года находилась в пределах 8-40 млрд рублей, что существенно ниже уровня лидера отрасли. Для предприятий-лидеров молочной отрасли общей тенденцией является сохранение преобладающего положения собственных источников формирования имущества и лишь только в 3-х из 10-ти привлеченные средства являются преобладающими. Несмотря на общее устойчивое финансовое положение лидеров молочной промышленности, объем заемных средств в них является существенным. При этом по сроку кредитов и займов преобладают краткосрочные заемные средства, что способствует формированию невысокой доли устойчивого капитала, поскольку долгосрочные заемные средства характеризуются более высокой степенью устойчивости из-за длительного срока возврата. ООО «Эрманн» является единственным предприятием, которое не имеет как долгосрочных, так и краткосрочных кредитов и займов. В целом, для предприятий-лидеров молочной промышленности России, несмотря на наличие заемных ресурсов, финансовое положение является достаточно устойчивым, а структура источников формирования имущества сбалансированной, что способствует поддержанию оптимального уровня деловой активности и позволяет избежать формирования высокой кредитной нагрузки.

Библиографическая ссылка

Власова О.В., Дуплин В.В., Доренская И.Н., Бушина Н.С. ОСОБЕННОСТИ УЧЕТА КРЕДИТОВ И ЗАЙМОВ НА ПРЕДПРИЯТИЯХ МОЛОЧНОЙ ПРОМЫШЛЕННОСТИ РОССИИ // Вестник Алтайской академии экономики и права. 2024. № 4-2. С. 198-203;URL: https://vaael.ru/ru/article/view?id=3381 (дата обращения: 29.01.2026).

DOI: https://doi.org/10.17513/vaael.3381