Введение

Цифровизация становится всё более важной движущей силой экономического роста, поэтому возрастает ее роль в повышении производительности различных отраслей и обеспечении устойчивого развития всех секторов экономики. Поскольку банковская система является неотъемлемой частью экономики государства, то ее цифровая трансформация становится объективным и неизбежным процессом. На сегодняшний день цифровизация охватывает все большее число банковских операций и услуг, в результате чего трансформация банковской системы протекает достаточно активно. Прежде всего цифровая трансформация коммерческих банков направлена на более успешное понимание потребностей своих текущих и потенциальных клиентов. Использование современных технологий позволяет финансовым институтам быстрее реагировать на запросы клиентов и повышать качество их обслуживания, укреплять конкурентные позиции на рынке и повышать эффективность деятельности.

Целью исследования является рассмотрение экосистем как основного тренда цифровизации банковского сектора.

Материалы и методы исследования

Информационной базой исследования послужили публикации в периодических изданиях по проблемам формирования и функционирования банковских экосистем, а также отчетные документы коммерческих банков, аналитические материалы Банка России и авторитетных консалтинговых компаний. В процессе работы были использованы следующие методы исследования: обобщение, дедукция, сравнение, анализ и синтез.

Результаты исследования и их обсуждение

В последние годы банки инвестируют значительный объем средств для разработки и внедрения финансовых технологий, чтобы соответствовать меняющимся предпочтениям клиентов и искать новые возможности для извлечения прибыли. Одним из наиболее заметных явлений на российском финансовом рынке стало формирование банками экосистем, что позволяет выйти за рамка классических финансовых сервисов и сфокусироваться на расширении спектра предоставляемых продуктов и услуг.

Несмотря на активное употреблении дефиниции «экосистема», до сих пор отсутствует общепризнанная трактовка. Данный термин пришел в экономику из биологии и был впервые сформулирован в 1993 году Джеймсом Муром, которой предлагал рассматривать экосистему как «экономическое сообщество, поддерживаемое фундаментом взаимодействующих организаций и отдельных лиц, являющееся организмом делового мира» [8]. В свою очередь, в Стратегии развития информационного общества в Российской Федерации на 2017-2030 годы экосистема рассматривается как партнерство организаций, обеспечивающее постоянное взаимодействие принадлежащих им технологических платформ, прикладных интернет-сервисов, аналитических систем, информационных систем органов государственной власти Российской Федерации, организаций и граждан [10]. Другие различные подходы к определению банковской экосистемы представлены в таблице.

В российском законодательстве не закреплено определение понятия «банковская экосистема». Однако Банк России в своих докладах определяет ее как построенную на основе данных о клиентах совокупность сервисов, в том числе платформенных решений, позволяющих пользователям в рамках единого процесса получать широкий спектр продуктов и услуг [4].

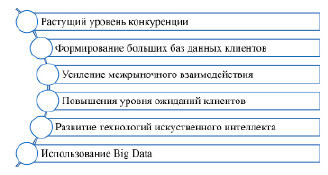

Согласно рис. 1 одной из важных предпосылок развития экосистем в финансовой сфере является высокий и непрерывно возрастающий уровень конкуренции между кредитно-финансовыми организациями. Также большую роль играют активное внедрение искусственного интеллекта и использование Big Data, поскольку они позволяют совершенствовать механизмы сбора, передачи, хранения и обработки информации о клиентах [7].

Подходы к определению сущности понятия «банковская экосистема» [8]

|

Автор |

Определение |

|

Быканова Н.И., Соловей Ю.А., Гордя Д.В., Коньшина Л.А. |

Экосистема, клиентам которой становятся доступны линейка различных продуктов и услуг в «едином цифровом окне», предусматривается возможность гибкой интеграции с партнерами и проявляется синергетический эффект при одновременном использовании нескольких продуктов и услуг |

|

Зокиров М.А. |

Совокупность продуктов и услуг из разных областей, объединенных вокруг одной организации |

|

Радковская Н.П., Фомичева О.Е. |

Экосистема, которая способна на одной IT-платформе объединять большое количество разного рода услуг и продуктов, используя при этом в качестве провайдеров как структурные подразделения самого банка, так и сторонние компании |

|

Чистюхин В.В. |

Субъекты финансового рынка, которые осуществляют свою деятельность в рамках инновационной бизнес-схемы, охватывая единым управлением оказание услуг в финансовой сфере, сфере электронной коммерции, информационных технологий, а также оказание целого ряда повседневных услуг для населения |

Рис. 1. Факторы, способствующие развитию банковских экосистем

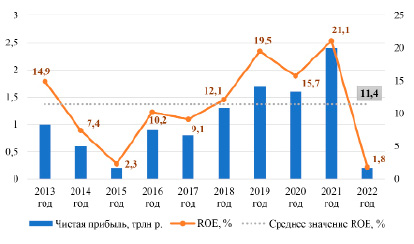

Рис. 2. Динамика чистой прибыли и ROE банковского сектора

Кроме того, следует подчеркнуть, что в связи с растущей конкуренцией и борьбой за клиента уменьшается маржинальность банковского бизнеса поскольку кредитные организации в первую очередь снижают цену собственных продуктов и услуг. Так, в последние 10 лет среднее значение рентабельности собственного капитала банковского сектора составляет 11,4 %, что едва превышает уровень нормы в размере 10% для стран с развитой экономикой (рис. 2). Поэтому стремление банков выйти за пределы сектора финансовых услуг в более высокодоходные сегменты выглядит логичным. Крупнейшие российские банки заявили о планах развития экосистем в 2016-2018 годах, когда на рынке традиционных услуг уже стало тесно (что отражено в нестабильной динамики ROE до 2017 года), а создание экосистем позволило бы им расширить границы бизнеса.

Можно выделить три основных позитивных момента для банков, связанных с развитием экосистем. Прежде всего возникает возможность дополнительного привлечения клиентов и следовательно роста доходов за счет кросс-продаж. Вторая перспектива заключается в возможности более точной оценки кредитных рисков и осуществления таргетированнных продаж финансовых продуктов за счет дополнительных данных о пользователях и различных аспектах их предпочтений. В-третьих, диверсифицированная экосистема, адаптированная под ежедневные потребности конкретных пользователей, выступает эффективным инструментом повышения лояльности и удержания клиентов, поскольку она способна повысить уровень и качество жизни за счет закрытия потребностей в одном месте [4].

Говоря о цифровых экосистемах, необходимо выделить ее три составных элемента: ядро, банковская и небанковская экосистема (рис. 3). Ядро представляет собой классическое понимание банковских продуктов и услуг – клиенту физическому или юридическому лицу предлагается открытие депозита или оформление кредита. Банковская экосистема представлена различными сопутствующими услугами финансового характера (например, брокерское обслуживание, страхование, сервисы бухгалтерского учета и т.д.). Небанковская экосистема состоит из различных нефинансовых сервисов для клиентов – медицинское обслуживание, сервисы видео- и аудиостриминга, логистические услуги и т.д. [3].

Анализируя российских банковский сектор, можно заметить, что сегодня существует два вида экосистем – универсальные и специализированные. Для первых характерна стратегия «Обеспечение масштаба», которая предполагает создание цифровой экосистемы с широким набором сервисов, что позволяет обеспечить максимальное количество потребностей клиентов. Создание универсальных экосистем требует значительных финансовых и операционных ресурсов, недоступных многим банкам, поэтому они идут по пути развития «нишевых» экосистем [1].

Специализированные экосистемы базируются на стратегии «Фокусирование», основанной на выборе ниши для функционирования, т. е. данные экосистемы направлены на закрытие всех потребностей клиентов только в одном направлении. Так, экосистема Росбанка развивается вокруг ипотечных продуктов и банк готов предоставить свои клиентам не только ипотечный кредит, но и доступ к услугам риелторов, нотариусов, страховых компаний, а также специальные предложения от партнеров по регистрации права собственности, дизайну и ремонту. Другими словами, банк сопровождает клиента на всех стадиях покупки жилья – от момента оформления ипотеки до услуг по ремонту и приобретению мебели.

Рис. 3. Структура цифровой экосистемы коммерческого банка

Например, Россельхозбанк создает экосистему, ориентируясь на потребности сельскохозяйственных организаций. В экосистему «Своё» входят маркетплейс различных сельскохозяйственных товаров (от семян до техники) для производителей и поставщиков, маркетплейс фермерских продуктов, образовательный проект на базе аграрных вузов, агросервисы (телеветеринар, анализ почвы, прогноз урожая) и т.д. [7].

В настоящее время в России есть две ведущие универсальные банковские экосистемы, предлагающие широкий спектр финансовых и нефинансовых услуг – Тинькофф и Сбер.

Сбербанк первым на отечественном рынке (в 2016 году) заявил о создании экосистем и проделал путь от модели классического провайдера финансовых услуг к крупнейшей экосистеме, объединяющей более 50 компаний и сервисов. За последние два года банк осуществил реформу экосистемы, разделив весь небанковский бизнес на отдельные направления: B2C-бизнес (для физических лиц) и B2B-бизнес (для юридических лиц). Чтобы облегчить доступ клиентов к различным сервисам банк разработал продукт Sber ID, позволяющий идентифицировать пользователя для быстрого входа на сайты и в приложения экосистемы. Другим ключевым элементом цифровой экосистемы выступают подписки СберПраймСтарт, СберПрайм и СберПрайм+, предлагающие более привлекательные условия по продуктам и сервисам банка, а также программа лояльности СберСпасибо.

Среди нефинансовых сервисов для физических лиц можно выделить следующие: доставка продуктов (СберМаркет, Самокат), маркетплейс (СберМегаМаркет), развлечения (онлайн-кинотеатр Okko, стриминговый сервис Звук), медицина (СберЗдоровье и СберАптека), недвижимость (ДомКлик), отправка посылок (СберЛогистика), продажа и покупка авто (СберАвто), навигация (2ГИС), мобильная связь (СберМобайл) и т. д. Как можно заметить, банк акцентирует внимание на четырех основных категориях: «E-commerce», «Развлечения», «Foodtech&Mobility» и «Здоровье», которые имеют большой рыночный потенциал за счет их активного ежедневного использования.

В экосистеме Сбера к нефинансовым сервисам для юридических лиц относятся различные продукты для начала ведения деятельности: поиск места для ведения бизнеса (Геоаналитика), создание сайта и инструмент для роста конверсии на нем (СберЛид), настройка рекламы в социальных сетях (СберТаргет), сервис для подбора сотрудников (Работа.ру), создание электронной подписи и установка онлайн касс. Помимо этого в СберБизнес представлены и различные «вспомогательные» продукты для бизнеса – сервис по проверке контрагентов и выявление рисков блокировки (СберРейтинг), сервис по безналичным чаевым сотрудникам (СберЧаевые), аутсорсинг бухгалтерской и налоговой отчётности (Бухгалтерия), сервис по учёту и управлению товарооборотом (МойСклад), круглосуточная юридическая поддержка (Юрист для бизнеса), организация электронного документооборота и др. Помимо всего вышеперечисленного система сервисов Сбера включает в себя услуги инновационного типа: облачные технологии (SberCloud), управление цифровыми рисками (BI.Zone), платформа для синтеза и распознавания речи (SaluteSpeech), нейросеть (GigaCha), управление командой и производственными процессами (SberTrack), видеоконференции для бизнеса (SberJazz), анализ данных корпоративных систем (Sber Process Mining), чат-платформа для онлайн-продаж и поддержки клиентов (Jivo) и др.

Следует отметить, что за последние шесть лет банк потратил порядка 150 млрд рублей на покупки в рамках экосистемы, что является незначительной суммой в масштабах этого банка, поскольку не превышает объем квартальной прибыли. Несмотря на то, что доля небанковского бизнеса в структуре выручки ежегодно увеличивается (около 5% за 2022 год), в целом вклад в общий финансовый результат еще отрицательный. Это свидетельствует о том, что на текущем этапе для банка вложения в экосистему это венчурные инвестиции, которые должны стать значительной точкой роста в ближайшем будущем. По предварительным прогнозам, Сбер планирует выход на стабильную прибыльность своей экосистемы к 2030 году [6].

Что касается Тинькофф, то его экосистема менее разнообразна и о планах ее развития руководство банка заявило немного позднее (в конце 2017 года). Аналогично Сберу, банк для упрощения процесса авторизации предлагает своим клиентам сервис Tinkoff ID. Для получения дополнительных преимуществ от использования сервисов экосистемы дается возможность оформления подписки Tinkoff Pro и Tinkoff Premium, а также предусмотрена программа кэшбека денежными средствами.

В настоящее время среди нефинансовых сервисов для физических лиц в рамках экосистемы доступны услуги мобильного оператора (Тинькофф Мобайл), а также полный пакет услуг для путешественников (Тинькофф Путешествия) – бронирование туров и отелей, приобретение железнодорожных и авиабилетов. В 2022 году рамках нового вектора развития банк запустил на базе своего приложения платформу «Тинькофф Город», которая объединяет в себе сервисы для решения повседневных задач и планирования досуга. За счет интеграции с партнерами теперь в мобильном приложении банка и на сайте можно покупать билеты в кино, театры, на концерты и спортивные мероприятия, бронировать столики в ресторанах, оформлять доставку продуктов из ряда магазинов, а также записываться на различные услуги. Таким образом, компания выстраивает свою экосистему преимущественно вокруг lifestyle-сервисов для физических лиц.

Важно отметить, что в экосистему Тинькофф входит уникальный продукт, отсутствующий у других банков – Tinkoff Журнал, который представляет собой бесплатный онлайн-журнал со статьями на различные тематики, которые касаются денег. Большое количество тем позволяет журналу привлекать обширную аудиторию, что оказывает положительный эффект на банк, так как за счет роста читателей увеличивается количество потенциальных клиентов компании. Другими словами, работа данного сервиса направлена на повышение имиджа банка.

Экосистема сервисов для юридических лиц включает в себя различные основные и дополнительные сервисы, необходимые для ведения бизнеса. К ним относятся сервисы по регистрации бизнеса, услуги торгового и интернет эквайринга, онлайн-бухгалтерия, конструктор сайтов, сервис по разработке и внедрению чата на сайт компании, сервис для работы с маркетплейсами, а также сервис оплаты с автозаполнением формы заказа для увеличения конверсии в покупку. Кроме того, в банке есть подразделение Тинькофф Центр Разработки, которое отвечает за развитие финтеха: облачные сервисы, распознавание и обработка информации, безопасные информационные технологии, обработка и анализ больших данных. Благодаря этому на данный момент для корпоративных клиентов доступны следующие продукты: платформа для коммуникаций (Tinkoff Time), платформа управления данными (Data Detective), технология распознавания лиц по фото и видео (Tinkoff Recognition), сервис для оживления 3D-аватаров и синтеза мимики (Tinkoff Thara), платформа прогнозирования тенденций в бизнес-данных компании (Tinkoff Etna), а также сервис создания голосовых роботов, ассистентов и систем речевой аналитики (Tinkoff VoiceKit) [9].

Таким образом, рассмотрев экосистемы двух банков можно заметить, что у них разные подходы к их формированию: Тинькофф стремится оставить своего клиента внутри одного приложения, за исключением сервиса «Инвестиции», а Сбербанк приобретает и создает множество разных независимых сервисов с приложением для каждого из них. Причем, Сбер в большей степени покупает уже готовые бизнесы или доли в них, а Тинькофф создает собственные сервисы или подключает к своей экосистеме партнеров. Другое явное отличие заключается в том, что в отличие от Сбера в нефинансовой части экосистемы Тинькофф отсутствуют сервисы электронной коммерции, аптеки, кинотеатры и другие затратные проекты, поскольку банк является относительно молодым игроком в финансовой сфере и не обладает пока достаточным объемом ресурсов для развития таких сервисов с нуля или покупки готовых проектов [2]. Для сравнения на конец 2022 года по размеру активов Сбер занимает 1-е место (38,6 трлн рублей), в то время как Тинькофф 12-е (1,3 трлн рублей), а по размеру чистой прибыли – 1-е место (1,2 трлн рублей) против 3-е место (52,4 млрд рублей) соответственно [5].

Заключение

На основании всего вышеизложенного, можно сделать вывод, что в условиях непрерывно возрастающей конкуренции в банковском секторе при одновременном снижении маржинальности традиционных банковских продуктов и услуг стремление игроков к формированию экосистем, базирующихся на предоставлении услуг финансового и нефинансового характера, является одной из наиболее значимых тенденций цифровизации отечественного банковского сектора. Более того, экосистема становится необходимым инструментом в борьбе за внимание текущих и потенциальных клиентов.

Несмотря на то, что создание экосистем сопровождается значительными затратами и рисками, ее наличие положительно сказывается на деятельности банка, его имидже и как следствие капитализации, хоть и имеет значительный временной лаг. Так, для того, что процветать в последующие пять лет, банк должен был озаботиться созданием собственной экосистема в 2016-2018 годах, что и сделали Сбер и Тинькофф, занимающие ключевые позиции в данном аспекте. Несмотря на изначально более активную диджитализацию традиционного банкинга, Тинькофф уступает по масштабам развития экосистемы Сберу, что обусловлено более низкими финансовым возможностями банка. В связи с этим важно подчеркнуть, что только крупные банки со значительным объемом финансовых ресурсов и масштабной и активно увеличивающейся клиентской базой могут позволить себе успешное построение универсальных экосистем, обладающих широким набором сервисов для закрытия потребностей пользователей по разным направлениям, а остальные игроки банковского сектора могут сосредоточиться лишь на создании нишевых экосистем.

Библиографическая ссылка

Семенова Н.Н., Сайгушева А.П. ЭКОСИСТЕМЫ КАК ТРЕНД ЦИФРОВИЗАЦИИ БАНКОВСКОГО СЕКТОРА // Вестник Алтайской академии экономики и права. 2024. № 1. С. 142-148;URL: https://vaael.ru/ru/article/view?id=3224 (дата обращения: 08.01.2026).

DOI: https://doi.org/10.17513/vaael.3224