Введение

В последнее время происходили существенные изменения в структуре присутствия иностранного бизнеса в России: переход от ведения деятельности через дочерние компании к продаже товаров через российских партнеров; дробление единых бизнес-процессов на отдельные функции, по отдельности подпадающие под исключение из общих правил для подготовительной и вспомогательной деятельности. Возрастали риски признания постоянного представительства, в части зависимых агентов. Понятие «постоянное представительство» для целей налогообложения имеет не организационно-правовое значение исходя из положений ст. 306 НК РФ, а значение, квалифицирующее деятельность иностранной организации, с которым связывается возникновение обязанности иностранной организации самостоятельно уплачивать налог на прибыль в Российской Федерации, на что обращено внимание в Письме Департамента налоговой политики Минфина РФ №03-08-05/43512 от 25.05.2020 г. Положениями статей 306 – 309 ч. 2 НК РФ устанавливаются особенности исчисления налога иностранными организациями, осуществляющими предпринимательскую деятельность на территории Российской Федерации, в случае, если такая деятельность создает постоянное представительство иностранной организации, а также исчисления налога иностранными организациями, не связанными с деятельностью через постоянное представительство в Российской Федерации, получающими доход из источников в Российской Федерации.

В соответствии с Письмом Минфина РФ № 03-00-РЗ/16236 от 09.04.2014 г. наличие постоянного представительства иностранной организации влияет на ее общий налоговый статус, приводит к возникновению следующих налоговых обязанностей:

− по самостоятельной уплате налога на прибыль организаций, НДС;

− по определению места реализации работ;

− по уплате налога на имущество организаций;

− выполнении налоговой обязанности налогового агента по исчислению, удержанию, перечислению в бюджет НДФЛ при выплатах доходов физическим лицам.

Если деятельность иностранной организации не образует постоянного представительства на территории РФ, то:

− в России облагаются только доходы от источников на территории РФ, если они не освобождены от налогообложения в соответствии с международными соглашениями об избежании двойного налогообложения или гл. 25 НК РФ;

− не возникает обязанностей по исчислению и уплате НДС, представлению деклараций и НДФЛ;

− объектом налогообложения по налогу на имущество является только стоимость объектов недвижимого имущества, находящиеся на территории РФ и принадлежащие иностранной организации на праве собственности.

Налогообложение прибыли иностранных организаций, осуществляющих деятельность в России претерпело существенные коррективы с изменениями налогового законодательства Федеральным законом от 31.07.2023 № 389-ФЗ, так как теперь постоянное представительство иностранных организаций признается при:

1. отсутствии возможности дробления единых процессов деятельности между взаимозависимыми организациями;

2. оказании любой иной деятельности, осуществляемой через одно и то же место деятельности;

3. образование представительства агентского типа возможно в любой ситуации если предметом договора является имущество или оказание услуг, принадлежащих иностранной организации;

4. уплата налога, подлежащего перечислению налоговым агентом в федеральный бюджет, пересчитывается п. 1 ст. 310 НК РФ по курсу ЦБ на дату выплаты дохода. Важно не забывать по новый порядок применения положений СОиДН, рассмотренные в ФНС в Письме № ШЮ-4-13/2691@ от 09.03.2023:

− доходом иностранной компании всегда признается экономическая в денежно-натуральной форме выгода;

− налогоплательщик не вправе выбирать государство для уплаты налога если доход подлежит обложению налогов у источника выплаты в России.

Кроме описанных новаций, иностранные компании, признаваемые налоговыми резидентами РФ и иностранные компании, ведущие деятельность в РФ через постоянные представительства обязаны уплатить федеральный налог на сверхприбыль в соответствии с № 414-ФЗ от 04.08.2023.

Цель исследования – определить технологию расчета налога на сверхприбыль иностранной компании – налогового резидента и произвести расчет налога на сверхприбыль по исходным данным в федеральный бюджет.

Материалы и методы исследования

Автором при написании статьи использовались методы теоретического исследования как анализ данных и обобщение информации. Информационно-эмпирической базой исследования являются научные труды относительно нового налога на сверхприбыль, предполагающего укрепление доходов федерального бюджета ученых, исследователей, увлекшихся данной темой Полежарова Л.В., Гусев Д.С., Соколов А.В., Самойленко И.В., Тасалов К.А., Харитонова Ю.Н., Матвеева П.С., Афанасиев Т.Р, Колосов Д.И., Олисейчик А.С., Нечаев А.А., Санджиев С.Л., Самойленко И.В. и др. Достижение обозначенной цели осуществлялось с применением общенаучных методов исследования, методов аналогии, сравнительного анализа, инструментов отображения, позволившим получить следующие результаты.

Результаты исследования и их обсуждение

Введенный 414-ФЗ для пополнения доходов федерального бюджета налог на сверхприбыль призван обложить налогом полученную в стране сверхприбыль иностранными компаниями, признаваемыми налоговыми резидентами и иностранными компаниями, ведущими деятельность в стране через постоянные представительства. Подлежат налогообложению в части сверхприбыли результаты деятельности добывающих компаний [1], нефтегазовых и угольных компаний, ограничивая развитие и повышая зависимость от внешних поставщиков [2]. Предложенная Минфином инициатива по налогообложению сверхприбыли была направлена на поиск источника покрытия дефицита разовым налоговведением [3] по итогам оценки прогнозных расчетов [4]. Прогнозировалось наибольшее влияние налога на металлургический и обрабатывающий секторы [5] с получением дополнительных доходов бюджета около 300 млрд руб. [6] или 334,295 млрд руб. [7, стр. 69]. Существует мнение, что данное налоговведение может восприниматься нарушением прав на предпринимательскую свободу [8], при этом важно осознавать, что любое стремление каждого индивида максимизировать прибыль в конечном итоге максимизирует национальное богатство, получая выгоду, даже в условиях макроэкономической нестабильности [9]. Поддерживаемый молодыми исследователями, налог на сверхприбыль рассматривается как соответствующей текущей ситуации [10] в целях достижения экономического роста.

Налоговая база есть полученная сумма сверхприбыли в денежном выражении, т.е. положительная разница между среднеарифметическими величинами прибыли за 2021–2022 гг. и за 2018–2019 гг., определенная в порядке ст. 274 НК РФ и с учетом правил ст. 283 НК РФ о переносе убытков на будущее без включения в расчет дивидендов, прибыли КИК, процентов по гособлигациям.

Если ИФНС по результатам проверки доначислила компании налог на прибыль организаций за год, то необходимо увеличьте ее на размер доначисления, умноженный на коэффициент 5.

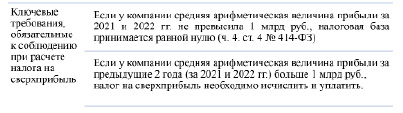

Важно при расчете суммы налога учесть ключевые требования (рис. 1).

Рис. 1. Ключевые требования, обязательные к соблюдению при расчете налога на сверхприбыль иностранной компании – резидента РФ

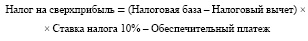

Соблюдение указанных требований позволяет спланировать сумму налога на сверхприбыль, которая определяется по следующей формуле:

Уплата налога производится по коду Бюджетной классификации 182 1 01 03000 01 1000 110.

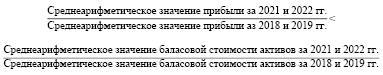

Если организация распределяла прибыль за 2021 г. или 2022 г, то она не может уменьшить налоговую базу до половины 50% прибыли за 2022 год. Уменьшить налоговую базу могут компании, только при одновременно соблюдении двух условий:

1. расчетная сумма сверхприбыли превысила половину прибыли за 2022 г.;

2. соблюдено условие:

Налоговый вычет могут получить те компании, которые перечислят в федеральный бюджет в период с 1 октября по 30 ноября 2023 г. включительно обеспечительный платеж. При эти, налоговый вычет предоставляется в размере, равном уплаченному обеспечительному платежу, но не более 50% от суммы исчисленного налога на сверхприбыль (ч.2 ст. 6, ст.3, п.1 ст. 4 № 414-ФЗ). Сумма перечисленного обеспечительного платежа зачтется в 2024 г. как уплаченный налог в федеральный бюджет (ч. 2 ст. 7 № 414-ФЗ).

Переплату возможно вернуть по заявлению ф. КНД 1165166, которая признается ЕНП и не позднее следующего рабочего дня после ее признания налоговым органом которая направляет в орган Федерального казначейства поручение о возврате средств. С 11-го дня после признания ЕНП и невозврате средств начисляются проценты исходя из ключевой ставки ЦБ РФ за каждый календарный день просрочки излишне уплаченной суммы налога на сверхприбыль.

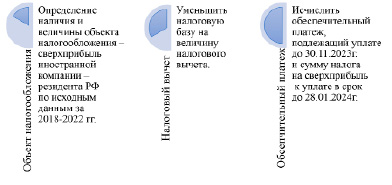

Расчет налога на сверхприбыль иностранной компании – резидента РФ проводится с соблюдением следующей технологии, приведенной на рис. 2

На основании указанной технологии произведем расчет налога на сверхприбыль иностранной компании – резидента РФ (таблица).

Расчет налога на сверхприбыль иностранной компании–резидента РФ по исходным данным за 2018-2022 гг.

|

Иностранная компания-резидент РФ |

2018 |

2019 |

2021 |

2022 |

|

Налогооблагаемая прибыль, тыс. руб. |

560414 |

695812 |

1816004 |

1960118 |

|

Балансовая стоимость активов на конец года, тыс. руб. |

10302680 |

12710550 |

35730820 |

36337590 |

|

Среднеарифметическое значение прибыли за 2018 и 2019 гг. |

(560414+695812)/2=1256226/2=628113 тыс. руб. |

|||

|

Среднеарифметическое значение прибыли за 2021 и 2022 гг. |

(1816004+1960118)/2=3778122/2=1888061 тыс. руб. > 1 млрд руб. средняя арифметическая величина прибыли за 2021 и 2022 гг. превысила 1 млрд руб., |

|||

|

Среднеарифметическое значение балансовой стоимости активов за 2018 и 2019 гг. |

(10302680+12710550)/2=23013230/2=11506615 тыс. руб. |

|||

|

Среднеарифметическое значение балансовой стоимости активов за 2021 и 2022 гг. |

(35730820+36337590)/2=72068410/2=36034205 тыс. руб. |

|||

|

Наличие объекта налогообложения – величина сверхприбыли (налоговая база по налогу на сверхприбыль) |

1888061 – 628113 = 1259948 тыс. руб. 1259948 тыс. руб. > (1960118/2=980059), т.е. расчетная сумма сверхприбыли превысила половину прибыли за 2022 г. соблюдено условие: 1888061/628113<36034205/11506615 или 3,01<3,13 |

|||

|

Налог на сверхприбыль до уменьшения на величину налогового вычета |

1259948 тыс. руб. *10%=125994,8 тыс. руб. |

|||

|

Налоговый вычет |

1960118/2=980059 тыс. руб. |

|||

|

Налог на сверхприбыль после уменьшения на величину налогового вычета |

(1259948 тыс. руб. – 980059 тыс. руб.)*10%= =279889 тыс. руб. *10%=27988,9 тыс. руб. |

|||

|

Обеспечительный платеж к уплате до 30.11.23 |

125994,8 тыс. руб./2=62997,4 тыс. руб. |

|||

|

Налог на сверхприбыль к уплате до 28.01.24 |

27988,9 тыс. руб. < 62997,4 тыс. руб к уплате 0 тыс. руб. |

|||

Рис. 2. Технология расчета налога на сверхприбыль иностранной компании – резидента РФ

Срок для сдачи налоговой декларации установлен не позднее 25.01.2024. При этом, подавать декларацию (по налогу на прибыль) иностранные компании, самостоятельно признавшие себя налоговыми резидентами, могут по той же форме, что и российские юридические лица. Крупнейшие плательщики предоставляют декларацию по месту своего учёта в отличии от остальных – по местонахождению [11]. Приведенный пример наглядно показывает, что превышение суммы обеспечительного платежа суммы налога на сверхприбыль после уменьшения на величину налогового вычета не позволяют исчислить налог на сверхприбыль к доплате, и, следовательно, влекут за собою возврат излишне уплаченного обеспечительного платежа, не признанного ЕНП, с уплатой процентов за невозврат в срок средств.

Заключение

Проведенное исследование дало возможность сделать следующие выводы, относительно рисков и преимуществ налога на сверхприбыль. Перегруженный требованиями, условиями и сравнениями описанный расчет налога на сверхприбыль позволяет иностранной компании – налоговому резиденту:

1. избежать уплаты налога на сверхприбыль при превышении суммы обеспечительного платежа суммы исчисленного налога после уменьшения ее на величину налогового вычета;

2. не допускать средней арифметической величины прибыли за 2021 и 2022 гг. выше 1 млрд руб., чтобы не платить налого на сверхприбыль при налоговой базе равной нулю;

3. взыскать излишне уплаченную сумма перечисленного обеспечительного платежа как уплаченного налога на сверхприбыль в федеральный бюджет.

Таким образом, неполучение ожидаемых налоговых доходов в федеральный бюджет от сверхприбыли возможно. При этом, налог на сверхприбыль является реальным инструментом прогнозирования возможного роста налоговых поступлений в федеральный бюджет с полученных прибыльных доходов в 2021-2022 гг. иностранными компаниями в России.

Библиографическая ссылка

Рубан-Лазарева Н.В. НАЛОГ НА СВЕРХПРИБЫЛЬ: МЕТОДИКА РАСЧЕТА УПЛАТЫ В ФЕДЕРАЛЬНЫЙ БЮДЖЕТ // Вестник Алтайской академии экономики и права. 2024. № 1. С. 131-136;URL: https://vaael.ru/ru/article/view?id=3222 (дата обращения: 16.02.2026).

DOI: https://doi.org/10.17513/vaael.3222