Введение

Экономическое содержание паевых инвестиционных фондов заключается в создании финансового капитала, обеспечивающего финансирование предприятий, путем консолидации коллективных инвестиций переданных в доверительное управление соответствующим фондам. Сформированный таким образом капитал, может служить инструментом долгосрочного финансирования предприятия, посредством рынка ценных бумаг.

В этой статье автор обобщает собственное новое определение паевых фондов, основанное на различных научных материалах и правилах работы паевых инвестиционных фондов.

Цель исследования: раскрыть экономическое содержание и определить роль паевых инвестиционных фондов – как инструментов долгосрочного финансирования предприятий.

Задачи исследования:

– определить понятийный аппарат паевого инвестиционного фонда- как инструмента долгосрочного финансирования

‒ уточнить экономическое содержание паевых инвестиционных фондов.

‒ уточнить определение паевых инвестиционных фондов исходя из поставленных задач.

Основное содержание понятийного аппарата паевого инвестиционного фонда

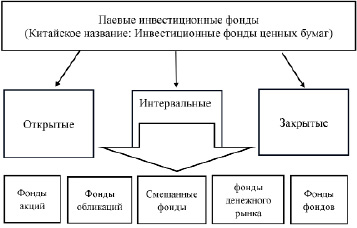

С развитием социальной экономики все больше людей хотят участвовать в инвестиционной деятельности. В качестве одного из инструментов инвестирования инвесторам стоит рекомендовать паевые инвестиционные фонды. Паевые инвестиционные фонды появились в России в 1990-е годы. В России были приняты соответствующие законы в 2001 году, а затем они быстро развивались. Закрытый фонд доминируют на российском рынке.

В 2001 году в России был принят закон об инвестиционных фондах. Федеральный закон от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах». Уточнено определение паевых инвестиционных фондов с юридической точки зрения [1].

Согласно российскому законодательству, существуют два типа инвестиционных фондов: акционерный инвестиционный фонд и паевой инвестиционный фонд. Объектом настоящего исследования являются принципы формирования и дальнейшего функционирования паевых инвестиционных фондов.

Этим вопросам посвящены труды многих ученых экономистов в России, это: А.Е. Абрамов, Н.И. Берзон, В.А. Галанов, Б.И. Алехин, А.Е. Абрамов, Я.М. Миркин, М.Н. Михайленко, A.A. Аузан, Е.М. Попова, О.В. Гончарук, Л.П. Харченко, Б.И. Алехин, М.Г. Янукян, А.Н. Буренин, В.Д. Миловидов, Б.Б. Рубцов, Д.В. Шопенко, E.H. Алифанова, В.В. Мануйленко, М.Б. Зельцер, П.Н. Лихутин, за пределами России это, прежде всего, Уоррен Баффетт, Чарльз Мангер, Джон Богл, Шарп Уильям, Юджин Фама, Бёртон Малкиел, Джордж Сорос, Лан Сяньпин и другие.

Конечно, на научной электронной библиотеке eLIBRARY.RU есть гораздо больше авторов, которые опубликовали свои собственные определения и понимания определения и основного экономического содержания паевых инвестиционных фондов в своих научных статьях.

Взаимные фонды, известные в России как паевой инвестиционный фонд, представляют собой метод косвенного инвестирования в ценные бумаги, обладающий характеристиками коллективного инвестирования и имеющий историю развития, насчитывающую более 150 лет с момента его создания. Он зародился в Соединенном Королевстве в 1868 году, быстро развивался в США в 1920-х годах и начал появляться в различных странах мира после 1980-х годов. Паевой инвестиционный фонд появились в России и Китае относительно поздно, в 1990-х годах [18].

Когда инвесторы владеют определенным количеством валюты, валюта в их руках может быть использована не только для обмена на товары, но и для инвестиций. Распространенные методы инвестирования включают банковские депозиты, облигации, паевые инвестиционные фонды и акции, драгоценные металлы, предметы искусства, недвижимость и т. д. Среди них инвестиционный риск банковских депозитов наименьший, но и прибыль также наименьшая, тогда как инвестиционный риск акций выше, а возможность получения высокой прибыли выше. Многие инвесторы из-за недостатка финансовых знаний нуждаются в профессиональном персонале, который поможет им в управлении активами (доверительном управлении). Этот распространенный метод инвестирования – паевые инвестиционные фонды. Таков рыночный спрос на паевые инвестиционные фонды.

В таблице приведены различные, наиболее значимые определения паевых инвестиционных фондов [1-3].

Правовое и экономическое содержание ПИФов

Определение паевых инвестиционных фондов с юридической точки зрения, представлено в российском законодательстве, где предусмотрено, что существует два типа инвестиционных фондов: акционерный инвестиционный фонд и паевой инвестиционный фонд. Объектом нашего исследования является паевой инвестиционный фонд (далее ПИФ) [1].

Наиболее значимые определения паевых инвестиционных фондов и инвестиционных компаний

|

Понятие |

Автор |

Мой комментарий |

|

Паевой инвестиционный фонд: – «…обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией. Паевой инвестиционный фонд не является юридическим лицом» [1] |

Федеральный закон от 29.11.2001 № 156-ФЗ (ред. от 27.01.2023) “Об инвестиционных фондах” (Сайт: Консультат Плюс) |

Этот закон был принят в 2001 году и определяет паевые инвестиционные фонды с юридической точки зрения. Следует отметить, что паевые инвестиционные фонды не являются юридическими лицами. |

|

Паевой инвестиционный фонд (ПИФ) – «… это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией» [2] |

НИУ ВШЭ Профессор Абрамов А.Е. (автор учебника «Инвестиционные фонды», С 74.) |

Определение паевых инвестиционных фондов здесь было предложено профессором Абрамовым А.Е. в 2005 году. Содержание его определения очень похоже на российское право. |

|

Паевой инвестиционный фонд – это имущественный комплекс без образования юридического лица [3] – «… несмотря на то, что российское законодательство дает определение паевым инвестиционным фондам, мы все равно можем объяснить или дать новое определение паевым инвестиционным фондам, исходя из нашего собственного понимания». |

НИУ ВШЭ Профессор Берзон Н.И. (Известный специалист в области ценных бумаг) |

Это определение было предложено в 2017 году проф. Берзон Н.И. на открытом уроке по видео на YouTube. |

|

Паевой инвестиционный фонд (ПИФ) является имущественным комплексом, без образования юридического лица, основанным на доверительном управлении имуществом фонда специализированной управляющей компанией с целью увеличения стоимости имущества фонда. Таким образом, подобный фонд формируется из денег инвесторов (пайщиков), каждому из которых принадлежит определённое количество паёв. |

Википедия – Паевой инвестиционный фонд. |

Опять же, паевые инвестиционные фонды не являются юридическими лицами и, следовательно, не платят никаких налогов. |

|

Инвестиционная компания – организация, осуществляющая коллективные инвестиции. Главными функциями инвестиционных компаний являются диверсификация инвестиций и управление инвестиционным портфелем, в который входят ценные бумаги разных эмитентов и другие виды фондовых инструментов. В соответствии с ситуацией данные финансовые посредники осуществляют покупку-продажу ценных бумаг, перераспределяя капитал в перспективные отрасли и предприятия. В российском смысловом поле, словосочетание «инвестиционная компания» часто обозначает юридическое лицо, обладающее лицензией Банка России на проведение как минимум брокерских и/или дилерских операций. |

Википедия – Инвестиционная компания |

Инвестиционные компании и паевые инвестиционные фонды, наоборот. Инвестиционные компании являются юридическими лицами, а паевые инвестиционные фонды – нет. |

|

Паевой инвестиционный фонд определен как особый способ организации финансовых ресурсов в форме коллективного финансового капитала, управляемый исключительно на доверительных началах. Экономическое содержание понятия паевых инвестиционных фондов заключается в создании финансового капитала, обеспечивающего финансирование предприятий, путем консолидации коллективных инвестиций переданных в доверительное управление, и которые могут служить инструментом долгосрочного финансирования предприятия, посредством рынка ценных бумаг. |

Сунь Далинь – 2023 г. |

Представленное здесь определение предложенное автором на основе экономического анализа характеристик паевых инвестиционных фондов. В диссертации автора показано собственное, развернутое доказательство указанного термина. |

Источники: составлено автором.

ПИФ – это особый имущественный комплекс, состоящий преимущественно из ценных бумаг и управляемый управляющей компанией на основе доверительного управления. По российскому законодательству определение инвестиционного фонда противоположно определению инвестиционной компании. Однако, понятие инвестиционной компании не имеет соответствующего юридического определения. Существуют две организационные формы инвестиционных компаний: общества с ограниченной ответственностью и акционерные общества, в обоих случаях они являются юридическими лицами.

Сравнение инвестиционных фондов и инвестиционных компаний показывает, что:

‒ инвестиционные фонды и инвестиционные компании имеют разные концепции и разную правовую основу:

‒ финансовые услуги инвесторам могут предоставлять как инвестиционные фонды, так и инвестиционные компании. В отличие от инвестиционных компаний, инвестиционные фонды не являются юридическими лицами;

‒ инвестиционные компании являются юридическими лицами и могут занимать деньги у банков; инвестиционные фонды не могут брать деньги у банков;

‒ инвестиционные фонды и инвестиционные компании имеют одинаковые инвестиционные цели. Все они инвестируют в рынок капитала в ожидании прибыли на капитал;

‒ инвестиционные фонды и инвестиционные компании обладают характеристиками коллективного инвестирования. Они состоят из множества физических и юридических лиц, включая частных и институциональных инвесторов;

‒ инвестиционные компании могут котироваться и торговаться на фондовых биржах, а некоторые типы взаимных фондов: фонды ETF и фонды LOF также могут котироваться и торговаться на фондовых биржах;

‒ инвестиционные фонды объединяют средства путем выпуска инвестиционных паев; инвестиционные компании этого не делают;

‒ инвесторы инвестиционных компаний являются акционерами компании, а инвесторы инвестиционных фондов – нет (т.е. они имеют различный статус).

После 2001 года некоторые авторы пересмотрели экономические характеристики паевых инвестиционных фондов, чему можно дать разные объяснения.

В 2005 году профессор Абрамов А.Е. предложил определение паевого инвестиционного фонда, подчеркнув экономическую особенность доверительного управления паевыми инвестиционными фондами. Содержание его определения очень похоже на российское право [2].

В 2017 году паевые инвестиционные фонды в очередной раз были определены профессором Берзоном Н.И. . Его определение можно разделить на две части. Первая часть – паевой инвестиционный фонд – это имущественный комплекс. Причина: множество общих категорий и специфических категорий паевых инвестиционных фондов, включая открытые фонды, закрытые фонды и интервальные фонды. Ещё фонды акций, фонды облигаций, фонды смешанных инвестиций, индексные фонды, фонды денежного рынка, фонды фондов и т.д.

Вторая часть – паевой инвестиционный фонд не являются юридическим лицом, а инвестиционной компанией. Если это юридическое лицо, налогообложение требуется; если это не юридическое лицо, налогообложение не требуется. Таким образом, инвестиционные компании облагаются налогом, а Паевой инвестиционный фонд не облагаются налогом, и в этом их главное отличие [3].

Профессор Берзон Н.И. предложил свое определение паевых инвестиционных фондов в 2017 году, а это означает, что каждый из нас может предложить новое определение, исходя из собственного понимания. Возможно, он сможет дополнить и улучшить более раннее.

Сунь Далинь предложил новое определение паевых инвестиционных фондов. Основные предпосылки заключаются в следующем [7-9]:

1) В процессе объединения средств, инвесторы паевых инвестиционных фондов состоят из персонального множества, включая частных инвесторов и институциональных инвесторов (коллективные инвестиции).

2) Паевые инвестиционные фонды для рационального вложения с целью получения дохода привлекают финансовые инструменты: акции, облигации и другие ценные бумаги. высоко доходных, на момент вложения, корпораций. Они представляют собой способ косвенного инвестирования в рынок ценных бумаг, поэтому в состав их капитала по-прежнему входят акции, облигации и другие ценные бумаги (финансовый капитал).

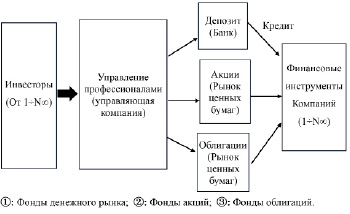

3) Во время работы паевых инвестиционных фондов многие инвесторы передают свои деньги профессионалам для управления активами, а затем профессионалы вкладывают деньги в рынок ценных бумаг для получения прибыли на капитал. (В Китае целью инвестирования взаимных фондов может быть только рынок ценных бумаг). При этом управляющая компания взимает определенную плату за управление, что имеет характер доверительного управления (доверительное управление). В условиях высокой ключевой ставки банковского процента в России, а с 16.11.2023 её величина составляет 15,00%, и наличии стойкой тенденции к росту, привлечение ресурсов инвестиционных фондов в качестве источников долгосрочного финансирования становиться более актуальным для предприятий.

Таким образом, мы можем сделать вывод: паевой инвестиционный фонд определен как особый способ организации финансовых ресурсов в форме коллективного финансового капитала, управляемый исключительно на доверительных началах, обеспечивающий длительный устойчивый рост. Паевые инвестиционные фонды представляют собой финансовый механизм, обеспечивающий долгосрочное финансирование устойчивого развития предприятий. Экономическое содержание понятия паевых инвестиционных фондов заключается в создании финансового капитала, обеспечивающего финансирование предприятий, путем консолидации коллективных инвестиций переданных в доверительное управление, и которые могут служить инструментом долгосрочного финансирования предприятия, посредством рынка ценных бумаг.

Опыт функционирования паевых инвестиционных фондов в Китае и России

В Китае и России суть паевых инвестиционных фондов аналогична и процесс работы паевых инвестиционных фондов можно условно разделить на три этапа:

1. Сбор средств: от частных инвесторов и/или институциональных инвестиционных учреждений профессиональной командой. Роль первого этапа – объединение средств и формирование финансового потенциала ПИФа.

2. Управление профессионалами: его целью является передача собранных финансовых средств (финансового потенциала) профессиональной команде для единого управления (рассмотрение и оценка объектов инвестирования).

3. Инвестирование финансового потенциала профессионалами на рынок ценных бумаг или в другие инвестиционные объекты с целью получения инвестиционного дохода.

Поскольку в Китае целью инвестиций паевых инвестиционных фондов может быть только рынок ценных бумаг, его китайское название: «Инвестиционный фонд ценных бумаг». При этом управляющая компания взимает определенную сумму комиссии за управление. Если плата за управление, взимаемая управляющей компанией, слишком высока, доход от инвестиций может быть ниже средней рыночной доходности. В Китае эти компании называют инвестиционные фонды, в России – управляющей компанией ПИФа.

Это распространенные типы паевых инвестиционных фондов в традиционном понимании. Но на самом деле существует гораздо больше типов инвестиционных направлений вложения, отраженных на рисунке 2.

Из перечисленных 16-ти видов, многие виды не распространены в повседневной жизни. Общими являются только категории паевых инвестиционных фондов показанные на рисунке 1 [10].

Кроме того, в последние годы на российском рынке быстро развиваются фонды ETF, а Китай внедрил инновационные фонды ETF и сформировал «Китайский ETF», название которого – фонд LOF. Это акт финансовых инноваций. На финансовом рынке Китая сосуществуют как фонды ETF, так и фонды LOF. Как ETF-фонды, так и LOF-фонды существуют на первичном и вторичном рынках. Иногда их цены различаются, и инвесторы могут использовать разницу в цене для арбитражных операций [15, 16].

В Китае важное место занимают открытые фонды, в России важное место занимают закрытые фонды. В этом главное отличие Китая от России. Закрытые фонды постепенно ликвидируются в Китае из-за их закрытого периода, что затрудняет поток средств.

С развитием экономической глобализации финансовые рынки также интегрируются с глобальными инвесторами.

Рис. 1. Приоритетные паевые инвестиционные фонды

|

Типы паевых инвестиционных фондов: |

||

|

1. Фонды акций |

7. Фонды товарного рынка |

13.Рентные фонды |

|

2. Фонды облигаций |

8. Хедж-фонды |

14. Кредитные фонды |

|

3. Фонды смешанных инвестиций |

9. Фонды недвижимости |

15. Фонды художественных ценностей |

|

4. Индексные фонды |

10. Ипотечные фонды |

16. Фонды долгосрочных прямых инвестиций |

|

5. Фонды денежного рынка |

11. Венчурные фонды |

*1-16 перечисление основных типов ПИФов. [11-14] |

|

6. Фонды фондов |

12. Фонды прямых инвестиций |

|

Рис. 2. Разнообразие типов инвестиционных направлений вложения

Фонды QDII и фонды QFII являются лучшими инструментами для инвесторов для осуществления трансграничных инвестиций. Они дают инвесторам возможность инвестировать в зарубежные финансовые рынки, и в то же время иностранные инвесторы также имеют возможность инвестировать в финансовый рынок нашей страны [17,18].

Методы корпоративного финансирования, взаимосвязаны с соответствующими с типами паевых инвестиционных фондов:

1. Банковский кредит – (Фонды денежного рынка)

2. Выпуск акций для привлечения средств – (Фонды акций)

3. Выпуск облигаций для привлечения средств – (Фонды облигаций)

4. Арендное финансирование – (Рентный фонды)

5. Зарубежное финансирование – (фонды QFII)

6. P2P – (интернет-кредит).

Сравнивая методы финансирования предприятий с типами паевых инвестиционных фондов, можно найти прямое соответствие между ними. Среди выше перечисленных, первые три соответствия являются наиболее распространенными [19, 20].

Поскольку типы паевых инвестиционных фондов соответствуют методам финансирования предприятий, а паевые инвестиционные фонды являются инструментами коллективного инвестирования, паевые инвестиционные фонды можно рассматривать как инструменты косвенного финансирования предприятий.

Рис. 3. ПИФ и корпоративное финансирование Источник: составлено автором

Инвестиции и финансирование взаимосвязаны. Паевые инвестиционные фонды – это инструменты коллективного инвестирования, которые имеют множество инвесторов и ориентированы на рынок ценных бумаг; в то время как выпуск акций или облигаций является методом корпоративного финансирования. Компании могут использовать коллективные инвестиционные инструменты для финансирования корпораций, с целью повышения

Стандартный срок действия российских закрытых инвестиционных фондов обычно составляет 3–15 лет, а срок корпоративного финансирования – не менее 5 лет. (Три года недостаточно и не подходят для корпоративного финансирования.)

Например: высотехнологические отрасли, станкостроении и др. капиталоёмкие отрасли могли бы привлекать финансовые ресурсы ПИФов, в условиях высокой ключевой ставки Банка России, за счет привлечения паевых взносов на срок не менее пяти лет. Инвесторы имеют возможность получать возврат вложенных финансовых ресурсов акциями компаний, куда были вложены средства инвестиционных фондов, тогда как основную часть вложенного капитала, в условиях закрытого паевого фонда, возможно получить после пятилетнего срока.

Деньги инвесторов вкладываются на рынок ценных бумаг или в банковские депозиты через паевые инвестиционные фонды. Предприятия завершают финансирование путем выпуска акций или облигаций. Или предприятие получает кредит в банке для завершения финансирования. И этот процесс финансирования представляет собой долгосрочный финансовый механизм. Паевые инвестиционные фонды являются инструментами косвенного финансирования предприятия.

Заключение

В данной статье уточняется экономическое содержание паевых инвестиционных фондов с учетом того, что паевые инвестиционные фонды обладают экономическими характеристиками коллективного инвестирования, доверительного управления и источником пополнения финансового капитала предприятий. Исходя из определения и характера паевых инвестиционных фондов, целесообразно уточнить следующее:

1. Паевой инвестиционный фонд – это система коллективного инвестирования. Инвесторы состоят из множества людей, включая частных инвесторов и институциональных инвесторов.

2. Паевой инвестиционный фонд – это трастовые (доверительные) инвестиции. Управление их активами осуществляют профессиональные управляющие.

3. Паевой инвестиционный фонд – это инструмент инвестирования в ценные бумаги, который инвесторы могут использовать для косвенного инвестирования на рынке ценных бумаг. Таким образом, активы взаимных фондов в основном представляют собой ценные бумаги и составляют финансовый капитал.

4. Паевой инвестиционный фонд не является юридическим лицом и поэтому не платит налогов. Напротив, инвестиционные компании являются юридическими лицами и облагаются налогом.

5. Инвестиционной целью паевого инвестиционного фонда является не одна инвестиционная цель, а совокупный портфель. Следовательно, портфель инвестиций способен обеспечить диверсификацию инвестиционных рисков.

В данной статье автор уточняет экономическое содержание паевых инвестиционных фондов путем перечисления и сравнения различных вариантов определений паевых инвестиционных фондов, а также предлагает свое новое определение паевых инвестиционных фондов, основанное на характеристиках паевых инвестиционных фондов.Автор объясняет виды паевых инвестиционных фондов и указывает на различия между паевыми инвестиционными фондами Китая и России.

Паевой инвестиционный фонд – это всего лишь инвестиционный инструмент, позволяющий инвесторам косвенно инвестировать в рынок ценных бумаг; у многих инвесторов обычно не так много свободного времени по причине работы, и они не могут проводить технический анализ рынка ценных бумаг каждый день. Или большинству инвесторов из-за недостатка финансовых знаний нужны профессионалы, которые помогут им управлять, своими активами. В то же время паевые инвестиционные фонды могут стать новым выбором для инвесторов.

Паевые инвестиционные фонды представляют собой финансовый механизм, обеспечивающий долгосрочное финансирование для обеспечения устойчивого развития предприятий. Паевые инвестиционные фонды являются инструментами коллективного инвестирования, инвесторы состоят из многих людей. Их объединенный капитал управляется профессиональным персоналом. Направление инвестиций – в основном акции, облигации и банковские депозиты. Методы корпоративного финансирования обычно включают заимствование у банков или выпуск акций или облигаций для финансирования. Методы корпоративного финансирования соответствуют категориям взаимных фондов. Деньги инвесторов вкладываются в акции, облигации и банковские депозиты через паевые инвестиционные фонды, а конечный денежный поток поступает в финансируемые им компании. Таким образом, можно сделать вывод, что паевые инвестиционные фонды являются косвенным инструментом финансирования предприятий и носят долгосрочный характер.

Библиографическая ссылка

Сунь Далинь ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ И РОЛЬ ПАЕВЫХ ИНВЕСТИЦИОННЫХ ФОНДОВ КАК ИНСТРУМЕНТА ДОЛГОСРОЧНОГО ФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЙ (ОПЫТ КИТАЯ И РОССИИ) // Вестник Алтайской академии экономики и права. 2023. № 12-1. С. 154-162;URL: https://vaael.ru/ru/article/view?id=3149 (дата обращения: 18.02.2026).

DOI: https://doi.org/10.17513/vaael.3149