Введение

Развитие экономики и конкуренции на рынке банковских продуктов актуализирует для коммерческих банков проблему получения актуальной и своевременной информации о клиентах для обеспечения эффективного функционирования. В связи с этим банковским учреждениям необходимо использовать различные методы оперативного получения этой информации [1]. Важным аспектом в данном вопросе является применение новейших методов маркетинговых исследований как основы сбора данных о потенциальных и существующих клиентах.

Маркетинговые исследования клиентов в современной деятельности коммерческого банка применяются недостаточно активно. Часто имеют место единичные опросы, которые не предоставляют банку комплексной информации для его эффективного функционирования. В связи с этим важным является применение современных методик постоянного исследования клиентуры банковских услуг, с целью выявления изменений в тенденциях их поведения, финансовой обеспеченности и т.д.

Большинство банков сегодня частично преодолели тяжелую ситуацию, которая возникла в результате мирового финансово-экономического кризиса. Однако, ее последствия и в дальнейшем в значительной степени влияют на их функционирование [2]. Основным из них является массовое снижение доверия к банковским учреждениям из-за невозможности в кризисный период выплатить средства их владельцам. В связи с этим сегодня все более актуальной для банков становится разработка определенных методик мониторинга потенциальных клиентов. Не менее важным является анализ тенденций и мнений уже существующих клиентов с целью налаживания долгосрочных отношений с ними.

Цель исследования: изучение современных методик банковского маркетинга в условиях цифровой трансформации и выявление направлений его дальнейшего развития.

Материал и методы исследования

В ходе исследования использованы формально-логический, системно-структурный, функциональный методы, а также их комбинации в рамках рассматриваемой проблемы. Информационной базой исследования послужили различные научные публикации по исследуемой тематике, справочные и информационные издания финансово-кредитных учреждений, официальные корпоративные интернет-сайты.

Результаты исследования и их обсуждение

В процессе реализации банковских услуг и продуктов, банковские учреждения сталкиваются с определенными трудностями, связанными, прежде всего, со специфичностью услуги как таковой [6]. Абстрактность, неотделимость услуги от ее источника, непостоянство качества и несохраняемость для дальнейшего использования – специфические особенности банковской услуги [3]. Специфичность банковских услуг и продуктов не оставляет сомнений в эффективности использования маркетинга как инструмента адаптации к рыночным условиям.

Постоянно растущая конкуренция среди коммерческих банковских учреждений не просто заставляет банки использовать большее количество рекламы, но и полностью менять концепцию маркетинга. Повышение лояльности постоянных клиентов и привлечение новых зависит от степени использования современных методов стимулирования продаж, связанных с развитием цифровых технологий.

Достижения в области информационных технологий и следование коммерческим банком той или иной маркетинговой концепции тесно взаимосвязаны. Именно развитие информационных технологий вносит свои коррективы в выбор той или иной маркетинговой стратегии, на которой и базируется общая маркетинговая концепция [8].

Изменив свою ИТ-стратегию, банки могут создать и вывести на рынок новые, персонифицированные услуги, повысить уровень лояльности клиентов и расширить базу новых.

Такие термины как «цифровая экономика», «Internet – банкинг» прочно вошли в лексикон современного человека. Это подтверждает факт глубокой интеграции информационных технологий в жизнедеятельность человека.

Цифровая экономика представляет собой особый уклад, появившийся в результате технологических революций, в последствии ставший передаваться через электронные каналы и оказавшийся доступным глобально [4]. Она включает в себя не только глобальный интернет – маркетинг, но и электронную коммерцию как особый вид торговли неосязаемыми товарами, услуги удаленного пользования и дистанционную работу.

Если оглянуться назад, то можно проследить историю платежных систем и цифровых финансовых услуг за последние 20-30 лет – от активного внедрения банкоматов (АТМ), банковских карт до предоставления большого объема услуг удаленно и в любое время, с переходом на обслуживание в режиме «24/7».

Цифровая трансформация является главным условием эффективной работы на рынке банковских услуг. В этих условиях создается принципиально новая бизнес-модель, происходит полный пересмотр традиционно сложившихся подходов к решению проблем расширения клиентской базы, повышается качество и скорость сервиса.

Новый этап развития финансовой индустрии неизбежно ведет к цифровой трансформации, банковские продукты, услуги, маркетинг и продажи, клиентское обслуживание и операционные процессы переводятся в цифровую среду.

Цифровизация набирает темпы и создает конкуренцию существующим традиционным бизнес-моделям. Быстро растет объем рынка мобильных и бесконтактных платежей, Р2Р сервисов, цифровых валют и пр. Мобильность, ориентированность на клиента, персонализация предложения являются основными составляющими концепции цифрового банка. Первые цифровые банки появились в США, а затем в Западной Европе (таблица 1).

Таблица 1

Крупнейшие цифровые банки 2018 г.*

|

«Цифровой банк» |

Страна |

|

Ally Bank |

США |

|

Nationwide Bank |

Великобритания |

|

CIT Bank |

США |

|

Bank of Internet USA |

США |

|

Synchrony Bank |

США |

|

Barclays Bank Delaware |

США |

|

Discover Bank |

США |

|

Sallie Mae Bank |

США |

|

Incredible Bank |

США |

|

AloStar Bank of Commerce |

США |

*Источник: toptenreviews.com

Сейчас они развиваются со скоростью происходящих вокруг изменений и с увеличением потребности в цифровых услугах.

К 2025 году потребность пользователей в цифровых услугах может возрасти до 60%.

Летом 2018 года DBS Bank получил глобальное признание, Euromoney назвал его «Лучшим цифровым банком мира» и «Лучшим в мире банком МСП». Это первый банк Азии и Сингапура, который выиграл две награды в мировой категории за выдающиеся достижения в 2018 году.

По оценке эффективности и повсеместности своих цифровых преобразований DBS считается первым банком в мире, он разработал методологию для измерения финансовой ценности, созданной путем оцифровки. Благодаря своей методологии цифровой оценки стоимости он смог разработать эффективный бизнес-план для обеспечения цифрового поведения среди клиентов, что упростило общение клиентов с банком в Интернете.

В докладе Designinga Sustainable Digital Bank IBM отмечает, что инфраструктура цифрового банка оптимизирована для цифровых взаимодействий в реальном времени, а внутренняя культура подразумевает высокую скорость изменения цифровых технологий. IBM рассматривает цифровой банкинг по четырем направлениям (таблица 2):

Модель А – цифровой банковский бренд. Классические банки, использующие большое количество legacy-систем, бизнес-процессов, стремятся стать ближе к новому типу потребителя – «продвинутому» потребителю, ориентированному на цифровые бренды, соответствующие новым требованиям. Эти банки презентуют новые бренды, предлагая уникальные продукты, адаптированные к потребностям более молодого поколения. В большинстве случаев разработка новых брендов основывается на уже сложившейся банковской инфраструктуре. К банкам данной модели относятся FRANK банк OCBC (Сингапур) и LKXA от Caixa Bank (Испания).

Модель B – банк с цифровыми каналами. Отличие банков этой модели от предыдущей состоит в ориентации структуры на совершенствование уже имеющегося пользовательского опыта. Как правило, такие банки используют back-office и банковскую лицензию действующих банков, перепродают их продукты посредством более удобного пользовательского интерфейса. К таким банкам можно отнести, например, Moven (США) и Rocketbank (Россия).

Модель C – цифровой филиал банка. Данная модель объединяет в себе два подхода: цифровой пользовательский опыт и новые бизнес-процессы. Банки этой группы фактически являются отдельной организацией, имеющие более гибкий и модульный back-end, использующей лучший опыт работы с клиентами. К числу таких банков относятся Hello Bank от BNP Paribas и «Точка», являющаяся филиалом «Открытия».

Модель D – полностью цифровой банк. Банки этой группы разрабатывают все свои продукты на основе цифровых технологий. К ним необязательно относятся банки без отделений, но их клиенты ожидают взаимодействия в основном посредством цифровых каналов. К ним относится Fidor Bank (Германия) и ТКС.

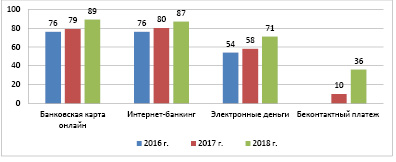

Согласно данным исследования Mediascope, самыми популярными способами оплаты в интернете остаются банковские карты, интернет-банкинги и электронные деньги. Больше всего выросла аудитория сервисов электронных денег: в этом году с их помощью платят онлайн 71% опрошенных – по сравнению с прошлым годом их доля выросла на 22,8%. Банковскими картами рассчитываются 88,9% респондентов – на 12,2% больше, чем в прошлом году. Интернет-банкинги используют 87,2% опрошенных – по сравнению с прошлым годом рост доли составил 8,9%.

Популярность набирает еще один способ онлайн-оплаты – мобильные бесконтактные платежи. Аудитория таких сервисов в 2018 году выросла в 3,5 раза – ими пользуются 36,3% респондентов. Чаще онлайн-платежи совершают люди 18-34 лет. Карты и интернет-банкинги лидируют по популярности у представителей всех возрастов, кроме самой молодой группы: у респондентов 12-17 лет электронные деньги и интернет-банкинги одинаково популярны, карты – чуть меньше (рисунок).

Таблица 2

Модели цифрового банкинга*

|

Модель |

Продукты, продажи, маркетинг |

Каналы |

Бэк-офис |

Банковская лицензия |

|

А – цифровой банковский бренд |

Самостоятельно |

Часто совмещают с родительским банком |

Совмещают с родительским банком |

Используют лицензию родительского банка |

|

В – банк с цифровыми каналами |

Самостоятельно |

|||

|

С – цифровой филиал банка |

Самостоятельно |

|||

|

D – полностью цифровой банк |

Самостоятельно |

|||

*Источник: составлено автором

Использование современных видов платежей

Источник: Mediascope.net

Эти цифры соответствуют высоким показателям для иностранных крупных розничных банков. Более 60% активных пользователей цифровых каналов (смс, сайта, приложения) – почти 25 млн. чел. – в основном используют только мобильное приложение и уже даже практически не заходят в традиционную веб-версию. За год этот показатель вырос на 64%. В среднем каждый клиент заходит в мобильное приложение 19 раз в месяц. Число пользователей онлайн-каналов быстро растет по всей стране. Увеличивается не только аудитория, но и активность совершения платежей: медианное изменение здесь составило 75,3%. На Камчатке, в Липецкой, Владимирской, Новгородской и Пензенской областях наблюдалось двукратное увеличение потока платежей.

Стандартному банковскому обслуживанию потребители все чаще будут предпочитать мобильный банкинг и интернет-банкинг. Цифровой, пользовательский и клиентский опыт будет становиться более совершенным и информационно-обеспеченным. Это предполагает слаженное цифровое банковское взаимодействие между потребителем и бизнесом, новые возможности, ориентированные на создание собственных криптовалют, биометрические системы аутентификации, не требующие ввода пароля, сервисы и предложения, привязанные к географическому положению, а также диалоговые интерфейсы.

Как показывает мировая практика, основные преимущества цифрового банка выглядят следующим образом:

1. Оцифрование бизнес-процессов банка – использование графических моделей бизнес-процесса, тесно интегрированных с реальным выполнением бизнес-процесса в информационных системах (изменения проходят с минимальной задержкой во времени), а также наличие электронного документооборота, системы измерения и регистрации большого количества информации (показатели KPI, операционные риски, списки сотрудников и клиентов при выполнении бизнес-процесса).

2. Продукты (услуги) и каналы продаж ориентированы на самообслуживание клиентов и предоставляются в цифровом виде.

Цифровой банк включает в себя дистанционное банковское обслуживание (интернет-банк и все связанные сервисы), мобильные приложения, интернет-эквайринг, межбанковские сервисы, быстрый вывод новых продуктов (услуг) в продажу.

3. Квалифицированный персонал – наличие собственных digital-команд, объединяющих компетенции бизнеса, ИТ и маркетинга, функциональных команд, работающих вместе на постоянной основе. Корпоративная культура банка ориентирована на цифровой бизнес и инновации.

4. Системная архитектура банка – практически все информационные системы банка должны быть тесно интегрированы между собой, образуя единую платформу. При этом партнеры банка должны иметь возможность разрабатывать новые собственные сервисы и интегрировать их с продуктами (услугами) банка (например, предоставление сервиса по продаже строительных услуг и товаров при оформлении ипотечных кредитов в банке).

«Цифровые» банки позволят сэкономить ресурсы для открытия дополнительных офисов, исключить затраты на обслуживание банкоматной сети и ее страхование, а также расходы на инкассацию, внести существенную экономию времени в обслуживании юридических и физических лиц (таблица 3).

Таким образом, использование цифрового банкинга экономит более одного часа при совершении одного платежа. Современные тенденции многим банкам диктуют необходимость сокращения филиальной сети в связи с ростом бесконтактных операций. Естественно, это уменьшает поток клиентов в отделениях. Соответственно, их содержание становится нерентабельным. Поэтому приходится сокращать численность структурных подразделений в отдельных городах до одного. Либо вообще оставлять только представителя в виде точки продаж. В то же время нельзя забывать о ряде факторов, подталкивающих, если не на расширение численности структурных подразделений, то хотя бы на их сохранение. Например, многие функции, как минимум на текущий момент, в ряде кредитных организаций недоступны через интернет. Также только внедряется удаленная идентификация. Нельзя забывать и о более возрастном поколении, которое отдает приоритет личным контактам с представителем банка.

Мы провели SWOT-анализ по цифровому банковскому обслуживанию, который отражает сильные и слабые стороны цифрового банкинга, а также возможности и угрозы (таблица 4).

Цифровой банкинг позволяет пользователю легко контролировать все свои финансовые операции, а значит – контролировать ситуацию в целом. Как следствие, такая прозрачность повышает лояльность и доверие пользователей к банку не только как к бренду, но и как к финансовому партнеру.

Использование цифровых технологий в банковском маркетинге сводится к стандартным и инновационным формам продвижения банковской услуги [7].

К стандартным формам маркетинга возможно отнести медийную и контекстную рекламу, передаваемую через глобальную сеть Интернет.

Медийная реклама включает в себя баннерную рекламу в Интернете. Она считается наиболее часто использующейся банковскими учреждениями, так как ее эффективность возможно отследить по числу кликов на баннер, по числу переходов на сайт банка, представляющего данный баннер.

Использование коммерческими банками медийной рекламы связано также с высоким уровнем доверия к ней и ее запоминаемостью. Согласно статистическим данным, лидерами по запоминаемости являются интернет – баннеры и всплывающие окна.

Таблица 3

Сравнение затрат времени для подготовки и проведения одного банковского платежа в традиционном и цифровом банке

|

Наименование операций |

Традиционные банки |

Цифровые банки |

|

Составление платежного документа |

4 мин |

4 мин |

|

Проверка платежного документа |

2 мин |

1 мин |

|

Печать платежного документа |

2 мин |

- |

|

Поездка в банк |

30 мин |

- |

|

Обслуживание в банке через операциониста (при отсутствии очереди) |

15 мин |

- |

|

Поездка из банка в офис |

30 мин |

- |

|

Итого |

1 час 23 мин |

5 мин |

Таблица 4

SWOT-анализ цифрового банкинга

|

Strengths (сильные стороны) |

Weaknesses (слабые стороны) |

|

|

|

Opportunities (возможности) |

Threats (угрозы) |

|

|

Контекстная реклама банков представляет собой короткие текстовые объявления, которые показываются в результатах поиска по определенному запросу пользователя справа и под поисковой строкой [5]. Такая реклама банка отлично подходит для сообщения об определенных специальных предложениях, так как запускается в считанные часы.

Инновационные формы продвижения банковских услуг и продуктов заключаются в использовании онлайн каналов более узкой специализации, то есть вытеснение традиционных отделов банка каналами в интернете, обусловленное уменьшением оборота наличных денежных средств в экономике.

«Internet – банкинг» по праву является эффективным достижением развития цифровых технологий, применяемых в банковском маркетинге. «Internet – банкинг» позволяет клиентам банка управлять своими счетами и совершать различные финансовые операции через Интернет.

Использование «Internet – банкинга» также позволяет наладить эффективную обратную связь с клиентами, что немаловажно для реализации маркетинговых стратегий и концепций управления коммерческим банком. Через подобную систему банк продвигает свои продукты и услуги, и чем проще и понятнее интерфейс программы, чем больше количество операций может провести клиент, использую данную систему, тем ближе и лояльнее становятся потенциальные потребители банковских услуг.

«Internet – банкинг» является составляющей отдельного направления маркетинга в банке, а именно Интернет – маркетинга. Подобное направление предполагает высокую степень персонализации пакетов банковских услуг и продуктов для конкретного потребителя, с которым имеется устойчивая связь на основе технологий глобальной сети.

По оценкам исследователей, доля проектов в сети Интернет, за последние два года, в маркетинговых бюджетах коммерческих банков превысила 75%. Это свидетельствует о том, что использование цифровых технологий в банковском маркетинге превалирует над использованием традиционных видов маркетинговых коммуникаций [4].

Банковские учреждения стремятся постоянно совершенствовать свою маркетинговую концепцию, реализуемую через глобальную сеть Интернет. В данном случае важно понимать степень влияния цифровых технологий на клиента. В ближайшем будущем потребитель банковских услуг и продуктов станет самостоятельно инициировать изменения, будет доступен всегда и везде.

Выводы

Интернет ресурс пользуется огромной популярностью в банковской системе. В современных реалиях существование банковского учреждения без использования информационных технологий в маркетинге невозможно. Использование различных видов интернет-маркетинга позволяет привлекать новых клиентов, расширять уже существующий рынок. Не вызывает сомнения, что те банки, которые сегодня уделяют этим перспективным инструментам маркетинга должное внимание, уже завтра получат серьезное преимущество перед своими запаздывающими конкурентами. Приоритетным в данном аспекте является онлайн исследования клиентов (опросы через Интернет, по мобильному телефону, рассылка анкет и т.д.). Пока их доля составляет относительно небольшой процент, однако она быстрыми темпами растет. Основными преимуществами данного метода является экономия времени и материальных ресурсов, проведение его в режиме реального времени, легкость анализа его эффективности. В связи с этим банкам, наряду с разработкой систем предоставления он-лайн услуг, следует разрабатывать также системы онлайн сбора информации. Это позволит получать оперативные данные о клиентах и частично снизит затраты на проведение исследований.

Таким образом, разработка и проведение эффективных исследований клиентуры банковскими учреждениями позволит последним улучшить свое взаимодействие с ними и повысить показатели своей деятельности на рынке. Важным для банка является комбинирование собственных маркетинговых исследований с услугами компаний, которые осуществляют их профессионально. Также банковским учреждениям следует использовать современные методы исследований с использованием Интернета, различных видов телефонной связи, поскольку у них есть необходимая информация о том, как напрямую связаться с клиентами.

Библиографическая ссылка

Цединов О.А., Бадма-Горяева Э.О. РАЗВИТИЕ БАНКОВСКОГО МАРКЕТИНГА В УСЛОВИЯХ ЦИФРОВОЙ ТРАНСФОРМАЦИИ // Вестник Алтайской академии экономики и права. 2019. № 2-1. С. 170-177;URL: https://vaael.ru/ru/article/view?id=308 (дата обращения: 26.02.2026).