Банковский сектор и его регулирование в современной России

Согласно закону «О банках и банковской деятельности», банком является кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

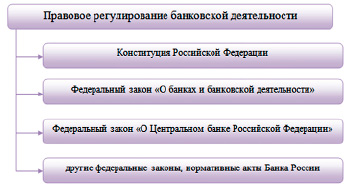

Рис. 1. Правовое регулирование банковской деятельности

Правовое регулирование банковской деятельности осуществляется законами, представленными на рисунке 1.

Банковская система находится в числе значимых механизмов финансовой системы РФ, которая оказывает существенное влияние на деятельность всех экономических процессов в обществе.

Для банковской системы экономическая сущность заключается в выполнении посреднических функций, в процессе предоставления услуг контрагентам. Полученные банками денежные средства предоставляются предприятиям на временное пользование на конкретных условиях кредитования. Банки выполняют одну из ключевых ролей в экономических отношениях, накапливая денежные средства и создавая условия развития потребления.

Регулирование банковской системы со стороны государства это сложный процесс. На первый взгляд, уполномоченные органы власти влияют на процессы на уровне макроэкономики, которые связаны с денежно-кредитными отношениями. Эти процессы косвенно или прямо оказывают влияние на стабильность национальной валюты.

Таким образом, от финансового состояния банковской системы зависит экономическая безопасность государства и его экономический суверенитет.

Для того чтобы улучшить государственное регулирование банковской деятельности необходимо создать единую концепцию развития всей денежно-кредитной системы страны. Данная концепция должны быть составлена с учетом государственного, федеративного, политического, экономического устройства современной России. Только с учетом этих особенностей может образоваться эффективный государственный механизм, который будет обеспечивать стабильность банковской системы.

Для того, чтобы обеспечить финансовую устойчивость государства, необходимо создать стабильную и эффективную банковскую систему. Однако повышение эффективности можно добиться совершенствование правовой и законодательной базы, связанных с деятельностью баков РФ.

Становление цифровизации банковской деятельности в России

Современный этап развития общества в РФ отличается развитием цифровизацией разных сфер, включая банковскую. В наиболее упрощенной форме под цифровизацией понимается преобразование имеющейся информации в цифровую форму. Также под цифровизацией понимается два типа изменения операционных моделей, если рассматривать в контексте бизнес литературы. Первая модель подразумевается под собой перенос сообщений в цифровые каналы, а под второй – автоматизация рутинных операций. Обе эти модели имеют тесную связь между собой [1].

Основные существенные изменения в банковской сфере произошли за последние несколько лет. Люди все быстрее адаптируются к технологиям, что позволяет создавать более низкозатратные, но в то же время более эффективные процессы.

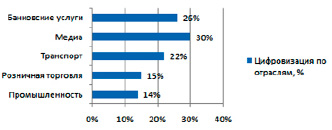

Рис. 2. Ранжирование бизнес-приоритетов цифровой трансформации по отраслям, %

Рис. 3. Предпосылки цифровизации

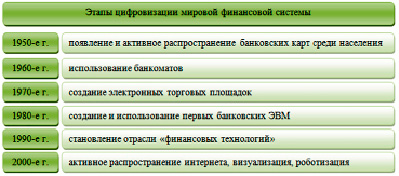

Рис. 4. Этапы цифровизации мировой финансовой системы

IT сфера позволяет внедрять новые технологии банковскому сектору. Автоматизация процессов на основе анализа больших данных, искусственного интеллекта, дистанционного доступа делают экономическую сферу в России одним из самых инновационных. Цифровая трансформация по отраслям представлена на рисунке 2 [2].

У цифровизации банковской деятельности имеются предпосылки, представленные на рисунке 3.

Два последних условия взаимосвязаны между собой, так как при введении новых технологий необходимо их регулирование на нормативно правовом уровне.

Стоит отметить, что первоначальные технологии, которые заложили основу цифровизации и стали постепенно внедряться в общественную жизнь, включая экономику, появились уже в XX в. Основные этапы цифровизации мировой финансовой системы представлены на рисунке 4 [3].

Хоть эти технологии появились в России немного позже, то теперь их уровень приблизился к общемировому. Это видно по анализу развития нормативного правового регулирования деятельности кредитных организаций.

Первые технологии были внедрены в начале 80-х годов XX в. Банки впервые стали использовать первые электронно-вычислительные машины в своей деятельности в 1987 г. Эти машины использовались для обработки информации первостепенно в учреждениях Госбанка. При этом если информация обрабатывалась в информационно-вычислительных станциях организаций Госбанка, то для этих учреждений предоставление отчетности не было обязательным [4].

В 1991 году был создан расчетный кассовый центр для автоматизации данных. Поэтому первыми, где произошли цифровые трансформации, стали платежные и расчетные банковские операции [5].

12 марта 1998 г. был урегулирован обмен электронными документами при осуществлении расчетов между Банком России, финансовыми организациями и клиентам. Система банковских электронных срочных платежей была введена в действие 25 апреля 2007 г. Положением Банка России «О системе валовых расчетов в режиме реального времени Банка России» [6]. Основной задачей этого документа было регламентирование расчетов в безналичной форме.

Цифровизация это обязательно необходимый комплекс действий программно-технического обеспечения транзакционных услуг, которые осуществляются в первую очередь через использование банковских переводов. Однако для этого необходимо разрабатывать информационные и программные нововведения.

Важно подчеркнуть, что необходимо технологическое совершенствование, которое становится реализуемым в результате законодательных изменений в практике осуществления услуг банков, иначе было невозможно достижение текущего уровня развития цифровых технологий.

Появление интернет-банкинга связано с развитием технологий удаленного оказания банковских услуг в России. На территории России эта технология впервые была применена в 1998 году, с тех пор она все ещё используется, в её основе система «Домашний банк», предназначенный для физических лиц, и созданный специалистами из автобанка [7].

Со временем меняется модель управления кредитными учреждениями и их взаимодействие с клиентами (таблица 1).

По данным таблицы можно сделать вывод, что количество кредитных учреждений в РФ снизилось в 1,9 раз. Это связано с изменением региональной политики кредитных организаций, снижением затрат на содержание филиалов и офисов, электронный документооборот, переход на удаленные каналы обслуживания. Крупные банки завоевали существенную долю рынка, что поспособствовало жесткой конкуренции среди малых и средних банков и ухожу с рынка части из них. Возможности кредитных организаций растут с каждым годов за счет внедрения передовых решений в сфере дистанционного обслуживания (таблица 2) [8].

За анализируемый период выросли количество и объем платежей в 1,5 раза и 1,4 раза соответственно, что свидетельствует об увеличении использования безналичных расчетов. Увеличилось открытие счетов как физических, так и юридических лиц, значит доступность банковских услуг выросла. Рост выпуска банковских платежных карт говорит о том, что количество клиентов кредитных организаций растет. При этом снижается количество банкоматов, так как люди стали меньше использовать наличную оплату при совершении покупок [9].

Цифровизация услуг в области персонализированных предложений приводит к тому, что контроль за предоставлением сервиса значительно снижается. В связи с этим возрастают мошеннические действия.

Таблица 1

Количество действующих кредитных организаций и их структурные подразделения в РФ

|

Форма |

2017 |

2018 |

2019 |

2020 |

|

Кредитные организации |

591 |

530 |

464 |

428 |

|

Дополнительные офисы |

19002 |

20701 |

20167 |

19726 |

|

Филиалы |

991 |

825 |

663 |

572 |

|

Кредитно-кассовые офисы |

1912 |

1957 |

2206 |

2140 |

|

Операционные офисы |

7166 |

6696 |

5722 |

5578 |

Таблица 2

Показатели деятельности российских кредитных учреждений в сфере дистанционного обслуживания клиентов

|

Показатель |

2017 |

2018 |

2019 |

2020 |

|

Количество платежей, млн |

1110,1 |

1265,5 |

1472,9 |

1659,8 |

|

Объем платежей, млрд руб. |

374209,0 |

415239,7 |

472999,1 |

527311,7 |

|

Количество счетов, открытых юр. лицами, тыс. |

4080,9 |

4765,0 |

5432,2 |

5983,2 |

|

Количество счетов, открытых физ. лицами, тыс. |

145990,6 |

170010,0 |

199412,7 |

223657,4 |

|

Количество электронных терминалов в организациях торговли (услуг), тыс. |

1671 |

2021 |

2466 |

2745 |

|

Количество банковских карт, тыс. |

250982 |

267251 |

270634 |

280284 |

|

Количество банкоматов |

207927 |

206059 |

199708 |

199568 |

В сфере информационных технологий существуют риски мошенничества и угрозы кибератак, что негативно сказывается на банковской деятельности, так как финансовые учреждения обязаны сохранять конфиденциальность и целостность информации. Главный интерес участников автоматизированного взаимодействия зачастую заключен в легкодоступности информации об их деятельности, коммерческих действиях, защищенности данных и конфиденциальности. Материальный урон могут нанести подобные действия, как искажение, фальсификация, разглашение личной информации, действия, направленные дезорганизацию процессов обработки.

В связи с этими неправомерными действиями, риски утечек информации достигают опасных масштабов, в результате этого требуется больше инвестировать в сферу информационной безопасности, это касается как отдельных компаний, так и государства.

Риски ошибок программного обеспечения являются результатом искажения кода программы, внесенные по разным причинам в процессе разработки, в итоге это ведет к снижению эффективности программы, или отказу. Подобные сбои ведут к экономическим затратам из-за простоя оборудования и рабочей силы, а так же могут снизить репутацию перед клиентами. В связи с этим возникает потребность государственного вмешательства в процесс внедрения инноваций и научно-технического развития. Однако чрезмерный контроль со стороны государства в процессы инновации и автоматизации могут существенно замедлить прогресс, а наоборот слабое регулирование не позволит привлечь необходимые ресурсы и инвестиции.

Развитие цифровых технологий являет собой причину увеличения теневой экономики, по причине того, что появляются новые технологические возможности для увеличения теневой экономики. Поэтому изменения в области цифровизации предполагает изменение мышления и культуры банковских организаций.

Важным направление цифровой трансформации является изучение потребностей потребителя. Именно используя этот подход, можно повысить эффективность деятельности в будущем, и реагировать на колебания на рынке. Потребителя интересует та компания, которая может быстро и удобно предоставить необходимые услуги.

В настоящий момент уровень развития социальных сетей и искусственного интеллекта создает беспрецедентные возможности для тех, кто предоставляет финансовые услуги. Поставщики соответствующих услуг трансформируют собственный бизнес, с целью внедрения цифровых технологий.

По итогу, клиенты финансовых организаций хотят получить таргетированный, персонализированный опыт. В потребительские желания клиентов входит способность поставщиков услуг интуитивно понимать, чего клиенты хотят, что позволит устранять потенциальные проблемы ещё на этапе их обнаружения. Это позволит обеспечить требуемые интеллектуальные возможности на заключительном этапе выбора необходимых ресурсов, и осуществить оптимизацию взаимодействий.

Цифровая трансформация среды и бизнес-процессов

Внедрение цифровых технологий в банковской отрасли началось одним из первых. Наиболее крупные банки за счет своего объема капитала могут использовать новейшие технологии в своей деятельности, соответственно и расширять спектр своих услуг, что поспособствует созданию собственной экосистемы. Малые и средние банки имеют в своем распоряжении меньшие объемы капитала, поэтому им необходимо искать свою группу населения. У клиентов тоже будет большой выбор услуг в разных кредитных организациях и в зависимости от потребностей выбирать нужные.

Ежегодно растет количество потребителей банковских услуг, которые используют дистанционные каналы обслуживания, например мобильные приложения, сайты и т.п. в связи с этим можно сделать вывод, что цифровизация банковской отрасли в Российской Федерации имеет перспективы роста.

Согласно документу, который выпустил Банк России в 2018 году «Основные направления развития финансовых технологий на период 2018-2020 гг.», были выделены наиболее перспективные технологии в сфере банковского обслуживания (рисунок 5) [10].

Влияние каждого вида перспективных финансовых технологий на его конкурентную позицию кредитной организации, а также достоинства и недостатки, представлены в таблице 3.

По данным таблицы видно, что внедрение финансовых технологий повышает конкурентоспособность банка, а также показывает их выгоду и риски.

Рис. 5. Перспективные финансовые технологии

Таблица 3

Виды финансовых технологий в обеспечении конкурентоспособности кредитной организации [11].

|

Наименование технологии |

Влияние на конкурентоспособность |

Достоинства |

Недостатки |

|

Искусственный интеллект |

Персонализация банковских продуктов и услуг |

Быстрая обработка и выявление клиентских предпочтений |

Снижение живого общения с клиентом |

|

Блокчейн |

Повышение защищенности операций |

Ускорение процессов при взаимодействии контр-агентов |

Отсутствие правового регулирования |

|

Виртуальная и дополненная реальность |

Повышение удовлетворенности клиентов |

Возможность симуляции сложных клиентских ситуаций |

Низкий уровень технологического развития клиентов |

|

Биометрическая идентификация |

Построение психологического профиля клиента |

Создание единой системы идентификации клиента |

Необходимость дополнительной защиты личных данных клиентов |

|

Мобильные технологии (облачные сервисы) |

Повышение доступности банковского сервиса |

Усиление персонализации банковских продуктов |

Необходимость освоения клиентами современных технологий |

Согласно данным, проведенным компанией McKinsey, при развитии цифровизации в банковской отрасли для финансовых учреждений снижается стоимость затрат продажи новых продуктов или услуг примерно на 40-60%. Это свидетельствует о благоприятной тенденции [12].

Однако существуют препятствия для развития цифровизации, такие как финансовая неграмотность населения. При этом с ростом внедрения цифровой трансформации в банковские процессы, растут и риски утечки персональных данных клиентов, что снижает количество потенциальных пользователей, особенно старшего поколения [13].

Ввиду стремительного внедрения цифровизации в банковскую деятельность, необходима быстрая реакция со стороны Банка России. Если с его стороны будет происходить быстрое принятия решений, то это поспособствует более быстрому развития цифровых технологий в России [14].

Можно сделать вывод о том, что рынок цифровизации в банковской сфере за последние несколько десятков лет претерпел существенные изменения. С каждым годом цифровые трансформации происходят все быстрее. Исторически консервативные банки начинают больше взаимодействовать с другими участниками рынка, расширяя спектр своих услуг и принося большую пользу для клиентов не только банков, но и других организаций. Крупнейшие банки создают свои экосистемы и становятся не просто банками, а значимыми учреждениями для развития экономики страны. Трансформация технологических процессов существенно изменяет традиционные представления о банковских продуктах и услугах, добавляется все больше сервисов для удобства использования и повышения скорости исполнения.

Библиографическая ссылка

Изофатенко М.В., Никулина И.Е. ИСТОРИЯ РАЗВИТИЯ ЦИФРОВИЗАЦИИ БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ В РОССИЙСКОЙ ФЕДЕРАЦИИ // Вестник Алтайской академии экономики и права. 2023. № 10-1. С. 41-47;URL: https://vaael.ru/ru/article/view?id=2989 (дата обращения: 18.02.2026).

DOI: https://doi.org/10.17513/vaael.2989