Введение

Развитие экосистемы финансовых услуг является не только широко обсуждаемым в последние годы вопросом, но и регуляторным трендом. В 2007 году была принята Директива Европейской комиссии по платежным услугам 2007/64/EC (далее PSD1 – от англ. Payment Service Directive), что стало одним из наиболее значимых событий для «диджитализации» европейской экономики в целом и платежной индустрии в частности. Ключевая цель PSD1 заключалась в обеспечении такого уровня удобства, эффективности и безопасности трансграничных платежей между странами-членами Европейского союза, какая обеспечивается для «домашних» внутригосударственных платежей. Кроме прочего, PSD1 ввела новую категорию лицензируемых провайдеров платежных услуг – «платежное учреждение» (англ. payment institution), осуществляющих деятельность по приему платежей, но не принимающих денежных средств во вклады, не предоставляющих не связанных с оказанием платежных услуг кредитов и не эмитирующих электронных денег. В целом, объектом регулирования PSD1 выступает именно деятельность платежных учреждений.

Материал и методы исследования

Европейская комиссия по платежным услугам выделяет три укрупненных направления деятельности платежных учреждений:

• переводы денежных средств без открытия банковского счета;

• платежные услуги, оказываемые операторами связи;

• полноценная деятельность поставщиков платежных услуг (англ. Payment Service Provider) – в т.ч. кредитовые переводы, прямое дебетование и платежи с использованием банковских карт. [3]

Под платежными услугами в PSD1 подразумеваются:

• переводы и снятие наличных денег с расчетного счета, а также все операции, необходимые для управления расчетным счетом;

• совершение платежных операций, включая перевод денежных средств на расчетный счет провайдера платежных услуг и платежных операций с использованием средств кредитной линии, предоставленной пользователю платежных услуг (прямое дебетование, операции, совершенные с использованием платежных карт или аналогичных средств платежа, кредитовые переводы);

• перевод денежных средств;

• платежные операции в пользу оператора компьютерных или телекоммуникационных сетей с использованием телекоммуникационных, цифровых и информационных технологий [1].

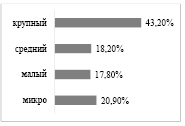

Стоит отметить, что при посредничестве платежных учреждений – более «гибких» в части коммерческих условий и нюансов технической реализации, чем банки и крупные эквайеры – минимизируются трудности, связанные с «выходом на рынок» высокорисковых торгово-сервисных предприятий (High-Risk Merchant Account), а также части предприятий микро и малого бизнеса, концентрирующих на себе почти 40% EVA нефинансового сектора Европы по данным на 2016 год (рисунок 1).

Рис. 1. Распределение EVA нефинансового сектора Европы в зависимости от размера бизнеса в 2016 г. (составлено автором по данным European Commission)

Платежные учреждения обязаны составлять аудируемую ежегодную консолидированную отчетность, а также в достаточном объеме раскрывать информацию об условиях проведения операций конечному потребителю. Потребителю платежных услуг должны быть заблаговременно сообщены:

• идентификационная информация перевода денежных средств;

• максимальные сроки оказания услуги;

• полная стоимость оказания платежной услуги для пользователя с детализацией, если это требуется;

• информация об обменном курсе совершаемой конверсионной операции.

После получения платежного поручения этот список расширяется и включает, также объем платежной операции в валюте, в которой исполнено платежное поручение и дату получения платежного поручения.

PSD1 регламентируется, также, информация, предоставляемая получателю денежных средств. Такая информация включает:

• реквизиты платежной операции;

• объем платежной операции в валюте зачисления;

• полную стоимость оказания платежной услуги для получателя денежных средств с детализацией, если это требуется;

• информацию об обменном курсе совершаемой конверсионной операции;

• дату кредитования.

За рядом исключений, только платежные учреждения могут оказывать платежные услуги на территории стран-участников Европейского союза [1]. Включение в законодательство этих и других требований странами-участниками Европейского союза должно было быть выполнено до 01 ноября 2009 года. Имплементация требований PSD1 в национальное законодательство стран-участников Европейского союза – яркий пример наднационального регулирования, ведущего к качественному росту транспарентности и доступности платежных услуг на международном уровне. Таким образом, PSD1:

• открыла новые возможности для развития предпринимательской инициативы в форме инновационных стартапов, обозначив «правила игры» в рамках лицензии «payment institution»;

• способствовала созданию благоприятных условий для высокорисковых торгово-сервисных предприятий (High-Risk Merchant Account) – в т.ч. части микро и малого бизнеса, – испытывающих трудности с прямым доступом к услугам банковского эквайринга и расчетно-кассового обслуживания;

• обеспечила рост уровня обслуживания частных пользователей платежных услуг;

• сформировала правовые основы для единого рынка платежей Европы и Единой платежной системы в зоне евро (SEPA).

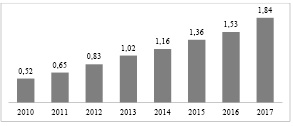

PSD1 была принята в 2007 году. Соответствующее предложение Европейской комиссии по платежным услугам было сформировано в 2005 году. Очевидно, что в течение последних лет рынок розничных платежей существенно эволюционировал за счет многочисленных технических инноваций, вследствие чего значительно возросло число электронных платежей. Динамика изменения объема операций B2C-сегмента электронной коммерции за период с 2010 по 2017 год представлена на рисунке 2.

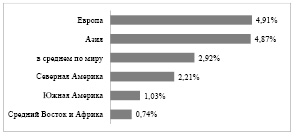

Так, например, объем операций B2C-сегмента электронной коммерции в 2015 году составил 1,36 трлн. долл., а средний относительный годовой прирост составил 20% за период с 2010 по 2017 г. Кроме того, Европейский союз демонстрирует наиболее высокую долю электронной коммерции в ВВП по сравнению с остальным миром. Доля электронной коммерции в ВВП в 2017 году в разрезе субрегионов представлена на рис. 3.

Европа с показателем 4,91% опережает безусловного лидера в абсолютных показателях – страны Азии (4,87%) и на 68% превосходит средние мировые значения (2,92%). Помимо роста объема связанных с электронной коммерцией платежей, особое внимание следует уделить распространению концепции персонального финансового менеджмента и наиболее распространенному ее выражению – агрегации банковских и иных счетов в едином пользовательском интерфейсе (далее – UI), аналитике частных доходов и расходов, составлению индивидуальных и семейных бюджетов. К наиболее известным примерам таких разработок можно отнести появившиеся в 2006 году сервисы Wesabe и Mint.

Рис. 2. Динамика изменения объема операций В2С-сегмента электронной коммерции за период с 2010 по 2017 гг., трлн. долл. (составлено автором по данным Ecommerce Foundation)

Рис. 3. Доля электронной коммерции в ВВП в 2017 году по субрегионам, % (составлено автором по данным Ecommerce Foundation)

Услуги агрегации финансовой информации в будущем были признаны «мировой технологической инновацией» в исследовании о влиянии PSD1 на рынок платежных услуг Европы, выполненном компаниями London Economics, iff и PaySys в 2013 году. [5, с. 44].

Таким образом, необходимость пересмотра и модернизации Директивы Европейской комиссии по платежным услугам закономерна и очевидна. Финальный вариант обновленной Директивы 2015/2366 (далее – PSD2) был принят в 2015 году. Основными «сформулированными рынком» проблемами к этому моменту стали:

• возникновение технологических инноваций в сфере электронной коммерции, выходящих за пределы регулирования PSD1;

• недостаточность регуляторной методологии в области обеспечения безопасности проведения операций новыми посредниками на рынке платежных услуг.

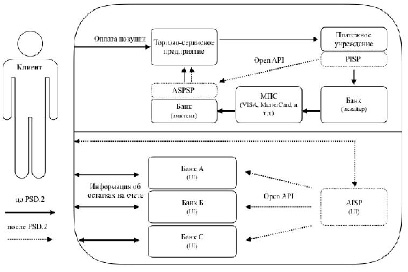

PSD2 сконцентрировала внимание на определении границ деятельности посредников при совершении платежных операций, а также вопросах безопасности платежей. PSD2 выделяет традиционных провайдеров с «полной» лицензией – ASPSP (англ. Account Servicing Payment Service Providers), которыми выступают банки – , а также т.н. «третьи лица» – TPP (англ. Third Party Providers). К TPP относят:

• провайдеров инициации платежа – PISP (англ. Payment Initiation Service Provider);

• провайдеров доступа к информации по счету – AISP (англ. Account Information Service Provider);

• эмитентов и эквайеров платежных инструментов. [2, с. 2]

PISP содействует плательщику в формировании от его имени электронного платежного поручения и передает эту информацию торгово-сервисному предприятию. PISP не занимается непосредственно переводом денежных средств, поэтому денежные средства плательщика не могут находиться на счетах PISP – последний лишь оказывает услуги информационно-технологического взаимодействия. AISP, в свою очередь, позволяет клиенту управлять бюджетом и заниматься финансовым планированием, агрегируя в едином UI информацию об остатках на счетах клиента в одной или нескольких кредитных организациях (рис. 4).

Такой механизм взаимодействия стал возможен, т.к. PSD2 обязывает ASPSP предоставлять доступ для TPP при получении согласия клиента к части своих информационных систем с использованием открытых API для инициации платежей и обеспечения доступа к информации по счетам. Подробную информацию о порядке взаимодействия, описание протокола и иную информацию для разработчиков ASPSP обязаны публиковать на своих веб-сайтах для соответствия требованиям PSD2. ASPSP открывают клиентскую базу как для TPP, так и для других ASPSP, что фактически означает формирование единой клиентской базы в странах Европейского союза. Очевидно, что одной из ключевых проблем при подобной организации становится проблема безопасности пользовательских персональных и аутентификационных данных.

Рис. 4. Схема организации работы TPP в рамках PSD2 и соответствующих операций до внедрения PSD2 (составлено автором)

Для решения этой проблемы PSD2 обязывает ASPSP действовать в рамках процедур т.н. SCA (англ. – Strong Customer Authentication). SCA подразумевает использование динамических кодов подтверждения операции, а также двухфакторной аутентификации плательщика при отправке им распоряжения о переводе денежных средств. Динамический код подтверждения представляет собой одноразовый пароль для подтверждения операции, получаемый плательщиком по согласованному средству связи (напр. SMS-сообщение или электронное письмо). Двухфакторная аутентификация подразумевает использование как минимум двух из трех категорий доказательств аутентичности:

• знание (информация, которой обладает только субъект аутентификации: пароль, PIN-код и т.д.);

• имущество (вещь, которой обладает только субъект аутентификации: карта, токен и т.д.);

• свойство субъекта (свойства, гарантирующие уникальность субъекта аутентификации: физиологические и поведенческие биометрические данные).

Результаты исследования

Внедрение PSD2 влечет за собой революционные изменения, призванные обеспечить новый уровень проникновения платежных услуг на рынке Европы. Такого рода изменения требуют значительных государственных затрат на их разработку, внедрение и контроль исполнения, а также колоссальных затрат банков на обновление информационных систем, разработку API и комплаенс-контроль. Резонно будет предположить, что внедрение PSD2 – это попытка привлечь инвестиции в европейский финансово-технологический сектор, мировой объем которых по некоторым оценкам составит 150 млрд. долл. за период с 2019 по 2021 г. [5, с. 26]. Для банков внедрение PSD2 сопровождается существенными капитальными и операционными затратами, а также необходимостью адаптировать бизнес-модели к новой конкурентной среде.

Необходимость адаптации бизнес-моделей банков к новым условиям обусловлена высокой конкуренцией, снижением маржинальности банковского бизнеса, требованиями целевой аудитории к качеству предоставляемых финансовых сервисов. «Размытие» лояльной аудитории сопровождается проникновением на рынок компаний, обладающих более узнаваемым брендом, чем банки: крупнейших технологических компаний, производителей смартфонов, операторов сотовой связи, социальных сетей и т.д.

В сложившихся условиях выделим три бизнес-модели для банков (таблица).

Во-первых, банк может выступать как интегратор сторонних продуктов (как инициации платежа, так и агрегации финансовой информации) в собственные UI. В таком случае, обладая широкой лояльной аудиторией и значительной экспертизой, а также поддерживая собственные инновации, банк сокращает время вывода востребованных инновационных продуктов на рынок. Данный подход подразумевает низкие затраты на разработку, поскольку интеграция готовых решений в условиях Open API значительно дешевле разработки собственных. Ключевой целью банка здесь становится удержание текущей клиентской базы и рост показателя LTV. Такой подход наиболее актуален для т.н. High Street Banks – крупных кредитных учреждений с большим количеством отделений и высоким уровнем гудвилла. На сегодняшний день, «интеграторами» можно назвать Barclays или Nordea. С другой стороны, банк может заниматься собственной разработкой инновационных продуктов для инициации платежа и агрегации финансовой информации и их дальнейшей реализацией в собственных UI, а также партнерской сети с использованием Open API. Кроме того, бизнес-модель «интегратора» открывает возможности для совместной разработки инновационных продуктов в партнерстве с другими банками и TPP.

Вторая бизнес-модель наиболее актуальна для «молодых» технически развитых учреждений, активно участвующих в борьбе за клиента «с улицы», кросс-продажах и поиске новых направлений бизнеса. К примерам «инноваторов» можно отнести большинство успешных «необанков», в т.ч. N26 или Starling Bank.

Третий подход к организации бизнеса в условиях, сформированных PSD2 и смежными документами, заключается в создании «цифровой платформы», сочетающей в себе в том числе элементы первых двух бизнес-моделей [8, с. 21].

Бизнес-модели для банков в условиях новой конкурентной среды

|

Бизнес-модель |

Содержание |

Преимущества |

Недостатки |

Пример |

|

1. «Интегратор» |

Интеграция сторонних продуктов в собственные интерфейсы |

Высокая скорость вывода релевантных запросам рынка продуктов; низкие затраты на разработку. |

Репутационный риск, связанный с зависимостью от уровня сервиса и скорости реагирования на инциденты третьих лиц; низкая маржинальность. |

Barclays |

|

2. «Инноватор» |

Самостоятельная разработка инновационных продуктов и их реализация в собственных и партнерских интерфейсах. |

Высокая скорость реагирования на инциденты; более точный таргетинг предложений для собственной клиентской базы; высокая маржинальность. |

Низкая скорость вывода релевантных запросам рынка продуктов; высокие требования к уровню экспертизы; высокие затраты на разработку. |

N26 |

|

3. «Цифровая платформа» |

«Маркетплейс» для собственных продуктов банка, сторонних ASPSP и TPP, ТСП электронной коммерции и др. |

Сочетание преимуществ «Интегратора» и «Инноватора»; потенциальная возможность захвата существенной доли рынка. |

Сочетание недостатков «Интегратора» и «Инноватора»; наиболее высокие затраты на разработку; высокие риски потери инвестированного капитала и компании вследствие «разрушения» бизнес-процессов. |

- |

Источник: составлено автором.

«Цифровая платформа» должна стать единым «маркетплейсом» для собственных продуктов банка, сторонних ASPSP и TPP, торгово-сервисных предприятий электронной коммерции и т.д. В данном случае требуется полное переосмысление деятельности банка – как с точки зрения стратегии, так и текущей организационной структуры и бизнес-процессов. На это могут пойти только лидеры рынка, обладающие исключительными ресурсами и экспертизой. На наш взгляд, однозначно релевантных данной бизнес-модели примеров банков на сегодняшний день нет.

Заключение

Таким образом, результатами внедрения PSD2 должны стать:

• продвижение конкуренции на рынке платежей и развитие инноваций, связанные с легитимизацией TPP и обязанностью ASPSP публиковать Open API для предоставления участникам рынка доступа к использованию банковских счетов клиентов для инициации платежей (PISP) и агрегации финансовой информации (AISP);

• усиление безопасности проведения платежных операций путем формализации требований к аутентификации клиента (SCA);

• совершенствование защиты потребителей платежных услуг путем детализации и регламентации базовых прав и обязанностей сторон при оказании платежных услуг.

В условиях изменившейся структуры рынка платежных услуг банкам, заинтересованным в развитии или, по меньшей мере, сохранении трансакционного и платежного направлений бизнеса, необходимо адаптировать бизнес-модели к новым условиям. В зависимости от располагаемых ресурсов и стратегических приоритетов, предлагаются три бизнес-модели: «интеграционная», «инновационная» и модель «цифровой платформы».

Однако заявлять об однозначно положительном влиянии PSD2 на платежный рынок преждевременно. Ближайшие годы покажут, насколько успешно смогут банки адаптировать бизнес-модели к новым условиям и «компенсировать» затраты на разработку и поддержку Open API, а также кто станет ключевыми бенефициарами новых регуляторных требований.

Библиографическая ссылка

Бояринцев В.И. ИЗМЕНЕНИЯ В БИЗНЕС-МОДЕЛЯХ БАНКОВ ПОД ВЛИЯНИЕМ ПЛАТЕЖНОЙ ДИРЕКТИВЫ PSD2 // Вестник Алтайской академии экономики и права. 2019. № 2-1. С. 64-70;URL: https://vaael.ru/ru/article/view?id=294 (дата обращения: 15.02.2026).