Введение

В условиях обострения геополитической ситуации оценка кредитных рисков становится одной из наиболее актуальных проблем финансовых организаций. Несмотря на сложные внешнеэкономические условия и общую неопределенность на рынках, финансовый сектор стремится не снижать объемы кредитования реального сектора и экономики в целом, что делает правильную оценку кредитного риска жизненно важной для инвесторов и финансовых организаций [1]. Оценка кредитного риска позволяет определить основные параметры предоставления инвестиционных ресурсов. Финансовые организации и инвесторы в России разрабатывают собственные подходы по хеджированию таких рисков. Они активно используют методы оценки финансовых показателей заемщиков на основе публичной финансовой информации, информации предоставленной заемщиком (как прошедшей аудит, так и неаудированной), отраслевых обзоров и прочих доступных источников.

В условиях сокращения открытых источников информации о предприятиях и повышения общей настороженности рынка в части предоставляемой и раскрываемой информации, риски, связанные с неопределенностью, кратно повышаются и оказывают значительное влияние на процесс и результаты оценки экономической эффективности кредитования [2].

Чтобы провести всестороннюю оценку кредитных рисков необходимо выбрать наиболее существенные показатели для каждого заемщика (а в некоторых случаях и его гарантов), учитывая сложившуюся геополитическую ситуацию.

Цель исследования – определить методы и подходы для эффективного управления кредитным риском финансовых организаций в условиях геополитической нестабильности, снижения доступности открытой информации о заемщиках, санкционного давления и постоянно меняющейся конъюнктуры рынков.

Материал и методы исследования

Риски, связанные с кредитным финансированием, можно разделить на две основные группы:

1. Индивидуальные риски, которые зависят от деятельности конкретной финансовой организации и качества набранного ею кредитного портфеля. Такие риски возникают из-за неэффективной методики оценки кредитоспособности заемщика, ошибок в скоринговых моделях, юридических недостатках кредитных договоров, что может приводить к невозможности вернуть выданное финансирование. Проблемы могут также возникнуть в процессе обслуживания долга, поэтому особое внимание следует уделять оценке качества обеспечения, предоставляемого заемщиком.

2. Общие риски, которые, в свою очередь, не зависят непосредственно от деятельности конкретной финансовой организации или её заемщиков. Как правило, таким рискам подвержен весь рынок и на уровне отдельных компаний такие риски являются малоуправляемыми.

Для комплексной оценки кредитного риска заёмщиков подавляющим большинством финансовых организаций применяются следующие группы показателей [3]:

1. Показатели рентабельности, на основании которых можно сделать выводы об эффективности деятельности предприятия и маржинальности его продукции. Обычно выделяются коэффициенты: рентабельность продаж, собственного и задействованного капитала и активов предприятия. Сделанная на их базе оценка эффекта финансового рычага позволяет определить оптимальную стоимость кредита для заемщика.

2. Коэффициенты ликвидности, которые служат для оценки платежеспособности заемщиков и покрытия их обязательств активами распределенные по степени срочности. Принято выделять показатели: мгновенной, текущей, долгосрочной и абсолютной ликвидности.

3. Индикаторы финансовой устойчивости, которые включают коэффициенты: капитализации, финансирования, финансовой автономии, обеспеченности собственными оборотными средствами (капиталом).

4. Показатели деловой активности, которые включают различные показатели скорости оборачиваемости различных категорий активов и обязательств компании и коэффициенты фондоотдачи.

Совокупность этих показателей позволяет оценить степень потенциального риска банкротства заемщика и может помочь финансовым организациям принять решение о включении заемщика в свой портфель. Стоит отметить, что ответственность за возврат кредитных как правило несут солидарно как сам заемщик, так и его поручитель или гарант, кредитоспособности которых также требует тщательного исследования [4].

Для принятия рациональных решений финансовые организации используют скоринговые модели и математические методы [5, 6]. Одним из таких методов является расчет коэффициентов корреляции, которые позволяют оценить статистическую взаимосвязь между различными переменными моделей. Коэффициент корреляции может быть положительным, отрицательным или нулевым, что соответственно будет указывать на наличие и силу связи между переменными.

Для графического представления коэффициента корреляции используется так называемая диаграмма рассеяния, где центральными значениями выступают принятые в соответствующей отрасли нормальные значения финансовых показателей.

Метод вычисления коэффициента корреляции зависит от типа шкалы, к которым относятся переменные. В данном случае для использования подходит коэффициент корреляции Пирсона (r), который измеряет степень линейной связи между переменными.

Для расчета коэффициента корреляции Пирсона для массива из n значений {x1,i; x2,i}сначала определяются средние значения факторов по формуле:

Затем корреляция между ними определяется по формуле:

Значения коэффициента корреляции находятся в диапазоне от -1 до +1 и интерпретируются следующим образом:

1. Значение близкое к -1 указывает на отрицательную корреляцию, где при возрастании x1 уменьшается x2;

2. Значение близкое к 0 означает слабую корреляцию и, соответственно, низкую зависимость переменных друг от друга;

3. Значение близкое к +1 указывает на положительную корреляцию, то есть высокую степень связи между переменными, где при возрастании x1 также увеличивается x2.

При этом сила связи не зависит от направленности и определяется по абсолютному значению коэффициента корреляции. Максимальное абсолютное значение коэффициента корреляции равно 1, а минимальное 0.

Для расчета выбранных финансовых показателей и последующего анализа корреляционных зависимостей могут использоваться данные бухгалтерской отчетности организаций (бухгалтерский баланс и отчет о прибылях и убытках), налоговая отчетность, МСФО отчетность (при наличии) и другие источники данных как о заемщике, так и о его поручителях и гарантах.

Результаты исследования и их обсуждение

На основе предоставленной информации были проведены расчеты коэффициентов корреляции между финансовыми показателями трех заемщиков и их гарантов по данным их квартальной отчетности в 2022 году.

Принимая во внимание ограниченный доступ к финансовой информации о компаниях, было выделено 3 ключевых показателя (из различных групп), которые позволяют сделать оценку основных параметров кредитного риска. Такими 3 показателями являются:

1. Рентабельность задействованного капитала;

2. Показатель быстрой ликвидности;

3. Коэффициент обеспеченности собственными оборотными средствами.

Результаты расчетов показали наличие предполагаемой зависимости между заемщиками и гарантами по выбранным индикаторам. По выбранным заемщикам была построена критериальная модель потенциального невозврата кредита. Методика её построения заключается в расположении значений показателей организаций-заемщиков по горизонтали, а организаций-поручителей – по вертикали. Критериальное значение было выбрано в соответствии с нормативной величиной показателей [7]:

1. Для оценки рентабельности задействованного капитала используется точка 0. По результатам расчетов наблюдается положительная корреляция.

2. Для коэффициента быстрой ликвидности – значение 1,5–2 единицы. По результатам расчетов наблюдаемая корреляция является отрицательной.

3. Для показателя обеспеченности собственными оборотными средствами – значение 0,1 единицы, и также наблюдается отрицательная корреляция.

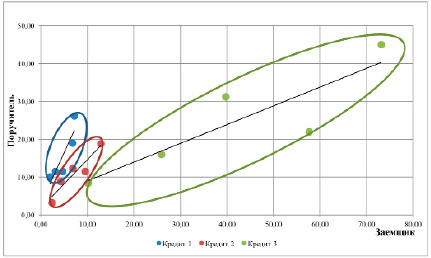

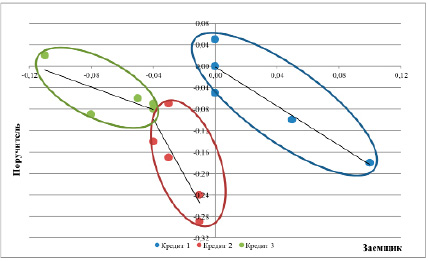

Из рисунка 1 можно сделать вывод о том, что между рентабельностью задействованного капитала заемщика и гаранта существует положительная корреляционная связь. Когда значение рентабельности задействованного капитала заемщика увеличивается, оно также увеличивается и у гаранта, и наоборот.

Рис. 1. Корреляция показателя рентабельности задействованного капитала

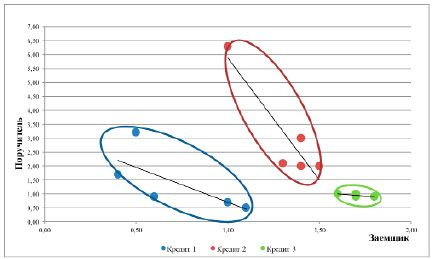

Рис. 2. Корреляция показателя быстрой ликвидности

Зона прибыли на рисунке 1 показывает, что компания с кредитом 3 имеет наилучшие условия по рентабельности задействованного капитала, так как значение показателя рентабельности изменяется значительно и находится в положительной области. Это может свидетельствовать о том, что у компании с кредитом 3 более успешная и прибыльная деятельность, что снижает риски для банка-кредитора.

Рис. 3. Корреляция показателя обеспеченности собственными оборотными средствами

Анализ данных по рентабельности задействованного капитала позволяет более точно оценить финансовое положение заемщика и поручителя, а также их способность погашать кредит и начисленные проценты в срок. Это важный показатель для финансовых организаций, так как он позволяет определить уровень риска при предоставлении кредита и принять обоснованные решения о вложении финансовых ресурсов [8, 9].

Из анализа рисунка 2 следует, что большая часть значений показателей быстрой ликвидности находится за пределами нормативных величин как для поручителей, так и для заемщиков. Наклон прямой коэффициента корреляции обратный, что говорит о том, что коэффициент быстрой ликвидности находятся в отрицательной зоне. Это, в свою очередь, что указывает на высокий кредитный риск. Чем ближе значение коэффициента к -1, тем выше будет риск невозврата кредита.

При рассмотрении отдельных заемщиков можно выделить следующее:

• У компании с кредитом 2 показатель быстрой ликвидность соответствует принятой норме;

• У компании с кредитом 3 коэффициент быстрой ликвидности отрицателен и находится ниже нормативного значения.

• У компании с кредитом 1 верхняя часть значений быстрой ликвидности находится в положительной области, а нижняя часть – в отрицательной.

Анализ рисунка 3, который отражает корреляцию между обеспеченностью собственными оборотными средствами поручителя и заемщика показывает, что эта зависимость находится в зоне повышенного риска. Коэффициент корреляции отрицателен, что указывает на невозможность возврата кредита за счет собственных средств.

Заключение

Таким образом, проведенный анализ корреляционных зависимостей между заемщиками и поручителями указывает на повышенный уровень кредитного риска, особенно сильное негативное влияние на который оказывает коэффициент быстрой ликвидности и показатель обеспеченности собственными оборотными средствами как у заемщика, так и у поручителя. Такой анализ позволяет финансовым организациям с достаточным уровнем достоверности оценивать риски и принимать информированные решения о предоставлении кредита.

Полученные исходящие данные моделей отражают оценку корреляционных связей между рассматриваемыми показателями. Коэффициент корреляции Пирсона позволяет определить, насколько две переменные «пропорциональны» друг другу. Пропорциональность указывает на наличие линейной зависимости.

При этом важно отметить, что значение коэффициента корреляции не зависит от масштабов измерения и может применяться как для оценки среднего и малого бизнеса, так и быть частью модели оценки кредитного риска крупных корпораций. Корреляция считается высокой, если зависимость может быть представлена прямой линией на графике с положительным или отрицательным углом наклона. Такая прямая, построенная с использованием метода наименьших квадратов, называется прямой регрессии.

Рассчитанные коэффициенты корреляции позволяют определить оптимальную для кредитования пару поручитель-заёмщик, выбор которой будет сопряжен с наименьшим кредитным риском. Также предлагаемый метод позволяет разбить заемщиков по зонам с минимальным, умеренным и критическим кредитным риском, что позволяет выработать оптимальную стратегию кредитования исходя из заданного уровня риск-аппетитом финансовой организации [9, 10].

Таким образом, предлагаемая корреляционная модель, построенная на данных финансовой отчетности, позволяет выявить кредитный риск, связанный с финансированием предприятий, принимая во внимание финансовое положение поручителя по кредиту.

Проведенные расчеты показывают, что высокий уровень взаимосвязи между заемщиком и поручителем (коэффициенты корреляции r > 0,70 по всем таблицам) может иметь как положительную, так и отрицательную направленность. Анализ данных показывает, что коэффициенты быстрой ликвидности и обеспеченности собственными оборотными средствами имеют обратную взаимосвязь, в то время как корреляция по рентабельности задействованного капитала прямая. Это позволяет сделать вывод о наличие тесной взаимосвязи между заемщиком и гарантом и дает возможность финансовым организациям более глубоко оценивать кредитный риск.

В рассмотренных случаях видно, что, несмотря на повышающий тренд рентабельности задействованного капитала, уровень риска для кредитора все еще считается недопустимым из-за тенденции к снижению двух других показателей – быстрой ликвидности и обеспеченности собственными оборотными средствами. Это свидетельствует о том, что геополитическая ситуация влияет оценку финансовыми организациями рисков.

В статье рассмотрен один из вариантов модели, который может быть успешно применен в практической деятельности российских финансовых организаций для построения скоринговых моделей, оценки кредитного риска и управления кредитным портфелем с целью обеспечить надлежащие параметры его эффективности.

Библиографическая ссылка

Леонтьев Д.А., Лещинская А.Ф. РАЗРАБОТКА ЭФФЕКТИВНОЙ СИСТЕМЫ ОЦЕНКИ КРЕДИТНЫХ РИСКОВ ФИНАНСОВЫХ ОРГАНИЗАЦИЙ В УСЛОВИЯХ ГЕОПОЛИТИЧЕСКОЙ НЕСТАБИЛЬНОСТИ // Вестник Алтайской академии экономики и права. 2023. № 8-1. С. 82-87;URL: https://vaael.ru/ru/article/view?id=2939 (дата обращения: 18.02.2026).

DOI: https://doi.org/10.17513/vaael.2939