Введение

Листовые древесные материалы, в состав которых входят фанера и шпон, занимают значительную часть в общем объеме товаров из древесины на мировом рынке.

Фанера широко применяется в строительстве, мебельном производстве, в автомобилестроении, судостроении и вагоностроении. Строганый шпон используется для облицовки деревянных дверей, а лущеный – как полуфабрикат для производства фанеры.

Развитие производства листовых материалов началось в середине девяностых годов и связано со стремительным экономическим ростом стран Азиатско-Тихоокеанского региона. На текущий момент доля азиатских стран в глобальном производстве составляет более 60% [3].

Россия традиционно занимала одно из ведущих мест в поставках фанерной продукции на зарубежные рынки. Отдельным российским фанерным комбинатам уже более ста лет. При этом российские предприятия постоянно усовершенствуют технологии производства, инвестируя средства в научно-исследовательские и опытно-конструкторские разработки. По данным Market research future, флагман российской фанерной промышленности – компания «Свеза» в январе 2022 года создала уникальный сорт березовой фанеры, не проводящей электричество (поверхность листов покрыта диэлектрическим лаком).

Материалы и методы исследования

Авторами был проведен статистический анализ рынка листовых древесных материалов, таких как фанера клееная, панели фанерованные и аналогичная слоистая древесина (код ТН ВЭД 4412), а также листы для облицовки, шпон для фанеры и прочая древесина, распиленная вдоль, разделенная на слои, или лущеная толщиной не более 6 мм (код ТН ВЭД 4408).

Эмпирической базой для статистического анализа послужили данные Росстата и Федеральной таможенной службы, зеркальная статистика торговых партнеров UN Comtrade, а также информация ФАО ООН о внешней торговле продукцией ЛПК в странах мира.

Следует отметить отдельные расхождения информации зеркальной статистики торговых партнеров и таможенной статистики России. Основными причинами несопоставимости данных в отдельных источниках называют методологические особенности представления информации, а также запрет со стороны некоторых государств представления в широкий доступ статистики по отдельным товарным группам [4]. Таким образом, используемую в процессе анализа информацию из зарубежных источников будем считать оценочной. По мере открытия данных российской таможенной статистики (в настоящий момент она публикуется укрупненно) будет проведена корректировка расчетов.

Для анализа были использованы статистические методы (показатели структуры и динамики), кластерный анализ и графические методы исследования.

Результаты исследования и их обсуждение

Производство фанерной продукции в России осуществляется в большей степени в центральной и северо-западной части страны.

Наиболее крупными компаниями, занимающими значительную долю в общем объеме отечественного производства, являются: холдинг «Свеза» (включает производственные мощности в Ленинградской, Вологодской, Пермской, Костромской, Свердловской области и Великом Устюге), Segezha group (Вятский фанерный комбинат), деревообрабатывающая компания группы «Илим Тимбер» (Иркутская область), Сыктывкарский фанерный завод, Жешартский фанерный завод (республика Коми), Череповецкий фанерно-мебельный комбинат.

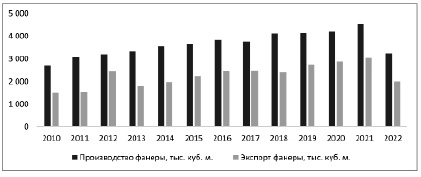

До введения западных санкций объемы производства и экспортных поставок фанеры непрерывно увеличивались (рис. 1). После вступления в силу ограничительных мер загрузка производственных мощностей «Свезы» стала составлять порядка 35%. На других предприятиях наблюдалась аналогичная ситуация. Сокращению производства также способствовало сжатие внутреннего спроса. За последние годы фанерному рынку все больше составляют конкуренцию ориентированно-стружечные плиты (ОСП) по причине их более низкой себестоимости. В отдельных работах отмечается, что рынок ОСП растет в два раза быстрее, чем рынок традиционных древесных плит и листовых материалов [2].

Фанерная промышленность в результате введения санкций оказалась в числе наиболее пострадавших отраслей ввиду того, что экспорт составлял две трети от всего объема произведенной продукции (в 2020 году – 68,7%, в 2021 году – 66,9%). При этом основными потребителями были европейские страны и США.

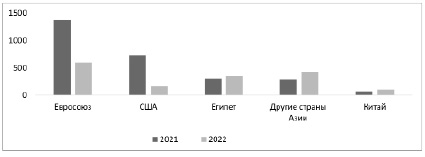

В 2022 году сокращение экспорта фанерной продукции в целом составило 41% в натуральном выражении и немногим менее 40% – в стоимостном. Вместе с тем поставки фанеры из России в Египет, Китай, Турцию, Азербайджан, Израиль, Узбекистан, Саудовскую Аравию в совокупности увеличились почти на треть (рис. 2).

Производство шпона в 2022 году по данным Росстата сократилось по сравнению с предыдущим годом на 20,3%.

С марта до конца лета 2022 года шпон входил в перечень товаров, запрещенных к вывозу с территории России в недружественные страны. До запрета основными странами-импортерами продукции были Китай, Япония и Республика Корея. С марта 2022 года – только Китай.

Рис. 1. Динамика производства и экспорта фанеры в России [7]

Рис. 2. Экспорт фанеры в отдельные страны в 2021-2022гг. [6]

При этом Китай нарастил объемы импорта из России – вдвое увеличились поставки шпона в натуральном выражении, и в 2,5 раза – в стоимостном выражении. На внутреннем рынке облицовке из натурального шпона составляют конкуренцию искусственные меламиновые покрытия и полимерные пленки.

Для определения места России на мировом рынке фанеры и шпона авторами был проведен кластерный анализ. Объектами анализа являлись страны мира, импортирующие листовые древесные материалы. В качестве признаков были выбраны показатели экспорта, импорта и доли российской продукции в общем объеме импорта стран мира в 2021 году. За 2022 год кластеризация будет осуществляться после раскрытия данных таможенной статистики и обновления базы данных по лесному комплексу ФАО ООН.

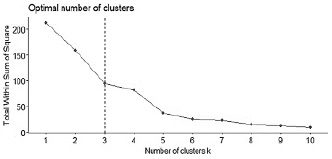

На первом этапе был определен метод кластеризации – kmeans (метод k-средних). Выбор метода обусловлен относительной простотой реализации, а также преимуществом в визуализации данных по сравнению с иерархическими методами, в которых строятся дендрограммы (при большом количестве наблюдений теряется наглядность).

На следующем этапе проводилась оценка исходных данных на возможность их кластеризации с помощью числа Хопкинса. В результате была получена статистика, равная 0,883. Так как значение статистики больше 0,5, можно сделать вывод о том, что данные имеют тенденцию к группированию. Выбор оптимального числа кластеров осуществлялся графическим методом (рис. 3).

Кластеризация осуществлялась в программной среде Rstudio.

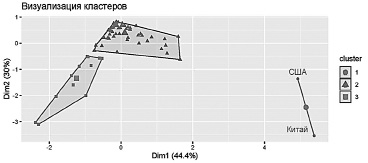

Первый кластер («Главные игроки рынка») составили США и Китай (рис. 4). При этом США является крупнейшим в мире потребителем продукции, а Китай – поставщиком. Доля России в поставках в эти страны составила в среднем 6,8%.

Рис. 3. Оптимальное число кластеров

Рис. 4. Визуализация результатов кластерного анализа

Во второй кластер («Потребители листовых материалов, произведенных не в России») вошли 57 стран с долей российской продукции в общей стоимости импорта 6,3%. Это в основном географически удаленные от России страны или традиционно импортирующие фанеру из Китая. Перспективными относительно расширения торговли в этой группе выглядят Индия, Саудовская Аравия, ОАЭ.

В третий кластер («Основные потребители российской продукции») вошли 13 стран (Азербайджан, Узбекистан, Беларусь, Египет, Армения, Сербия, Кипр, Финляндия, Чехия, Молдова и страны Прибалтики). Половину кластера составили дружественные страны, перспективные с точки зрения дальнейшего развития торговых отношений.

Оставшиеся страны третьего кластера с середины 2022 года перестали закупать российскую продукцию. В этой связи представляет интерес подобная кластеризация за 2022 и 2023 годы с позиции перехода стран из одного кластера в другой. Средний удельный вес российской продукции в стоимости импорта фанеры и шпона в третьем кластере составил 54,2%. В отдельных странах более 70% импорта приходится на российскую продукцию.

Заключение

В заключении следует отметить, что увеличение экспортных поставок в 2022 году по отдельным географическим направлениям свидетельствует о том, что российским предприятиям, производящим фанерную продукцию, за время санкционных ограничений удалось перенастроить логистику и найти новые рынки сбыта [1]. В текущем году положительное влияние на объемы зарубежных поставок российской фанеры и шпона может оказать расширение «параллельного» экспорта через дружественные страны и ослабление ограничительных мер в Китае. Перспективным рынком в ближайшем будущем может стать Индия. Несмотря на то, что Индия – третья страна мира по потреблению фанеры, российские производители пока мало представлены на индийском рынке. Увеличению объемов поставок в эту страну пока препятствуют высокие заградительные пошлины. Вместе с тем отдельные предприятия начали поставлять в Индию шпон. Так в начале 2023 года из Хабаровского края впервые на экспорт в Индию отправлена тестовая партия образцов шпона из лиственницы.

Кроме того, возможна территориальная диверсификация, а именно расширение производства фанеры на востоке страны. Предприятия в Сибири расположены ближе к потенциальным рынкам сбыта. Также важным фактором является наличие там транспортных магистралей, которые обеспечивают эффективную доставку продукции в азиатские страны.

Также есть надежда на расширение внутреннего спроса за счет увеличения индивидуального жилищного строительства, роста потребления населением и организациями мебельной продукции отечественного производства.

Библиографическая ссылка

Бирюкова А.И., Дзизинская Д.В. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ ЭКСПОРТА ЛИСТОВЫХ ДРЕВЕСНЫХ МАТЕРИАЛОВ // Вестник Алтайской академии экономики и права. 2023. № 6-1. С. 11-15;URL: https://vaael.ru/ru/article/view?id=2851 (дата обращения: 24.02.2026).

DOI: https://doi.org/10.17513/vaael.2851