Введение

Парфюмерно-косметическая промышленность – одна из перспективных отраслей современной мировой экономики, которая традиционно привлекает внимание широкого круга инвесторов и демонстрирует устойчивые темпы развития даже в кризисные периоды функционирования. Меры, принимаемые государством для развития рынка парфюмерно-косметической отрасли [1], растущий спрос на внутреннем рынке вследствие сокращения объемов импорта делают предприятия отрасли привлекательными для потенциальных инвесторов, повышают способность собственников бизнеса увеличивать объемы производства и отдачу от реализации продукции.

В свою очередь это обуславливает актуальность поиска путей повышения эффективности коммерческой деятельности предприятий парфюмерно-косметической промышленности для обеспечения конкурентоспособности в рамках стремительно развивающегося рынка. Одним из важнейших показателей эффективности финансового-экономической деятельности хозяйствующего субъекта является рентабельность собственного капитала, которая позволяет определить, насколько грамотно предприятие распоряжается инвестированными собственниками средствами. Рост данного показателя зависит от множества факторов, степень влияния которых определяется спецификой конкретной отрасли. Это актуализирует необходимость разработки новых методологических подходов к исследованию и анализу факторов, определяющих отдачу на вложенный собственниками капитал.

Исследования для предприятий парфюмерно-косметической отрасли в основном концентрируются на проблемах анализа рынка косметических средств как в масштабах РФ в целом [2], так и на региональном уровне [3]. Работа [4] посвящена оценке привлекательности предприятия парфюмерно-косметической отрасли с помощью системы сбалансированных показателей. Однако оценка рентабельности собственного капитала предприятий парфюмерно-косметической отрасли и построение для них развернутых факторных моделей не нашла отражение в научной литературе, что актуализирует необходимость проведения данного исследования.

Цель исследования состоит в совершенствовании методов оценки рентабельности собственного капитала предприятий парфюмерно-косметической отрасли.

Материалы и методы исследования

Авторами была предложена многофакторная модель, позволяющая оценить влияние факторов на величину рентабельности собственного капитала компаний парфюмерно-косметической отрасли и выявить резервы для ее роста. Оценка влияния факторов проведена на основе данных бухгалтерской отчетности 10 предприятий Республики Крым и Краснодарского края (табл. 1).

Таблица 1

Анализируемые в работе предприятия

|

Предприятия Республики Крым |

Предприятия Краснодарского края |

|

АО «Крымская роза» |

АО «Аванта» |

|

ООО «Царство ароматов» |

ООО «Махаон» |

|

ООО «МДП» |

ООО «Солнце» |

|

ООО «Лаборатория здоровья и красоты «Пантика» |

ООО «Мульсан» |

|

АО «ТДСГ» |

ООО «Блис» |

Среди направлений совершенствования диагностики результатов деятельности предприятий теоретическую и практическую значимость имеет разработка факторной модели, в основе которой лежат финансовые показатели, характеризующие особенности и специфику финансово-хозяйственной деятельности субъектов определенной отрасли, а также структуру активов и источников финансирования. Для анализа рентабельности собственного капитала предприятия, как одного из важнейших показателей эффективности, предлагается оценить влияние ряда факторов, которые позволят определить наиболее уязвимые места в деятельности субъектов парфюмерно-косметической промышленности, а также выявить резервы для повышения результативности отдачи капиталовложений.

Детерминированный факторный анализ направлен на выявление степени воздействия факторов на величину интересующего результативного показателя.

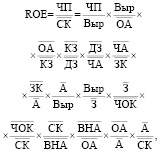

В предлагаемой модели зависимость результативного показателя от влияния факторов носит функциональный характер. Исходная формула зависимости показателя рентабельности собственного капитала от совокупного влияния факторов имеет следующий вид:

(1)

(1)

где ROE – рентабельность собственного капитала; ЧП – чистая прибыль предприятия; Выр – выручка; ОА – оборотные активы; КЗ – кредиторская задолженность; ДЗ – дебиторская задолженность; ЧА – чистые активы; ЗК – заемный капитал (привлеченные средства); А – совокупные активы (валюта баланса); З – запасы; ЧОК – чистый оборотный капитал; СК – собственный капитал; ВНА – внеоборотные активы.

Предложенная модель является детерминированной пятнадцати-факторной мультипликативной моделью вида:

y = a ∙ b ∙ c ∙ d ∙ e ∙ f ∙ g ∙ h ∙ k ∙ l ∙ m ∙ p ∙ r ∙ s ∙ t, (2)

Факторы данной модели являются величинами, отражающими структуру активов и источников финансирования; а также эффективность использования ресурсов предприятия. Среди них:

1. Фактор a: ЧП/Выр – чистая рентабельность продаж; характеризует результативность предпринимательской деятельности, т.е. показывает какое количество чистой прибыли имеет предприятие в общем объеме дохода предприятия.

2. Фактор b: Выр/OA – коэффициент оборачиваемости оборотных активов; показывает интенсивность использования оборотных активов (количество оборотов) в течение отчетного периода.

3. Фактор c: ОА/КЗ – коэффициент соотношения оборотных активов и кредиторской задолженности; показывает, какая часть обязательств предприятия перед кредиторами может быть покрыта за счет оборотных активов.

4. Фактор d: КЗ/ДЗ – коэффициент соотношения дебиторской и кредиторской задолженности; показывает сколько дебиторской задолженности приходится на каждый рубль кредиторской задолженности.

5. Фактор e: ДЗ/ЧА – доля дебиторской задолженности в совокупном объеме чистых активов.

6. Фактор f: ЧА/ЗК – соотношение чистых (средств, в распоряжении предприятия) активов и заемного капитала.

7. Фактор g: ЗК/А – доля заемного капитала в совокупных источниках средств предприятия; показывает степень зависимости предприятия от внешних источников финансирования.

8. Фактор h: А/Выр – коэффициент закрепления активов, характеризует средний размер стоимости средств, находящихся в распоряжении хозяйствующего субъекта, приходящихся на 1 рубль объема реализованной продукции.

9. Фактор k: Выр/З – коэффициент оборачиваемости запасов, характеризующий отношение себестоимости продукции, реализованной за отчетный период, к средней величине запасов в этом периоде. Коэффициент показывает, сколько раз в среднем реализуются запасы предприятия за отчетный период.

10. Фактор l: З/ЧОК – соотношение запасов и чистого оборотного капитала, характеризующее долю чистого оборотного капитала, связанного в нереализованных запасах.

11. Фактор m: ЧОК/СК – коэффициент маневренности собственного капитала; показывает, какая часть собственного капитала может быть использована для финансирования оборотных активов, а какая – для обеспечения внеоборотных.

12. Фактор p: СК/ВНА – коэффициент инвестирования, показывающий долю иммобилизованных активов, которые финансируются за счет собственных средств предприятия.

13. Фактор r: ВНА/ОА – соотношение внеоборотных активов и оборотных активов; показывает сколько внеоборотных активов приходится на величину оборотных активов.

14. Фактор s: ОА/А – доля оборотных активов в совокупной величине хозяйственных ресурсов. Коэффициент показывает долю относительно ликвидных активов в общей совокупности хозяйственных средств, находящихся в распоряжении предприятия.

15. Фактор t: А/СК – мультипликатор капитала; показывает долю активов компании, которая финансируется за счет собственных источников финансирования.

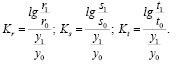

Для оценки влияния факторов на эффективность использования собственных средств активов предприятий по предложенной факторной модели был выбран метод логарифмирования, так как он позволяет достичь получения наиболее точных показателей влияния факторов, а также не требует определения строгой очередности действия факторов.

В данном случае система факторов

y = a ∙ b ∙ c ∙ d ∙ e ∙ f ∙ g ∙ h ∙ k ∙ l ∙ m ∙ p ∙ r ∙ s ∙ t

будет иметь следующий вид:

lg(y) = lg(a) + lg(b) + lg(c) + lg(d) +

+ lg(e) + lg(f) + lg(g) + lg(h) + lg(k) +lg(l) +

+ lg(m) + lg(p) + lg(r) + lg(s) + lg(t), (3)

а совокупное влияние факторов на результирующий показатель будет оцениваться как:

∆у = ∆уа + ∆уb + ∆уc + ∆уd + ∆уe +

+ ∆уf + ∆уg + ∆уh + ∆уk + ∆уl + ∆уm +

+ ∆уp + ∆уr + ∆уs + ∆уt = ∆уKа + ∆уKb +

+ ∆уKc + ∆уKd + ∆уKe + ∆уKf + ∆уKg +

+ ∆уKh + ∆уKk + ∆уKl + ∆уKm + ∆уKp +

+ ∆уKr + ∆уKs + ∆уKt, (4)

где

(5)

(5)

Из этой формулы следует, что общее приращение результативного показателя распределяется по факторам пропорционально отношению логарифмов факторных индексов к логарифму результативного показателя.

Для оценки степени влияния факторов на показатель рентабельности капитала по предложенной пятнадцати-факторной модели, были выбраны 10 предприятий парфюмерно-косметической отрасли, среди которых 5 предприятий находятся в Республике Крым; 5 предприятий расположены в Краснодарском крае.

Результаты исследования и их обсуждение

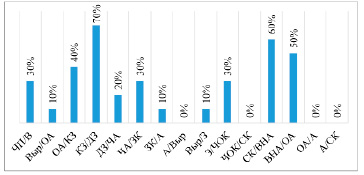

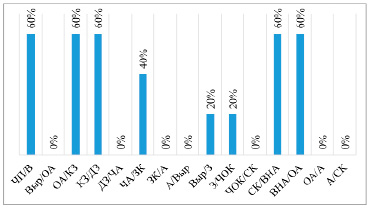

Основываясь на результатах анализа по разработанной факторной модели можно выделить ряд показателей, оказывающих наиболее существенное влияние на величину рентабельности собственного капитала предприятий парфюмерно-косметической отрасли. Результаты проведенной оценки обобщены и приведены на рисунках 1-3.

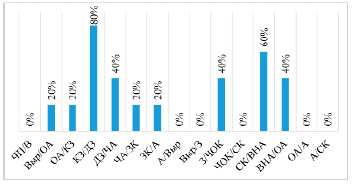

Данные рисунка 1 свидетельствуют о том, что для большинства из представленных предприятий (7 из 10) изменение соотношения кредиторской и дебиторской задолженности является одним из ключевых показателей, определяющих эффективность использования средств. В 4 из 5 рассмотренных предприятий Краснодарского края данный фактор оказал наибольшее воздействие на величину рентабельности собственного капитала (рисунок 2).

В частности, на ООО «Солнце», величина эффективности использования собственного капитала которого является наибольшей среди все представленных предприятий (129%) опережающий темп прироста дебиторской задолженности относительно темпов прироста краткосрочной кредиторской задолженности оказал наибольшее отрицательное влияние на результирующий показатель, вследствие чего, при учете воздействия прочих факторов, рентабельность собственного капитала в 2021 г. сократилась до 35%.

Рис. 1. Степень влияния факторов на показатели рентабельности собственного капитала предприятий косметической отрасли Республики Крым и Краснодарского края Источник: составлено авторами на основании данных годовой бухгалтерской отчетности указанных предприятий [5-14]

Рис. 2. Оценка степени влияния факторов на величину рентабельности собственного капитала предприятий Краснодарского края Источник: составлено и рассчитано авторами на основании данных годовой бухгалтерской отчетности указанных предприятий [5-9]

Также негативное влияние на величину результативного показателя данный коэффициент оказал в АО «Аванта», ООО «Мульсан», ООО «Крымская Роза», ООО «Царство Ароматов». Однако для предприятия ООО «Махаон» изменение соотношения кредиторской и дебиторской задолженности оказало наибольшее положительное воздействие, что спровоцировало рост рентабельности более чем в 2 раза: в 2021 г. значение ROE достигло 67%, что на 36 п.п. выше показателя прошлого периода.

Также для большинства предприятий рассмотренной отрасли одним из наиболее существенных факторов стал коэффициент инвестирования, изменение которого для 6 из 10 предприятий как положительно, так и отрицательно отразилось на величине рентабельности собственного капитала. Увеличение доли финансирования иммобилизованных активов собственными средствами положительно оказало положительное влияние на эффективность для АО «Аванта», ООО «Царство ароматов». Для 4 предприятий опережающие темпы прироста величины внеоборотных активов относительно изменения собственных средств обеспечило сокращение коэффициента инвестирования, что негативно отразилось на величине эффективности использования собственных средств.

Рис. 3. Оценка степени влияния факторов на величину рентабельности собственного капитала предприятий Республики Крым Источник: составлено и рассчитано авторами на основании данных годовой бухгалтерской отчетности указанных предприятий [10-14]

Необходимо отметить, что изменение структуры активов, находящихся в распоряжении хозяйствующего субъекта, т.е. соотношения внеоборотных и оборотных активов для 50% представленных предприятий существенно повлияло на величину рентабельности собственного капитала. В частности, для крымского предприятия АО «ТДСГ», имеющего наибольшее значение показателя эффективности использования собственных средств, увеличение доли иммобилизованных активов оказало наибольшее положительное влияние на результирующий показатель, которое превысило отрицательное воздействие изменения коэффициента инвестирования, что, в совокупности с другими факторами, привело к увеличению величины ROE на 2 п.п. в 2021 г. (67%).

При этом для предприятий парфюмерно-косметической отрасли Республики Крым значимой в определении степени эффективности использования капитала также стала рентабельность продаж (рисунок 3).

Для 3 из 5 предприятий снижение рентабельности реализации оказало отрицательное влияние на величину рентабельности собственных средств. Это объясняется тем, что при росте объема реализации, нерациональное использование ресурсов привело к росту себестоимости, что, в совокупности с увеличением других статей расходов, способствовало сокращению либо недостаточному темпу роста финансового результата периода.

Согласно результатам анализа, наименее значимое влияние на показатель эффективности предприятий оказали: коэффициент закрепления активов; коэффициент маневренности собственного капитала; удельный вес оборотных активов; мультипликатор капитала.

Заключение

Таким образом, оценка влияния факторов на рентабельность собственного капитала по предложенной авторами модели позволила выявить общую тенденцию снижения эффективности использования рассмотренными предприятиями собственных средств. Результаты расчетов свидетельствуют о том, что для большинства предприятий значимыми оказались следующие факторы: отношение дебиторской и кредиторской задолженности, а также доля финансирования иммобилизованных активов собственными средствами. Преимущественно влияние данных факторов наиболее выражено для предприятий Краснодарского края. Для рассмотренных предприятий Республики Крым, помимо упомянутых выше факторов, существенное воздействие также оказывает рентабельность продаж, изменения которой обусловлены прежде всего значительной волатильностью выручки от реализации произведенной продукции. Таким образом, структура активов предприятий парфюмерно-косметической отрасли и источники их финансирования в значительной степени определяют отдачу на вложенный капитал для предприятий парфюмерно-косметической отрасли, т.е. именно операционная деятельность данных компаний является определяющей для отдачи на вложенный собственниками капитал.

Полученные результаты дают представление о важности влияния выбранных показателей на финансовый результат, исходя из выбранной отрасли, и могут быть использованы для принятия правильных управленческих решений администрацией организации и обоснованных инвестиционных решений акционерами-собственниками.

Библиографическая ссылка

Черемисинова Д.В., Казнова М.И., Иванченко Е.В. РАЗВИТИЕ МЕТОДОЛОГИИ ФАКТОРНОГО АНАЛИЗА РЕНТАБЕЛЬНОСТИ СОБСТВЕННОГО КАПИТАЛА ПРЕДПРИЯТИЙ ПАРФЮМЕРНО- КОСМЕТИЧЕСКОЙ ОТРАСЛИ РЕСПУБЛИКИ КРЫМ И КРАСНОДАРСКОГО КРАЯ // Вестник Алтайской академии экономики и права. 2023. № 3. С. 128-134;URL: https://vaael.ru/ru/article/view?id=2751 (дата обращения: 23.02.2026).

DOI: https://doi.org/10.17513/vaael.2751