Введение

Система исламских финансов – это совокупность экономических и финансовых инструментов, позволяющих осуществлять экономическую деятельность без нарушения базовых принципов, сформулированных в шариате [1]. Шариат в области экономики – это экономические постановления, извлеченные из Священного Корана и Сунны Пророка (Высказывания Пророка Мухаммада, мир ему) [2].

С точки зрения Литау Е.Я. исламские финансы – одна из самых быстрорастущих систем в мире, активно завоевывающие международное финансовое пространство [3]. Исламские финансовые институты получили достаточно широкое распространение на мировом уровне с точки зрения Шелгунова Р.В. в результате: роста спроса на специфические финансовые услуги; Накопления некоторыми мусульманскими странами значительных финансовых ресурсов благодаря экспорту нефти. Данные государства продолжат получать значительные доходы, а финансовые рынки этих стран продолжат развиваться [4].

Рассмотрим основные характеристики исламской финансовой системы.

Борьба с инфляцией через запрет ставки процента. В исламской финансовой системе запрещается ростовщичество или процентная ставка – на арабском языке «Риба» [5], которую приводит к снижению покупательной способности денег.

Деньги являются средством для облегчения торговли и инвестиций, но не рассматриваются как товар для продажи [6] и средство обогащения [7]. В целом это приведет не только к увеличению скорости денежного обращения, но и к сокращению длительности производственных и инвестиционных циклов и товарного оборота, что повышает возможности трудоустройства и достижения экономических целей страны в целом.

Запрет эксплуатации и разделение риска. Те, кто предлагает денежные средства в долг, становятся инвесторами, а не кредиторами. Собственник финансового капитала и предприниматель разделяют риски для того, чтобы получить прибыль (все должны работать и тем самым повышать производительность) [8].

Деньги рассматриваются как «потенциальный» капитал, то есть они становятся реальным капиталом лишь тогда, когда вкладываются в производственную деятельность [5].

В исламской финансовой системе накопление денег не одобряется. Цель состоит в том, чтобы направить деньги вместо сбережений (накоплений) на инвестиции, а следовательно – экономическое развитие [9].

Запрет спекулятивного поведения (на арабском «Мейсир»), а также запрещается деятельность, характеризующаяся большой неопределенностью (например, азартные игры) [9].

Принцип нерушимости договоров, по правилам исламского банкинга, – исполнять и не нарушать договорные обязательства. Это является важным принципом для всех сторон сделки. В целом это ведет к снижению рисков и укреплению доверительных отношений между людьми, компаниями и странами [10].

Материалы и методы исследования

Исследование направлено на определение роли исламской финансовой инженерии в экономическом развитии и макроэкономических показателях.

Задачами исследования являются:

▪ Изучение принципов исламского финансового инжиниринга;

▪ Сравнение роли исламской финансовой системы и других финансовых систем в показателях экономического развития стран;

▪ Моделирование роли исламской финансовой системы и других финансовых систем в экономической деятельности стран;

▪ Исследование реалий исламской финансовой инженерии в странах Ближнего Востока и Северной Африки;

В исследовании используется методы сравнительного анализа и математического моделирования для определения влияния исламской финансовой инженерии и традиционных финансовых систем на экономическую деятельность стран.

В ходе исследования были изучены экономические показатели финансовых систем стран региона Ближнего Востока и Северной Африки, а также выявлены страны-лидеры в сфере исламского инжиниринга.

Результаты исследования и их обсуждение

Хотя современные финансы многочисленны и разнообразны, исламская финансовая система принципиально отличается, и это в основном связано с тем, модель исламской финансовой системы выполняет в экономике свой набор функций, основан на правилах исламской религии.

Концепция современного долга в основном представляет собой продажу денег в кредит с простыми и сложными процентными ставками [11], будь то на уровне отдельных лиц, компаний или правительств. Что угрожает глобальной финансовой безопасности. Финансовая безопасность зависит от следующих финансовых индикаторов: платежеспособности, ликвидности, финансовой устойчивости [12] в погашении внутренних и внешних долгов, развитой финансово-денежной системы государства, системы налогообложения, валютной безопасности и государственного бюджета.

Неспособность государства погашать внутренние и внешние обязательств приводит к потере экономической устойчивости и финансовой неплатежеспособности, что создает условия риска в утрате государственного суверенитета.

На современном этапе одной из угроз финансовой безопасности является растущий разрыв между количеством денег и мировым предложением. Всё это вызывает рост темпов инфляции цен на товары и услуги. Другими словами, увеличение глобального спроса на товары и услуги до уровня выше, чем глобальное предложение, приводит к большому разрыву между спросом и предложением. Данный разрыв возникает в результате увеличения процентных ставок, что приводит к дестабилизации мировой финансовой системы, к увеличению разрыва между развитыми государствами (кредиторами) и развивающимися странами мира (дебиторами) (рис. 1).

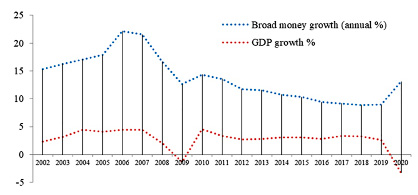

Данные рисунка 1 характеризуют тенденции увеличения скорости роста мировой денежной массы больше чем рост мирового ВВП, особенно в условиях COVID-19 в 2020 г. [13, 14].

Рисунок 1 также показывает, что мировая экономика, как правило, является инфляционной экономикой, а не экономикой, зависящей от производства, как показано на следующем рисунке 2, и, следовательно, чем выше процентная ставка по долгу, особенно по совокупному долгу (например, африканские страны-должники Международного валютного фонда [15]).

Одни исследования свидетельствуют о том, что существует обратная зависимость между процентной ставкой и инфляцией, то есть чем выше процентная ставка, тем ниже инфляция и наоборот [16]. В других исследованиях отмечается, что высокая процентная ставка вызывает экономический спад, который впоследствии требует снижения процентной ставки для оживления экономики [17].

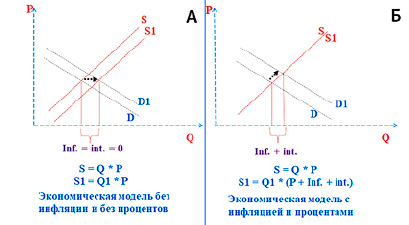

Экономика, зависящая от процентного финансирования, вызывает постоянную инфляцию, в отличие от исламской экономики, которая зависит в основном от производства без инфляции.

Для понимания механизма передачи влияния процентной ставки на инфляцию в различных финансовых системах будем исходить из уравнения кривой агрегированного предложения, которое в базисном периоде описывается следующим уравнением:

S0 = Q0 * P0. (1)

Рис. 1. Рост мировой денежной массы и мирового ВВП в период 2002–2020 гг., % Источник: составлено автором по данным URL: https://data.worldbank.org/indicator

Рис. 2. Особенности экономических моделей (исламской (А) и традиционной (Б)) Источник: составлено автором

Если производители хотят брать кредиты у банков в соответствии с традиционными финансовыми системами, они должны погасить кредиты с процентами, начисленными по этим кредитам в срок погашения. Однако это отразится на ценах на товары и услуги, так как увеличит себестоимость их производства. В этом случае темп роста стоимости товаров и услуг будет равен процентной ставке. Это событие приведет к увеличению темпов инфляции и снижению покупательной способности денег.

Предположительно для кредиторов (банки и др.) возможно погашение кредитов с процентами от производителей помогает сохранить покупательную способность заемных средств при фиксированной норме прибыли, равной процентной ставке. С нашей точки зрения, если покупательная способность денег снижается, процентная ставка не поможет в достижении реальной прибыли, а скорее является компенсацией этого снижения покупательной способности денег в период погашения, как показано в следующем уравнении.

PPM0 = (PPM1 + IR) + (PPM2 + IR) + … +

+ (PPMn + IR), (2)

где PPM0 – покупательная способность денег в базисном периоде;

PPM1, PPM2, …, PPMn – покупательная способность денег в периодах погашения;

IR – процентная ставка.

Таким образом, влияние процентной ставки на кривую агрегированного предложения товаров и услуг и макроэкономические показатели определяется следующим уравнением:

Sn = Q0 * [P0 + intR (infR)] = ↓realWAG. +

+↓purpMON. +↑ rislPOV. + ↓decWELF, (3)

где Sn – агрегированное предложение товаров и услуг в период n;

Q0 – количество товаров и услуг в базисном периоде;

P0 – цены на товары и услуги в базисном периоде;

intR – процентная ставка;

infR – Инфляционная ставка;

realWAG – реальная величина заработной платы;

purpMON – покупательная способность денег;

rislPOV – уровень бедности;

decWELF – уровень благосостояния;

↓ – снижение;

↑ – увеличение.

Таким образом, традиционные финансовые системы влияют негативно не только на реальную величину заработной платы, уровень инфляции, а также на уровень благосостояния общества в целом.

В соответствии с принципами исламской финансовой системы, которая борется с ростовщическими интересами описывается следующим уравнением:

Sn = Q0 * (P0=P1) = ↑ realWAG. +

+↑ purpMON. + ↓ rislPOV. + ↑ decWELF, (4)

где S1 – агрегированное предложение товаров и услуг в период n;

Q0 – количество товаров и услуг в базисном периоде;

P0 = P1 – цены на товары и услуги в базисном периоде равны ценам на товары и услуги в текущем периоде.

Модель показывает (форм. 4), что отсутствие процентной ставки приведет к стабильности цен на товары и продукты, а значит, положительно отразится на покупательной способности денег.

В настоящее время финансирование является основным двигателем экономической деятельности, поэтому страны должны использовать более рациональные методы предотвращения инфляции и борьбы с продажей денег, что отразится на благосостоянии общества в целом.

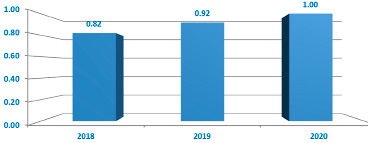

Согласно отчету Совета по исламским финансовым услугам за 2021 год, исламский финансовый инжиниринг стал свидетелем замечательных событий на глобальном уровне, поскольку он достиг годового роста более чем на 10 %, в результате чего объем исламских финансов составил около 2,7 триллионов долларов. По сравнению с 2020 годом составил 2,44 трлн долларов в 2019 году. Страны региона Ближнего Востока и Северной Африки составляют 70 % мировых исламских финансов, а доля других стран лишь 30% (рис. 3).

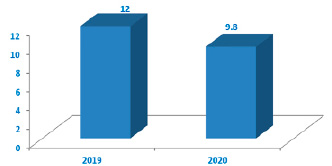

Объём исламских банковских услуг на Ближнем Востоке и в Северной Африке вырос на 9,8 % в течение 2020 года, достигнув 1 триллиона долларов, по сравнению с ростом на 12 % в 2019 году (рис. 4).

Рис. 3. Объём исламских банковских услуг на Ближнем Востоке и в Северной Африке в период 2018–2020 гг. (трлн долл. США) Источник: составлено автором по данным URL: https://uabonline.org/wp-content/uploads/2020/12/pages-1-136-24-12-2020.pdf

Рис. 4. Темп прироста объёма исламских банковских услуг на Ближнем Востоке и в Северной Африке Источник: составлено автором по данным URL: https://uabonline.org/wp-content/uploads/2020/12/pages-1-136-24-12-2020.pdf

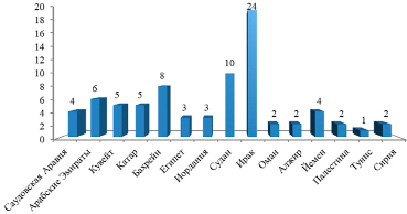

Рис. 5. Количество исламских банков по странам 2021 г. Источник: составлено автором по данным URL: https://uabonline.org/wp-content/uploads/2020/12/pages-1-136-24-12-2020.pdf

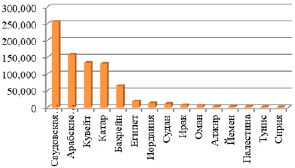

Рис. 6. Активы исламских банков стран Ближнего Востока и Северной Африки (млн долларов) в 2021 г. Источник: составлено автором по данным URL: https://uabonline.org/wp-content/uploads/2020/12/pages-1-136-24-12-2020.pdf

Арабский исламский банкинг вырос примерно на 10 % в 2021 году, а сервисные активы составляют 14 % от общих активов региона.

Страны Ближнего Востока и Северной Африки различаются по количеству присутствующих в них исламских банков (рис. 5).

По количеству банков, Ирак занимает первое место, за ним следует Судан. Активы исламских банковских услуг составляют 14 % от общих банковских активов на Ближнем Востоке и в Северной Африке, в то время как в странах Совета сотрудничества стран Арабского залива рыночная доля исламских банковских услуг превышает порог в 25 % (рис. 6).

Исламские финансовые активы в основном сосредоточены в Саудовской Аравии, ОАЭ, Кувейте, Катаре и в Бахрейне. Исламские банки Саудовской Аравии занимают первое место по объему активов, которые составили более 250 млрд долл. США в 2021 году. Это во многом связано с тем, что Саудовская Аравия является одной из крупнейших экономик Ближнего Востока и Северной Африки [18-20] с валовым внутренним продуктом в размере 779,2 миллиардов долларов США и, таким образом, занимает первое место в регионе и восемнадцатое место в мире по ВВП. И поэтому для Саудовской Аравии самым важным ресурсом является нефть, которая была обнаружена в больших количествах в 1938 г. В 1972 году запасы нефти Саудовской Аравии оценивались как самые большие в мире в то время доходы от нефти составили 2,8 миллиарда долларов, на нефтяной сектор приходилось почти 64 процента валового внутреннего продукта (ВВП), 90 процентов доходов государственного бюджета и более 90 процентов его валютных поступлений.

На королевство Саудовская Аравия, которое является крупнейшим рынком исламских финансов, как на Ближнем Востоке, так и в Северной Африке и за их пределами, приходится примерно 28 % всех мировых исламских финансовых активов, составляющих 2,7 триллиона долларов. 20 % всех исламских банковских продуктов по всему миру.

Кроме того, 50 % активов саудовского банковского сектора соответствуют исламскому шариату. Исламские банки в королевстве также представляют собой одну из самых важных сетей исламских финансов в свете двойной банковской системы, которая сочетает в себе традиционный банкинг и исламский банкинг.

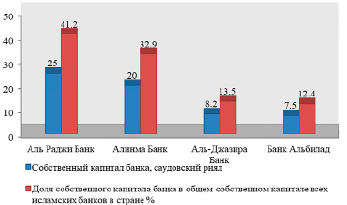

Количество саудовских банков составляет 12 банков, четыре из которых действуют в соответствии с исламским законодательством: «Аль-Раджи Банк», «Аль-Инма Банк», «Аль-Джазира Банк» и «Аль-Билад Банк» (рис. 7).

Доля активов крупнейших саудовских исламских банков, Аль Раджи – 57,5 %, Алинма – 19,2 %, Аль-Джазира – 11,7, Альбилад – 11,5 %. Аль Раджи банк является вторым по величине банком в Саудовской Аравии и крупнейшим банком в соответствии с исламским законодательством, так как контролирует около 60 % всех активов саудовских исламских банков, 70 % их прибыли и считается крупнейшим на глобальном уровне.

Другие банки Саудовской Аравии занимают исламские финансовые деятельности в качестве дополнительных деятельностей на пример Саудовский британский банк, Первый банк, Национальный коммерческий банк, Арабский национальный банк.

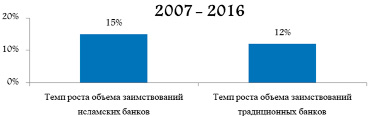

Заметно, что рост показателей исламских банков в Саудовской Аравии превышает показатели традиционных, особенно в последние годы (рис. 8).

Рост операций по шариатскому (исламские правила) кредитованию был в пределах 15 % в период 2007-2016 гг., в то время как рост его обычного аналога ограничивался 12 %.

В Саудовской Аравии также есть 30 финансовых компаний, которые предлагают финансовые продукты, соответствующие шариату, для частных лиц и коммерческих организаций.

Около 33 кооперативных страховых компаний предлагают страховые продукты, соответствующие шариату.

Рис. 7. Крупнейшие саудовские исламские банки Источник: составлено автором по данным URL: https://uabonline.org/wp-content/uploads/2020/12/pages-1-136-24-12-2020.pdf

Рис. 8. Темпы роста объемов заимствований исламских банков в Саудовской Аравии Источник: составлено автором по данным URL: https://uabonline.org/wp-content/uploads/2020/12/pages-1-136-24-12-2020.pdf

Валютное агентство Саудовской Аравии (Центральный банк) регулирует работу исламских и неисламских банков.

Исламские банки Саудовской Аравии продолжали добиваться значительных успехов в течение 2020 года: четыре банка вошли в глобальный рейтинг 10 лучших исламских банков по классификации журнала The Banker [21].

Заключение

Статья посвящена роли исламского финансового инжиниринга и традиционных финансовых систем в экономическом развитии страны. В работе доказано, что во многих мусульманских странах финансовая исламская система играет жизненно важную роль в процессе экономического развития.

В статье построены математические модели, 1) первая модель основана на принципах исламской финансовой системы, 2) вторая модель на основе традиционной финансовой системы, зависящей в основном от процентной ставки. В моделях были отражены экономические и социальные эффекты разных финансовых систем на макроэкономические показатели в то числе агрегированные предложение и спрос, коэффициент инфляции, уровень бедности и другие показатели.

В ходе исследования основные преимущества каждой финансовой системы были выделены отдельно. Исламская финансовая система основана на ключевых принципах экономических, финансовых и инвестиционных принципах, таких как: беспроцентное кредитование; мотивация кредиторов к участию в инвестиционной и коммерческой деятельности; не одобряется накопления денег; незаконность деятельности с высоким риском, например, азартные игры.

Традиционная финансовая система опирается на процентную ставку, которая может способствовать развитию, что одновременно вызывает инфляцию и снижение реальной заработной платы, что имеет тенденцию к увеличению уровня бедности и, таким образом, снижению уровня благосостояния общества в целом.

В исследовании были проанализированы экономико-финансовые показатели для ряда стран в регионе Ближнего Востока и Северной Африки: Саудовская Аравия, Объединенные Арабские Эмираты, Катар и Бахрейн соответственно, являются странами-лидерами в сфере финансового инжиниринга.

Библиографическая ссылка

Аль Хумсси А. C. МОЖЕТ ЛИ ИСЛАМСКИЙ ФИНАНСОВЫЙ ИНЖИНИРИНГ РЕШИТЬ ПРОБЛЕМУ РАСТУЩЕЙ ГЛОБАЛЬНЕЙ ИНФЛЯЦИИ? (СТРАНЫ БЛИЖНЕГО ВОСТОКА И СЕВЕРНОЙ АФРИКИ) // Вестник Алтайской академии экономики и права. 2023. № 3. С. 5-13;URL: https://vaael.ru/ru/article/view?id=2732 (дата обращения: 23.02.2026).

DOI: https://doi.org/10.17513/vaael.2732