Введение

Обеспечение лекарственной безопасности является важным направлением в рамках стратегии обеспечения безопасности национальной, при этом в последние годы актуальность достижения данной задачи существенно возросла [1]. Это связано с тем, что прежде отечественный фармацевтический рынок характеризовался высокой импортозависимостью по многим важным направлениям, поскольку только порядка 30% продаваемых на рынке лекарственных препаратов были произведены внутри страны, в то время как подавляющее большинство – импортировано [2]. Вынужденный импорт оказывал существенное влияние на ценообразование на фармацевтическом рынке, поскольку вкладывал в стоимость продукции дополнительные расходы – таможенные и транспортные [3].

Ухудшение внешнеполитической обстановки впоследствии привело к возможному дефициту на фармацевтическом рынке, что актуализировало задачу по развитию собственного производства [4]. В период начала санкционного давления на Россию в 2014 году ситуация в лекарственном сегменте рынка также оказалась нестабильной [5]. Поэтому дальнейшее наращивания числа санкций ухудшает перспективы лекарственного обеспечения населения страны. Стратегия перехода к локализации импортных фармацевтических производств на территории России должна была улучшить ситуацию в сфере лекарственного обеспечения и повысить доступность продукции для населения, однако снижению цен на лекарственные препараты она фактически не способствовала [6].

Цель исследования – провести оценку изменения цен на фармацевтическом рынке России в 2021-2022 гг., выявить сложившиеся под влиянием кризиса тенденции и их причины.

Материалы и методы исследования

В ходе исследования использовались аналитические данные DSM Group о развитии фармацевтического рынка и его сегментов в период с июня 2021 года по июнь 2022 года [7]. Для целей исследования был рассмотрен коммерческий сегмент фармацевтического рынка как наиболее крупный и значимый, функционирующий под влиянием рыночных механизмов. При этом на первом этапе исследования проводится оценка изменения общего объема продаж в коммерческом сегменте в стоимостном выражении и средневзвешенная цена упаковки фармацевтической продукции по месяцам исследуемого периода, а также рассматривается изменение структуры продаж лекарственных препаратов (ЛП) в разрезе их происхождения. На втором этапе исследования рассматривается структура продаж в коммерческом сегменте фармацевтического рынка по основным ценовым категориям: менее 50 руб., и 50-150 руб., 150-500 руб. и свыше 500 руб., для которых оценена доля каждой ценовой категории в общей структуре продаж и средневзвешенная цена. Выбор в качестве периода исследования июня 2021 года – июня 2022 года связан с тем, что данные за данный период отражают наиболее актуальную информацию о состоянии фармацевтического рынка России. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных и общенаучные инструменты анализа.

Результаты исследования и их обсуждение

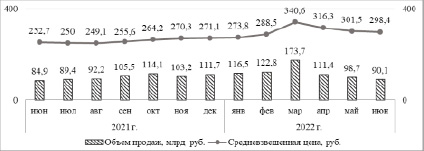

Общий объем продаж в коммерческом сегменте фармацевтического рынка по месяцам исследуемого периода варьирует волнообразно: в июне 2021 года продажи составили 89,4 млрд руб., а к октябрю 2021 года выросли до 114,1 млрд руб., что выше уровня базисного периода на 34%. В ноябре 2021 года отмечен спад продаж до 103,2 млрд руб., а в последующие периоды – устойчивый рост, в результате чего в феврале 2022 года объем продаж составил 122,8 млрд руб. В марте 2022 года, на фоне предшествующего ухудшения внешнеполитической ситуации, отмечен скачкообразный рост продаж ЛП в коммерческом сегменте рынка до 173,7 млрд руб., что является самым высоким значением и выше данных предыдущего года на 41,4%. Однако уже в апреле 2022 года ситуация стабилизировалась и объем продаж в коммерческом сегменте рынка вернулся на базисный уровень. В мае-июне 2022 года наметился устойчивый спад продаж на фармацевтическом рынке до 90,1 млрд руб., что обусловлено сезонными факторами и спадом заболеваемости, что способствовало снижению спроса на ЛП (рисунок 1).

Анализ динамики средневзвешенных цен в исследуемом периоде также показал волнообразную динамику изменения показателя. Так, в июне 2021 года средневзвешенная цена упаковки ЛП составляла 252,7 руб., а к августу 2021 года снизилась до 249,1 руб., что является самым низким значением за исследуемый период. Начиная с сентября 2021 года наметилась устойчивая динамика к росту средневзвешенных цен на фармацевтическом рынке, в результате чего в январе показатель составил 273,8 руб., что на 7% выше уровня сентября 2021 года. В свою очередь в феврале 2022 года отмечается скачкообразный рост средневзвешенных цен на ЛП до 288,5 руб. за упаковку, а в марте – до 340,6 руб., что является следствием изменение политической и социально-экономической обстановки в стране. В результате, средневзвешенная цена упаковки ЛП в марте 2022 года превысила уровень предыдущего периода на 18%. В апреле-июне 2022 года наблюдается постепенное снижение цен после стремительного роста, однако выйти на докризисный уровень так и не удалось: в апреле 2022 года средневзвешенная цена составила 316,3 руб., а к июню снизилась до 298,4 руб.

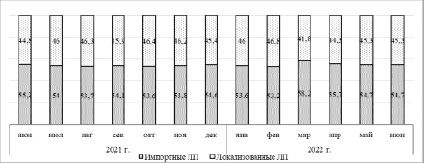

В структуре продаж ЛП в коммерческом сегменте во всем рассматриваемом периоде лидируют импортные ЛП, доля которых в июне 2021 года – феврале 2022 года варьировала в пределах 53,2-55,2%, а в марте 2022 года выросла до 58,2%. В период с апреля по июнь 2022 года отмечается снижение доли импортных ЛП до 55%. Одновременно с этим удельный вес локализованных ЛП в июне 2021 года – феврале 2022 года составлял 44,8-46,8%, а в марте 2022 года снизился до 41,8% на фоне роста спроса на импортные ЛП. В апреле-июне 2022 года произошло снижение доли локализованных ЛП до 44,3-45,3% от общего объема продаж в коммерческом сегменте рынка (рисунок 2).

В результате, сегодня, как и прежде, основная доля продаваемых ЛП приходится на импорт, что во многом определяет высокую стоимость фармацевтической продукции.

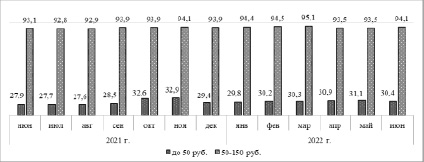

Оценка структуры продаж в разрезе основных ценовых категорий показала, что доля ЛП стоимостью менее 50 руб. является самой низкой и в июне-ноябре 2021 года превышала 2,5%, а к концу 2021 года – началу 2022 года снизилась до 2,5%.

Рис. 1. Динамика общего объема продаж и средневзвешенная цена в коммерческом сегменте фармацевтического рынка России в июне 2021 г. – июне 2022 г.

Рис. 2. Изменение структуры продаж в коммерческом сегменте фармацевтического рынка России в июне 2021 г. – июне 2022 г. в разрезе происхождения ЛП, %

Рис. 3. Динамика удельного веса ценовых категорий «менее 50 руб.» и «50-150 руб.» в коммерческом сегменте фармацевтического рынка России в июне 2021 г. – июне 2022 г., %

В феврале-марте 2022 года отмечается снижение удельного веса продаж ЛП стоимостью до 50 руб. до 1,6%, что является самым низким значением в рассматриваемом периоде и связано со скачкообразным ростом цен на рынке в целом. В мае-июне 2022 года доля ЛП стоимостью до 50 руб. выросла до 2%, но по-прежнему остается несущественной.

Вместе с тем ценовая категория ЛП 50-150 руб. занимает порядка 10% в общей структуре продаж, хотя и сохраняет динамику к снижению. Так, в июне-ноябре 2021 года доля данной ценовой категории превышала 10%, а в декабре 2021 года – феврале 2022 года – снизилась до 9-10%. В марте 2022 года удельный вес ЛП в ценовой категории 50-150 руб. снизилась до 8%, что является наименьшим значением за рассматриваемый период. В апреле-июне 2022 года вновь наметился рост удельного веса данной группы до 9,7% (рисунок 3).

В результате, средневзвешенная цена ЛП в категории менее 50 руб. в июне-сентябре 2021 года не превышала 30 руб., а в октябре-ноябре 2021 года выросла до практически 33 руб. В конце 2021 года – начале 2022 года средняя цена в данной категории вновь снизилась до менее чем 30 руб., а начиная с февраля превысила это значение и в марте-июне 2022 года варьирует в пределах 30-31,1 руб. В ценовой категории 50-150 руб. средневзвешенная цена в исследуемом периоде составляет чуть более 90 руб. При этом в базисном периоде показатель составлял 93,1 руб. за упаковку, а к концу 2021 года выросла до 94 руб. В январе 2022 года тенденция к росту сохранилась, в результате чего в марте 2022 года средняя цена составила 95,1 руб., а к середине 2022 года снизилась до 94,1 руб. (рисунок 4).

Рис. 4. Динамика средневзвешенных цен на фармацевтическую продукцию в категориях «менее 50 руб.» и «50-150 руб.» в коммерческом сегменте фармацевтического рынка России в июне 2021 г. – июне 2022 г., %

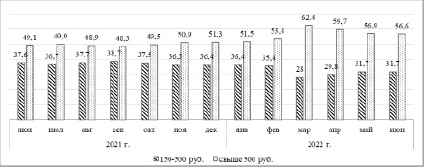

Рис. 5. Динамика удельного веса ценовых категорий «150-500 руб.» и «свыше 500 руб.» в коммерческом сегменте фармацевтического рынка России в июне 2021 г. – июне 2022 г., %

Наибольший объем продаж ЛП в коммерческом сегменте фармацевтического рынка приходится на ценовые категории 155-500 руб. и более 500 руб., что обусловлено общей высокой стоимостью фармацевтической продукции. Так на ЛП стоимостью 150-500 руб. приходится более трети от общего объема продаж: в июне 2021 года показатель находился на уровне 37,6%, а к сентябрю вырос до 38,7%, что является самым высоким значением за рассматриваемый период. Начиная с октября 2021 года наметилась устойчивая тенденция к снижению доли ЛП со стоимостью 150-500 руб. в общей структуре продаж, в результате чего в феврале 2022 года показатель находился на уровне 35,4%. Однако уже в марте 2022 года, на фоне скачка роста цен, доля ЛП со стоимостью 150-500 руб. снизилась до минимальных 28%. Несмотря на то, что в последние 3 месяца доля данной ценовой категории вновь начала расти, к июню 2022 года удельный вес продаж ЛП стоимостью 150-500 руб. составила 31,7 %.

Ценовая категория более 500 руб. составляет основную массу в общей структуре продаж ЛП: так в июне 2021 года доля продаж ЛП данной ценовой категории составляла 49,1%, а уже в ноябре превысила 50%. В первые 2 месяца 2022 года доля данной ценовой категории выросла до 53,4%, а в марте 2022 года – до 62,4%, что является следствием ухудшение общеэкономической ситуации, отразившейся на фармацевтическом рынке.

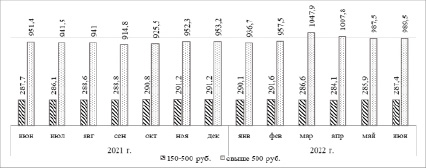

Рис. 6. Динамика средневзвешенных цен на фармацевтическую продукцию в категориях 150-500 руб.» и «свыше 500 руб.» в коммерческом сегменте фармацевтического рынка России в июне 2021 г. – июне 2022 г., %

Несмотря на то, что в последние 3 месяца рассматриваемого периода наметилась устойчивая тенденция к снижению доли данной категории, на фоне роста в структуре продаж ЛП со стоимостью 150-500 руб., к середине 2022 года в общей структуре продаж ЛП доля продукции со стоимостью более 500 руб. составила 56,6% (рисунок 5).

Средняя стоимость упаковки ЛП в ценовой категории 150-500 руб. во всем исследуемом периоде не превышает даже 300 руб. Так, в июне 2021 года средняя цена в данной категории составляла 287,7 руб., а уже в октябре 2021 года превысила 290,8 руб. К концу 2021 года средняя стоимость упаковки ЛП в ценовой категории 150-500 руб. составила 291,2 руб. (рисунок 6).

С начала 2022 года наметилась устойчивая тенденция к снижению средневзвешенной цены, в результате чего к апрелю 2022 года показатель снизился до 284,1 руб., а в последние 2 месяца рассматриваемого периода – очередной рост средневзвешенной цены до 287,4 руб. В категории ЛП со стоимостью более 500 руб., которая занимает подавляющую долю в структуре продаж, средневзвешенная цена в период с июня 2021 года по март 2022 года составляла более 900 руб., а в марте-апреле 2022 года превысила 1000 руб. за упаковку. Так, в базисном периоде средняя цена упаковки в группе ЛП с наибольшей стоимостью составляла 951,4 руб., а к сентябрю 2021 года снизилась до 915 руб. В период с октября по декабрь 2021 года наметилась устойчивая динамика к росту средневзвешенной цены до 953,2 руб., что обусловлено сезонными факторами. Начало 2022 года характеризуется спадом средневзвешенной цены, а в феврале-марте – динамичный рост до 1048 руб. за упаковку, что является следствием изменения социально-экономической ситуации. К середине 2022 года средневзвешенная цена упаковки дорогостоящих ЛП составила почти 990 руб., что на 4% выше аналогичного периода предыдущего года.

Заключение

В период с июня 2021 года по июнь 2022 года фармацевтический рынок характеризовался относительной стабильностью, исключение составляет февраль-март 2022 года, когда на фоне начала СВО произошел резкий скачок средневзвешенных цен. Так, в июне 2021 года средневзвешенная цена упаковки ЛП составляла 253 рубля, к февралю 2022 года выросла до 289 руб., а в марте составила 341 руб., что является наибольшим значением и связано с резким усилением инфляции в экономике. При этом в структуре продаж по-прежнему лидируют импортные ЛП, что во многом определяет высокие цены на фармацевтическая продукцию. Оценка структуры продаж в разрезе основных ценовых категорий показала, что подавляющий объем продаж приходится на ЛП со стоимостью более 500 руб. (в 2022 году более 50%), а также на группу ЛП со стоимостью 150-500 руб., на которые приходится примерно одна треть от общего объема продаж. ЛП с более низкой стоимостью занимают невысокую долю в общей структуре продаж. В результате, можно говорить о том, что текущая ситуация на фармацевтическом рынке характеризуется высокой стоимостью продукции и сохраняющейся динамикой к росту цен, что является негативным фактором в рамках реализации задачи по обеспечению лекарственной безопасности.

Библиографическая ссылка

Овод А.И., Толкачева И.В., Атоева М.А., Гребнева М.Е. РОСТ ЦЕН НА ФАРМАЦЕВТИЧЕСКОМ РЫНКЕ КАК УГРОЗА ЛЕКАРСТВЕННОЙ БЕЗОПАСНОСТИ РОССИИ // Вестник Алтайской академии экономики и права. 2023. № 2-1. С. 71-77;URL: https://vaael.ru/ru/article/view?id=2694 (дата обращения: 16.12.2025).

DOI: https://doi.org/10.17513/vaael.2694